熱門資訊> 正文

特朗普的美元「溜溜球」論令美股投資者溜之大吉

2026-02-01 04:33

在特朗普看來,美元就像一個可以上下拉動的溜溜球。但在股票投資者眼中,這個玩具似乎已經壞了,美元走弱正成為他們給股票估值時不得不面對的最新障礙。

這種權衡並不簡單,因為美元下跌對美國股票市場而言並非絕對毒藥。出口商更容易找到買家,跨國公司也將受益於更強勁的海外收入。

但弊端同樣存在。美國資產的吸引力下降,資金流入美國公司的速度放緩,部分資金轉而流向國際市場。美國製造商為海外生產的投入品支付的成本上升,可能「進口」通脹,推高國內銷售的終端產品價格。

特朗普堅稱自己並不擔心美元走勢,無論其近期如何下滑。這一表態令外匯交易員感到不安,並最終促使財政部長斯科特·貝森特重申華盛頓長期以來支持強美元的政策立場。美元周五創自5月以來最大漲幅,但即便如此,其水平仍明顯低於一年前,這對股票交易員而言影響不小。

「美元走弱對美國股票市場整體而言是淨利空,」Northlight Asset Management首席投資官Chris Zaccarelli表示。

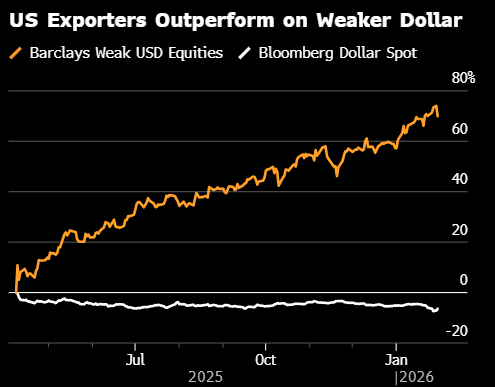

他預計投資者將重新調整投資組合,增加對出口導向型美股的配置。這並非沒有道理:自4月8日市場觸底以來,巴克萊一籃子受益於美元走弱的公司股價已飆升70%,同期標普500指數漲幅為39%。受益於強美元的一籃子公司僅上漲11%。

受益於弱美元的公司包括泛林集團、自由港邁克墨倫股份有限公司和新聞集團,這些企業的大部分收入來自海外。僅在1月,在彭博美元指數下跌1.3%的同時,該籃子股票已上漲8.1%。而受益於強美元的股票則表現不佳,其中包括達樂公司、紐柯公司和聯合太平洋。

弱美元還在引發資金從美股轉向國際股票市場。在這些市場中,以本幣計價的回報明顯跑贏美國股指。

2026年以來,標普500指數上漲1.4%,略低於斯托克歐洲600指數3.2%的漲幅。但若計入美元的下跌,標普500指數的落后更加明顯:歐洲基準指數上漲4.4%,日本股票市場上漲7.2%,巴西更是大漲17%。

「無論是在美國國內還是在國際上,很多人都在考慮美國以外的投資機會,因為你既有機會獲得更低的估值,又可能享受到匯率帶來的利好,」Zaccarelli説。

類似的情況在去年也曾出現,當時這些市場以本幣計價的表現就已跑贏標普500指數,而按美元進行調整后更是大幅領先。

這種相對錶現還可能產生自我強化效應。隨着海外投資者看到其美國資產以本幣計價的價值縮水,他們更傾向於從美國公司撤出資金。

「你應該持有正在走強的貨幣,」管理近470億美元資產的Angeles Investment Advisors總裁兼首席投資官Michael Rosen表示。

不過,美元走弱並非對所有海外市場都是利好,尤其是對韓國和歐洲等出口導向型經濟體而言。三星或臺積電等大型企業可能因本幣收入下降而面臨利潤率被壓縮的風險。

儘管如此,美元走軟仍可作為強有力的宏觀利好。美元融資成本下降有助於緩解全球及本地金融環境,降低區域內企業的資金成本。從能源到原材料等以美元計價的關鍵進口品價格下降,使企業得以維持或改善利潤率。

「韓國傳統上是美元走弱的受益者,」Global CIO Office首席執行官Gary Dugan表示。「隨着全球投資者尋找既具備REIT等產生收益的資產、又擁有堅挺貨幣的市場,新加坡可能會受益於資本流入。」

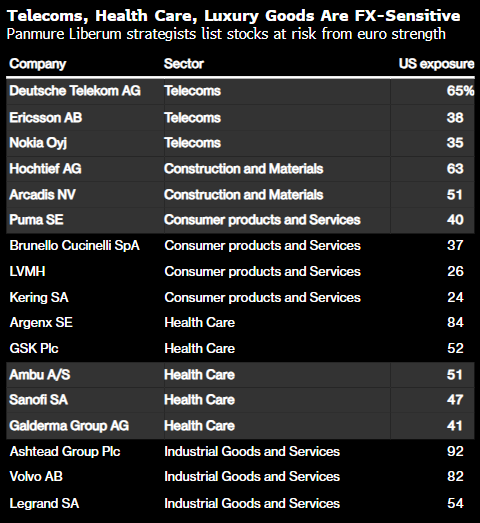

高盛的數據顯示,斯托克600指數成分股中的企業近60%的銷售額來自海外,且不少在美國市場開展業務。相比之下,美國、中國及更廣泛新興市場指數中企業的這一比例僅為15%至28%。

因此,歐洲股票投資者正在更多選擇「貼近本土」的公司。

「我的策略是尋找本地生產、且不需要將收益兑換並匯回的公司,」法國巴黎銀行資產管理的投資組合經理Gilles Guibout表示。「顯然,這一策略也偏好那些較少受美元波動影響的本土股票。」

花旗集團策略師的分析顯示,歐元兑美元若上漲10%,可能使歐洲企業每股收益下降約2%。他們發現,大宗商品、食品飲料、醫療保健、奢侈品和汽車行業的公司受影響最為明顯。

需要指出的是,美元走弱並不決定美國的股價或企業盈利。彭博行業研究數據顯示,過去25年里,美元變動與美股滾動年度每股收益增長之間的季度相關係數僅為0.04。

「歷史上,只有美元的劇烈飆升或暴跌纔會對指數盈利產生重要影響,」彭博行業研究分析師Nathaniel Welnhofer寫道。

可以説,股票投資者正處在明顯的拋售期之中。儘管在特朗普提名凱文·沃什出任美聯儲主席后,美元在周五出現反彈。Bannockburn Capital Markets預計,美元今年可能下跌8%至9%。

如此幅度的美元下挫,是交易員多年來未曾真正面對過的局面。自1980年代以來,華盛頓的官方立場一直是強美元符合美國利益,貝森特上周也再次強調了這一點。

儘管如此,自特朗普就任以來,彭博美元指數已下跌近10%。由於政府的一系列舉措,交易員對美元看法轉為悲觀。特朗普重新發出關税威脅,加大對美聯儲降息的施壓,並採取更具對抗性的姿態,試圖主導西半球事務。

「這是一個顯然希望美元走弱的政府,而市場也會如其所願,」Rosen説。

股票投資者正據此重新計算。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?