熱門資訊> 正文

AI引爆綠電狂潮! 清潔能源迎來崛起時刻 華爾街押注綠色巨浪捲土重來

2026-01-15 14:57

智通財經APP獲悉,華爾街的一些資深併購交易人士表示,大型清潔能源項目因史無前例的AI數據中心建設大浪潮推動綠色電力需求前景走強,以及兼具成本與電力效率優勢的清潔能源子集——可再生能源資產重估預期基本趨同,清潔能源項目有望在全球併購市場活動中重獲活力,「綠色先鋒」即將重新成為最熱門交易資產。

來自華爾街金融巨頭摩根大通、布魯克菲爾德資產管理公司(Brookfield Asset Management)以及Nuveen 基礎設施投資公司的資深併購交易人士們認為,隨着OpenAI與甲骨文主導的「星際之門」等超大規模AI數據中心項目和其他工業類行業對可再生能源的新支持,以及能源政策、關税和基準利率趨勢上的不確定性干擾因素較一年前大幅減少,可能出現新一波大型項目級交易。

在過去一年,清潔能源型資產所有者難以完成項目出售,並且越來越願意降低對出售價格的期望,而掌管AI基建項目的那些資金流充裕的買家們也變得更願意為龐大的清潔能源發電規模而支付賣家給出的任何價格。

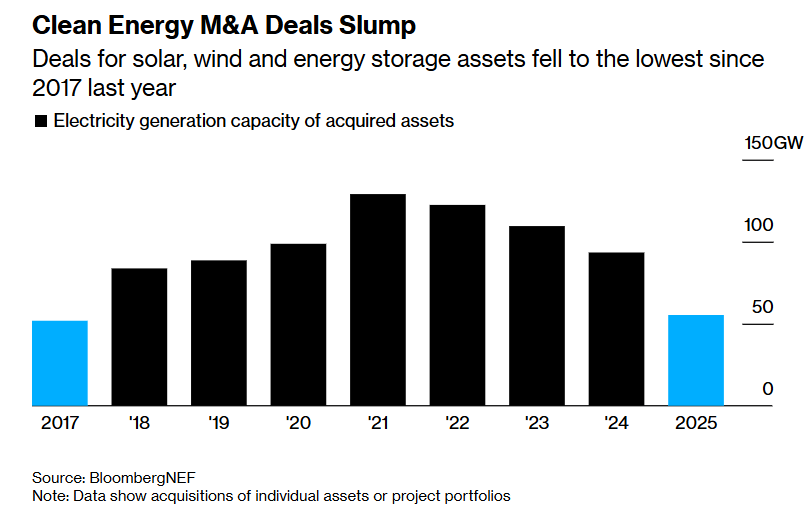

如上圖所示,清潔能源併購交易規模大幅下滑——去年太陽能、風能和儲能資產的交易規模降至2017年以來的最低水平。

「預計隨着需求增長推動開發商或項目與公司的賣方們在估值方面變得更加現實,2026年可再生能源資產領域的併購數量將更多。」來自摩根大通的亞太區能源轉型與自然資源主管Greg Zdun表示。

該行業大體錯過了2025年全球併購大年,在這一年,全球併購交易總額超過 4.5 萬億美元,為歷史第二高記錄。

根據BloombergNEF匯編的統計數據,去年在太陽能、風能和大型儲能領域,完成的單項資產或項目組合收購總計約55.3吉瓦發電能力,為2017年以來最低水平。BloombergNEF統計數據顯示,去年可再生能源層面的公司級交易價值則大幅降至2020年以來最低。

「當Nuveen Infrastructure 幾年前開始嘗試退出其規模大約8.5億歐元歐洲基金所持有的一些資產時,人們並沒有真正參與,不是因為我們的資產基本面不好,而是因為他們只是暫時按兵不動」,該投資管理公司清潔能源全球項目負責人 Joost Bergsma表示。

「我們慢慢開始看到更大規模信心重現在清潔能源,清潔能源項目的退出步伐明顯放緩。」Bergsma強調。他表示,Nuveen正在就歐洲市場的一項風力發電資產的潛在大型交易進行談判。

去年受特朗普政府貿易政策引發的清潔能源政策不確定性與全球金融市場劇烈波動帶來的影響,更廣泛的私募股權市場的退出節奏放緩。同時,根據數據BloombergNEF統計數據,涉及可再生能源公司交易的平均溢價在2025年降至大約12%,遠遠低於一年前的46%。

隨着AI數據中心史無前例的擴張周期愈發與基於可再生能源的清潔型電力供給/併網直接綁定,比如谷歌母公司Alphabet收購Intersect的敍事核心就是「數據中心開發與電力基礎設施(可再生+儲能)一體化、先鎖定電源再引入大客户」的產業路徑,AI負荷增長將把清潔型能源項目徹底推到華爾街交易臺前。谷歌此項收購等同於把「清潔型電源側資產、併網容量、長期合約」的稀缺性告訴投資者們。

在美國,人工智能訓練/推理系統所帶來的無比龐大電力需求,以及全球氣候變暖帶來的不可避免的減排壓力,或許將進一步推進主導AI數據中心建設的美國科技巨頭們加速向更加廉價、高效率且具備低碳屬性的能源的全面轉型。

清潔能源,大勢所趨

國際能源署(IEA)預計,到2035年,隸屬於清潔能源大類的可再生能源,特別是太陽能需求與市場規模的增長速度將超過任何其他主要電力來源。這主要由大型AI數據中心、電動汽車和空調系統的大規模採用推動的全球需求至少大幅增長40%所主要驅動。標普全球清潔能源轉型指數(S&P Global Clean Energy Transition Index)今年迄今已大幅上漲近 6%,延續了2025年大幅上漲50%的歷史最強勁漲幅之一,且估值相比於標普500指數以及多數板塊而言處於歷史低點。

隨着包括清潔能源在內的電力需求「勢必將超過預期增長步伐,我們可能會發現供需大幅收緊,併爲優質清潔能源開發資產支付溢價」,來自摩根大通的Zdun表示。

布魯克菲爾德亞太區可再生能源發展與能源轉型部門負責人Daniel Cheng表示,對於大多數投資者來説,擁有可信賴承購客户們的大型運營項目比那些仍處於在開發狀態中的項目更具投資吸引力,因為后者存在將新的太陽能或風電場大規模投產的風險和技術複雜性。

「對於投資者們而言,意味着將有非常明確且愈發成熟的市場可以購買那些長期合同性質的清潔型運營資產。」Cheng表示。

統計數據顯示,布魯克菲爾德去年為全球能源轉型戰略募集了大約200億美元,去年11月完成了對菲律賓和泰國項目的Alba Renewables Pte 的收購,並在越南增加了一個大型風電項目,這是該資產管理巨頭在這三個國家的首次可再生能源大規模投資。

AI的盡頭是電力! AI基礎設施建設浪潮席捲全球,清潔能源邁向新的增長時代

雖然特朗普政府對於可再生能源不屑一顧,但是股票市場仍然非常看好清潔能源前景,認為AI驅動的新周期已開啟,並且認為這種100%清潔屬性能源驅動的綠電且長期合約性價比十足的能源纔是全球能源體系的未來,畢竟煤炭與石油等傳統資源不符合全球政府的碳減排雄心壯志且總有徹底枯竭的那一天。

iShares Global Clean Energy (環球清潔能源ETF,美股代碼:ICLN)2025年交易價格漲幅高達47%,主要因美國清潔能源與可再生能源基礎設施巨頭Bloom Energy(BE.US)與First Solar(FSLR.US)強勁漲幅的帶動,尤其是前者漲幅高達300%。

全球AI競賽的本質是AI算力基礎設施競賽,而驅動天量級別AI GPU/AI ASIC算力集羣的核心基礎則是穩定且龐大的電力供應體系。正因如此,AI數據中心電力需求正以前所未有的速度瘋狂飆升,AI儼然已經化身「電力饕餮」。規模隨AI芯片等算力基礎設施猛烈需求而呈指數級擴張的高耗能AI數據中心背后離不開電力供應這一核心基礎,這也是「AI盡頭是電力」這一市場觀點的由來。

華爾街金融巨頭高盛近期在一份研究報告中將全球數據中心所驅動的截至2030年龐大耗電需求預測,上修為較2023年耗電量大幅擴張175%(高盛的先前預測為+165%),相當於再增加一個「全球前十耗電大國」的電力資源負荷。在高盛的策略分析師團隊看來,AI大模型的盡頭就是電力——該機構強調堪稱「吞電巨獸」的AI將帶來史無前例的全球範圍電力「超級需求周期」與電力股「超級牛市」。

而在AI時代,清潔能源供應變得愈發重要。谷歌、微軟等大型數據中心對於清潔能源的無比強勁需求,主要在於全球脱碳化大趨勢之下,聚焦於高效能、廉價效應,以及零排放與清潔屬性的風電、地熱等可再生資源或將是全球人工智能電力體系的最重要源頭。

來自國際大行瑞銀(UBS)的分析師團隊在一份研報中表示,美國公用事業級太陽能項目的需求正在逐漸超過供給,部分動力來自以100%清潔能源為目標的AI 數據中心大規模建設進程,此項積極因素為美國太陽能行業的出貨增長曲線提供了龐大的上行潛力,也大幅提升了需求確定性。此外,瑞銀分析師們還表示,在特朗普關税政策保護的背景下,美國本土的太陽能硬件供應商們均處於非常有利位置。

摩根士丹利的一份研報顯示,2024年新增可再生項目的絕大多數已低於化石能源同類方案整體成本,尤其是光伏/陸風平均度電成本繼續走低。因此,當AI大幅推高全球數據中心電力需求時,成本更低的風電與光伏等可再生能源自然獲得優先配置。就新增裝機和度電成本而言,可再生能源不久后或許將成為AI 時代電力系統擴容的「第一選擇」,再以儲能/核能等補齊供電曲線。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?