熱門資訊> 正文

2025美股過山車行情全記錄:六張圖揭示極端之年

2025-12-22 11:28

對美國股市而言,這是極端的一年。標普500指數在4月一度因關税威脅而暴跌至熊市邊緣,卻在總統特朗普態度緩和后迅速反彈,並在6月下旬藉助對人工智能萬物互聯的熱情屢創新高。

這種令人眩暈的波動可以從衡量股票預期價格變動的芝加哥期權交易所波動率指數(VIX)中窺見。4月8日,隨着特朗普政府全面的關税計劃引發市場恐慌,VIX指數飆升至50上方,這是自疫情以來首次,也是金融危機以來的第二次。隨后,當特朗普宣佈將關税推迟三個月實施時,該指數迅速回落,5月時已跌破20,並維持在該水平附近。

「這是特朗普1.0政策的加強版,」 Truist Advisory Services Inc. 的首席投資官兼首席市場策略師基思·勒納(Keith Lerner)表示,他補充説他已不記得上一次美國政治決策引發股市如此級別的波動是在何時。

最終,富有韌性的企業盈利前景(部分得益於AI相關支出)拯救了投資者。標普500指數在4月下跌15%后,全年累計上漲16%,並有望實現連續第三年兩位數漲幅。

以下是六張詳細展示2025年股市狂野波動與挑戰的圖表。

資金外流

2025年的美股交易可以分為兩部分:4月和之后的所有時間。特朗普的關税政策幾乎終結了持續多年的牛市,因為許多交易所交易基金(ETF)在4月出現了鉅額淨流出。

「從大約3月到夏季,股票ETF的資金流動速度和強度確實有所放緩,因為投資者在思考關税對市場環境的影響,」 Strategas Securities的高級ETF和技術策略師Todd Sohn表示。該時期周期性板塊的資金流出「與風險偏好下降的趨勢相符」。

美股ETF資金流動情況

追蹤納斯達克100指數的景順QQQ信託系列1 ETF在4月出現了七個月來的首次淨流出,當月交易者撤資速度為兩年多來最快。但隨着關税計劃逆轉,拋售壓力也隨之消退,QQQ的資金流入在5月重新恢復並出現激增。

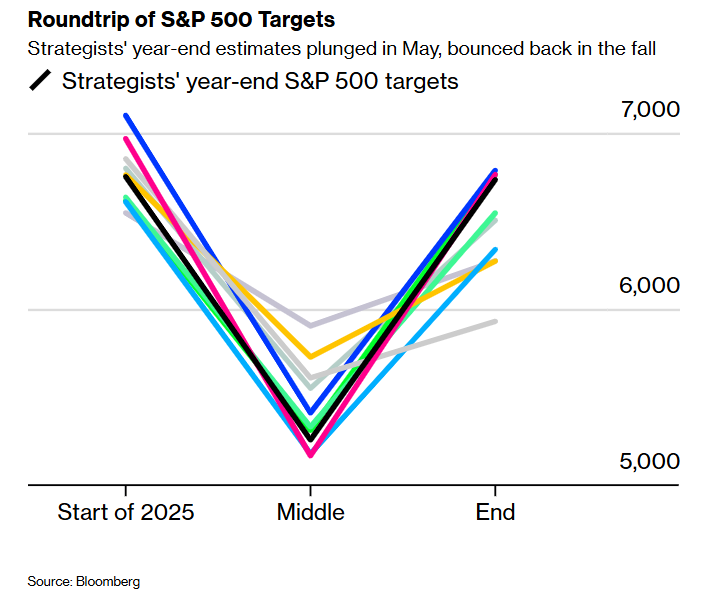

目標位的急速切換

預測美國股市在任意年份的最終走向都是一項挑戰,但2025年的難度更上一層樓。幾乎所有華爾街大行都曾因特朗普政府全面的關税計劃而下調了對標普500指數的預期。隨后,當政策放松、企業盈利預期反彈且股價起飛時,它們又不得不紛紛上調目標位。

策略師們的年終預測在5月跳水,秋季又反彈回來

「我們確實下調了年終目標,因為我們知道歷史上市場從調整到恢復盈虧平衡平均需要四個月時間,」 CFRA的首席投資策略師Sam Stovall説。

他表示,上次市場策略師們不得不如此大規模地戲劇性下調預測,還是在2020年新冠疫情爆發之初。但他補充道,2025年帶來了額外的挑戰,因為貿易政策的急劇變化將市場從調整到復甦的歷史時間線從通常的四個月縮短到了兩個月。

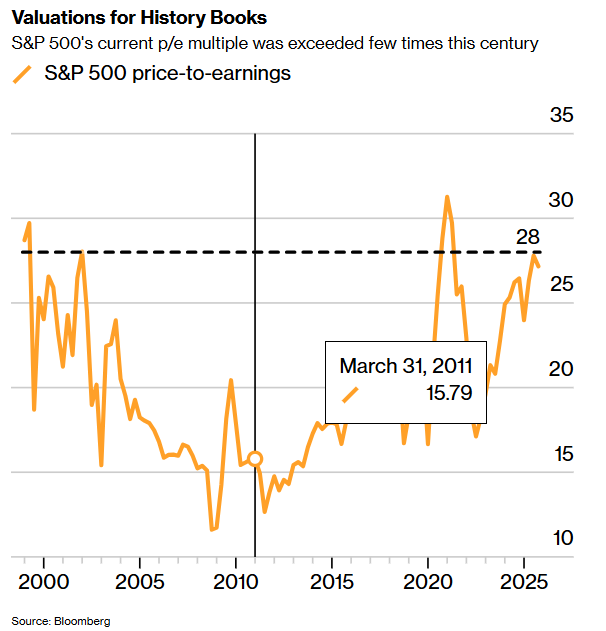

泡沫憂慮

2025年初,在DeepSeek聊天機器人的發佈引發對AI估值過高以及競爭加劇的擔憂之前,傳奇投資者霍華德·馬克斯(Howard Marks)就警告説他「正在警惕泡沫」。這一預警之所以引人注目,是因為橡樹資本管理的這位聯合創始人曾是當年正確預測2000年互聯網泡沫破裂的投資者之一。

標普500指數當前市盈率倍數在本世紀僅有少數幾次被超越

自馬克斯在1月7日發佈其備忘錄以來,隨着標普500估值攀升至疫情以來的最高水平,更多策略師發出了類似警告。上周,Ned Davis Research的策略師表示,半導體股票符合哈佛商學院教授在2017年一篇研究論文中確立的股票泡沫定義。

儘管如此,這遠非共識。美國銀行全球研究的策略師在上周三的一份報告中寫道,他們「尚未看到AI泡沫」。根據傑富瑞匯編的數據,華爾街分析師預計標普500公司到2027年的盈利增長將逐年加速。

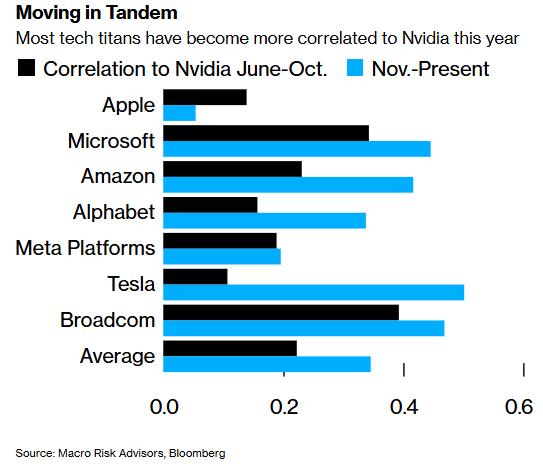

集中度風險上升

標普500指數中最大的十隻股票佔該美股基準指數的權重接近40%。這是一個歷史高位,正讓投資者因集中度風險而憂心忡忡。

據Macro Risk Advisors創始人兼首席執行官Dean Curnutt表示,日益集中的市場面臨着「自反性風險」,尤其是在少數龍頭股之間關聯度越來越高的情況下。他將「七巨頭」科技巨頭——Alphabet、亞馬遜、蘋果公司、Meta Platform、微軟、英偉達和特斯拉——視為一個潛在的「循環收購小隊」,在那里「現金只是在循環流轉,創造出更多的市值增長」。

今年以來,多數科技巨頭與英偉達的關聯性增強

「標普500作為一個指數,在提供多元化敞口方面做得很差,」Curnutt説。「我們面對的是一個在頭部權重方面顯得荒謬的指數。」

主動管理基金的挑戰

2025年標普500指數約45%的漲幅來自「七巨頭」。雖然持有追蹤指數ETF的投資者受益於此,但那些通過選股和構建多元化投資組合以分散風險的主動型基金經理卻舉步維艱。

根據美國銀行全球研究的數據,今年僅有22%的主動管理型大盤股基金跑贏了標普500指數,這是自2016年以來的最低比例,遠低於40%的歷史平均水平。

跑贏標普500的大盤股共同基金比例降至2016年以來最低

Seaport Research Partners在10月份表示,基金經理們一直在拋售科技股,其對該板塊的配置已降至五年來的最低配狀態,這是導致主動型基金表現不佳的原因之一。

然而,傑富瑞的分析師Steven DeSanctis表示,隨着上漲行情擴散,這一情況明年可能會改變。持此觀點的並非他一人。高盛的資金流專家上周四表示,隨着股票走勢的獨立性增強,選股者可能在2026年「歡欣鼓舞」。摩根大通策略師則認為,投資者「正站在我們有生以來所見的最佳選股時代的門檻上」。

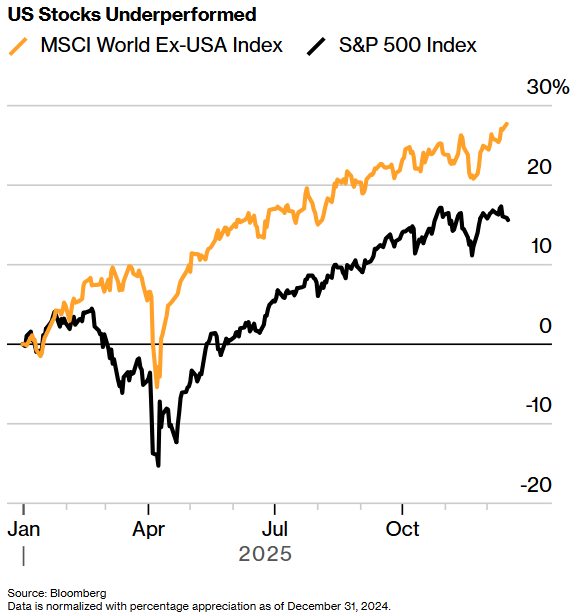

美國並非例外

儘管美國股市從4月低點強勢反彈,但仍跑輸國際基準指數。標普500指數在上漲市場中跑輸全球同行和MSCI除美國外世界指數,這是2017年以來的首次。

美股表現落后

加拿大、英國、德國、西班牙、意大利、日本和香港的股票指數均跑贏了美國基準指數。策略師們表示,這是由美國政策不確定性帶來的自我懲罰。

「我認為幫助國際市場表現的是美國本土發生的動盪,加上美元貶值,」 CFRA的Stovall説。此外,他表示在國際市場多年表現落后於標普500之后,今年本就應該迎來強勁的一年。「這只是時間問題。」

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?