熱門資訊> 正文

傳日本政府高層為12月加息「開綠燈」 蝴蝶效應衝擊下全球市場風暴將重演?

2025-12-04 18:21

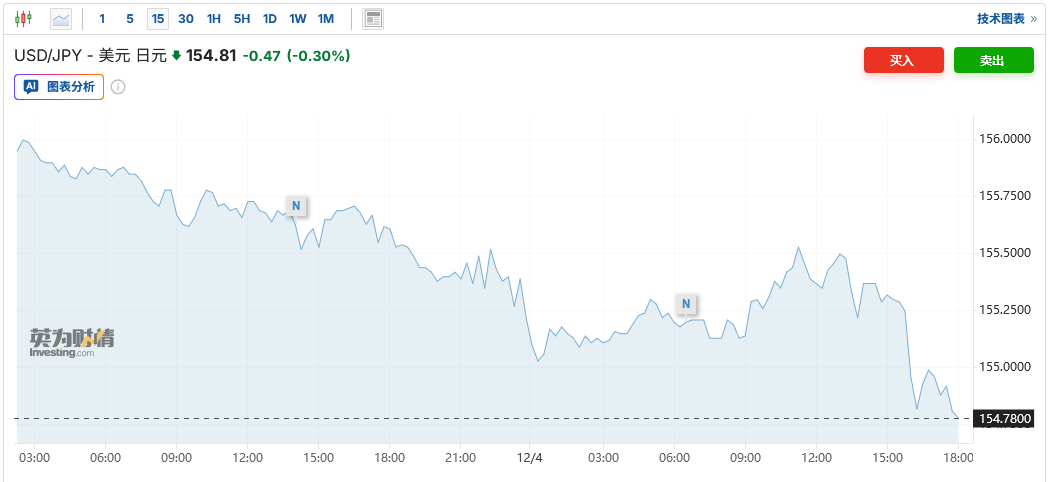

智通財經APP獲悉,據知情人士透露,若日本央行決定在12月加息,高市早苗政府的主要官員不會試圖阻止,儘管一些高級官員反對這一加息時機。在市場對日本央行將於12月19日政策會議上加息25個基點的預期日益升溫之際,日本政府的這一立場增加了該國央行在本月加息的可能性。截至發稿,美元兑日元匯率下跌,至1美元兑154.81日元。日本兩年期國債收益率則漲至1.022%。

日本央行12月加息「箭在弦上」

周四已有媒體援引三位日本政府消息人士報道稱,日本央行很可能在本月加息,並且日本政府將容忍這一舉措。儘管日本央行獨立於政府,但根據2013年的一項聯合協議,雙方同意加強政策協調,以克服通縮並實現可持續經濟增長。在高市早苗當選日本首相后,其對貨幣寬松政策的支持立場引發市場對她可能會試圖影響日本央行以較慢步伐加息的猜測。

不過,此前已有分析人士指出,要求日本央行維持低利率的政治壓力似乎有所減弱。前日本央行貨幣政策主管門間一夫預計,由於高市早苗的關鍵優先事項之一是幫助日本家庭應對高企的通脹,這位以倡導貨幣寬松著稱的首相將允許日本央行推進加息。

值得一提的是,本周早些時候,日本央行行長植田和男就釋放了明確的鷹派信號。植田和男周一在名古屋向當地商界領袖發表演講時表示,日本央行「將權衡上調政策利率的利弊,並根據國內外經濟、通脹和金融市場情況適時做出決策」。他補充稱,任何加息都僅僅是對寬松程度的調整,當前總體環境仍然寬松。這番言論暗示,日本央行本月極有可能採取行動。

通過提及某次具體政策會議,植田和男很可能在暗示屆時採取利率行動的可能性正在上升。回顧去年12月末,這位日本央行行長曾明確承諾會在下次會議上仔細評估經濟狀況——而正是那次會議上,日本央行最終決定加息。

在植田和男周一發表講話之前,就已有多位日本央行官員表態暗示日本央行可能即將加息。最新加入日本央行政策委員會的增田一之表示,加息時點正在逼近。另一名委員會成員小枝淳子也表示,日本央行應推動政策正常化,儘管她並未表態下一步行動是否應在12月進行。就連鴿派成員野口旭上周也指出政策調整過晚的風險正在上升。

一些最新的經濟數據也為市場對日本央行的加息預期提供支撐。根據日本總務省上周五公佈的數據,東京11月剔除生鮮食品的消費者價格同比上漲2.8%,略高於經濟學家預估中值2.7%,與上月結果持平;進一步剔除能源后的核心CPI指標同樣上漲2.8%,與上月持平。與此同時,經濟產業省報告稱,10月工業產出環比增長1.4%,遠超市場預估的下降0.6%。這些經濟數據可能會增強日本央行對其經濟展望正在逐步實現的信心,並推動該央行進一步推動貨幣政策正常化。

此外,日本2026年度薪資談判的早期跡象顯示,薪資將再次實現穩健增長,這為日本央行進一步加息提供了依據。擁有700萬會員的日本最大工會聯合組織Rengo計劃在2026年勞資談判中爭取5%及以上的薪資漲幅。這與該組織在2025年的要求相同,並最終在今年達成了34年來最大的加薪幅度。

加息蝴蝶效應將再次衝擊全球市場?

植田和男周一釋放的鷹派信號推動對貨幣政策敏感的日本兩年期國債收益率在周一突破1%,為17年來首次。對日本央行加息預期的升溫在全球固定收益市場掀起了連鎖反應——周一,包括美債、歐債和新西蘭國債在內的政府債券均出現下跌。Manulife John Hancock Investments聯席首席投資策略師Matt Miskin表示:「日本央行釋放12月加息的鷹派信號后,全球債券市場正感受到蝴蝶效應。」

市場的關鍵擔憂在於,隨着日本國內債券收益率上升,日本投資者可能將資金撤回國內,減少對外國政府債券的需求。State Street Markets宏觀策略主管Michael Metcalfe就警告稱:「日本利率正常化的跡象越明顯,日本投資者從外國債券市場撤資或至少減少購買外國債券的可能性就越高,這將在主權債發行激增之際,削弱一個關鍵的國際融資來源。」

資金從包括美債在內的外國債券中撤回日本國內可能推高10年期美債收益率,而這一「全球資產定價之錨」對全球風險資產具有關鍵影響力。

此外,由於日本央行長期以來執行超低利率,全球金融機構已經習慣借入日元然后買入其他高收益資產。這一套利交易的規模高達5萬億美元。市場擔心,日本利率的上升可能導致套利交易平倉再次上演,並導致去年8月的市場風暴捲土重來。當時,日元套利交易的平倉引發了全球市場的劇烈波動,日經225指數曾在一天內就暴跌了12%。與現在環境相似的是,當時市場也先后迎來了日本央行加息與美聯儲降息。

有分析認為,儘管去年8月的市場風暴不會複製,但可能會存在相似之處。日元仍然是全球重要融資貨幣,一旦利差收窄、日元快速走強,高槓杆套利組合就會被迫平倉,首先受傷的往往是新興市場資產和高估值成長股。還有分析指出,去年8月市場巨震重演的可能性不大,但也存在后續日元走強和日債收益率提升延續,引發全球流動性再次趨緊,進而帶來全球無風險收益率提升以及流動性敏感資產價格下跌的可能性。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意