熱門資訊> 正文

血虧超80%!散户追漲比特幣「頭號信仰股」慘遭高槓杆ETF反噬

2025-12-02 07:37

智通財經APP獲悉,蜂擁參與邁克爾·塞勒比特幣宏大實驗的散户投資者,如今正付出沉重代價。

在加密貨幣全線潰敗之際,曾經因將加密貨幣資產包裝成公開股票而備受追捧的Strategy Inc.(MSTR.US),正竭力安撫市場情緒——其股價已從近期高點暴跌逾60%。周一,Strategy宣佈已設立14億美元儲備金,用於支付股息與利息,試圖緩解市場對其在幣價進一步下跌時可能被迫拋售比特幣的擔憂。

但對許多投資者而言,損失已難以挽回。跟蹤Strategy高波動股票的主流槓桿ETF——2倍做多MSTR ETF-Defiance(MSTX.US)和2倍做多MSTR ETF-T-Rex(MSTU.US)(提供雙倍日回報率)今年以來跌幅均超過80%,位列全美4700多隻ETF中表現最差的十隻產品之列,僅次於冷門的黃金礦商和半導體空頭基金。另一隻在6月加密貨幣狂熱時期推出的基金2倍做多MSTR ETF-GraniteShares(MSTP.US),自上市以來跌幅同樣慘重。自10月初以來,這三隻基金資產規模合計縮水約15億美元。

此前,當Defiance和Tuttle Capital Management等公司推出這類跟蹤華爾街最知名比特幣替代標的的高風險產品時,散户資金曾大量湧入。

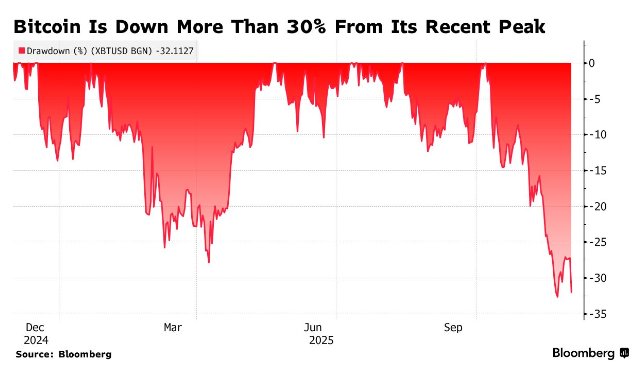

然而,這條原本被視為放大加密貨幣收益的捷徑,如今已成為槓桿、波動性與市場情緒螺旋惡化的警示案例。Strategy股價在11月下跌34%,比特幣也從10月高點回落約30%,現徘徊在86000美元附近。周一,Strategy收盤下跌3.25%,盤中一度重挫12%。

「比特幣近期回調重創Strategy股價,而MSTX和MSTU等雙倍槓桿產品進一步放大了虧損,」ETF機構TMX VettaFi的行業研究主管Roxanna Islam指出,「這提醒我們,槓桿單股ETF在上漲時風光無限,但一旦底層標的走勢逆轉,盈利可能迅速蒸發。」

Defiance拒絕置評。Tuttle Capital與MSTP的發行方GraniteShares未立即迴應評論請求。

市場擔憂的核心在於一項名為「市值與淨資產價值比」(mNAV)的估值指標——即Strategy的企業價值與其比特幣持倉價值的比率。目前這一溢價已基本消失,比率降至約1.17,公司高管此前曾警告該水平為危險區域。首席執行官Phong Le在播客中表示,若比率跌破1.0,公司或被迫出售比特幣以履行償付義務,但稱這將只是「最后手段」。

新設立的儲備金來自近期股權融資,旨在規避這一風險,可覆蓋至少21個月的股息與利息支出。但該舉措未能遏制股價跌勢,也未能消除市場對Strategy槓桿風險、散户依賴症及融資模式壓力的憂慮。

為持續收購比特幣,Strategy多次增發普通股,這一稀釋現有股東權益的策略頗具爭議。隨着估值溢價消退,公司轉向發行優先股等成本更高的融資工具以維持加密貨幣資產購買。

與此同時,圍繞Strategy構建的ETF生態正陷入困境。數據顯示,目前至少有15只以其股票為標的的ETF在交易,其中多數今年跌幅達兩位數。MSTX、MSTU和MSTP的合計資產規模已從10月初的23億美元驟降至目前的8.3億美元左右。

儘管加密貨幣領域機構參與度提升且獲得特朗普政府的政治支持,但市場的低迷仍重創礦商、山寨幣及持有大量代幣的企業財務。今年早些時候受散户青睞的槓桿ETF,如今已成為受衝擊最嚴重的領域之一。

這些基金的設計初衷是雙倍追蹤Strategy日波動——但這種結構在震盪市中可能迅速反噬。即使股票最終持平,盈虧複利也會侵蝕收益,即所謂「波動損耗」。當Strategy股價劇烈震盪時,ETF不僅跟蹤跌幅,更將其大幅放大。

「槓桿ETF通常是危險的投資工具。而對一家通過加槓桿購買高投機性資產的公司股票進行槓桿押注,更是風險疊加,」Jonestrading首席市場策略師Michael O'Rourke評論道。

如今,Strategy在主要股指中的地位也岌岌可危。摩根大通分析師警告,該公司可能被移出MSCI美國指數和納斯達克100指數等基準——此舉或引發數十億美元被動資金流出。對於一度被視為標普500潛力成分股的Strategy而言,如今的逆轉可謂殘酷。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?