熱門資訊> 正文

阿爾特三季報虧1.5億元:汽車價格戰火燒上游,昔日設計明星前景難料

2025-11-28 19:41

本文來源:時代商業研究院 作者:郝文然

來源|時代商業研究院

作者|郝文然

整車市場的寒意正沿着產業鏈向上蔓延,曾經的技術服務「象牙塔」也難以獨善其身。

近日,阿爾特(300825.SZ)發佈2025年三季報顯示,前三季度公司實現營業收入7.36億元,同比增長19.3%,但利潤端卻虧損1.51億元,同比驟降12246.62%,虧損金額已經超過2024年全年的1.33億元。單看第三季度,阿爾特淨虧損9264萬元,環比進一步擴大2205萬元,業績加速惡化。

作為全國首家上市的獨立汽車設計公司,阿爾特為何持續深陷虧損泥潭?其進軍零部件製造領域以及與首程控股(00697.HK)的機器人合作,究竟是通往未來的遠見佈局,還是困境中的一根自救浮木?

汽車價格戰不止,設計公司淪為成本「夾心層」

中國汽車市場的價格戰2025年仍在持續。

全國乘用車市場信息聯席會數據顯示,2025年上半年新能源車平均降幅達2.3萬元。而根據羅蘭貝格和汽車之家的聯合報告,今年上半年燃油車終端優惠幅度攀升至27.77%的歷史高點;即使不斷降價促銷,仍有超過50%的新上市/改款車型未達成銷售目標。車企們正集體「斷臂求生」,但邊際效用遞減,最終效果不佳。

當整車廠陷入以價換量、甚至量價齊跌的糟糕境地,將降本壓力向產業鏈上游轉移幾乎成為必選項,從事上游設計的阿爾特首當其衝。

成立於2007年的阿爾特,總部位於北京,主營業務為整車研發和零部件研發製造,2020年登陸新三板后成為中國首家也是唯一從事汽車設計的上市公司。

作為車企的「外腦」,阿爾特負責為車企設計研發新車型、提供圖紙、完成零部件選型,推動新車從概念到落地。其客户包括本田、日產、吉利、東風、賽力斯、理想、嵐圖等國內外知名品牌和造車新勢力。

對於大幅虧損的原因,阿爾特在三季報中解釋稱:「受國內汽車行業發展現狀等因素影響,汽車降價壓力已傳導至上游汽車研發設計環節;公司近兩年在手訂單的利潤率較低,毛利率下降。」

設計服務本應是技術密集型的高毛利業務,如今卻在汽車行業寒潮中淪為成本「夾心層」。

財報顯示,阿爾特2025年前三季度毛利率為13.19%,同比下降19.10個百分點;淨利率為-21.39%,同比下降 20.73個百分點。降幅之大,令人咋舌。

更不容樂觀的是,降價對整車銷量的刺激並不理想,而壓低成本卻似乎已固化為產業鏈常態。在汽車市場趨於飽和的背景下,車企自身尚且難保,依附於車企上游的阿爾特想實現利潤回升,在短期或存在較大壓力。

大額存貨減值成疑,業務可持續性堪憂

令人困惑的是,作為輕資產模式的設計公司,阿爾特今年以來卻計提了大額存貨跌價準備,這成為拖累其三季度利潤的關鍵因素之一。

2025年半年報顯示,阿爾特經營期內產生0.42億元資產減值損失,公司解釋稱「主要系存貨跌價準備所致」。三季報資產減值則進一步增長至1.03億元,而去年同期僅286.8萬元,增幅驚人;1.03億元佔比達當期公司收入的14.0%之多。

阿爾特並不屬於製造型企業。2025年半年報顯示,該公司94.3%收入來源為專業技術服務業,僅5.7%來源於製造業。這樣的業務結構一般而言不會產生大量存貨。

一家設計服務公司為何會產生如此大規模的存貨減值?11月24日,時代商業研究院就相關問題發郵件並致電阿爾特進行詢問。截至發稿,該公司尚未答覆。

時代商業研究院分析認為,一個可能的原因是下游客户車型項目延期、取消或銷量不及預期,導致阿爾特為其定製的材料積壓,可變現價值大跌,從而計提減值。如果情況屬實,則反映出下游需求的真實萎縮,這意味着阿爾特不僅輸在當下,也看不清未來。

此外,阿爾特的資產和現金流也顯示出一定風險。截至2025年三季度末,該公司總資產30.41億元,同比下降8.62%,與收入的擴張形成背離;經營性淨現金流-6170萬元,同比下滑157.57%,該公司在三季報中稱,主要系「購買商品、接受勞務支付的現金增加」所致。

不過值得肯定的是,阿爾特在經營困局中保持了良好的財務結構,周轉能力也有所改善。2025年三季報顯示,該公司資產負債率為29.19%,處於較低水平;流動比率2.03,顯示短期償債能力較強;存貨周轉天數165天,同比下降133天;應收賬款周轉天數為96天,同比下降49天。

突圍困局:零部件業務虧損,機器人合作尚處概念期

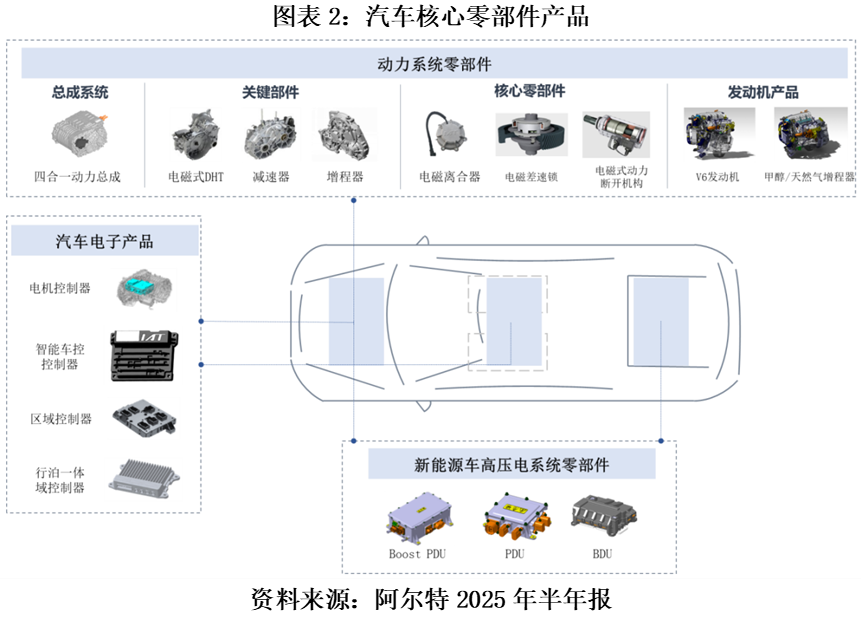

為擺脫困境,阿爾特近年來積極尋求業務突破,從2023年起由汽車設計向核心零部件製造領域拓展,目前已覆蓋動力系統、新能源車高壓電系統和汽車電子等多個產品方向。

然而從結果來看,零部件製造業務規模甚微。2025年上半年,該業務收入僅2956萬元,儘管同比增長937.95%,但僅佔公司總收入的5.7%,且處於虧損狀態。

近日,阿爾特在投資者問答中透露,公司的電磁離合器產品已於2025年年初啟動量產,並開始向某國內新能源汽車品牌交付。

這無疑是一個積極的信號,標誌着阿爾特的零部件製造能力已經通過了市場驗證。然而無論是整車設計還是零部件製造,下游客户都是車企。在汽車行業極致內卷的背景下,該板塊何時能貢獻利潤,仍是未知數。

機器人是阿爾特的另一個突圍方向。

2025年8月,阿爾特與首程控股、首程機器人、阿爾瑞特簽署戰略合作框架協議,四方將圍繞「機器人+汽車」應用展開合作。首程控股憑藉資本平臺和生態資源,已投資多家機器人產業鏈企業;阿爾特則計劃將汽車領域的工程體系遷移至機器人研發。

由於存在技術同源性,汽車零部件企業近年跨界開展機器人業務屢見不鮮,阿爾特此舉具備商業合理性。然而,該框架協議缺乏具體執行計劃和時間表,更像是一個「啟動儀式」。參考零部件業務的進展速度,阿爾特要真正在機器人領域站穩腳跟併產生實質性收入,恐怕還需數年時間。

值得注意的是,切入新領域需要大量的前期投入,但阿爾特研發投入卻在收縮。2024年,公司研發費用為1.17億元,同比大增164.96%;但2025年的投入力度明顯減弱,前三季度僅0.33億元,同比下降5%。

從研發費用的變化可以推斷,阿爾特去年曾將研發端視為重點,旨在通過技術創新提高主業競爭力並打通新業務;然而今年在大幅虧損的壓力下,該公司對研發支出轉而趨於謹慎。這對於依賴技術創新的公司而言,是一個偏消極的信號。

國際化業務的拓展是阿爾特近幾年為數不多的亮點。2023年,該公司提出了「技術+供應鏈」出海的國際化戰略。隨后在2024年,阿爾特及控股子公司上海阿爾特領鋭與日本AIM簽署了4.7億元的AIM EVM的整車生產製造訂單。2025年,阿爾特又與全球知名企業簽訂2.14億元的新能源車型整車開發訂單。

2025年上半年,阿爾特實現海外收入6553萬元,佔比12.5%,較2024年小幅提升。

核心觀點:行業寒潮侵蝕設計主業,新業務轉型未見成效,突圍道阻且長

作為昔日的「汽車設計第一股」,阿爾特曾是資本市場的明星;如今,它卻面臨着行業寒冬與轉型陣痛的雙重考驗。一方面,汽車價格戰使其核心的設計業務毛利率急劇下滑,疊加異常的大額存貨減值,導致公司陷入深度虧損;另一方面,被寄予厚望的零部件與機器人新業務仍處於投入期,規模較小且盈利前景不明,短期內無法支撐業績反轉。

在汽車行業的寒冬中,阿爾特的傳統護城河已被侵蝕,而新的增長曲線尚未成型,其突圍之路註定艱難而漫長。

(全文2679字)

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意