熱門資訊> 正文

美聯儲獨立性遭特朗普「組合拳」,市場為何不買賬?

2025-11-05 18:45

在特朗普近一年的持續攻擊下,美聯儲正承受重壓。這位美國總統的辱罵、解僱美聯儲主席鮑威爾的威脅、試圖解僱美聯儲理事庫克的持續行動,以及為減輕政府債務成本而明確要求降息——除此之外,財政部長貝森特還指控美聯儲自金融危機以來越權行事。

在此背景下,彼得森國際經濟研究所(Peterson Institute for International Economics)上周舉辦的央行獨立性主題會議,時機再好不過。這場會議值得稱道:既沒有過度恐慌,也沒有不切實際地為美聯儲的所有舉措辯護。

所有參會者一致認為,獨立性本身不應是目標;貨幣政策制定免受政治干預的權利,只有靠「結果」才能證明其合理性。對央行官員而言,這已是最令人安心的共識。

經濟學家分歧加劇

美聯儲曾放任美國銀行「大到不能倒」、涉足氣候政策,還監管出10%的通脹率——正因如此,不少經濟學家支持貝森特的觀點:美聯儲過去的糟糕決策凸顯其獨立性過強,應當加以約束。例如,胡佛研究所的約翰·科克倫(John Cochrane)認為,美聯儲若要獨立於政府運作,必須承擔更有限的使命,且問責機制需大幅強化。

他的觀點引發了哈佛大學教授、前財政部長拉里·薩默斯(Larry Summers)一貫具爭議性的迴應。薩默斯表示,對「美聯儲越權」的抱怨「根本排不進美國面臨的前100大問題」,相反,特朗普政府對央行的威脅可能造成更大傷害。

「若外界認為,美聯儲應持續屈從於美國行政部門提出的非常規貨幣政策理念,那麼極大概率會損害國家利益,這纔是更重要、更應擔憂的問題,」薩默斯稱。

市場反應平靜

然而,無論經濟學家對美聯儲所受威脅有多焦慮,2025年全年金融市場始終保持平靜。

約翰·霍普金斯大學的弗朗西斯科·比安奇(Francesco Bianchi)更新了其此前研究,結果顯示:特朗普在第一任期內通過社交媒體對美聯儲發表的不當言論,曾導致金融市場對聯邦基金利率的預期出現統計意義上的顯著下降。比安奇發現,2025年的情況與此一致,這表明市場認為特朗普的威脅「有效」,美聯儲會以降息迴應。

但從長期來看,總統的言論影響力有限,且也沒有跡象顯示「債券義警」會通過拉高通脹預期來限制總統行動(注:「債券義警」指通過拋售債券推高收益率,倒逼政府調整政策的投資者)。

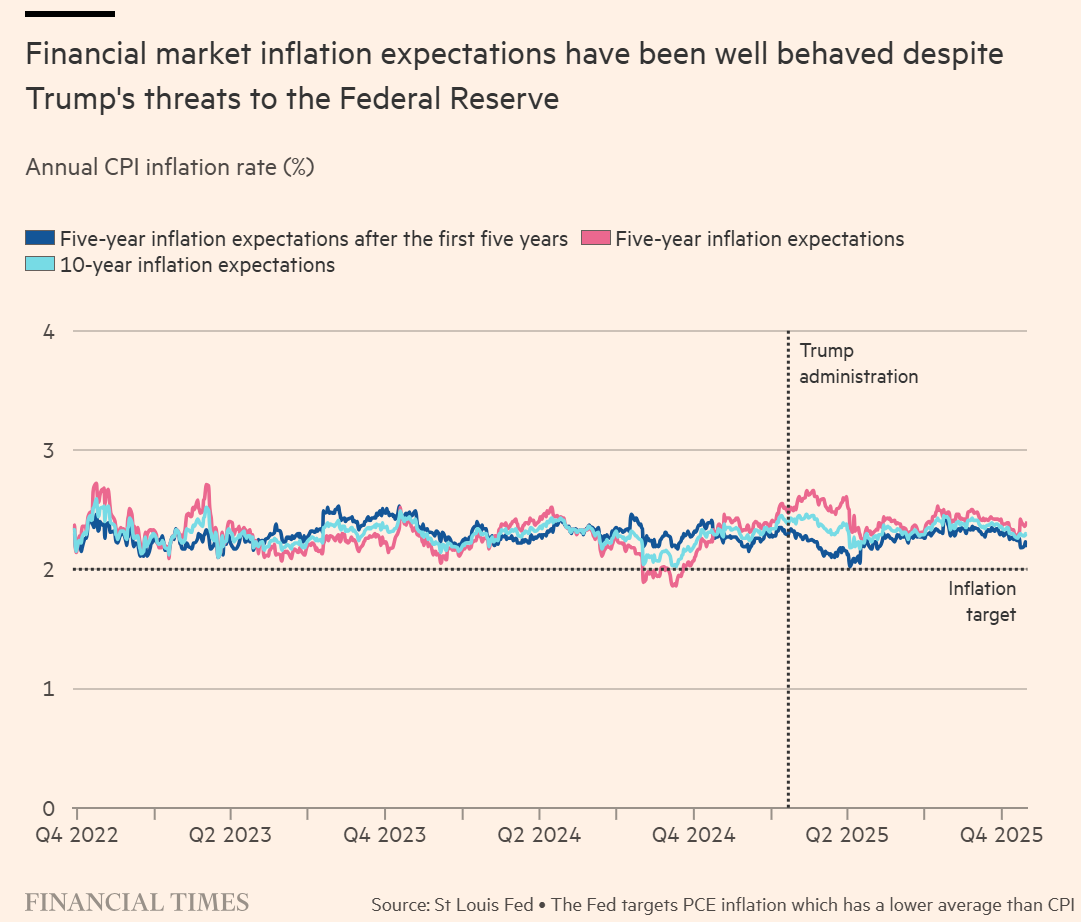

前美聯儲理事、英國央行金融政策委員會成員蘭迪·克羅斯納(Randy Kroszner)指出,金融市場幾乎不擔心特朗普的行動會導致中期通脹率上升(見下圖)。

儘管特朗普對美聯儲發出了威脅,但金融市場的通脹預期表現良好

這種「無反應」可能有多種原因:或許是美聯儲獨立性本就沒那麼重要,或許是特朗普的威脅力度不足,或許是下任美聯儲主席候選人被認為可靠,或許是最高法院對美聯儲的對待方式有別於其他政府機構,又或許是美元作為全球主要儲備貨幣的地位提供了支撐。

這些理由都有道理,但沒人能證明自己的「偏好理論」——因為所有解釋都與事實相符。不過,結果很明確:「債券義警」不會出手,從「獨立性威脅」中拯救美聯儲。

律師憂心忡忡

市場之所以樂觀,一個主要觀點是美國最高法院已明確表示,會對美聯儲採取有別於其他美國政府機構的對待方式。今年5月,最高法院在一項裁決中表示,某官員在其「無理由解僱案」審理期間不得復職,多數大法官稱美聯儲「與其他機構性質不同」。

裁決稱:「美聯儲是結構獨特的準私人實體,延續了美國第一銀行和第二銀行的獨特歷史傳統。」

這一裁決似乎讓市場和經濟學界的許多人感到安心,但律師們擔憂最高法院的立場缺乏原則或邏輯支撐。

喬治城大學法學院的斯蒂芬·弗拉德克(Stephen Vladeck)表示:「最高法院急於認同‘單一行政權理論’……卻仍想找到某種方式將美聯儲排除在外,即便這種方式在分析層面完全沒有説服力、站不住腳。」

最高法院論證的薄弱之處可能意味着,美聯儲並不像今年5月認為的那樣安全——尤其是明年最高法院還需就特朗普對莉薩·庫克「解僱理由」的定義作出裁決。

公眾對美聯儲的態度黨派化

如果説律師不如金融市場樂觀,那麼研究公眾對美聯儲態度的學者也同樣不樂觀。他們想起米爾頓·弗里德曼(Milton Friedman)1962年的文章《是否應存在獨立的貨幣當局》,這位經濟學家在文中質疑:「在民主社會中,將如此大的權力集中在一個不受任何直接、有效政治控制的機構手中,真的能被接受嗎?」

得克薩斯大學奧斯汀分校的卡羅拉·賓德(Carola Binder)認為,弗里德曼問題的答案是:「公眾眼中美聯儲獨立性的合法性,使其能夠被接受。」

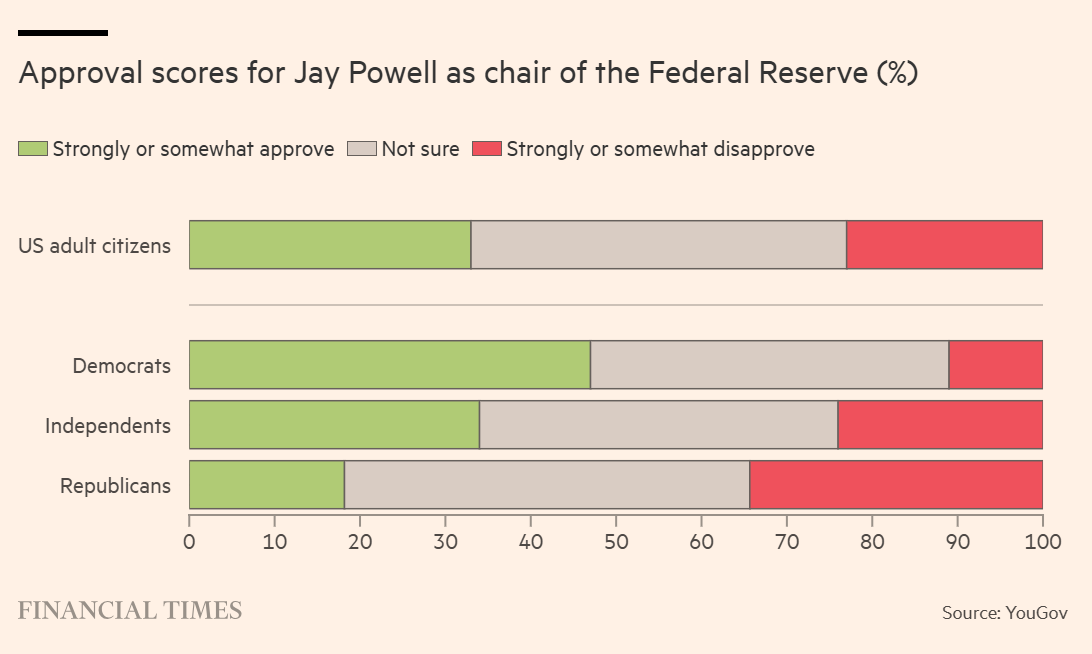

但她補充道,已有大量警示信號顯示,美聯儲的合法性根基不穩,尤其是公眾對該機構的態度正日益黨派化。如下圖所示,今年特朗普對美聯儲的攻擊,已削弱其在共和黨人中的合法性,多數共和黨人不認可美聯儲的舉措。

對鮑威爾擔任美聯儲主席的支持率

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?