熱門資訊> 正文

散户對衝邏輯變了?小摩力挺黃金:未來三年金價或將翻倍!

2025-10-23 20:11

對於厭倦了人工智能爭議的人來説,本周黃金價格的大幅暴跌至少改變了討論話題。

自周二黃金遭遇十多年來最大單日跌幅后,市場爭論的焦點圍繞「金價是否會重整旗鼓、再度衝高」展開。以高盛為例,該行仍堅持2026年底金價達到每盎司4900美元的目標,並認為各國央行及機構投資者的需求將為金價帶來上行風險。

「近期ETF資金流入速度及客户反饋顯示,包括主權財富基金、各國央行、養老基金、私人財富管理機構及資產管理公司在內的眾多長期資本配置者,正計劃增加黃金持倉,將其作為投資組合的戰略性分散工具。」分析師莉娜·托馬斯(Lina Thomas)與達恩·斯特魯文(Daan Struyven)在報告中表示。

這與摩根大通由尼古拉奧斯·帕尼吉佐格魯(Nikolaos Panigirtzoglou)牽頭的策略師團隊給出的「今日核心觀點」一致:隨着投資者越來越多地將黃金用作股票對衝工具,未來三年金價可能上漲逾一倍。

首先,帕尼吉佐格魯及其團隊認為,近期金價暴跌是由「趨勢跟蹤型商品交易顧問(CTA)」拋售黃金期貨合約獲利導致,而非散户投資者退出黃金ETF持倉。今年以來,現貨黃金價格已飆升超過56%。

「若這一判斷正確,且散户投資者並非周二黃金回調的推手,那麼他們買入黃金ETF的行為,很可能並非受趨勢驅動,而是由其他因素主導。」他們表示。

策略師們認為,今年黃金ETF的買盤熱潮,不能完全用「貶值交易」(因擔憂美元走弱而轉向黃金)這一熱門邏輯來解釋。

「傳統意義上的‘貶值交易’並不包含‘對衝股票風險’這一動機,但今年這一動機尤為明顯——散户投資者同時買入股票與黃金,卻避開了長期債券(即傳統上用於對衝股票風險的資產)。」帕尼吉佐格魯及其團隊稱。

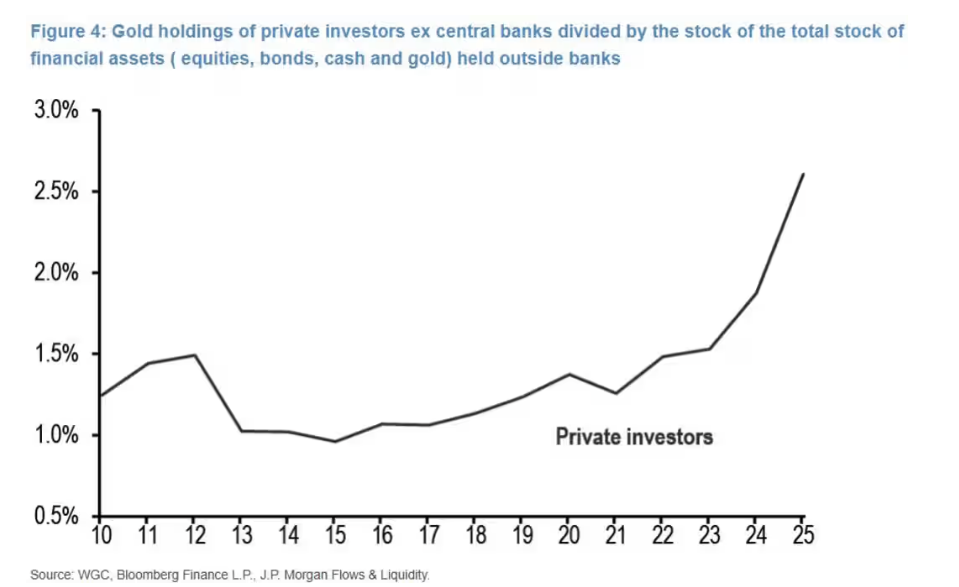

策略師們指出,2023年及2024年大部分時間里,散户投資者紛紛湧入長期債券(很可能是為對衝股價上漲風險),但今年即便股市持續攀升,他們也未重現這一行為。相反,正如圖表所示,黃金成爲了他們的新選擇。

策略師們測算,全球非銀行投資者的黃金配置比例已升至持倉總額的2.6%。這一數據的計算方式為:將非央行持有的6.6萬億美元私人黃金持倉,除以銀行體系外持有的股票、債券、現金與黃金總資產。他們表示,若「投資者用黃金替代債券對衝股票風險」的理論成立,那麼當前2.6%的配置比例很可能仍然過低。

另一推動投資者轉向黃金、遠離長期債券的因素,與「解放日」后的市場體驗有關——當時美國總統特朗普宣佈加徵關税,但隨后迅速下調税率。摩根大通團隊稱,彼時股市大幅回調,長期債券也同步下跌,這使得「用長期債券對衝股票風險」的策略失效。

他們以ETF為參考測算,在20%的債券配置中,約有1/10投向長期債券基金。若將這2%的長期債券配置替換為黃金,黃金整體配置比例將升至4.6%——若計入其他金融資產規模,這意味着金價需接近翻倍。

更精確地説,帕尼吉佐格魯及其團隊假設:未來三年股價漲幅足以使股票配置比例升至54.6%(即互聯網泡沫時期的歷史峰值);同時,未來三年債券與現金規模預計每年將增加7萬億美元。綜合這兩個因素,「要使黃金配置比例從當前2.6%升至2028年的4.6%,金價需上漲110%。」摩根大通團隊表示。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?