熱門資訊> 正文

夜讀 | 年內漲幅超60%!達利歐最新撰文:黃金不是金屬,而是最根本、最穩固的投資!

2025-10-20 23:45

知道今年依然是黃金的大年,但沒想到是如此的巨大年。

畢竟去年高盛喊出黃金要上3000點時,市場訕笑聲還是很多的。

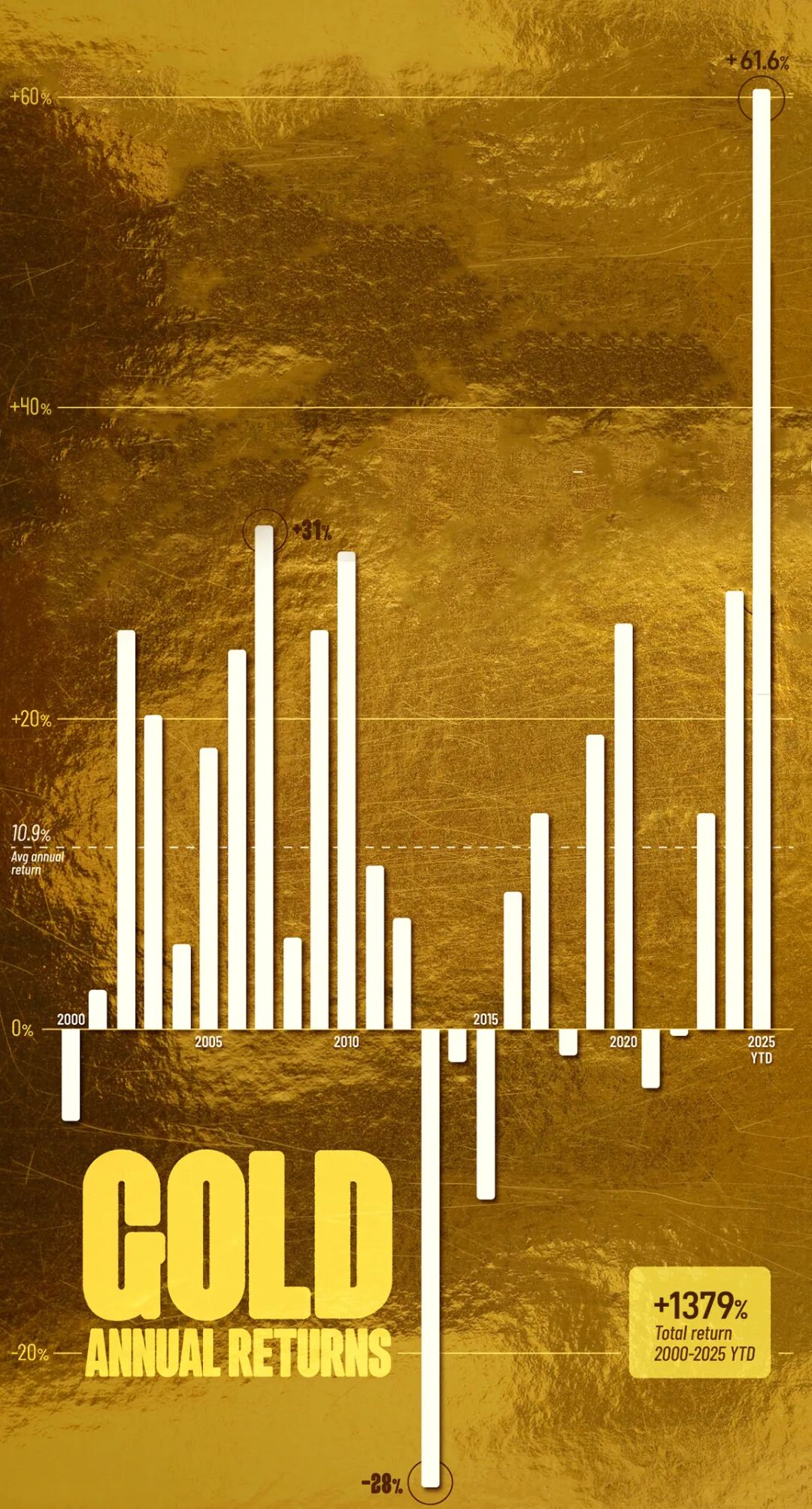

去年的金價(COMEX黃金)是從2000點起步,2024年年內漲超27%,已經是2000年以來黃金漲幅第三大的年份,其他兩個年份分別是2010年和2007年。

萬萬沒想到的是,截至2025年10月17日,黃金年內已經漲超61%。是的,就是那個濃眉大眼,朴實無華的「避險資產」,漲出了AI的味道。

數源:TradingView 截至2025年10月17日

就連一貫理性的摩根大通CEO傑米·戴蒙,在前幾日的財富論壇上,面對記者問「黃金,高估還是低估」這個問題時,也老老實實回答說,

「我不太確定。我不是黃金的買家,而持有黃金的成本大約是 4%。在當前的環境下,它的價格完全可能漲到 5000 美元甚至1萬美元。這是我人生中少有的時刻之一——我會説,投資組合里有點黃金,其實算是‘半理性’的選擇。」

説到配置黃金,瑞·達利歐的觀點是值得看的。

尤其是中國新年后的這篇,《達利歐攜新書《國家如何破產》最新對話,談及DeepSeek以及黃金、AI、美國債務危機等》,非常詳細深入地論述了黃金投資邏輯,觀點也很鮮明。

嗯,推薦了很多人看,也堅定了黃金的投資,只是——依然沒想到年內漲幅會如此大。

而短期調整的壓力也在襲來。

所以,這麼高了,還能不能持有,持有多少為好?到底應該如何看待黃金的價值?買黃金還是白銀或者其他金屬?如果機構們拋售會怎樣……

達利歐雖然徹底告別了自己一手創建的橋水,但是他最近比任何時候都要活躍在財富圈,想必被問到的黃金話題頻率很高。

10月18日他索性寫了一篇雄文,來回答六大關注度最高的問題。一起來看看。

問題1、你看待黃金的方式似乎和大多數人不同。你是怎麼理解黃金的?

達利歐

沒錯。多數人犯的錯誤在於:他們把黃金當作一種金屬,而不是最古老、最穩定的貨幣形式;他們把法幣當作貨幣,而不是債務;他們認為法幣會被無限創造,以防止債務違約。

之所以會這樣,是因為大多數人從未經歷過「黃金是基礎貨幣」的時代,也不瞭解歷史上幾乎所有國家反覆出現的「債務—黃金—貨幣」循環。

但凡經歷過這種周期演變的人,對黃金的看法都會不一樣。

對我而言,黃金是一種貨幣,就像現金一樣。長期來看,它的實際回報大約只有1.2%,因為它本身並不產生收益。

但像現金一樣,它擁有購買力,可以成為借貸的抵押基礎,從而推動經濟活動,比如建立企業、發行股票等。

如果這些企業穩健,能賺取現金償還債務,那股票當然更好;但如果債務無法償還、政府被迫印鈔救市,那麼「非法幣」(黃金)的價值就凸顯出來了。

換句話説,黃金就像現金,只是它不能被印出來、也不會貶值。

當泡沫破裂,或當國家之間、個人之間不再信任彼此的信用時(例如戰爭時期),黃金是股債之外最好的分散化資產。

所以,對我來説,黃金不是金屬,而是最根本、最穩固的投資。它是一種「結算型貨幣」,像現金和短期信貸一樣能支付交易,但不同的是,它不會製造新的債務,而是直接清算債務。

我早就認為,債務貨幣與黃金貨幣的供需關係正在變化,法幣的相對價值正逐步削弱。

至於黃金的「合理價格」,它取決於兩種貨幣體系的供需比例以及泡沫規模。對我而言,我始終希望在投資組合中保留一部分黃金。

而那些完全沒有黃金或只配極少黃金的人,可能是在犯錯。

問題2、為什麼選擇黃金?為什麼不是白銀、鉑金或其他大宗商品,或者你曾提過的通脹掛鉤債券?

達利歐

雖然其他金屬在對抗通脹方面也有作用,但黃金在投資者與央行的投資組合中有獨一無二的地位,它是全球最被普遍接受的「非法幣」形式的交換媒介與儲值工具,同時也是對其他資產和貨幣的優秀分散化配置。

與法幣債務不同,黃金沒有信用風險與貶值風險;事實上,當這些風險上升時,黃金反而表現最好,幾乎像是組合中的一份「保險單」。

白銀和鉑金雖與黃金類似,但更多受工業需求影響,價格波動更大。

白銀歷史上曾作為貨幣基礎,但其工業用途更廣;鉑金雖稀有,卻受制於供應有限與特定產業用途,因此都無法像黃金那樣被普遍接受為長期財富儲藏手段。

至於通脹掛鉤債券,它們在正常時期確實是被低估的通脹對衝工具(取決於實際利率水平),我也認為更多投資者應考慮配置。

但歸根結底,它們仍是「債務」。一旦發生債務危機,它們的表現仍依賴發行政府的償付能力。

此外,政府可能「操控」通脹數據或債券條款以減輕債務壓力,這在歷史上多次發生過。

再者,即使能抵禦通脹,它們在系統性金融危機或嚴重經濟衰退中,也無法提供與黃金相同程度的避險功能。

股票,尤其是AI等高成長板塊,確實可能帶來巨大回報,但若考慮通脹調整后的表現,它們往往較差——既因為股票對通脹的對衝能力有限,也因為在嚴重衰退期,企業與經濟都會遭受重創。

總而言之,黃金是這些資產中最獨特、最有效的分散化工具。分散配置本身極其重要,因此黃金在絕大多數投資組合中,都應占有一席之地。

問題3、至少人工智能(AI)還有巨大的上行潛力,而債券還能支付利息;相比之下,黃金看起來或許還算「穩健」,但只要那些大型持有者,比如銀行,決定拋售,情況就可能變得不一樣

達利歐

我明白你不太喜歡黃金的理由。我自己也不是要替黃金(或任何投資)辯護。

畢竟我可不想變成一個「薦股人」,那樣對誰都沒有幫助。我只是想分享我對其運行機制的理解。

從投資角度看,我更傾向於高度分散化的組合,而不是押注某個單一市場。當然,我會根據自己的指標與判斷,對投資組合進行傾斜配置。

在相當長一段時間以來,這些判斷確實讓我持續保持對黃金的較高配置。如果你想更全面地瞭解原因,我的新書《國家如何破產》(How Countries Go Broke: The Big Cycle)對我的思考過程有更系統的闡述,遠比這里能解釋的要詳細得多。

至於你提到的替代市場,比如AI股票——從長期看,它們的上漲潛力最終取決於未來現金流的定價,而那是極其不確定的;從短期看,則取決於泡沫動態。

我們應該記得歷史上類似的科技突破周期:當新技術出現時,這些公司會變得極度熱門。

但我並不是在斷言這些AI公司一定處於泡沫中,只是根據我的「泡沫指標」,它們確實呈現出許多泡沫特徵。

無論如何,當下市場和經濟有很大程度上都依賴這些AI龍頭企業的表現。如果它們的業績不如市場預期,股價就會下跌。

要知道,這些公司佔據了美國股市漲幅的80%;收入最高的10%人羣持有85%的股票,並貢獻了全美一半的消費;AI企業的資本支出又佔今年經濟增長的40%。

一旦下行,對財富與經濟的衝擊都會非常大。

因此,顯然應該進行適度的資產分散。

你還提到「債券能支付利息」。沒錯,但要成為真正的財富儲藏手段,債券必須提供合理的稅后實際利率。

然而,目前存在巨大的壓力推動實際利率下降,同時債務供給遠高於需求——債越發越多。

因此,我們正看到投資者從債券轉向黃金,而黃金的供給根本不足以承接這樣的分散需求。

從戰略角度來看,黃金依然是極有效的分散化資產。

如果個人投資者、機構投資者乃至央行,都為分散風險而將適當比例的資產配置到黃金,那麼考慮到黃金的稀缺性,價格必須比現在高得多(我稍后會分享我的詳細分析)。

就我個人而言,我始終會在投資組合中保留一部分黃金,關鍵在於這部分的比例應該是多少。

雖然我不會提供具體投資建議,但我建議大家問自己一個根本問題:你希望在組合中配置多少黃金?

對大多數投資者而言,這個比例大概在10%至15%之間是合理的。

問題4、現在黃金價格上漲了,還值得持有嗎?

達利歐

在我看來,所有人都應該先問自己一個最簡單、最基本的問題:如果我完全不知道黃金或其他市場未來會怎麼走,我的組合里應該配多少黃金?

換句話説,是從戰略配置角度,而不是「押注漲跌」角度去考慮。

根據歷史上黃金與其他資產(尤其是股債)的負相關性——尤其在股債實際回報不佳時——最優配置比例大約是15%,能帶來最好的收益與風險比。

不過,黃金長期預期收益較低,就像現金一樣(雖然在危機時刻表現極佳)。

因此,從長期看,雖然15%的配置能優化風險收益比,但整體回報會略低。

我的做法是:爲了保持相同預期收益,我會把黃金頭寸作為「疊加層」,或者略微加槓桿,讓整個組合同時實現更好的風險收益比與相同預期回報。

對大多數人而言,這樣理解「黃金配置比例」是合理的。

至於短期戰術操作,那是另一回事——我之前已經表達過看法,不在此贅述,只想強調:我不鼓勵別人去做短期投機。

問題5、黃金ETF的擴張(主要由散户推動)對金價走勢有何影響?

達利歐

任何東西的價格,取決於買方願意支付的總金額與賣方提供的數量之比。買賣雙方的動機、以及使用的交易載體,都很重要。

黃金ETF的興起,為散户和機構都提供了更便捷的買賣渠道,提高了市場的流動性與透明度,讓更多投資者能夠參與進來。

但與此同時,ETF市場的規模依然遠小於實物黃金與央行儲備市場,因此它並不是金價上漲的主要推動力。

問題6、黃金是否已經開始取代美國國債,成為「無風險資產」?如果是,它能承受如此巨大的持倉轉移嗎?

達利歐

客觀地説,是的。黃金已經在許多投資組合中——尤其是央行和大型機構投資組合中,部分取代了美國國債,成為「無風險資產」。

這些機構相對減少了美債持有比例,增加了黃金配置。

任何擁有長期歷史視角的人都會認同:相較於美國國債或任何以法幣計價的債務資產,黃金纔是真正意義上的「無風險資產」。

黃金是最成熟的貨幣形式,事實上,它已成為各國央行持有量第二大的儲備資產,並且歷史上證明,它的風險遠低於任何政府債券。

債券的本質是債務人向債權人承諾未來支付貨幣,而這種貨幣有時是黃金,有時是可印製的法幣。

當債務規模大到無法用現有貨幣償還時,央行便會印鈔,導致貨幣貶值;當貨幣本身是黃金時,他們就違約,用印鈔代替黃金兑付。

無論哪種情況,結果都是一樣的:債務資產要麼違約,要麼貶值,而后者更常見。

歷史反覆證明,黃金是一種具有內在價值的貨幣與財富儲藏手段,它的價值不依賴任何人的償付承諾,只取決於黃金本身。

它是跨越時代、跨越文化的「永恆貨幣」。

同時,歷史還告訴我們,自1750年以來,全球約80%的貨幣已經消失,剩下的20%也都經歷了嚴重的貶值。黃金,依然屹立不倒。

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閲相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?