熱門資訊> 正文

Wind:2025年前三季度美股市場股權融資規模總計1481億美元

2025-10-14 06:48

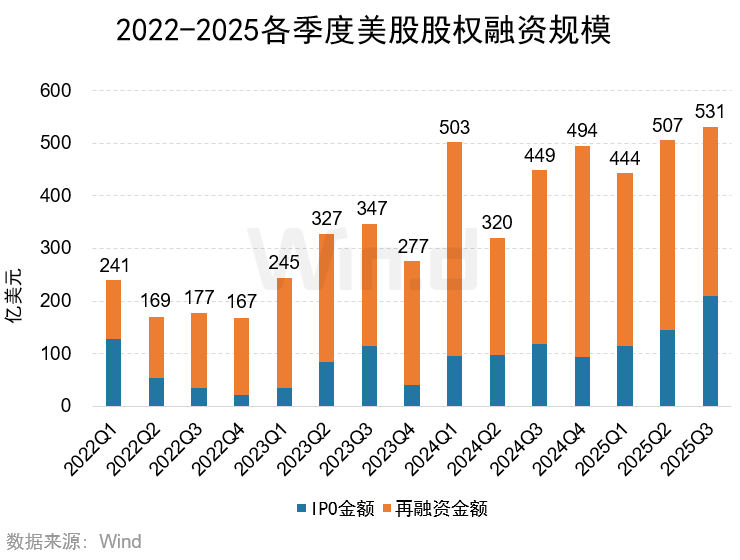

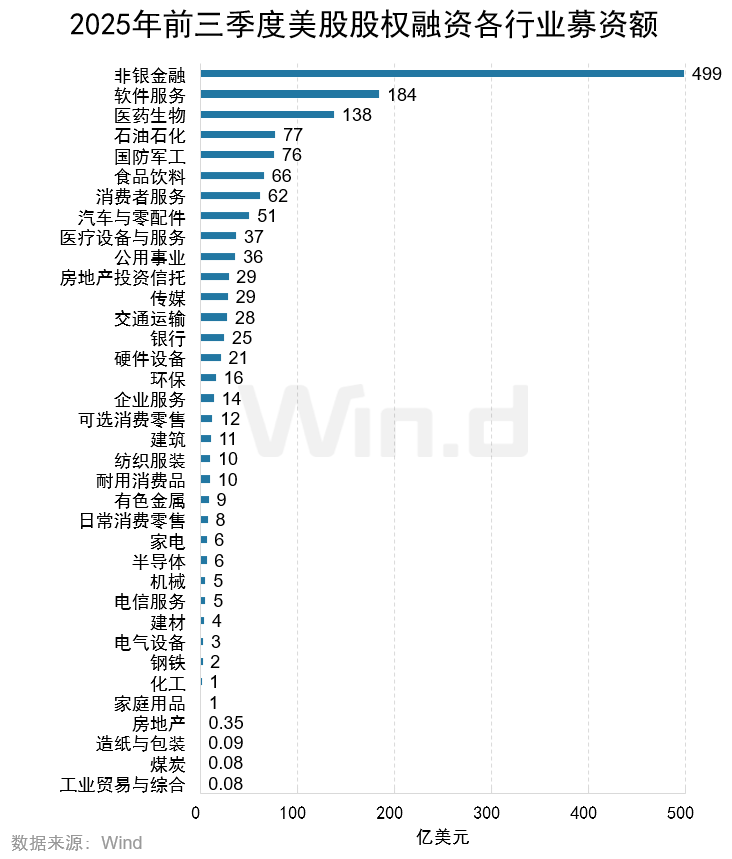

智通財經APP獲悉,10月14日,Wind發佈2025年前三季度美股股權承銷排行榜。2025年前三季度,美股市場表現強勁。核心指數方面,道瓊斯工業指數累計上漲9.06%,納斯達克指數累計上漲17.34%,標普500指數漲幅達13.72%。根據Wind數據統計,2025年前三季度,美股市場股權融資(包含IPO與再融資)規模總計1,481億美元,較去年同期增加209億美元,增幅16.40%。其中,非銀金融行業(SPAC上市算作非銀融資)募資總額499億美元,佔比33.68%。

IPO方面,2025年前三季度共310家企業成功上市,較去年同期增加128家;融資金額總計469億美元,同比增50.07%;其中,募資規模最大的是Venture Global,募資總額達17.50億美元。SPAC方面,2025年前三季度IPO融資家數為85家,同比增56家;融資金額總計162億美元,同比增190.93%。中概股方面,前三季度赴美IPO的公司以中小型企業為主導,總計上市59家,同比增加20家;融資金額總計僅10億美元,同比減少58.35%。

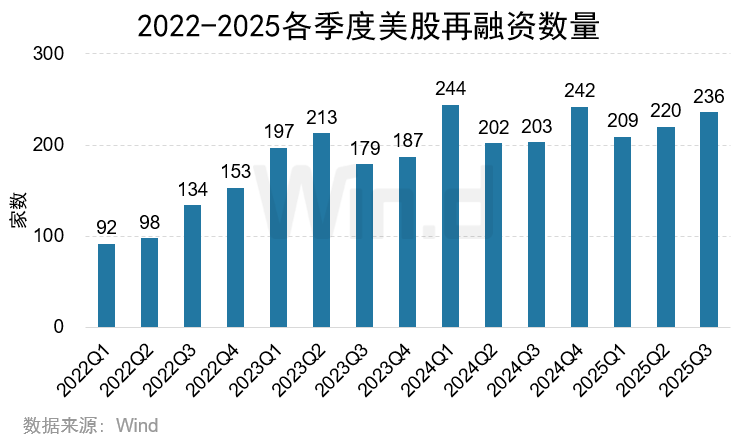

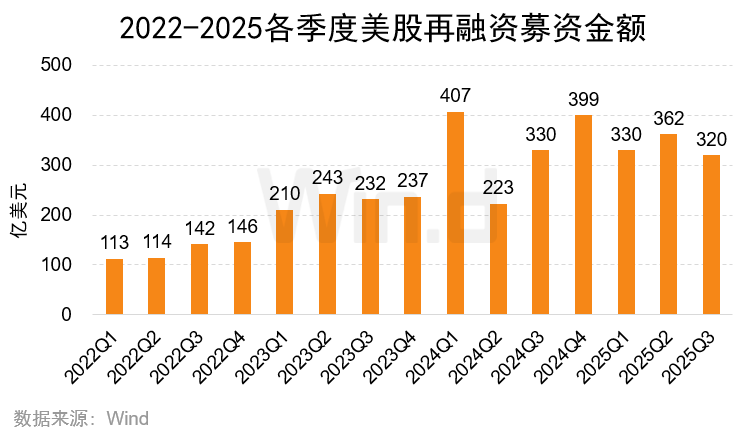

再融資方面,2025年前三季度再融資事件數為665起,較去年同期增加16起;再融資規模總計1,012億美元,同比增加5.42%。

從承銷維度來看,IPO方面,高盛以47.58億美元的承銷金額位居IPO承銷榜榜首,承銷家數為29家;Cantor Fitzgerald以46.46億美元的承銷金額位居第二,承銷家數為26家;摩根大通以45.08億美元的承銷金額位居第三,承銷家數為25家。再融資方面,摩根大通以154.58億美元承銷規模位列排行榜第一,承銷數量為58起;高盛以127.31億美元的承銷規模位列第二,承銷數量為53起;摩根士丹利以112.53億美元的承銷金額位居第三,承銷數量為59起。

股權融資市場概覽

1.1 股權融資規模趨勢

2025年前三季度,美股一級市場股權融資規模總計1,481億美元,較去年同期上升16.40%。其中,IPO融資規模為469億美元,同比增50.07%;再融資規模1,012億美元,同比增5.42%。

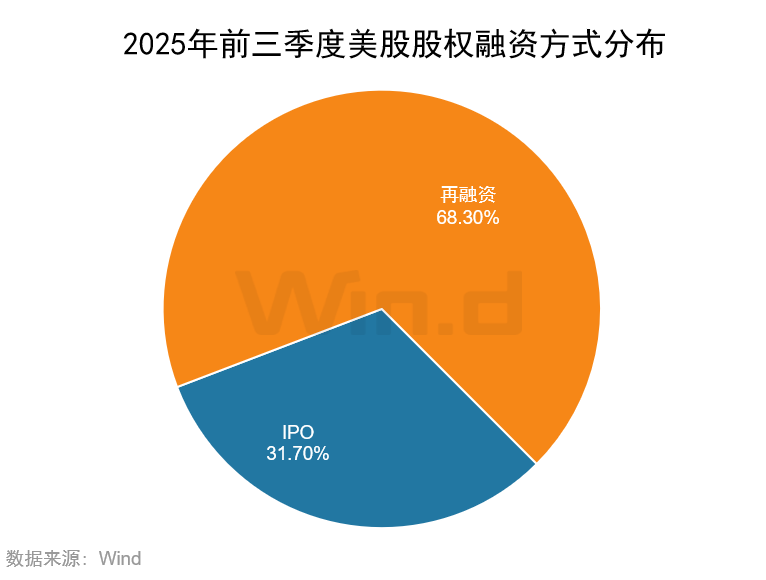

1.2 融資方式分佈

從具體融資方式來看,2025年前三季度IPO融資規模總計469.48億美元,佔一級市場股權融資總規模的31.70%;再融資融資規模1,011.55億美元,佔比68.30%。

1.3 融資主體行業分佈

從各個行業的融資情況分佈來看,非銀金融行業居第一位,融資規模總計499億美元;軟件服務行業排名第二,融資規模總計184億美元;醫藥生物行業則以138億美元的融資規模排名第三。

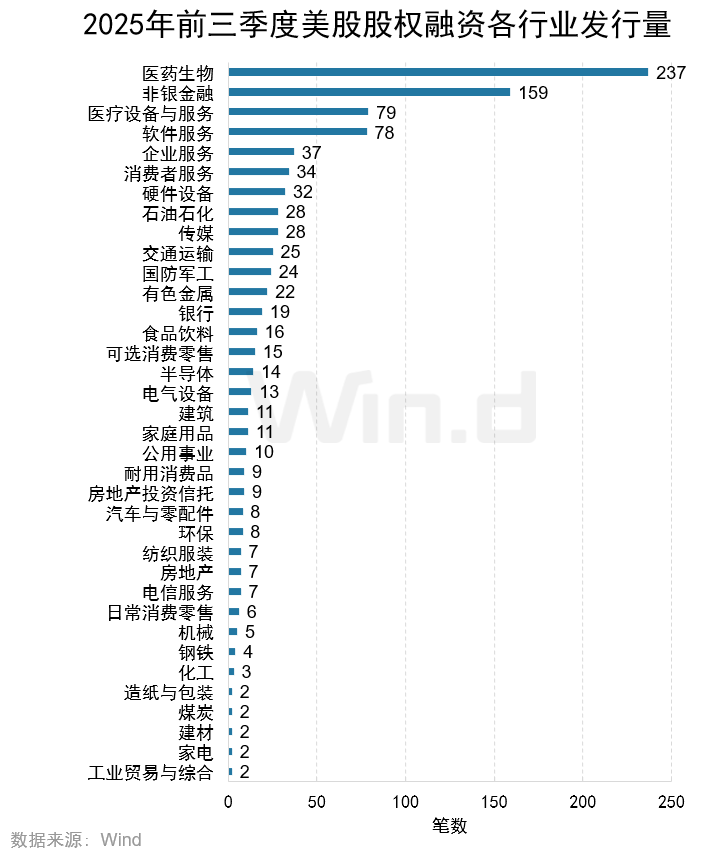

從各行業融資事件數量來看,醫藥生物行業以237起融資事件位居榜首;非銀金融行業以159起融資事件位居第二;醫療設備與服務行業以79起融資事件位列第三名。

首發篇

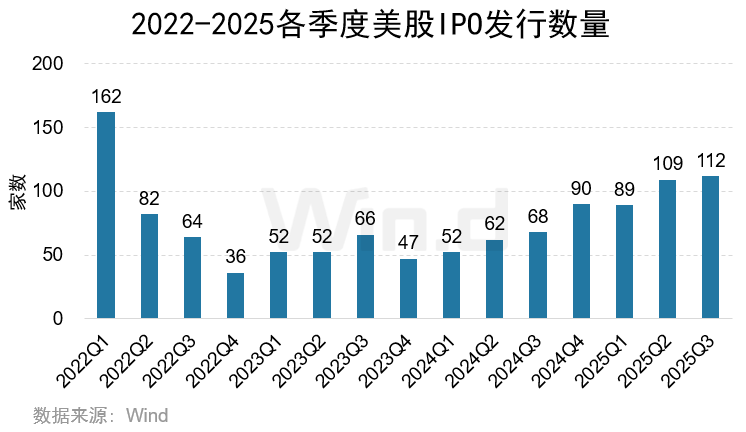

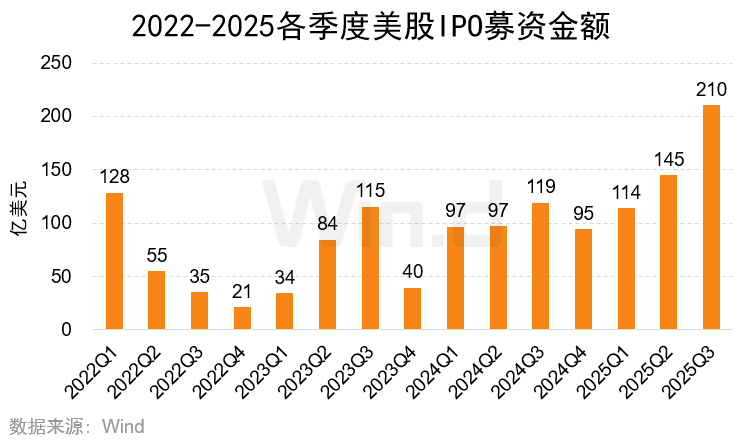

2.1 IPO發行數量和融資規模趨勢

2025年前三季度,美股共310家企業成功上市,同比增128家;融資金額總計469億美元,同比增50.07%。

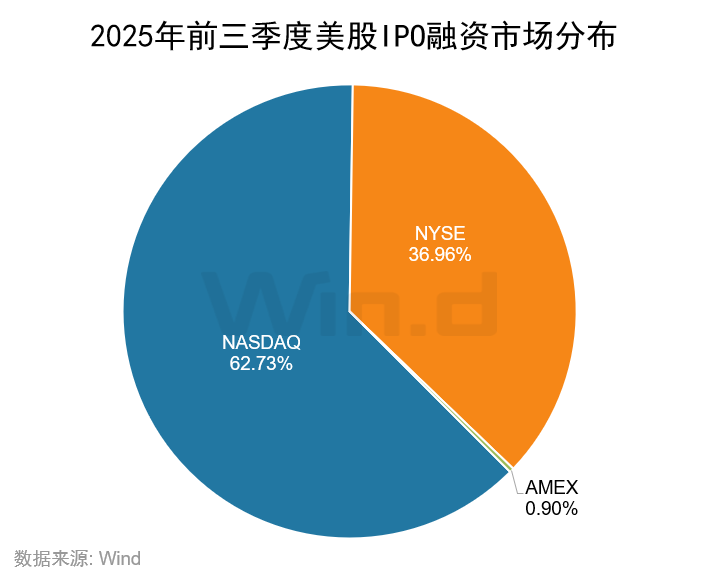

2.2 IPO市場分佈

從IPO市場分佈來看,2025年前三季度,美股實現IPO上市家數最多的市場依舊為納斯達克,共246家企業上市,募資規模總計294.48億美元,佔美股市場總規模的62.73%;紐交所實現48家IPO,募資總額為173.50億美元,佔美股市場總規模的36.96%;AMEX交易所實現16家IPO,募資額為1.50億美元。

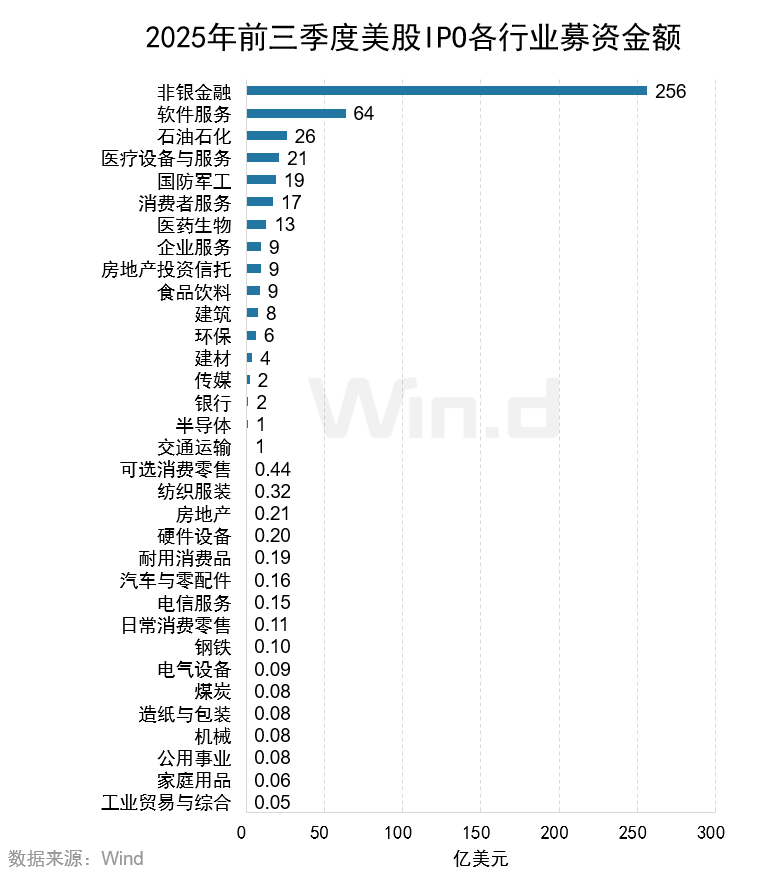

2.3 IPO上市主體行業分佈

從上市主體行業分佈來看,IPO募資規模最高的行業為非銀金融,募資金額達256億美元;軟件服務行業排名第二,募資金額為64億美元;石油石化行業以26億美元的募資規模排名第三。

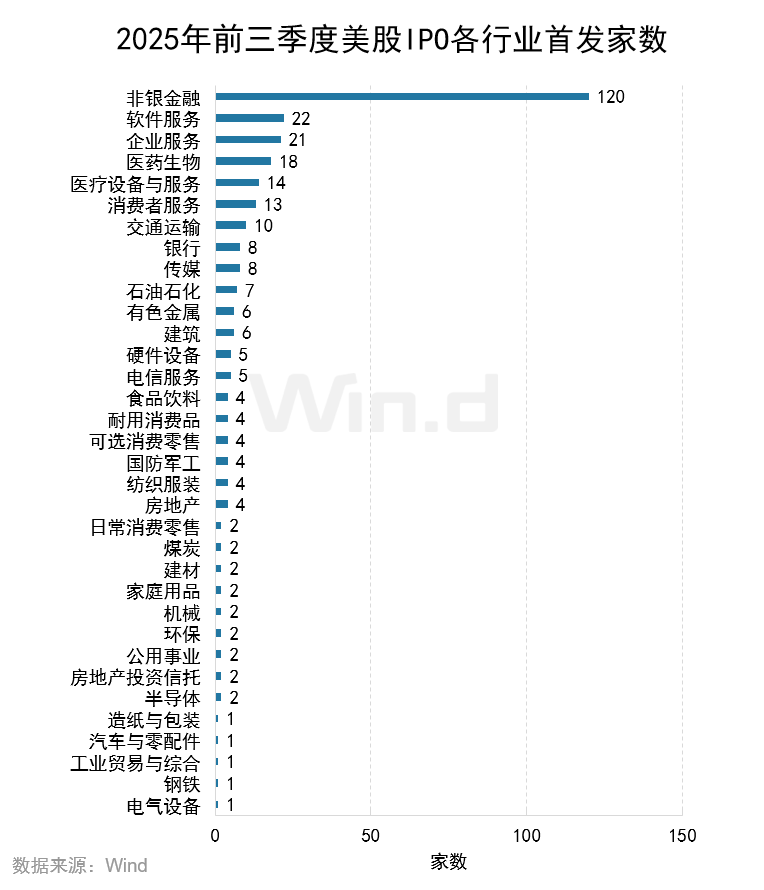

從各行業IPO發行數量來看,位居榜首的是非銀金融行業,共計120家IPO項目;軟件服務行業以22家項目位列第二,企業服務以21家項目位列第三。

2.4 IPO融資金額區間統計

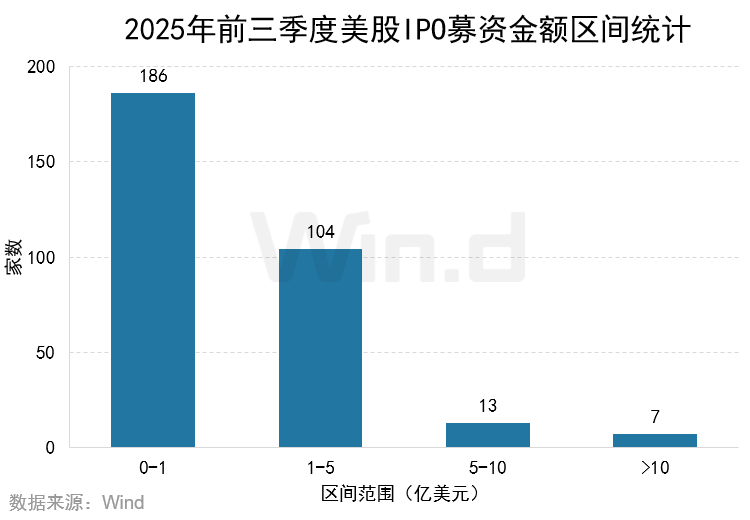

美股IPO融資規模在1億美元及以下的公司數量共186家,佔IPO總數的60%;融資規模在1-5億美元區間的公司數量為104家;融資規模在5-10億美元區間的公司13家、10億美元以上的為7家。

2.5 IPO融資金額 Top10

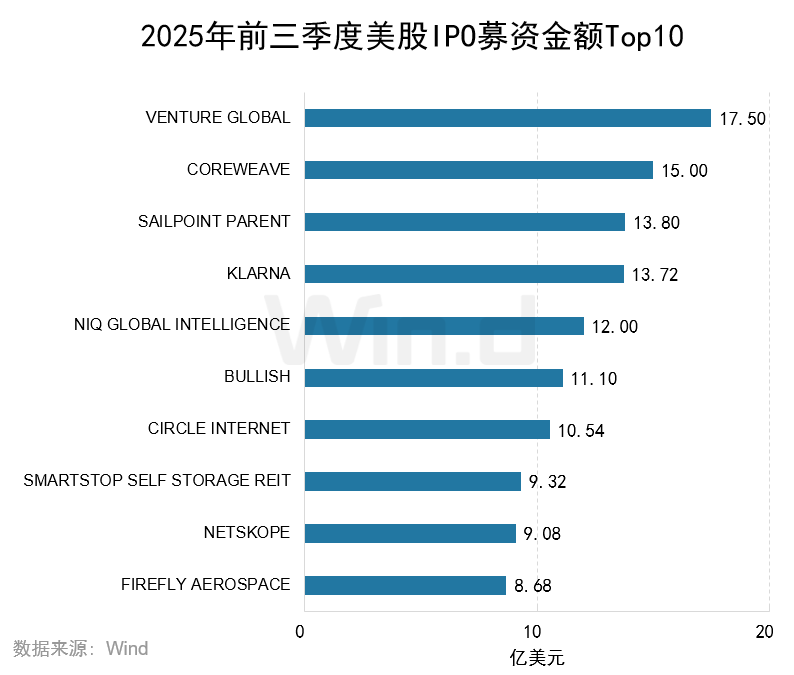

IPO融資金額最高的公司是Venture Global,為17.50億美元;CoreWeave和SailPoint Parent分別以15.00億美元和13.80億美元位列第二和第三名。前十大IPO項目共募集120.74億美元,佔全部IPO募資總額的25.72%。

2.6 SPAC IPO發行數量與融資規模

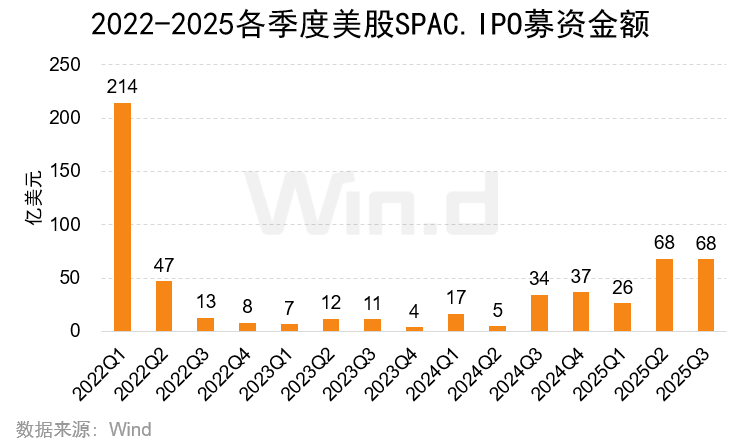

2025年前三季度SPAC共上市85家,較去年同期增加56家;募集資金為162億美元,同比大幅上升190.93%。

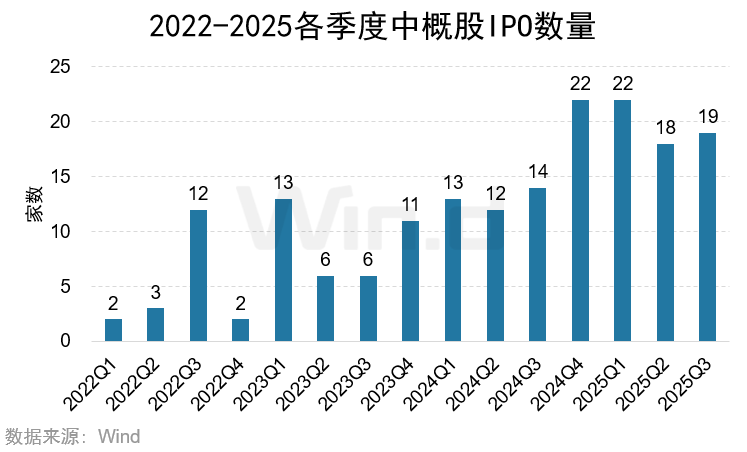

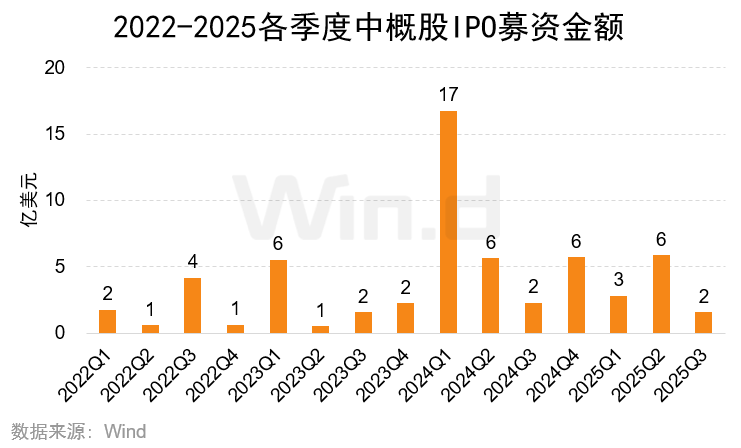

2.7 中概股IPO發行數量與融資規模

2025年前三季度共有59家中國企業實現赴美上市,較去年同期增加20家,融資規模為10億美元,較去年同期下降58.35%。僅2家頭部企業融資額過億,分別為霸王茶姬(4.11億美元)和亞盛醫藥(1.26億美元)。

再融資篇

3.1 再融資趨勢

2025年前三季度美股市場再融資募集金額共1,012億美元,較去年同期上升5.42%;再融資事件為665起,同比增加2.47%。

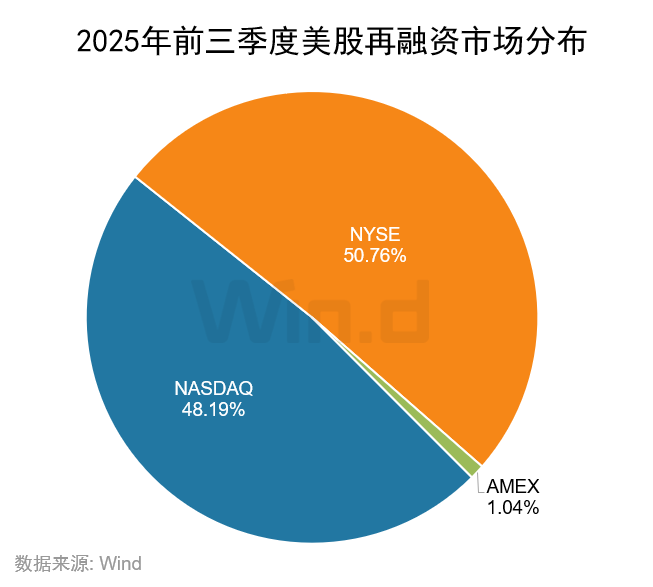

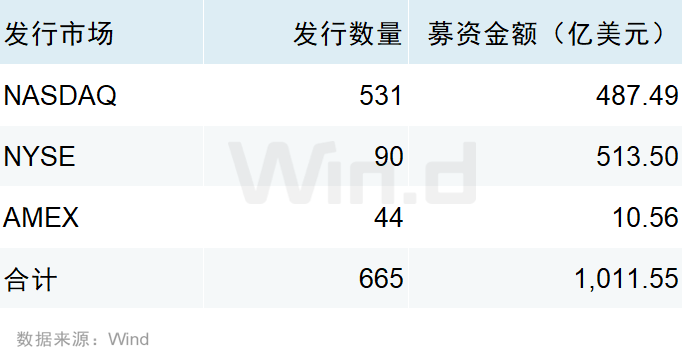

3.2 再融資項目市場分佈

從市場分佈來看,2025年前三季度美股再融資事件數最多的是納斯達克市場,共531起,再融資規模為487.49億美元;紐交所再融資數量共90起,募資金額513.50億美元;AMEX交易所僅有44起再融資項目,募資為10.56億美元。

3.3 再融資主體行業分佈

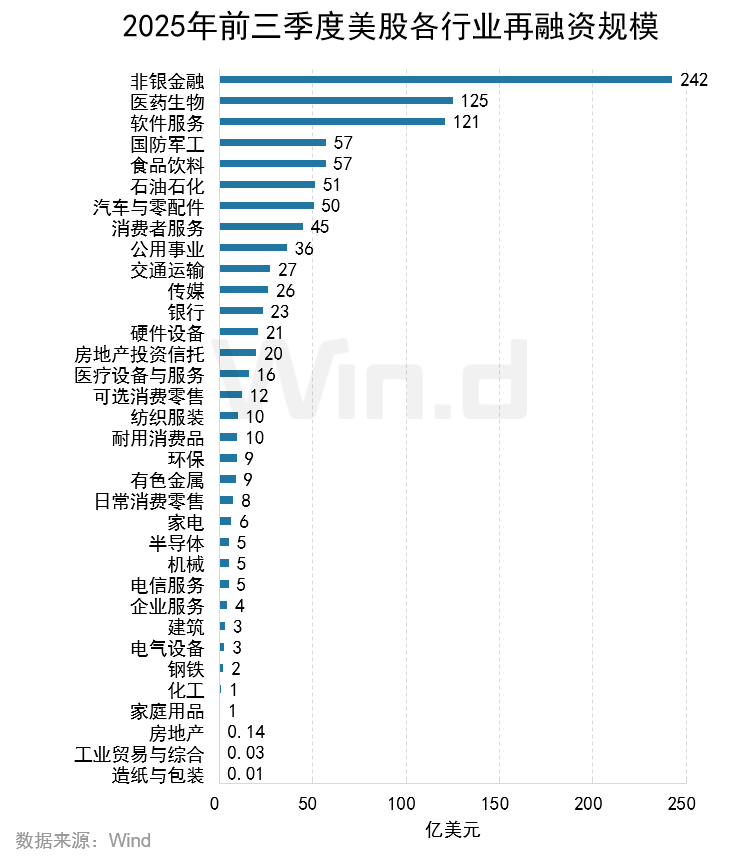

2025年前三季度再融資募集金額最高的行業為非銀金融,再融資規模為242億美元;軟件服務行業以125億美元的募集金額排名第二;醫藥生物行業以121億美元的募集金額位列第三。

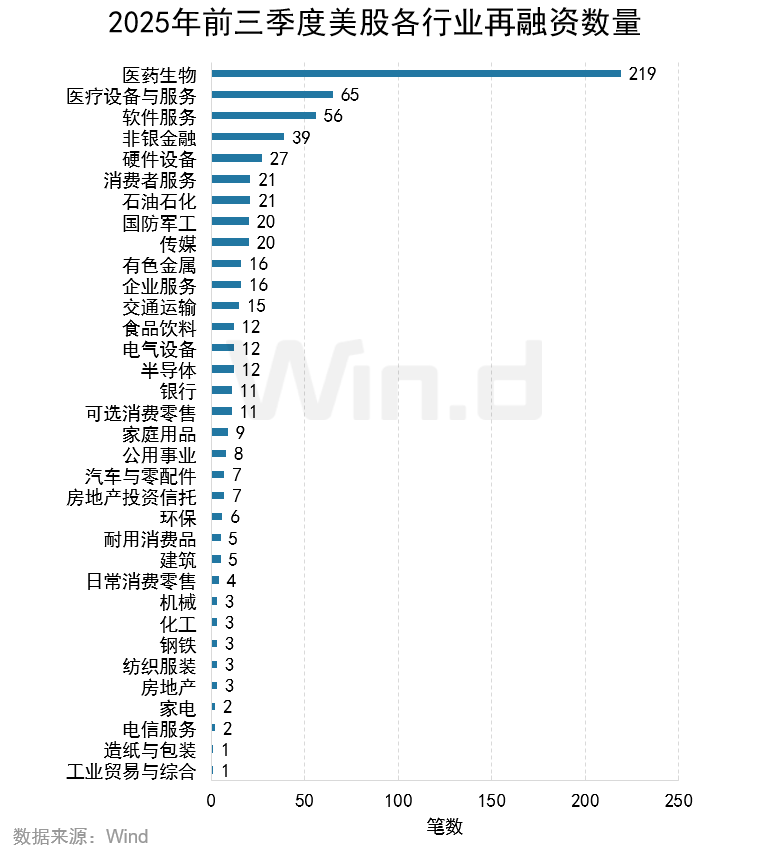

從再融資數量來看,醫藥生物行業的再融資數量為219起,排名第一;醫療設備與服務行業以65起位列第二;軟件服務行業以56起位列第三。

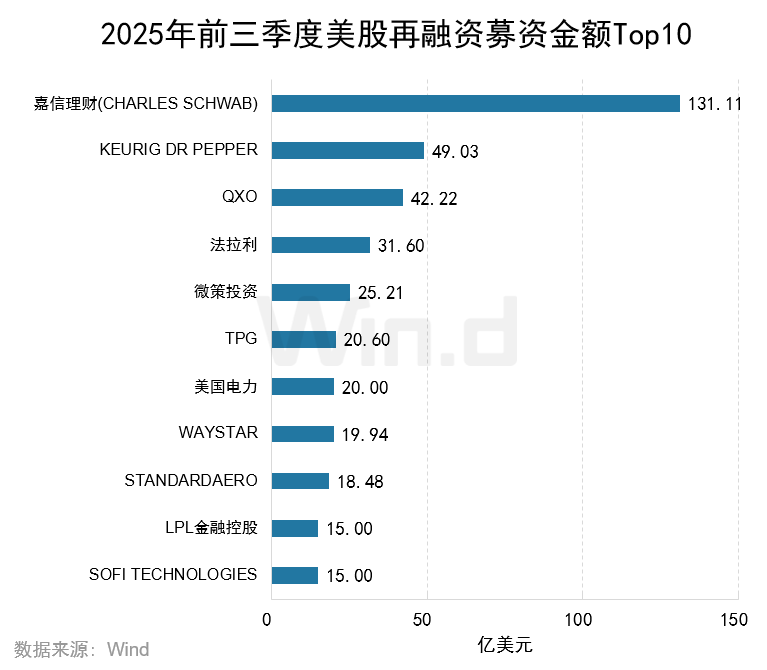

3.4 再融資項目融資Top10

2025年前三季度再融資金額最高的公司是嘉信理財(Charles Schwab),為131.11億美元;Keurig Dr Pepper和QXO分別以49.03億美元和42.22億美元位列第二名和第三名。

機構篇

4.1 IPO承銷規模排行榜

2025年前三季度,從IPO承銷金額來看,高盛以47.58億美元的承銷金額位居IPO承銷榜榜首,承銷家數為29家;Cantor Fitzgerald以46.46億美元的承銷金額位居第二,承銷家數為26家;摩根大通以45.08億美元的承銷金額位居第三,承銷家數為25家。

4.2 IPO承銷家數排行榜

從IPO承銷數量來看,高盛以參與29家IPO承銷項目位居榜首;摩根士丹利、BTIG和Cantor Fitzgerald均以參與26家並列第二。

4.3 再融資承銷規模排行榜

再融資方面,摩根大通以154.58億美元承銷規模位列排行榜第一,承銷數量為58起;高盛以127.31億美元的承銷規模位列第二,承銷數量為53起;摩根士丹利以112.53億美元的承銷金額位居第三,承銷數量為59起。

4.4 再融資承銷數量排行榜

H.C. Wainwright 2025年前三季度參與了82起再融資事件,位列再融資承銷數量排行榜第一名;馬克西姆(Maxim)以69起再融資承銷位列第二;摩根士丹利以59起再融資承銷位居第三。

發行中介篇

5.1 IPO會計師排行榜

Withum以參與55家上市公司IPO位列會計師排行榜中的首位;位居第二的是WWC,參與了26家企業的IPO項目;德勤(Deloitte)和麥楷(Marcum)位居第三,參與了15家企業的IPO項目。

5.2 IPO律師排行榜

IPO律師方面,奧傑(Ogier)參與了65家企業的IPO項目,位列第一;樂博(Loeb)參與38家,位列第二;邁普達(Maples and Calder)參與37家,位列第三。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?