熱門資訊> 正文

4000美元大關告破!黃金牛市背后的全球避險與央行 「買金潮」

2025-10-08 12:15

金吾財訊 | 2025 年 10 月 8 日,國際貴金屬市場迎來歷史性時刻:現貨黃金突破 4000 美元 / 盎司大關,續刷歷史新高。年內,現貨黃金已大漲近 1400 美元 / 盎司,漲幅超52%;現貨白銀同步逼近 48 美元 / 盎司,創下 2011 年 5 月以來的新高,貴金屬市場整體呈現 「全面開花」 的強勢態勢。

避險與政策共振,點燃金價上漲引擎

金價的持續攀升,源於全球風險事件與貨幣政策預期的雙重催化。

地緣政治與經濟的多重不確定性,讓黃金的避險屬性被強烈激活:美國聯邦政府「停擺」 危機懸而未決、法國政局動盪、日本和阿根廷經濟引發擔憂,疊加俄烏衝突長期化,多重風險推動投資者加速湧入黃金市場。

同時,美聯儲貨幣政策走向成為關鍵推手。市場對美聯儲后續繼續降息的預期不斷增強,美元指數受此影響小幅震盪,以美元計價的黃金對全球投資者的吸引力進一步提升。世界黃金協會高級市場策略師約瑟夫・卡瓦託尼表示:「從美聯儲政策轉向到全球政治格局演變,投資者多維度應對風險,黃金持續發揮價值儲存功能。」

全球央行「購金潮」,築牢長期上漲基石

央行層面的持續購金行為,為金價提供了長期支撐,成為其上漲的「壓艙石」。

2025 年,全球央行黃金儲備整體保持淨購態勢:5 月淨增 20 噸,7 月淨增 10 噸。從主要參與者來看,波蘭央行是 「全球最大黃金買家」,年初至 7 月末累計增持 67 噸;哈薩克斯坦國家銀行以 25 噸增持量位列全球第三;土耳其央行自 2023 年 6 月起連續 26 個月淨購黃金;中國人民銀行連續 11 個月增持,9 月末黃金儲備達7406 萬盎司(約 2303.523 噸);捷克央行自2023 年 3 月起已連續 29 個月增儲。此外,印度、俄羅斯央行也通過增持黃金對衝美元風險或優化儲備結構。

高盛最新預測顯示,2025 - 2026 年各國央行黃金淨購買量將分別平均為 80 噸、70 噸,「新興市場央行或繼續通過增持黃金實現外匯儲備多元化」;同時,高盛將 2026 年 12 月金價預期從 4300 美元/盎司上調至 4900 美元/盎司,進一步強化了市場對黃金長期上漲的預期。

全球市場與國內消費齊升溫,行情多點開花

從全球交易市場到國內消費端,貴金屬的強勢行情已全方位體現。

紐約商品交易所數據顯示,2025 年 12 月黃金期貨主力合約10 月 7 日上漲 28.2 美元,收於 4004.4美元/盎司,成功 「守住」 4000 美元關口。國際貴金屬現貨市場中(如圖1),倫敦金現報 4005.428 美元/盎司,日內漲0.53%,年初至今漲幅達 52.64%;倫敦銀現、COMEX黃金等品種同步走高,現貨鉑金年內漲幅更是高達 83.51%,貴金屬板塊全面上揚。

圖1:國際貴金屬表格圖(來源:WIND)

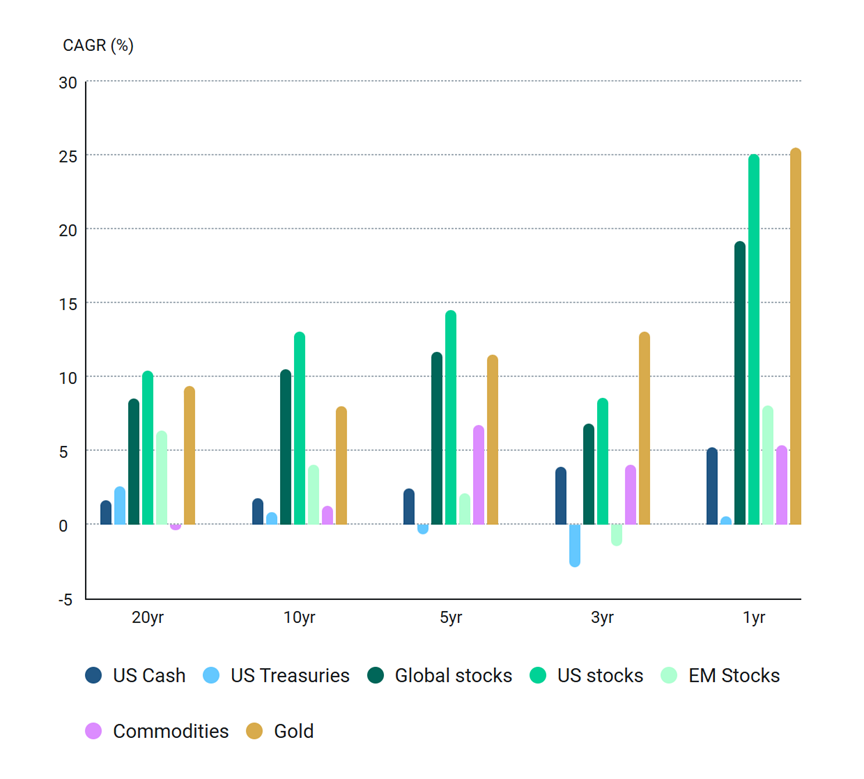

從資產長期表現看(如圖2),1 年期維度中黃金以超 25% 的複合年增長率(CAGR)領跑各類資產,遠超美國現金、美債及全球股票等品種,其短期爆發力與長期避險價值再度得到印證。

圖 2:不同資產 CAGR 柱狀圖(來源:世界黃金協會)

國內消費市場同樣火熱。國慶假期期間,周生生、周大福等品牌足金首飾價格突破 1100 元/克,但高金價未抑制消費熱情。在深圳水貝黃金市場,婚慶類黃金飾品成銷售主力:龍鳳鐲、喜字鏈等傳統款式持續走俏;採用 5D 工藝、兼具「輕量化」與「時尚感」的黃金飾品,也因設計優勢受年輕消費者青睞。有商户表示,國慶期間市場客流量至少翻兩倍,「店里幾乎沒停過,婚慶訂單特別多」。

展望:多重邏輯延續,強勢或持續

地緣政治複雜性、美聯儲降息預期、全球央行持續購金、消費市場堅實需求,共同構成黃金價格上漲的核心邏輯。在全球風險偏好難快速回升的背景下,黃金的避險與價值儲存屬性仍將受資金青睞;高盛等機構對未來金價的樂觀預測,也為市場情緒提供支撐。

后續需關注美聯儲議息會議、全球地緣局勢、央行購金節奏等因素對市場的影響,但從當前多重動能的延續性看,貴金屬的強勢行情或仍將維持。

推薦文章

美股機會日報 | 市場風格趨變?美銀稱接下來是小盤股的天下;金價重回5000美元上方,貴金屬板塊盤前齊升

新股暗盤 | 樂欣户外飆升超70%,中籤一手賬面浮盈4345港元;愛芯元智微漲超0.2%

高盛預計英偉達Q4營收達673億美元 給出250美元目標股價

財報大跌背后:微軟正在進行一場昂貴但精準的「利潤置換」

港股IPO持續火熱!下周6股排隊上市,「A+H」佔比一半

港股周報 | 「AI紅包大戰」廝殺!騰訊周內暴跌近10%、阿里重挫8%,南下資金出手560億港元大舉抄底

美股機會日報 | 止跌企穩!納指期貨盤前漲約0.5%,有分析稱美股連遭重挫后或回升;亞馬遜盤前大跌超8%

一周財經日曆 | 事關降息!美國1月非農、CPI數據下周公佈;恆指季檢結果下周五揭曉