熱門資訊> 正文

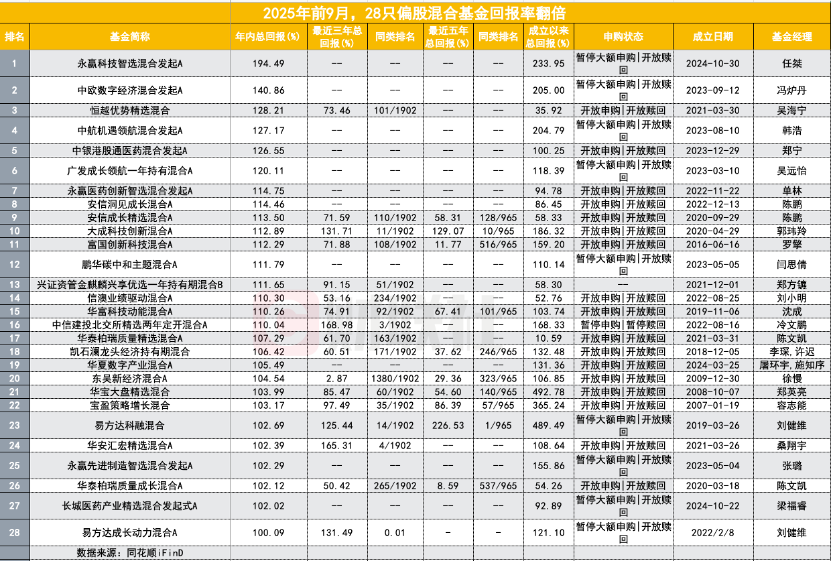

冠軍基狂賺194%,前三季度基金業績放榜,回報率超過110%才能進TOP25

2025-10-01 14:28

- 中陽金融集團(TOP) 0

- 能源轉換(ET) 0

- 加拿大太平洋鐵路(CP) 0

財聯社10月1日訊(記者 閆軍)9月落下帷幕,2025年行進四分之三,A股積極走勢之下,基金也為投資人帶來好收成。

Wind數據顯示,今年前9月,萬得偏股混合型基金指數實現25.51%的收益,是近年來難得的收益率,在政策面持續發力吸引中長期資金入市的背景下,萬得偏股混合型基金指數近一年累計漲幅達到33.65%,反映出權益市場的強勁上漲動能。

具體到細分領域,科技主線和成長風格的基金表現出色,行業景氣與估值修復效應突出,全市場年內翻倍基增加至53只。

行業前三名分別是:任桀管理的永贏科技智選混合年內回報率高達194.49%,領跑全市場萬余隻基金;張韡管理的匯添富香港優勢精選以年內155.09%的回報率位於全市場第二、QDII基金第一;第三名依然來自偏股混合,馮爐丹管理的中歐數字經濟年內回報率為140.86%。

此外,恆越優勢精選混合、中航機遇領航混合分別以128.21%、127.17%,分列第四、第五名。

普通股票型基金中,依然也是主動管理領跑,華安醫藥生物股票、易方達信息行業精選年內回報率翻倍,分別為103.31%、102.03%。

股債蹺蹺板之下,債市回調壓力較大,萬得短期純債型基金指數和中長期純債型基金指數分別錄得0.16%和-0.37%的回報。

此外,緊跟指數上漲的ETF儘管鋭度不及部分主動權益基金,但是賺錢效應仍在。

主動的翻身仗,偏股混合基金逆襲

主動權益基金打了一個漂亮的翻身仗。

同花順iFind數據顯示,今年前9月,回報率為110%的基金才能躋身前25名。前9個月翻倍的53只基金中,偏股混合有28只,佔比超半數。

今年前9月,市場熱點輪動快,從一季度DeepSeek帶動的AI、人形機器人行情,到二季度創新葯引爆市場,三季度CPO接力,其中還不乏新消費等多個熱點,成長風格明顯,相對極致的賽道型基金又一次獲得機會。

今年前9月,偏股混合基金前十基金分別是任桀管理的永贏科技智選混合發起、馮爐丹管理的中歐數字經濟混合發起式、吳海寧管理的恆越優勢精選混合、韓浩管理的中航機遇領航混合發起、鄭寧管理的中銀港股通醫藥混合發起、吳遠怡管理的廣發成長領航一年持有混合、單林管理的永贏醫藥創新智選混合發起、陳鵬管理的安信洞見成長混合和安信成長精選混合,以及郭瑋羚管理的大成科技創新混合。

從前十的持倉來看,今年前三季度熱點領域均有基金跑出好業績,在績優基金中,發起式基金扎堆、中小基金公司冒尖、新基金經理表現突出,這也引發了市場「小登」「中登」「老登」的調侃與戲謔。

從績優基金能夠看出,在公募行業高質量發展背景下,基金公司在戰略上做出調整帶來的效果,比如永贏基金的主動型工具化產品佈局、中歐的工業化平臺搭建,也能看到老牌基金公司的投研上的積澱,比如富國基金在行業低谷中持續的人才體系搭建,大成基金、安信基金、寶盈基金主動上總有亮點出現,以及華泰柏瑞在ETF之外的主動圖謀。

在監管長期主義引導之下,投資者也應該清晰意識到,今年前9月中,有五年業績的產品寥寥無幾,僅有安信、大成、中信建投、凱石、東吳、華寶、寶盈、華泰柏瑞旗下產品。

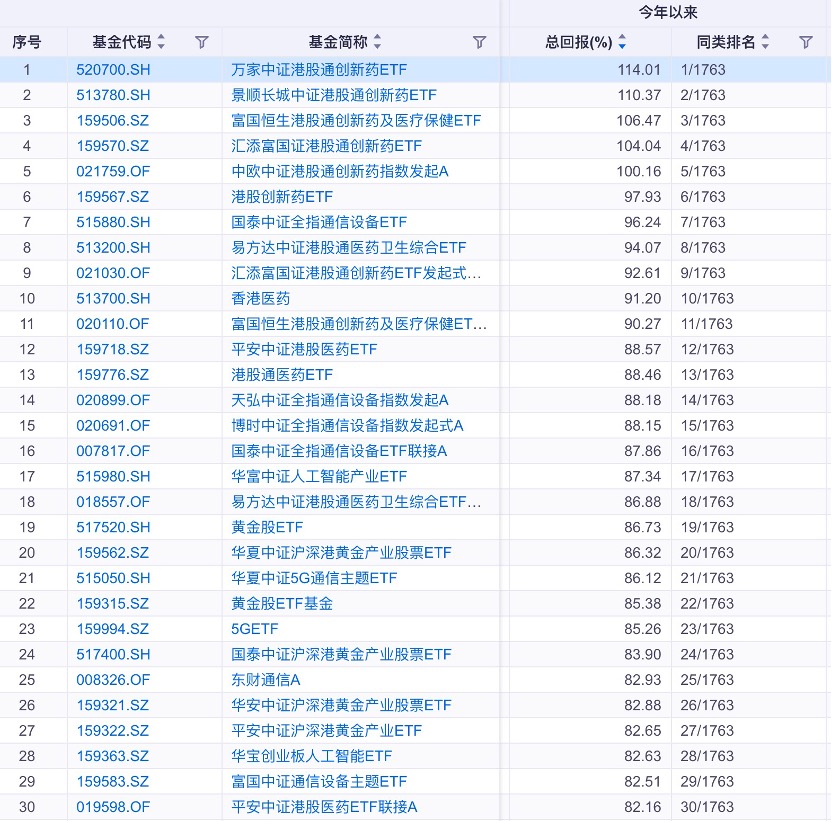

港股創新葯ETF霸屏被動基金

以ETF為代表的被動指數基金表現最能體現市場熱點。

港股創新葯以絕對實力霸屏收益榜,萬家中證港股通創新葯ETF以114.01%回報率領跑被主動指數基金,景順長城中證港股通創新葯ETF年內回報率110.37%,排名第二,第三是收益率106.47%的富國恆生港股通創新葯及醫療保健ETF。此外,年內回報率翻倍的還有匯添富國證港股通創新葯ETF、中歐中證港股通創新葯指數發起式。

收益排名前十的還有銀華港股創新葯ETF、國泰中證全指通信設備ETF、易方達中證港股通醫藥衞生綜合ETF、鵬華香港醫藥以及平安中證港股醫藥ETF,前十收益率超88%。

創新葯、人工智能、信息設備均是今年漲幅較好的板塊,誠然,不能忽視的是黃金ETF,永贏、華夏、工銀瑞信、國泰旗下黃金主題ETF漲幅居前。

指增基金中雙創主題領跑

指增產品是今年基金公司發力的重點方向之一,不出意外,科創、創業等雙創板塊的指增產品表現優異。

增強基金冠軍來自永贏上證科創板100指數增強,年內回報率67.53%,嘉實中證半導體指數增強回報率65.13%,排名第二,廣發中證科創創業50增強策略ETF排名第三,回報率為64.37%。

回報率超過60%的還有東財有色增強、華寶中證稀有金屬指數增強、西部利得中證人工智能主題指數增強、華富中證科創創業50指數增強、 長信中證科創創業50指數增強、匯添富中證科創創業50指數增強、易方達上證科創板100增強策略ETF以及廣發上證科創板100增強策略ETF。

對於指增產品而言,跟蹤指數的上漲是基礎,而能在同類指數中做出超額更是投資者、渠道看重的能力。

債券基金承壓,可轉債基金奪冠

債市今年明顯承壓,甚至多次出現機構密集贖回的現象,債牛結束已經成為共識,何時探底纔是債券投資者關注的重點。在債基的回報排名上,受益於權益市場良好上漲,可轉債基金拿下前9個月的冠軍,包攬前十中6個席位。

劉文良管理的南方昌元可轉債債券以44.21%的回報率成為債券基金的冠軍,這一回報率已經堪比權益基金。可轉債倉位成為勝出的重要原因。

林龍軍管理的二級債基金鷹元豐債券回報率34.02%,位於第二名。王石千管理的鵬華可轉債債券、何家琪管理的華夏可轉債增強債券,過鈞和高暉共同管理的博時轉債增強債券等三隻可轉債排名前五。

被動債券今年迎來大發展,不過今年新上市科創債ETF整體表現不佳,排名靠后。

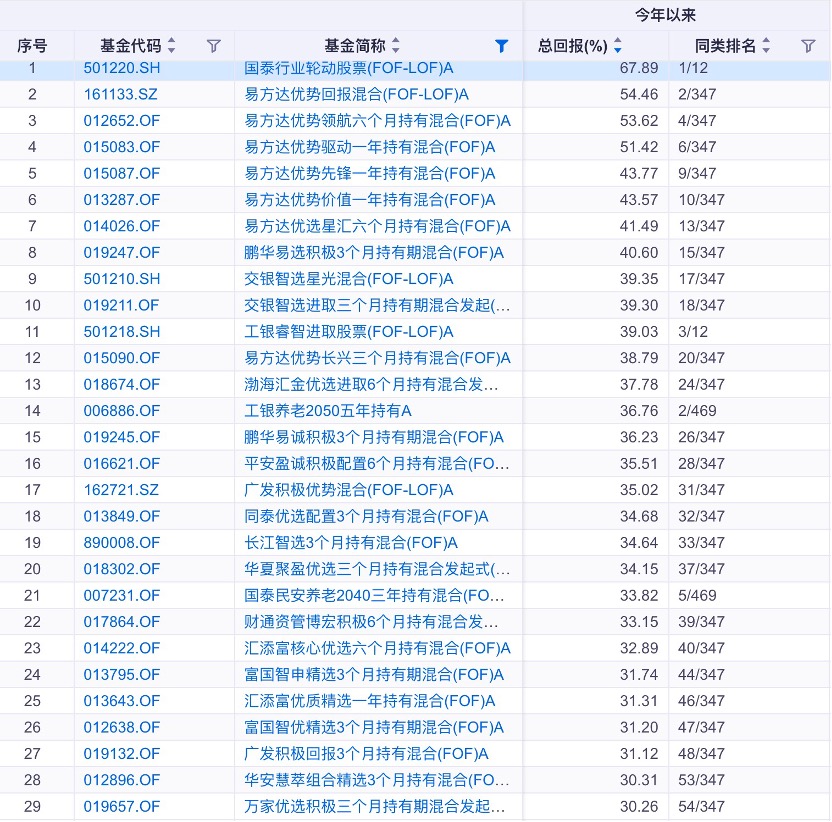

29只FOF年內回報率超30%

多資產配置在今年同樣有不錯的表現,FOF產品紛紛迴歸投資者的視線中,新基發行也迎來一波小高潮。

表現最好的是曾輝管理的國泰行業輪動股票(FOF-LOF)今年以來回報率67.89%,同類排名第一。隨后,易方達包攬了第二至第七名,排名第二的是胡云峰管理的易方達優勢回報混合(FOF-LOF),其余5只均是張浩然管理,易方達優勢領航六個月持有混合(FOF)、易方達優勢驅動一年持有混合(FOF)、易方達優勢先鋒一年持有混合(FOF)、易方達優勢價值一年持有混合(FOF)以及易方達優選星匯六個月持有混合(FOF)。

FOF業績前十的還有鄭科管理的鵬華易選積極3個月持有期混合(FOF),劉兵管理的交銀智選星光混合(FOF-LOF)和交銀智選進取三個月持有期混合發起式(FOF)。

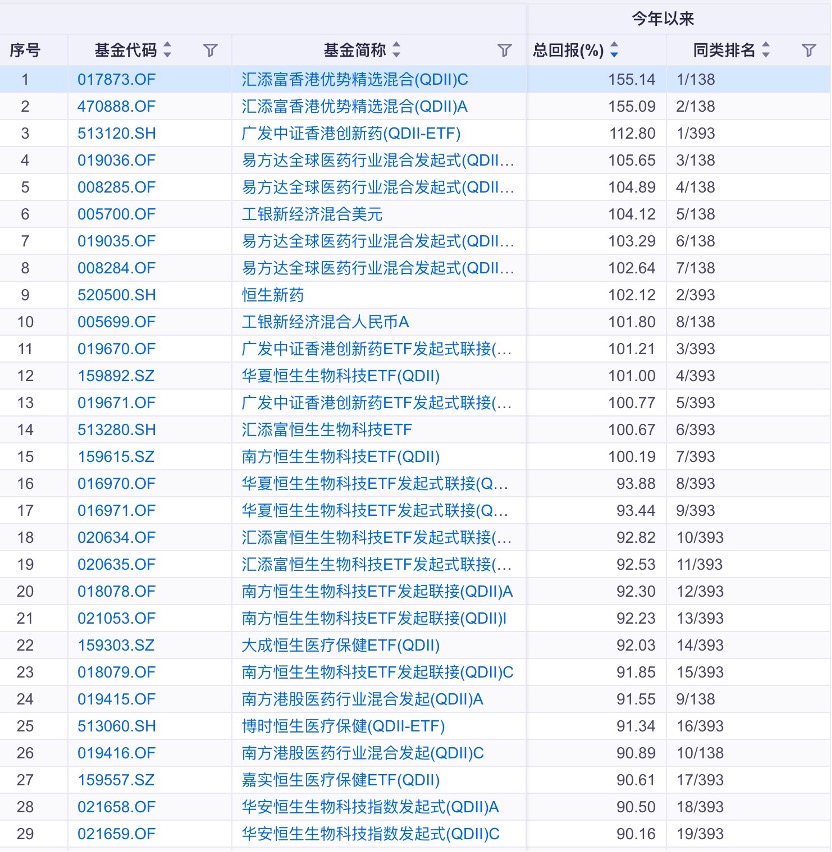

跨境基金港股創新葯唱主角

跨境基金中,港股創新葯是「翻倍基」的聚集區。

張韡管理的匯添富香港優勢精選在今年多數時間領跑跨境基金,今年前9月漲幅超155%。廣發中證香港創新葯(QDII-ETF)年內回報率112.8%,位於第二名,易方達全球醫藥行業混合為第三名,回報率105.65%。

回報率翻倍的跨境基金還有工銀新經濟混合美元、華泰柏瑞恆生新葯、華夏恆生生物科技ETF、匯添富恆生生物科技ETF以及南方恆生生物科技ETF(QDII)。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意