熱門資訊> 正文

黃金飛昇,誰在「爆買」?

2025-09-29 20:24

- 德意志銀行(DB) 0

- 黃金主連(GCmain) 0

- 能源轉換(ET) 0

隨着黃金價格再度刷新歷史高位,一家頭部銀行指出,當前市場中有兩股「主動買盤力量」是推動金價飆升的關鍵:各國央行與交易所交易基金(ETF)。

周一,現貨黃金價格再創歷史新高,觸及3830美元關口,今年迄今已累計飆升逾45%。

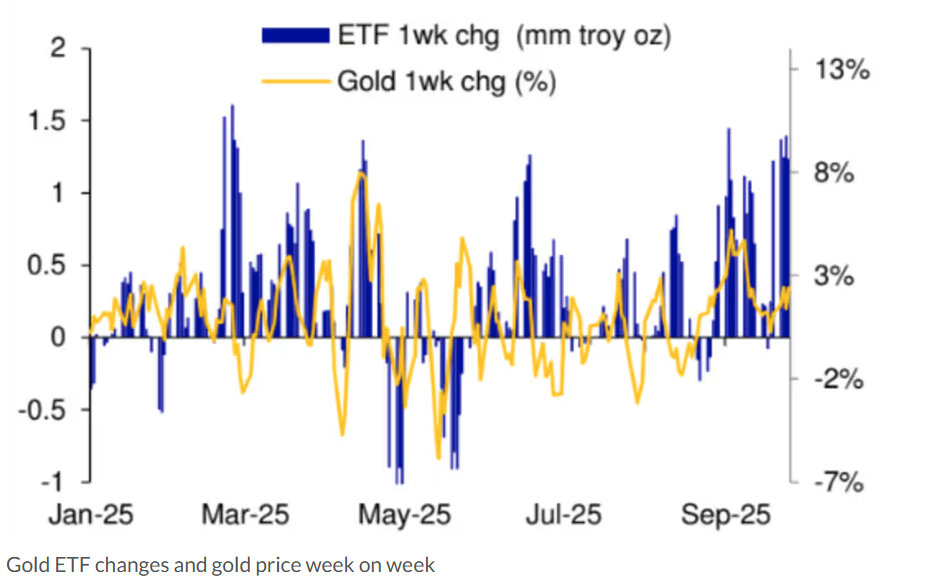

德意志銀行周一發佈的報告顯示,ETF對黃金定價的影響力,較過去三年提升了50%。這一數據也為該行9月17日設定的「黃金目標價4000美元」看漲觀點提供了支撐。

報告作者、分析師邁克爾·薛(Michael Hsueh)在研究中探討了「誰在驅動金價」這一問題,並指出,黃金ETF投資者正經歷自該產品問世以來黃金持倉量最高的三個年份之一。廣受歡迎的SPDR黃金ETF(SPDR Gold Shares)於2004年在紐約證券交易所上市。

儘管邁克爾·薛強調,以美元計價的ETF管理資產規模(AUM)較2020年水平高出70%,但這並未阻礙金價進一步上漲——尤其是當前ETF的黃金持倉量為1500萬盎司,低於2020年的1700萬盎司,仍有增長空間。

邁克爾·薛在黃金市場應用了「格蘭傑因果檢驗」(Granger causality test),結果意外發現:是金價變動引發了ETF資金流動,而非相反。該檢驗還顯示,當前利率變動比美元走勢對金價的影響更為關鍵。

這一結論與布魯金斯學會(The Brookings Institution)學者羅賓·布魯克斯(Robin Brooks)的觀點不謀而合。羅賓·布魯克斯在X平臺上發文稱,「市場並非在交易美元貶值,而是在交易各類法定貨幣相對黃金的普遍貶值」,這是「全球債務危機的信號」。

在談及黃金上漲的核心動力時,德意志銀行的邁克爾·薛認為,「並非所有需求都具有同等影響力」。他指出,來自各國央行的官方需求對價格不敏感——過去三年,央行每年新增黃金需求400至500噸,而這一增長恰好與金價大幅上漲同期出現。

與之相反,珠寶需求對價格極為敏感,金價上漲會導致珠寶需求減少。同樣出人意料的是,珠寶需求增加反而可能是金價的「利空信號」,因為只有當金價下跌時,珠寶需求才會回升。

ETF投資者則有所不同。他們的需求彈性相對較低,這或許能解釋為何金價持續超出分析師的預測模型——分析師難以量化ETF需求對金價的影響。邁克爾·薛補充稱,金條與金幣需求對價格也相對不敏感。

上周五,邁克爾·哈特尼特(Michael Hartnett)發佈的周度資金流向報告提供了進一步證據,證明ETF對黃金的需求勢頭強勁:報告顯示,此前四周,黃金基金迎來創紀錄的176億美元資金流入。

邁克爾·哈特尼特將貴金屬價格上漲歸因於通脹政策與「戰爭牛市」的迴歸。他表示,儘管黃金「從戰術層面看已超買」,但仍應長期持有——因為從配置比例看,黃金仍「處於結構性低配狀態」:目前黃金僅佔美國銀行私人客户財富的0.4%,佔機構管理資產的2.4%。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?