熱門資訊> 正文

EFFR罕見上升!美國閃現流動性緊張「魅影」?

2025-09-24 09:02

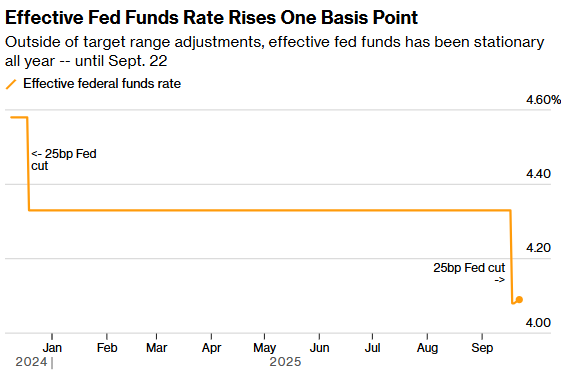

財聯社9月24日訊(編輯 瀟湘)周一,美國利率市場出現了一幕近年來極為罕見的景象:有效聯邦基金利率(EFFR)小幅上升,這一罕見走勢引發了與基準利率掛鉤的期貨拋售,並可能預示着美國金融環境正在趨緊。

有效聯邦基金利率反映着銀行間短期資金的供需狀況,即取存款類金融機構無抵押拆借交易的中位數利率,每個交易日早上9點,紐約聯儲會公佈前一個工作日聯邦基金利率中間值作為EFFR。EFFR沒有期限結構,均為隔夜利率。

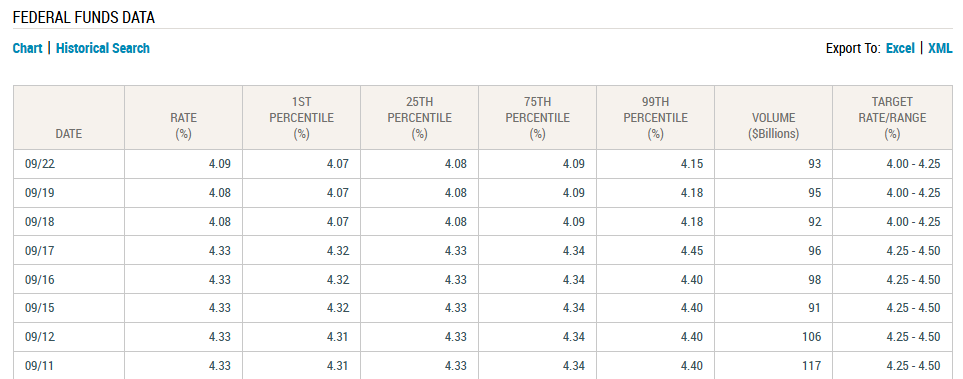

紐約聯儲周二公佈的數據顯示,周一該利率從前一交易日的4.08%上升1個基點至4.09%。目前,EFFR仍處於聯邦公開市場委員會(FOMC)上周制定的4%至4.25%的聯邦基金利率目標區間之內——當時美聯儲政策制定者時隔9個月首度宣佈降息。過去兩年,EFFR一直停留在聯邦基金利率目標區間的下端附近。

在周一利率上升前,Wrightson ICAP和花旗集團等機構已預示該利率可能上調,這可能表明銀行超額準備金(包括外國機構持有的準備金)正以超出預期的速度減少,導致市場上的流動性下降。

Wrightson ICAP高級經濟學家Lou Crandall在給客户的報告中曾寫道,利率正「比我們預期的更快」上漲。

據悉,隨着EFFR上升,9月聯邦基金利率期貨在周二出現大舉拋售,當日合約成交量接近30萬份。最密集的交易就出現在紐約聯儲公佈利率上升之后。

在排除美聯儲宣佈的目標區間調整的影響后,有效聯邦基金利率今年其實一直保持不變——直到本周伊始。

道明證券美國利率策略主管Gennadiy Goldberg表示,「這是本輪周期中聯邦基金利率首次出現上升,表明曲線前端可能正在出現一些非常早期的壓力積累跡象。我們並不認為這已是準備金稀缺的跡象,但前端利率正變得更易受到典型壓力時期的影響,表明這是美聯儲未來需要更加密切關注的事情。」

美國聯邦基金市場目前由聯邦住房貸款銀行和外國機構主導,市場近年來的交易量偏低。而對EFFR的關注,恰好伴隨着銀行準備金余額的下降,而后者是由美聯儲持續的資產負債表縮減和7月以來國債發行增加所促成的。

近幾個月,商業銀行存放在美聯儲的準備金正穩步下降,而外國銀行持有的現金資產下降速度則要更快。根據美聯儲最新數據,在截至9月10日的三周內,外資銀行機構持有的現金資產已縮水約2550億美元,降至2024年底以來的最低水平。

與此同時,對美聯儲隔夜逆回購工具的需求已降至四年低點,該工具通常被視為貨幣市場過剩流動性的晴雨表。

美國財政部自7月開始增加短期票據發行,由此產生的多重因素正在將資金從金融體系中吸走,並對超短期利率造成了壓力。

牛津經濟研究院首席分析師John Canavan表示,「當前4.09%的有效聯邦基金利率還尚未達到足以令美聯儲擔憂的水平,但凸顯了過去數月回購利率的顯著走強。」

儘管央行還可通過其他管理利率來引導短期借貸成本,但Canavan補充道,「這強化了FOMC應在今年年底或明年初結束量化緊縮的論點。」

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意