熱門資訊> 正文

美聯儲有效聯邦基金利率顯露上行跡象,流動性收緊壓力隱現

2025-09-23 22:45

- 美國銀行(BAC) 0

- 花旗銀行(C) 0

- 威廉姆斯公司(WMB) 0

有效聯邦基金利率在過去兩年間一直維持在美聯儲基準利率目標區間的底部附近,但可能很快會温和上行,這預示着銀行超額準備金的消耗速度正快於預期。

美國財政部自7月開始增加短期票據發行,由此產生的一系列因素正在將資金從金融體系中吸走,並對超短期利率構成壓力。

儘管聯邦基金利率的設計本意是在25個基點的目標區間內波動,但在過去兩年中,除了美聯儲自身調整政策利率時,它幾乎紋絲不動——即便其他短期利率持續攀升,這引發了關於美聯儲究竟應以哪個基準利率為調控目標的爭論。若在非利率設定時期出現聯邦基金利率上行的走勢,將標誌着其對金融條件收緊產生了一定的敏感性。

萊特森ICAP首席經濟學家克蘭德爾(Lou Crandall)在給客户的報告中寫道,利率上行「正以快於我們預期的速度逼近」。他表示,市場趨勢暗示該利率「可能已徘徊在從4.08%微升至4.09%的邊緣」,儘管這一變動可能仍需數周時間纔會發生。

隨着商業銀行在央行的準備金持續下降,流動性正在收緊。外資銀行持有的現金資產下降速度甚至比美國本土銀行更快。

華爾街策略師正密切關注銀行準備金余額,因為美聯儲一項隔夜貸款工具的使用量——長期以來被視為融資市場流動性過剩的衡量指標——已降至四年低點。

銀行準備金目前略高於3萬億美元,若其降至防止市場動盪所需的最低舒適水平,將迫使美聯儲進行干預。美聯儲理事沃勒近期估計這一水平約為2.7萬億美元。

聯邦基金市場曾是隔夜銀行間貸款的重要渠道,以往能發出融資條件收緊的信號。但金融危機和疫情期間的大規模貨幣刺激政策使美國銀行體系充斥着美元,導致銀行很大程度上退出聯邦基金市場,轉而將資金直接存放在美聯儲。

克蘭德爾指出,由於非美國機構可供在市場部署的剩余資金減少,支撐聯邦基金利率的交易量已然下降。此外,流動性收緊已引發無擔保融資利率加權分佈的重塑。

「本月,外資銀行在美聯儲的總準備金余額下降得比我們預期更快、更早,」他表示。

外資銀行持有的美元規模已連續第三周下降,這是自年初以來最長的連續下降周期。

策略師們對有效聯邦基金利率將於多快開始上行看法不一。儘管克蘭德爾預計未來幾周內將出現微升,但花旗集團策略師威廉姆斯(Jason Williams)和普拉塔(Alejandra Vazquez Plata)表示,他們尚未看到準備金分佈出現足以支撐利率上行的變化。不過他們指出,該基準利率有可能在年底前上升1至2個基點。

以下是判斷聯邦基金利率可能何時上行的關鍵觀察點:

外資銀行現金水平

根據美聯儲最新數據,在截至9月10日的三周內,外資銀行機構持有的現金資產已下降約2550億美元,至2024年底以來的最低水平。當外資銀行資金充裕時,它們傾向於進行所謂的「美聯儲套利」——在聯邦基金市場借款,然后將這筆現金存放在央行以賺取IORB(目前為4.15%)。但隨着市場條件收緊,聯邦基金和歐洲美元市場的隔夜借款成本呈上升趨勢,非美銀行的超額余額開始縮水。

聯邦基金交易量

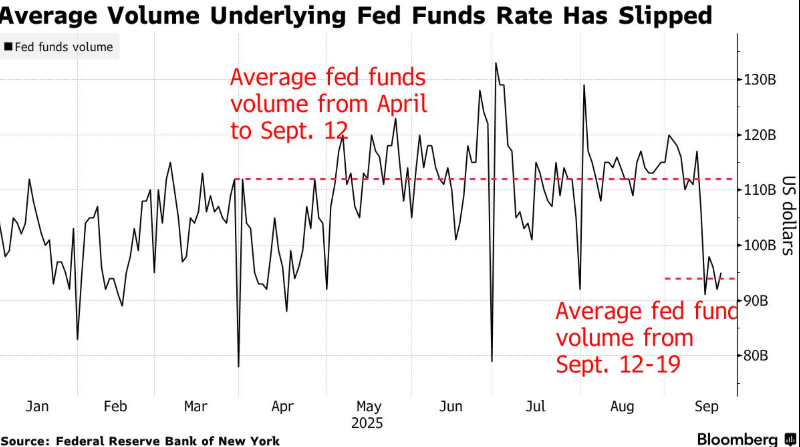

外資銀行過剩流動性的減少已導致支撐聯邦基金利率的交易量下降。根據萊特森ICAP的數據,聯邦基金交易量已連續約一周未超過1000億美元,而自4月下旬以來的平均水平約為1130億美元。花旗策略師預計,在小型國內銀行開始競標聯邦基金之前,交易量將出現「更明顯的下降」,並指出截至2025年第一季度,國內聯邦基金交易量平均佔比為7%,遠低於2018年26%的平均水平。

第75百分位數

在上周美聯儲下調基準政策目標利率之前,聯邦基金利率的第75百分位數——被視為銀行融資成本的代理指標——已出現小幅上升。雖然分佈的變化往往預示着中位數利率即將變動,但此類上升可能會滯后於有擔保隔夜融資利率等其他融資基準。美國銀行策略師卡巴納(Mark Cabana)和克雷格(Katie Craig)上周寫道,這需要貼現票據利率相對於其他貨幣市場利率持續升高一到兩周,才能推動聯邦基金利率變動。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意