熱門資訊> 正文

令人大跌眼鏡!美國國債今年在全球前15大主權債市場中表現最佳?

2025-09-16 10:41

財聯社9月16日訊(編輯 瀟湘)業內統計顯示,儘管美聯儲年內迄今還沒有進行過降息,但今年美國國債卻在主要主權債券市場中強勢領跑,這一幕或多或少會令許多投資者大跌眼鏡——難不成特朗普的「化債」真有些門道?

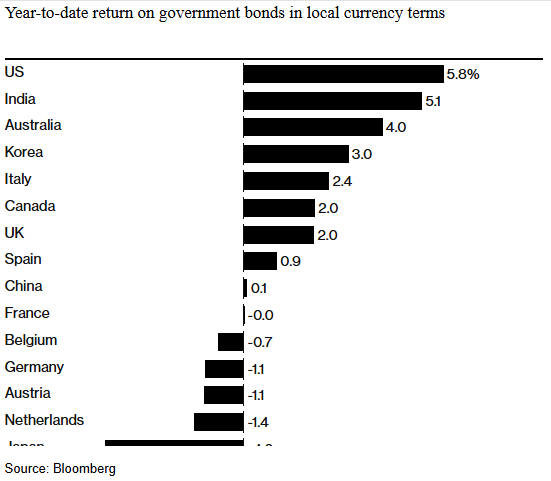

行情對比顯示,以本幣計算,2025年美國國債的回報率(基於彭博美國國債總回報指數)達5.8%,在全球15大國債市場中表現最佳。

衡量本輪美債相對漲勢的一個直觀指標是:美國國債相對於全球同類債券的收益率溢價雖仍顯著,但利差已降至了三年來的最低點。

在剔除匯率因素僅比較債券表現的情況下,其他主要市場的主權債務在多重利空衝擊下,表現明顯比美債遜色——這些衝擊因素包括了法國等國財政赤字攀升、日本央行政策趨緊以及中國股市大漲(股債蹺蹺板效應)等。

美國國債竟一馬當先

道明證券亞太資深利率策略師Prashant Newnaha表示,「美聯儲並非在經濟強勁時降息,而是在經濟疲軟時降息,這構成了美債跑贏其他國家債券的基礎。相比之下,從日本到英國再到法國,這些國家都面臨財政到政治的全方位問題,正重創市場對其政府債務的信心。」

事實上,過去幾周,美聯儲愈發迫近的降息前景,已完全抵消了幾個月前市場圍繞美債的擔憂——當時許多分析師因美國赤字持續佔國內生產總值6%以上而轉向看空美債。不少分析師們還提到了其他更多負面因素:例如特朗普的挑釁性關税政策正在削弱美國例外主義,這位美國總統對美聯儲主席鮑威爾的批評也被視為削弱央行獨立性。

而如今的市場焦點,正重新轉向美聯儲的政策寬松節奏,掉期交易員已將年底前近三次25個基點的降息預期計入定價,首次降息可能出現在本周三的美聯儲會議上。本月早些時候公佈的美國非農就業數據降温,甚至還一度引發了市場對本周可能出現50個基點降息的激進預期。

從債券收益率來看,今年以來美國10年期國債收益率已下跌約50個基點,目前徘徊在近五個月低點附近。相比之下,日本同期限國債收益率上漲了約50個基點,法國國債收益率上漲了近30個基點。

根據彭博美國國債總回報指數與非美全球主權債券類似指標的利差顯示,美國國債相對於其他全球主權債券的收益率差,已從1月份的200多個基點收窄至周一的120個基點。

野村控股駐悉尼策略師Andrew Ticehurst表示,「我們看到,從日本到英國、法國等國的財政和供應擔憂正衝擊(非美國家的)長債。而與之相反,疲軟的美國就業數據和美聯儲的鴿派信號,目前似乎在美國市場上佔據主導地位,並提振了美國國債。」

匯率影響不容忽視

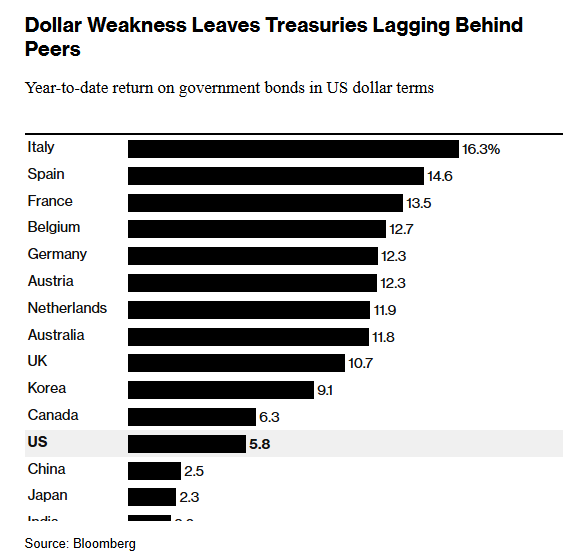

當然,儘管今年以本幣計價,美國國債表現跑贏了全球其他主要國債市場。但若考慮匯率波動因素,情況則截然不同……

美元今年的大幅貶值,其實為持有美元的投資者投資非美計價資產,帶來了額外收益。

如下圖所示,若統一以美元計價折算回報,2025年表現最佳的主要國債市場是意大利國債,回報率達16%,其次是西班牙國債,回報率為15%。

貝萊德等機構就認為,美國國債以外的主權債券其實存在更好機會。

「從相對價值角度看,當前我們更青睞歐洲乃至英國國債市場而非美國國債,」該公司倫敦辦公室歐洲、中東及非洲基本面固定收益業務聯席主管Simon Blundell,表示,「在我們全球各類委託管理和基金中,我們偏好投資歐洲資產並對衝回美元。」

當然,展望后市,美聯儲重啟寬松政策的前景,仍可能推動美債進一步上漲,使其得以克服美元走弱帶來的不利影響。

MFS投資管理公司高級董事總經理Benoit Anne指出,「美聯儲本月降息已基本無懸念。疲軟的美國非農就業數據至少從短期來看,為做多美國長期債券提供了支撐依據。」

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?