熱門資訊> 正文

再度買爆!第二批科創債ETF全部首日售罄,產品為何如此「吸金」?

2025-09-15 15:54

時間回到7月7日,首批10只科創債ETF集體開啟首發,短短一天時間,全部宣佈結束募集,成為10只「日光基」。按照單隻基金30億元募集上限計算,首批科創債ETF單日「吸金」300億元,引爆基金發行市場。

原本以為在目前成長賽道崛起的當下,債權類資產的吸引力有所下降。但沒想到第二批科創債ETF再度出現「一日售罄」的情況。

9月13日,萬家、天弘、大成、泰康、國泰基金五家公募機構宣佈旗下的科創債ETF提前結束募集。此次發行再次延續首批發行時的熱度,全部產品實現「一日售罄」,多隻基金募集金額接近30億元募集上限,以此推算,合計「吸金」約達400億元。

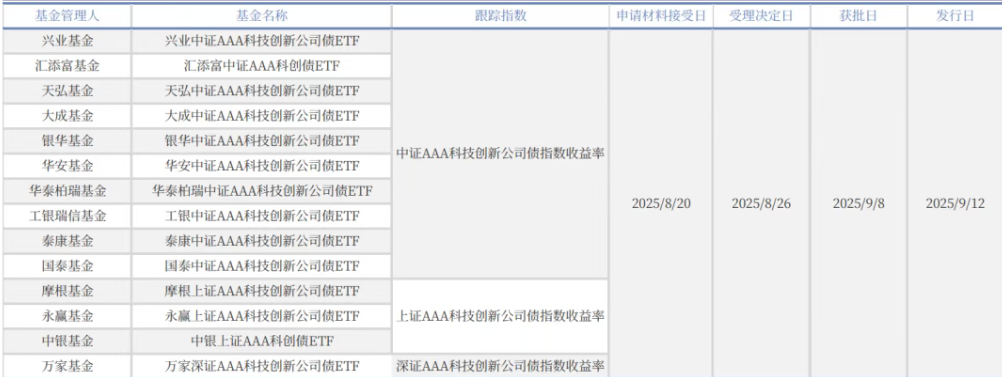

第二批科創債ETF一覽

數據來源:Wind 銀河證券研究院

首批產品已突破千億大關

市場也有投資者擔心,或是一部分「過橋」資金,撐起了科創債的規模。但從數據來看,這個觀點目前並不成立。Wind數據顯示,截至9月11日,首批上市的10只科創債ETF最新規模已超1230億元。加上第二批產品擴容,科創債ETF整體規模突破1600億元大關。

我們以跟蹤中證AAA科創新公司債的首批6支基金為例,這些基金規模均超過了100億,比起上市之初,國模都有大幅提升。其中科創債ETF嘉實(159600)規模更是接近200億,整體規模增長超650%。

首批跟蹤中證AAA科創新公司債的ETF規模

數據來源:Wind 截至:2025.09.12

如果我們參考首批科創債ETF上市前后市場變動可得出以下經驗,一方面,確定性的增量資金流入有望為科創債ETF成分券帶來結構性的利差壓縮機會;另一方面,建議關注挖掘尚未被存量ETF充分覆蓋的指數成分券,其有望受益於新一輪被動資金配置帶來的估值提升。

此前,首批科創債ETF的發行成立,被動資金的集中流入是驅動其成分券超額利差在1-2個月內大幅收窄近9 BP的主要因素。本次第二批14只科創債ETF的集中發行,預計將帶來370-420億元規模的增量資金。在相似的機制下,隨着新發科創債ETF於9月12日發行后進入集中建倉配置期,其成分券的超額利差有望再度迎來一輪壓縮行情。

三種科創債,選哪種好?

本輪14家公募基金集中申報首批科創債ETF,其中,10只跟蹤中證AAA科技創新公司債指數,3只跟蹤上證AAA科技創新公司債指數,1只跟蹤深證AAA科技創新公司債指數。

三個指數成分均以高評級、央國企為主,信用資質整體較好。主體評級均為AAA,中證和上證AAA科技創新公司債指數還要求隱含評級AA+及以上。

雖然深證AAA科技創新公司債指數對隱含評級沒有限制,不過目前成分券隱含評級AA+及以上余額佔比也高達87%。

從覆蓋面看的話,中證AAA科技創新公司債指數包括上交所和深交所上市的符合條件的公募科創公司債,樣本範圍最廣,6月末成分券有810只,余額為10570億元。因此也是本輪ETF跟蹤最多的指標。

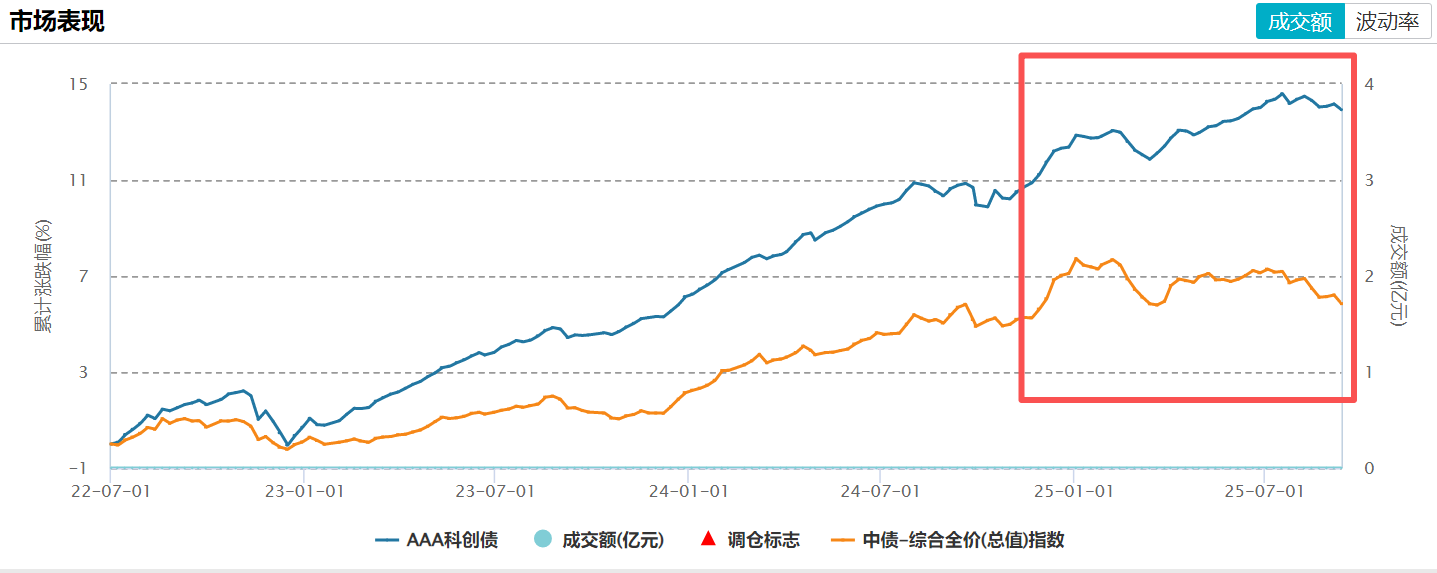

而從市場表現看,從2022年下半年開始中證AAA科技創新公司債指數整體的市場表現就要優於中債綜合全價指數。其近3年的收益率為3.99%,而中債綜合全價指數收益率僅為0.87%。

中證AAA科技創新公司債指數與中債-綜合全價(總值)指數市場表現

數據來源:Wind 截至2025.09.12

而若是三個科創債指數橫向對比,2023年初至2025年6月末,AAA科創債指數總收益為13.11%,折算年化收益為5.10%;滬AAA科創債指數總收益為13.26%,折算年化收益為5.15%;深AAA科創債指數總收益為12.12%,折算年化收益為4.73%。中證AAA科技創新公司債指數、上證AAA科技創新公司債指數這兩個指數的收益率會稍高一些,但是都強於當下主流債券指數。

綜合來看,在政策紅利下,科創債市場空間廣闊,科創債ETF作為科技領域債券的唯一指數化工具,其長期配置價值和市場影響力有望持續凸顯。同時,科創債ETF工具屬性靈活,兼顧收益性與流動性,適配投資者穩健型需求。

根據統計,科創債目前的存量規模已佔到信用債總規模的7%。伴隨政策的利好,科創債的流動性也不斷改善,成為投資者關注的熱點。無論是從基金管理人角度還是從投資者角度看,各方均有動力積極參與科創債ETF的發行與投資佈局。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意