熱門資訊> 正文

美聯儲9月降息已板上釘釘,CPI顛覆不了?

2025-09-10 23:23

華爾街交易部門預計,周四發佈的消費者價格指數(CPI)將顯示通脹升溫,但由於就業市場情況主導市場敍事,他們並未為股市大幅波動做準備。

花旗美國股票交易策略主管斯圖爾特·凱澤(Stuart Kaiser)表示,期權交易員押注,CPI報告發布后,標普500指數(SPX)的漲跌波動幅度將温和,約為0.7%。這一預期低於過去一年CPI發佈日0.9%的平均實際波動,也低於10月3日下一份就業報告發布前的波動預期。且凱澤認為,當前隱含的波動預期已偏高。

這一切都與交易員對美聯儲利率路徑的預判有關。由於美國就業數據顯示出「足以威脅經濟增長」的疲軟跡象,市場預計美聯儲在9月會議結束時,將把聯邦基金利率下調25個基點,且可能在10月和12月的會議上繼續降息。

華爾街正高度關注美聯儲的思路,市場已定價未來一年降息幅度超1個百分點。而通脹上升可能會打亂這一路徑。

摩根大通全球市場情報主管安德魯·泰勒(Andrew Tyler)周一在給客户的報告中寫道:「我們認為,CPI數據不會出現‘會迫使美聯儲在9月暫停降息’的真實風險。但我們確實認為,若此次CPI數據顯著偏鷹派,將改變美聯儲對10月和12月會議的應對策略。」

多家大型銀行已上調降息預期,認為美聯儲的降息次數將超過此前預測。例如,巴克萊銀行經濟學家目前預計,今年將有3次25個基點的降息,2026年還將再降2次。

這份CPI報告將成為「美國交易員解讀美聯儲利率路徑的更多線索」之一,豐富當前的經濟數據拼圖。

泰勒寫道,若此次報告顯示消費者物價大幅上漲,「那麼我們可能會看到,通脹在年底前乃至2026年持續加速」。他表示,這種結果可能會讓美聯儲在10月和12月的會議上暫停降息,尤其是在國內生產總值(GDP)等經濟增長指標持續上升的情況下。

經濟學家預測,8月剔除食品和能源成本的核心CPI環比將上漲0.3%,同比漲幅將維持在3.1%——這一水平遠高於美聯儲2%的目標,且與前一個月持平。

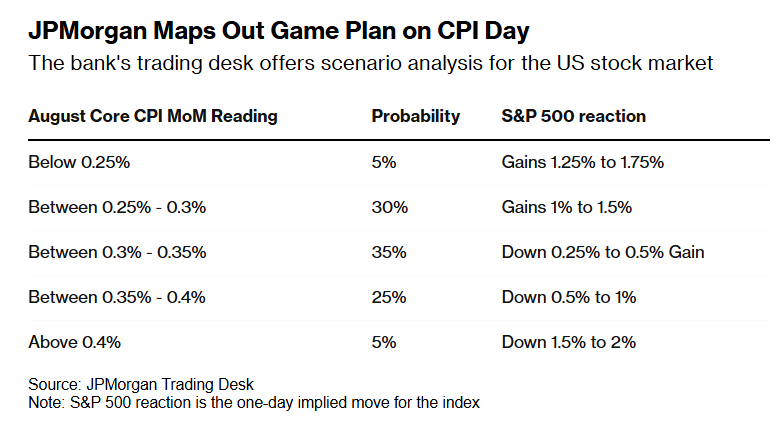

泰勒團隊提出的「最可能情景」顯示:核心CPI環比上漲0.3%至0.35%,標普500指數的波動區間將在下跌0.25%至上漲0.5%之間。

泰勒寫道,若核心CPI環比上漲0.25%至0.3%,摩根大通交易部門預計標普500指數將上漲1%至1.5%;若環比漲幅低於0.25%,標普500指數可能會迎來1.25%至1.75%的反彈;若核心CPI環比漲幅超0.4%,標普500指數則將最多下跌2%——但他認為這種情況發生的概率僅為5%。

摩根大通為CPI日製定交易對策

由於經濟增長保持韌性,交易員認為未來幾周的風險較低。亞特蘭大聯儲的GDPNow模型顯示,三季度實際GDP年化增長率將達3%,雖較二季度的3.3%略有下降,但仍處於相對強勁的水平。

這也解釋了為何芝加哥期權交易所波動率指數(VIX)遠低於20這一「交易員開始擔憂」的關鍵關口。與此同時,花旗美國經濟驚喜指數——用於衡量經濟指標實際值是否高於或低於預期的滾動指數——正處於今年1月以來的最高水平附近。

花旗美國經濟驚喜指數徘徊在今年1月以來的最高水平附近

通常情況下,經濟驚喜指數上升對股市是利好。但在當前環境下,若經濟出現更多積極驚喜,可能會讓美聯儲「抑制通脹」的目標變得複雜,迫使其將高利率維持更長時間。

花旗的凱澤表示:「一切都將取決於就業市場。若美聯儲在10月降息,很可能意味着就業數據仍承壓,且通脹未出現超預期上行。」

推薦文章

華盛早報 | 非農數據大超預期!首次降息或延至7月;AI恐慌交易蔓延至房地產服務板塊, CBRE暴跌12%;智譜發佈新模型

美股機會日報 | 經濟數據強勁!美國1月非農就業大超預期,納指期貨漲至0.6%;AI應用股業績超預期,Shopify漲超10%

資金覆盤 | 北水淨買入港股超48億港元,逾7億港元搶籌騰訊

華盛早報 | 「AI威脅」波及華爾街!財富管理公司全線暴跌;豆包官宣「參戰」!春節AI紅包戰愈演愈烈

美股機會日報 | 科技巨頭迎利好?特朗普政府擬結構性豁免芯片關税;臺積電1月銷售額創歷史新高,盤前股價漲近3%

一圖看懂 | 淨利大增60.7%!中芯國際Q4營收24.9億美元,同比增長12.8%

美股機會日報 | 市場風格趨變?美銀稱接下來是小盤股的天下;金價重回5000美元上方,貴金屬板塊盤前齊升

高盛預計英偉達Q4營收達673億美元 給出250美元目標股價