A股已經回到了多年以來景氣的高點,也促進更多的人願意回到市場,加大股票配置。

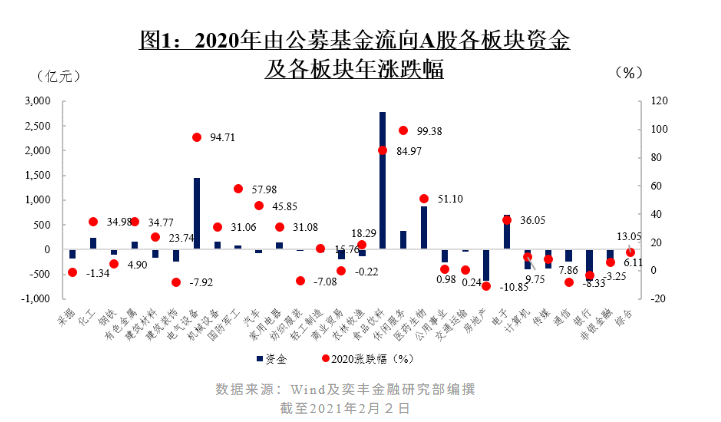

回望上一輪牛市,抱團讓人心有余悸。什麼漂亮50,核心資產,各種茅。分佈在食品飲料、醫療、消費、電子、互聯網、電新等板塊,大部分公司的真實價值和成長性被誇大,估值溢價被認為是可長期維持的。但最終這一大批公司,都沒能實現業績永續增長,在加息之后,抱團也順理成章地瓦解了。。

隨着收息紅利風格崛起,曾抱團板塊也成為A股22-24沉寂兩年時間段的最差標的。

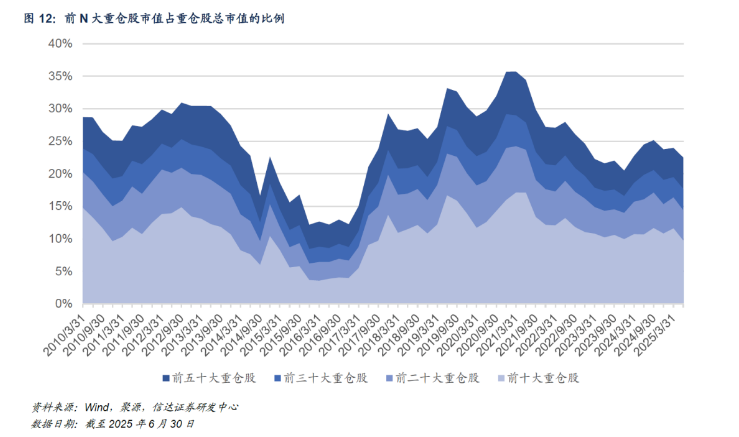

一個牛市的盡頭,往往是抱團的盡頭,當前市場已經出現了一些非常嚴重的抱團現象,讓人觸目驚心,所以,當前跟21年相比,抱團擁擠程度如何呢?

一、什麼是抱團

2021年牛市,全球在美國放水的背景下走出大行情,也因此造就了很多估值奇蹟,比如A股百倍PE的海天味業,各種茅,6000億市值的恆大汽車,的2萬億市值快手,還有一堆虧損的互聯網公司,彼時,全市場的焦點全部集中在頭部的幾百家個股上,業績沒有怎麼大變化,倒是估值越來越高。

造成其估值這麼高的原因,核心是機構不斷主動買入相關個股,買入的動力並不是公司的基本面在改善,而是提升估值,通過股價上升,淨值提升,促進基金發行,再通過增量資金繼續買入相關個股,形成循環。在極端抱團下,買入者的行為已經機械化,同時一個板塊與整個大盤估值模式的割裂。

但並不是一個板塊一直獨立上漲,完全不顧大盤和其他股票死活,就叫抱團。

一個板塊所有個股上漲都是基於業績增長和合理估值定價,其上漲只是反應客觀景氣,就不能視作抱團。比如2022年后的煤炭石油周期股行情,也是鶴立雞羣的上漲,但參與者是多方勢力,也並不依靠募資增量循環,相關個股的股息足以支撐股價上漲。

所以,抱團具有非理性,也因此,抱團會瓦解,在行情風格變化后會形成明顯的超額負收益,比如2023-24年,很多基金莫名奇妙每年跌20-30%,而市場漲幅中位數為正。21年被深度抱團標的是腰斬起步,跌90%比比皆是,其中不乏一些行業龍頭。

而煤炭石油等周期板塊即使景氣過去,業績下滑,被市場冷落后,它們的回撤幅度依然不大,因為並沒有經歷過非理性抱團導致的估值溢價。比如説PB估值,這幾年里,就甚少周期股牛股超過2倍,遠遠算不上泡沫,而21年抱團,不看利潤看PS,動輒幾十倍PS的估值方式盛行。

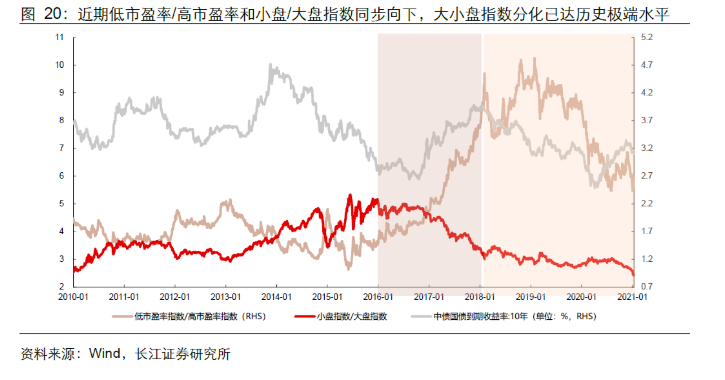

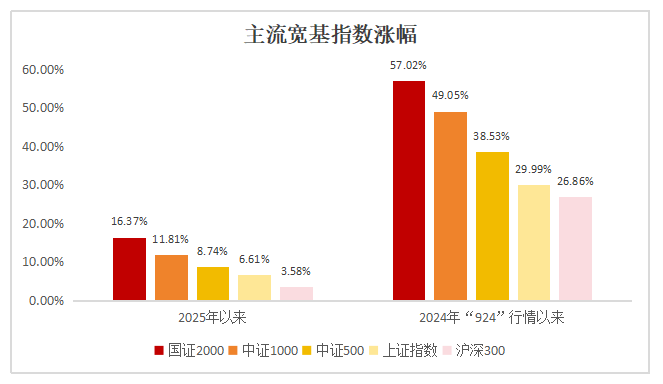

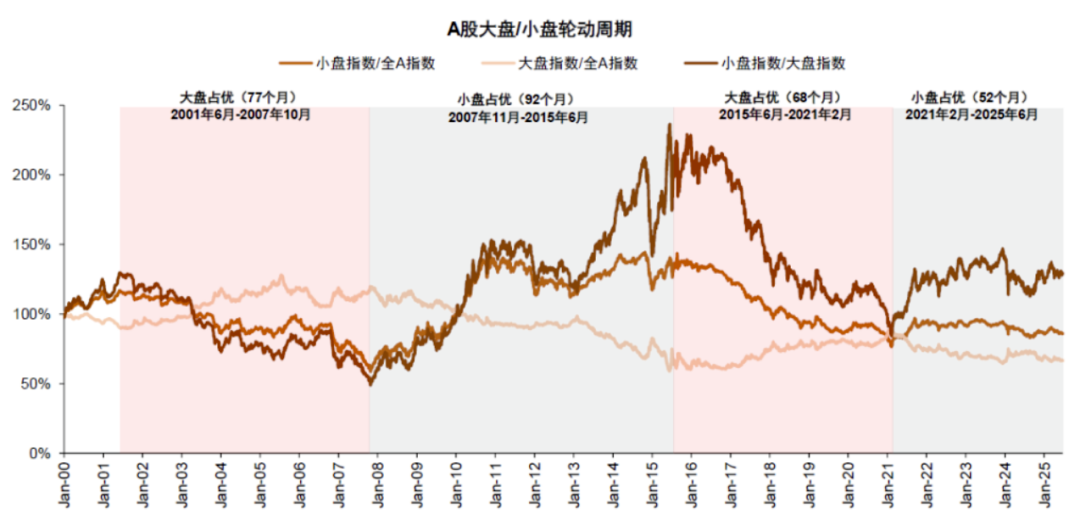

當然,今天,這種估值方式已經重現江湖。唯一不同的是,當年的抱團,大小盤指數極端分化,全是大盤股行情,小盤股根本不動,而今天則走向了這一趨勢的反向。

小盤指數逐級跑贏大盤指數,另一方面,滬深300佔市場市值比達到近年來的底部位置,這跟美股一直是大盤跑贏有着巨大的差異。

雖然,抱團板塊中也有一些大市值明星股,但是,它們數量並不多,遠遠不能跟21年的漂亮50相提並論,而抱團的核心地帶在中小盤,估值偏離很嚴重,當然,相比2015年牛市,小盤股偏離度還不夠高。

而目前隨着牛市推進,有意思的是,迟迟沒出現基金行業的造神運動,主動基金的超額收益也不強,説明其實沒怎麼跟上抱團。

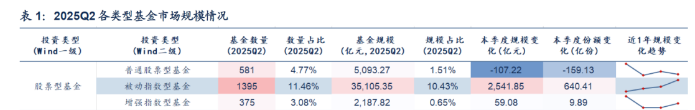

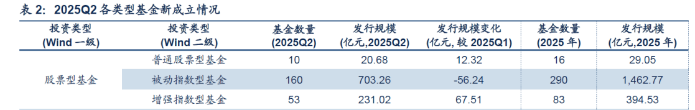

每輪抱團牛市,最終的出錢方和虧錢方肯定是大部分普通人,基金無非是代他們操作,如今,操作的角色從主動基金換成了ETF,比如看到今年上半年,基金行業管理總規模較去年底增長4.91%,然而etf的規模增速達到15%,其中,行業主題類的ETF規模更是增長了46.7%。

所以,ETF是這一輪循環的載體,很多明星股的機構股東列表中,靠前的也是ETF基金。

但ETF的選股本身是不具有太多主觀性的,這也就造成了,這輪抱團不像上一輪一樣有着明顯的基本面敍事,明顯的方向,甚至具有相當的無規律性,而很多股民新入市既不選擇主動基金,也不主動選股,優先選擇ETF,形成了這種無意識的抱團,很多中小盤牛股的股價爆發並不是基本面強勁或者估值低,而是ETF編制者的無心之舉,這也是這輪抱團不容易看到的特徵。

二、新式抱團

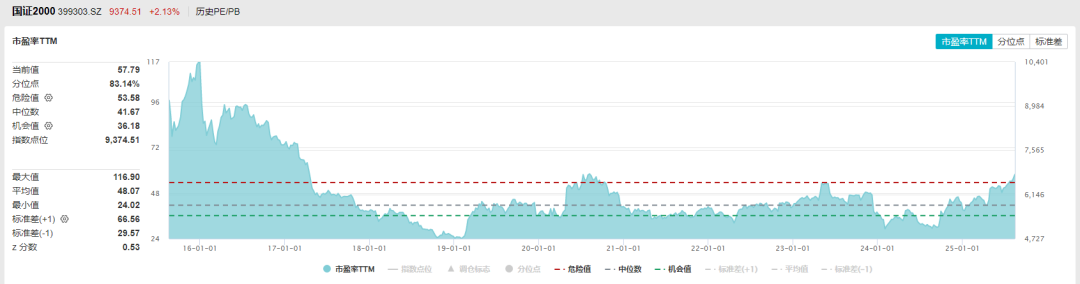

從估值偏離度看,不少板塊的抱團已經形成,大幅偏離歷史估值水平,其核心就是營收增速和利潤增速並未發生大的變化。即估值撐起不起基本面,其次,這些股票的超額收益極強,完全不看指數。

比較明顯的是醫藥板塊,雖然今年確實是出海概率大幅提升,但正如數據顯示的那樣,今年的BD到手首付款相比2024年實際沒有很大增長,而只有到手首付款才能計算業績。

另一邊,非創新葯傳統業務,大部分受制於集採,都呈現不同下滑狀態,比如A股的化藥板塊,上半年業績是下滑的,但並不妨礙,各個公司都有創新葯子業務,都趁着那些頭部創新葯公司BD順利獲得重估。也因此,今年來,傳統化藥公司不少都是走反向拔估值行情,即營收利潤下降,估值提升,非常詭異。

醫藥一直是抱團重災區,22年基災,傷害了全中國大多數基民。整個基金行業創造淨虧錢最多的,就是中歐醫療基金的葛蘭。至於為什麼醫藥好抱團,還得是信息極度不對稱和估值空間波動大。

除此以外,估值偏離度高的板塊還有銀行、軍工、電子等。但它們的業績偏離程度並沒有醫藥那麼離譜。

要注意到的是,抱團衡量指標,持倉集中度,並未發生增長,反而在逐步下降,其核心的原因是,主動基金在倉位上,仍然保持了21年抱團至今的慣性,持有大量食品飲料、消費、電新行業的股票,也就是所謂的漂亮50風格。

市場進入牛市后,景氣板塊早已與2021年發生巨大差異,因此,重倉股大量被削減倉位,轉移到新景氣行業中。

換倉導致持倉集中度短期反而下降,茅臺寧德等股票市值大,資金容納度高,醫藥電子等市值小,因此同等的資金,在后者能催化大得多的漲幅,那換言之,估值提升幅度很大,因此一下子就形成了大幅偏離市場的業績。

而這樣的一個打法的效果也造成了,部分抱團股擁擠到了歷史高位,而同樣被抱團機構曾經重倉的股票,大盤牛市不斷逆勢,跑輸大盤,甚至出現牛市逆跌的情況。所以一季度大家還説小米抱團,然后后面就看到了小米各種利好不漲。

一部分漲一部分跌,兩邊對衝,很多主動基金的業績好不了,寬基基金也好不了,2021年抱團,市場2-3倍的股票遍地,基金淨值也漲2-3倍的也不少,但如今市場2-3倍也遍地,幾乎沒有2-3倍漲幅的基金。

最近也出現了行業ETF增速最猛的狀況,因為行業ETF就不會有對衝問題。

而對衝式抱團的結果也是,絕對市值泡沫不算大,千億的泡沫股歸零,其虧錢效應也遠比不過2萬億的茅臺跌30%。像當年海天味業、愛爾眼科這種細分行業中等市值龍頭泡沫,當年數量有十幾個,而目前並不多。

當然,回到中小盤,尤其是科創板,北證等,問題嚴重,但由於這些股票知名度低,所以大家看不到,小泡沫積少成多,也會變成大泡沫,醫藥電子板塊的公司漲着漲着,也都來到了中型巨頭規模。

不過,凡事還是看數據,從基金行業規模來看,能投股票的基金的總規模(資產淨值)也尚未恢復到21年高點,這也被視為抱團未終結的關鍵,畢竟市場成交額也新高了,指數也新高了,市場總市值也新高了,基金規模還沒破頂。還有很多曾經在21年買基金的錢,還沒有重新回來,到比21年高不少,纔是階段終結。

按照15-21年大概6年,基金行業資產淨值翻倍的預期,目前看來,抱團的高峰,也就是基金行業的持倉高峰,預期是12-13億以下,大概相對於目前的資金淨值漲40-50%,當然,這個40-50%,不是指市場還能普漲40-50%,而是后面新吸納的資金加持股上漲,合計漲出來這麼多,比如當前的股票普漲20%,即2萬億,居民存款搬家進來2萬億,也就差不多了。

而對衝式抱團,顯然也達不到整個基金行業的理想狀態,往后看,抱團還有3條演變路徑。

一個是當前的醫藥電子繁榮為最后一次換倉,隨后不再更換,開始拉昇持倉集中度,一直到行情結束。基金行業和個股的收入同步性大幅提升,也進一步刺激居民存款從各個渠道入市。但問題是,這些醫藥股和電子股的估值偏離度高得可怕,幾億利潤頂人家幾百億利潤的市值。估值偏離大,讓大家步調一致就難。

其次就是繼續走偏道,醫藥電子還不是目前資金容納量最小的行業,有比這更小的,倘若把資金全面推到更小的板塊,能繼續創造更強的波動和賺錢效應,從而靠波動優勢吸引喜歡大漲幅的資金,也就是所謂的輪動。

還有一種,就是最后迴歸市值排序抱團,走漂亮50行情,回到21年的風格,也是資金容納量,賺錢效應最大的方向,最容易滿足行業的規模膨脹目標,但就代表着又得把倉位換回去,也算是反覆橫跳,應該很難了。所以説,大股票藍籌當前的困局能在未來修正嗎,實際上是悲觀的。

結語

總體而言,抱團有自我強化性,也有利益導向,形成了今天這樣的抱團,也是市場合力的結果,可能現在的居民都被2021年搞怕了,不再信搞這種估值溢價,龍頭溢價,也不願意信長期敍事,寧願看走勢放手一搏。靠單一行業快速賺錢效應,順暢的穩定的向上走勢,更容易吸引大家相信牛市。

而從數據看,抱團的擁堵度還沒有到達極限,只是要注意,輪動反而不容易,一條路走到黑纔是抱團終局。這次牛市,模式將介於15年小盤槓桿瘋牛和21年的核心資產牛之間。