熱門資訊> 正文

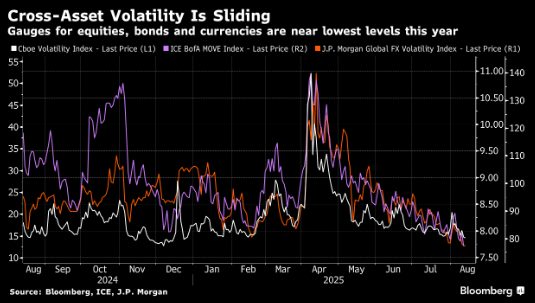

多重風險環伺 股債匯市場依舊波瀾不驚 波動率指標齊探年內低點

2025-08-13 21:09

縱觀股票、債券和外匯,衡量波動性的指標正跌至今年以來的最低水平。

衡量標普500指數30天預期波動率的芝加哥期權交易所波動率指數也被稱為華爾街「恐慌指數」,該指數已跌至12月以來最低。全球貨幣的一個類似指數也創下一年來最低水平,美債波動性指標降至2022年初以來的最低水平。

在當前地緣政治緊張局勢、粘性通脹以及美國總統唐納德·特朗普威脅美聯儲獨立性等風險因素充斥的背景下,市場定價顯示波動性有限,這可能令人感到意外。但深入分析,這些走勢則開始顯現邏輯。

Jefferies International首席經濟學家Mohit Kumar指出,首先,「有大量資金處於觀望狀態」。這意味着大量投資者準備在資產價格下跌時抄底,從而抑制拋售潮在真正形成前升溫。

然后是全球經濟,它似乎遠未陷入許多人曾擔心不可避免的衰退,當時特朗普於4月採取措施重塑全球貿易,引發了數周的劇烈價格波動。

事實上,美國總統已從最極端的關税威脅中后退,這提振了投資者信心,認為他在強硬表態后最終會妥協。分析師和策略師將這種策略稱為「TACO」(即「特朗普總是臨陣退縮」),意味着投資者擔心錯過反彈行情而紛紛入場。

「投資者意識到市場正在上漲,」蘇黎世保險首席市場策略師兼宏觀經濟主管Guy Miller表示,「儘管仍存在諸多風險,但他們覺得必須參與其中。」

毫無疑問,本月市場經歷了多次波動。受糟糕的非農就業數據和關税影響,VIX指數一度達到近22點,但已呈現期權交易員熟悉的模式 —— 快速回調至較低水平。

本周出現最新回調,周二下午標普500指數創下紀錄新高,温和的通脹數據提振了市場對美聯儲降息的預期。與今年早些時候相比,當時甚至一次降息都存疑,而目前貨幣市場已完全消化兩次25個基點的降息,並消化年底前第三次降息的可能性。

法國巴黎銀行跨資產與宏觀量化策略主管Michael Sneyd表示,借貸成本逐步下降的前景是抑制利率市場波動的關鍵因素。除非勞動力數據顯著惡化,引發市場預期美聯儲將實施多次50個基點降息,否則波動性不太可能大幅上升。

「這種可能性開始被市場消化,但尚未達到影響主要波動率定價的程度,」Sneyd補充道。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?