熱門資訊> 正文

美股屢創新高之際市場轉向防禦,迎接長牛途中的「回調插曲」

2025-08-13 23:45

- 摩根士丹利(MS) 0

- 高盛(GS) 0

- 標普500指數(GSPC) 0

數周以來,關於屢創歷史新高的美股市場的相關警示旗幟一直在揮動,不少華爾街分析師開始擔憂美國股市的創紀錄漲勢正掩蓋歷史最高估值表面之下的隱患。如今,有跡象顯示,就連一些長期堅持看漲的投資者們已開始留意這些警告信號。但是在高盛、花旗以及摩根士丹利等華爾街大行的策略師們看來,即將到來的回調將是美股長期牛市旅途中的小插曲,並且將創造重大的「逢低買入」機遇。

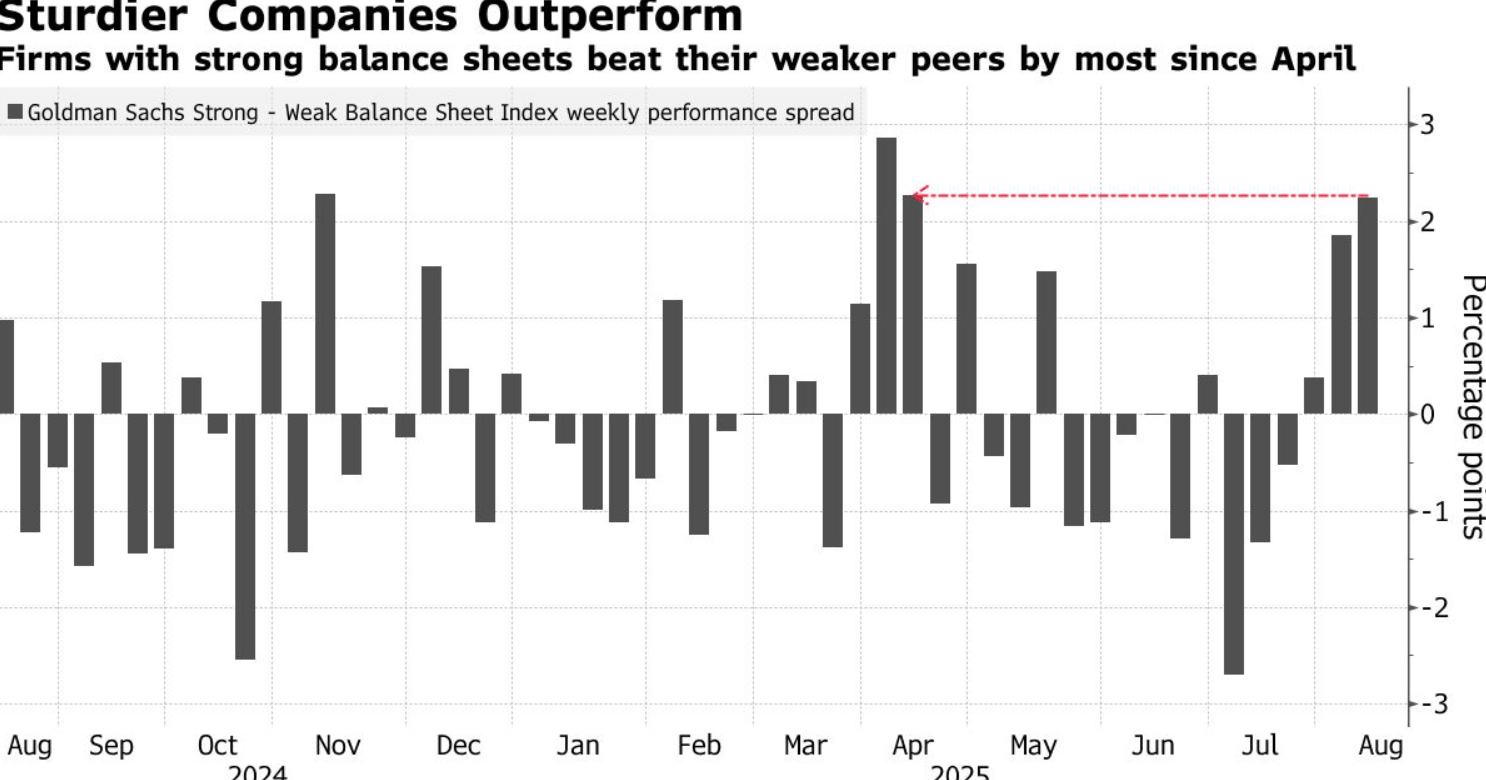

統計數據顯示,高盛集團匯編的一籃子資產負債表最為穩健的標普500指數成分公司,相對於財務狀況較弱的一籃子該指數成分公司股價表現錄得自4月初以來的最佳單周表現。這些現金充裕的公司——包括Fastenal、Palantir Technologies以及West Pharmaceutical Services——已連續三周上漲,為自美國總統唐納德·特朗普首次在4月宣佈激進的對等關税令市場陷入混亂以來持續時間最長的一波漲勢。

這種輪動使得對於過去三個月漲勢日益焦慮的交易員們能夠在保持持倉的同時,削減對基本面更脆弱公司的敞口。買入那些具備財務實力、足以承受美國經濟放緩以及關税政策帶來的利潤率受擠壓威脅的公司股票,一旦標普500的漲勢開始動搖,便可憑藉這些具備防禦屬性的公司,在一定程度上限制倉位下行風險。

市場謹慎情緒開始升溫

「我們一直感到,投資者們一邊搭乘史無前例的漲勢上行,一邊也變得緊張起來,」來自Annex Wealth Management的首席經濟學家Brian Jacobsen表示。他表示,在當前市場中,「投資者們的適度謹慎操作是非常必要的」。

自4月8日的年內低點以來,美股大盤基準——標普500指數已飆升29%,並在周二再一次收於歷史最高點位。很大一部分漲勢歸因於人工智能熱潮驅動的狂熱漲勢,這股史無前例的AI熱潮將兩大科技巨無霸——英偉達(NVDA.US)和微軟(MSFT.US)推升至創紀錄的4萬億美元市值。此外,標普500指數穩健的企業盈利也支撐了這樣一種樂觀情緒:特朗普混亂的貿易政策並未造成此前市場預期的業績損傷。

但需要注意的是,標普500指數成分公司的大多數利潤增長集中在科技以及與科技相鄰的行業——基本上都與人工智能息息相關,全面掩蓋了消費品供應商和工業設備製造商的疲弱利潤。

因此,來自花旗集團的策略師們指出,從7月至8月初,價值因子出現「早期」回升跡象,因為投資者們在尋找那些股價相對於財務基本面而言被低估的公司。這也意味着無利潤的高風險科技公司及其他投機性的股票標的遭受損失。

「高質量基本面且偏向防禦型的股票標的一直‘表現穩健’。」來自SIA Wealth Management的投資組合經理兼首席市場策略師Colin Cieszynski表示。他強調,基本面強勁的電信、公用事業以及保險公司與七大科技巨頭一道表現良好。其他基本面強勁的防禦型表現者還包括菸草生產商菲利普莫里斯國際公司,其2025年漲幅已達40%。

頭重腳輕的美股即將迎來回調?

數周以來,華爾街策略師和分析師一直警告這波漲勢「頭重腳輕」——自4月以來的強勁漲幅主要由七大科技巨頭所貢獻。以上漲股票數量相對下跌數量來進行定義的「市場廣度」已經顯著惡化。一個剔除市值權重偏差的標普500指數版本,在截至周一的13個交易日中有10天下跌,而七巨頭佔據高額權重的市值加權版本的標普500指數在其中近半數時間實現上漲。

佔據標普500指數以及納斯達克100指數高額權重(大約35%)的所謂「美股七大科技巨頭」,即「Magnificent Seven」,它們包括:蘋果、微軟、谷歌、特斯拉、英偉達、亞馬遜以及Facebook母公司Meta Platforms,它們乃標普500指數屢創新高的核心推動力。

放眼整個美股,七大科技巨頭自2023年以來乃領漲整個美股市場的最強勁引擎,它們憑藉自身強大市場優勢佈局AI帶來的無比強勁營收、堅如磐石的基本面、多年以來持續強勁的自由現金流儲備以及不斷擴張的股票回購規模,吸引全球範圍的資金蜂擁而至,然而七巨頭處於歷史高位的估值卻令華爾街愈發謹慎——七大科技巨頭中有六家預期市盈率遠遠高於25x這一標普500指數估值,而美股大盤基準——標普500指數的估值同樣處於歷史最高位附近。

一些投資者也開始擔心當前的牛市已過鼎盛期,其持續時間已超過以往的牛市中位數壽命。

「這一輪牛市已漸入暮年,且回調的條件正在成熟,足以讓另一個熊市開啟,」來自Ned Davis Research的首席全球投資策略師Tim Hayes在8月7日的一份報告中寫道。

儘管如此,散户投資者仍在不斷把資金投入股票市場,害怕錯過任何逢低買入機會(即FOMO情緒)。美國銀行周二表示,所有主要客户羣體已連續兩周成為美股的淨買家,當周還出現了「兩年來最大規模的單隻個股資金流入」,防禦與周期板塊均有資金流入。

考慮到季節性背景,這種相對有選擇性的防禦佈局顯得謹慎而合理。過去25年里,標普500指數在9月平均下跌1.5%——為全年表現最差的一個月。

不過,華爾街策略師們的共識支持了投資者不願徹底拋棄股票的態度。這個以看多著稱的華爾街策略師羣體一直鼓勵交易員們逢低買入,傳達出更長期的看漲觀點,並且普遍強調在第三季度估值高企的美股可能出現向下調整,但無礙回調后再度實現牛市上漲步伐,他們認為這種回調更像美股「長期牛市旅途」之中的「一次暫時休整」。

「鑑於許多策略師預計未來數月會有波動,但同時又建議應選擇逢低買入,在沒有真正的美國經濟衰退的情況下,很難想象會出現非常大規模的回調。」Northlight Asset Management首席投資官Chris Zaccarelli表示。

來自花旗的策略師團隊將標普500指數的年底目標點位從6,300點上調至6,600點,並且預計2026年年中有望升至6,900點。花旗這份看漲研報意味着華爾街的「美股長期牛市陣營」愈發龐大。在花旗上調美股預期點位之前,來自摩根士丹利的首席股票策略師邁克爾·威爾遜(Michael Wilson)在內的一些市場預測人士對標普500指數的看法已轉向更為樂觀。摩根士丹利預計短期內美股可能出現5%-10%的回調,但是回調將是買入機遇——主要因英偉達、微軟以及谷歌等科技巨頭們的盈利增長與AI資本支出將保持強勁態勢,因此該機構此前將標普500指數目標價大幅上調至7200點——預計2026年年中達成。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?