熱門資訊> 正文

再度飆升!今年最大贏家捲土重來?

2025-08-04 16:49

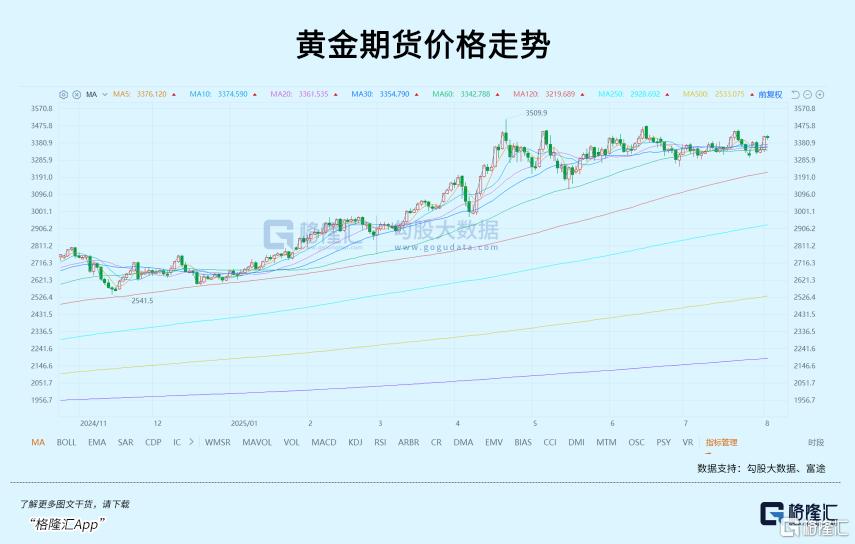

經過3個多月調整后,黃金近期開啟上漲。

上周五,黃金期貨價格突破3400美元。今天,國際現貨黃金價格(XAU/USD)報3358.66美元/盎司,創下近三個月來的新高。

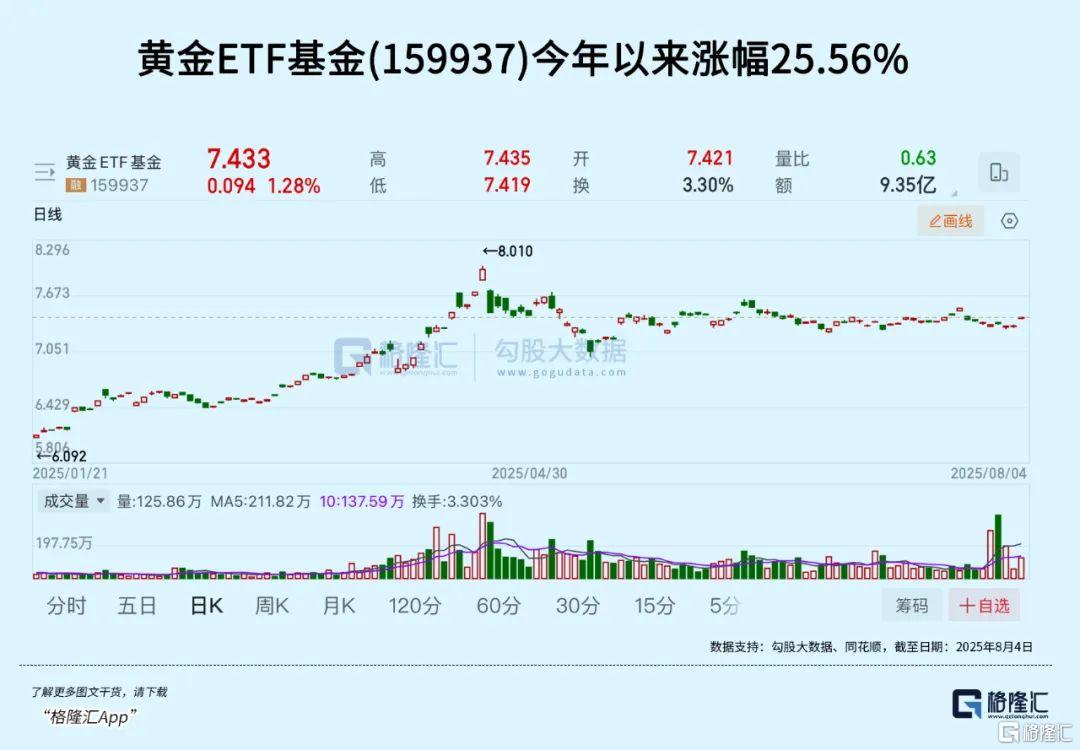

黃金ETF基金(159937)今日放量上漲,年內漲幅超25%。

金價的再度上漲,並非偶然,而是多重因素共同作用的結果,包括經濟基本面、貨幣政策、貿易政策、地緣風險等等。

這些驅動因素能夠維持多久?又會如何影響未來金價的走勢?

01

兩大因素

推動此次黃金大漲的第一個因素,是美國經濟數據的疲軟表現。

7月PMI數據降至48.0,連續第五個月處於收縮區間;製造業就業創下五年新低,失業率升高。

美國勞工部統計局最新公佈的數據,顯示7月非農就業崗位僅增加7.3萬個,遠低於經濟學家預期的11萬個,而6月數據更是被大幅下修至1.4萬個,此前兩個月的非農就業崗位增幅遭大幅下修25.8萬個,失業率從6月的4.1%小幅上升至4.2%。

這份令人失望的就業報告,迅速削弱了市場對美國經濟的信心,雖然數據遭到特朗普總統的質疑,但市場似乎已經接受,上周五美股三項指數出現數月以來最大單日跌幅,美元指數、美債收益率同樣有幅度較大的下跌。

就業數據不佳,但核心PCE通脹仍維持在2%以上,這種「增長放緩但通脹仍在」的經濟環境,導致了資金正加速撤出成長板塊,轉而進入避險領域。

歷史經驗表明,在滯脹環境下,黃金往往能夠跑贏其他主要資產類別,最典型的,是1970年代。

當年,在石油危機、美元危機和越戰后的經濟困局中,美國經濟陷入了滯脹泥潭。這一時期,黃金價格從1971年的35美元/盎司飆升至1980年的850美元/盎司,漲幅超過2300%,年均複合增長率達到驚人的30%。

第二個因素,是貨幣政策預期。

此前,儘管特朗普總統一直施壓,要求快速降息,但鮑威爾始終「我行我素」,理由就是勞動力市場表現和通脹水平不支持馬上降息,但看到這一份數據,恐怕鮑威爾也會重新考慮美聯儲的貨幣政策。

就業數據公佈后,一度將9月降息的概率從38%推升至90%。

另外,在上周的議息會議上,雖然最終結果是維持利率不變,但決議過程出現罕見分歧,此次決議遭到兩位理事—沃勒和鮑曼的反對,兩人均認為當前的貨幣政策過於緊縮,這是30多年來首次有兩名理事在決議中投出反對票。

同時,美聯儲理事阿德里亞娜·庫格勒宣佈將於8月8日正式辭去職務。庫格勒的理事任期原定於明年1月結束,其提前離職使得美國總統特朗普可提前幾個月對美聯儲董事會進行新一輪人事任命,以增加其對於美聯儲決策的影響力,促成更快降息。

從歷史數據來看,美聯儲降息周期往往伴隨着黃金的上漲行情。

2007-2008年金融危機期間,美聯儲降息后黃金上漲了約30%;2019-2020年的降息周期中,黃金漲幅更是超過40%。

當前市場環境與這些歷史時期有着諸多相似之處。

此外,美國總統特朗普近期對加拿大、巴西、印度等多個貿易伙伴的產品加徵高額關税,税率分別高達50%、39%、25%等,還有地緣衝突持續、各國央行買黃金、全球去美元化等因素,也在推動金價上行。

02

后市如何看?

金價后續走勢,仍然主要取決於上述因素的變化。

不妨先綜合一些著名機構以及投資人的看法。

穆迪分析首席經濟學家Mark Zandi的看法,他説在上周一系列疲弱經濟數據發佈后警告稱,美國經濟正處於衰退邊緣。

他同時指出,最新經濟指標顯示經濟正在停滯,消費者支出已陷入停滯,建築與製造業陷入萎縮,就業料將走弱。同時,高通脹使美聯儲可能出臺的政策支持進一步複雜化。

他將當前經濟放緩的很大一部分歸因於華盛頓的政策選擇,關税正在侵蝕企業利潤與家庭購買力,而移民減少則限制了經濟的總體增長潛力。

一些著名投資家,也表達了類似的看法,如傳奇投資家Jim Rogers,在諾亞控股於新加坡舉辦的「全球華人財富管理與傳承」峰會上表示,目前僅持有全球兩個國家的股票,中國是其中之一,已清空所有美國股票。

他認為,下一次美國危機將是其有生以來最嚴重的。

股神巴菲特的伯克希爾哈撒韋,2025年第二季度實現營收925.15億美元,上年同期為936.53億美元;淨收益為123.70億美元,上年同期為303.48億美元,同比淨利潤暴跌59%。

伯克希爾在財報中稱,關税等國際貿易政策緊張局勢在2025年上半年加速發展,對其多元化業務構成威脅,並警告稱「幾乎所有經營業務以及股票投資都可能面臨不利后果,這可能顯著影響未來業績」。

關於貨幣政策展望,「美聯儲傳聲筒」Nick Timiraos也發表了看法。

他表示,過去三個月就業放緩可能為美聯儲官員在9月的下次會議上考慮降息打開了大門。至少,這突顯出他們在經濟放緩與通脹壓力抬頭之際面臨的艱難平衡。由於勞動力市場此前一直表現出穩健的就業增長,美聯儲官員今年對維持利率不變感到安心,但5月和6月就業數據的大幅下修改變了這一局面。

展望2025年三季度,在關税情緒緩和、經濟動能邊際放緩但沒有衰退風險、以及通脹温和回落的情況下,為美聯儲重啟温和降息提供了較好的契機,目前FedWatch給出市場對降息的基準預期是9月、12月分別降息2次。

伴隨着特朗普對美聯儲主席不斷施壓,以及其他影響美聯儲決策的做法,如威脅將於短期內宣佈下一任聯儲主席,安排新理事接替庫格勒,后續降息路徑可能繼續在時間或幅度上強於當前預期,后續邊際實際利率環境也會較預期寬松。

另外,還有一些容易被忽略的細節。

如歐佩克+的八個成員國,通過視頻會議達成9月增產54.8萬桶/日的決議,此舉標誌着該組織提前一年完成了由八個成員國在2023年實施的220萬桶/日減產計劃的退出,同時包含阿聯酋的階段性額外增產額度。

能源價格是通脹最重要的影響因素之一,增產有助於推動能源價格下跌,創造更好的降息環境,從而支持金價上行。

又如,特朗普已下令將兩艘核潛艇部署至俄羅斯附近區域,加沙人道主義危機加劇,歐美國家出現嚴重分歧,都進一步加劇緊張局勢,增加資金避險需求,從而對金價形成支持。

03

黃金避險價值凸顯

在全球經濟與地緣政治不確定性背景下,黃金依然成為熱門投資品種。

今年二季度,全球央行共增儲166噸黃金。

世界黃金協會發布的《2025年全球央行黃金儲備調查》顯示,95%的受訪央行預計未來12個月內全球央行黃金儲備將進一步增加。

黃金ETF基金投資是推高黃金總需求的關鍵驅動力,二季度流入量達170噸。今年上半年全球黃金ETF基金需求總量達397噸,創下自2020年以來的最高上半年紀錄。

國內資金也在借道ETF持續買入黃金,黃金ETF基金(159937)年內吸金超92.65億元,最新規模279.63億元,資金淨流入額和規模均位居同類前列。

黃金ETF基金(159937)投資於上海黃金交易所黃金現貨合約,緊密跟蹤主要黃金現貨合約的價格變化,一手(100份)黃金ETF基金對應1克黃金,黃金ETF基金相當於存放於上海黃金交易所的實物黃金的持有憑證。

黃金ETF基金的優點在於可以免去黃金的保管費、儲藏費和保險費等費用,無需擔心保管等問題,同時黃金ETF基金具有低門檻、低成本等優勢,支持T+0交易,資金使用效率高。

此外,黃金ETF基金聯接基金(A:002610,C:002611)為場外投資者佈局黃金提供了工具。

04

結語

除了基本面因素,從技術面來看,黃金價格在2025年8月完成了關鍵突破,包括:

成功站上3330-3350美元的關鍵阻力區;50日均線上穿200日均線。

這些技術信號表明,黃金有可能已經結束了上半年的調整。

最新的CFTC持倉報告顯示,基金經理淨多頭持倉增加12%,商業套保者空頭持倉減少8%,反映出市場情緒正轉向樂觀。

短期來看,黃金走勢將主要取決於以下幾個關鍵因素,如接下來的月度就業和通脹數據、議息會議等等。

中長期來看,支撐黃金上漲的結構性因素並未改變,包括全球債務問題、地緣政治格局重塑、美元信用受到挑戰、央行持續購金等等。

高盛、摩根大通、瑞銀等投行,今年都發表過看好金價的報告。

今天,花旗上調未來0-3個月黃金價格預測至3500美元/盎司,此前為3300美元/盎司。

展望未來,在美聯儲降息周期、地緣政治風險持續和全球經濟轉型的大背景下,黃金的"閃耀時刻"可能還將延續,投資者應密切關注市場變化,靈活調整策略,把握好機遇。(全文完)

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?