熱門資訊> 正文

自免領域邁入雙抗時代,康諾亞(02162)成下一代自免藥王的領路人?

2025-08-02 10:17

今年以來,創新葯市場交易火熱,據醫藥魔方,2025H1,中國創新葯License out總金額接近660億美元,趕超2024全年BD交易總額。免疫系統藥物是僅次於腫瘤的全球第二大處方藥物市場,BD的佔比在提升,2023年至2024年,腫瘤管線出海授權交易佔比從72%下降至61%,而代謝和自免佔比從12%提升至25%。

今年以來,市場表現最亮眼的主要集中在IO上,例如三生製藥(01530)、榮昌生物(09995)年內漲幅超3倍,康方生物(09926)漲幅亦接近1.5倍,反觀免疫藥如康諾亞-B(02162)年內漲幅僅接近90%,二級市場上表現差距甚遠。

那麼作為全球第二大處方藥物市場,免疫藥能否接力下一個IO呢?

自免領域邁入雙抗時代,下一個大爆款或將誕生

自身免疫病是由機體免疫系統錯誤攻擊自身健康組織所引起的疾病,通常病程漫長、反覆發作,因此又被稱為「不死的癌症」。這些疾病一般不會直接威脅生命,但常常嚴重影響患者的生活質量。儘管目前已有一些治療手段可以減輕症狀,但是缺乏根治方法。

尤其是對於系統性紅斑狼瘡(SLE)、類風濕性關節炎(RA)等常見的自免疾病,導致巨大的用藥需求和持續的治療周期。因此,自免疾病領域因其龐大的市場需求和未被滿足的治療需求,已成為醫藥行業中備受關注、極具發展潛力的重點領域。據Business Research insights預計,到2027年全球自身免疫性疾病治療市場規模將達到1193.5億美元。

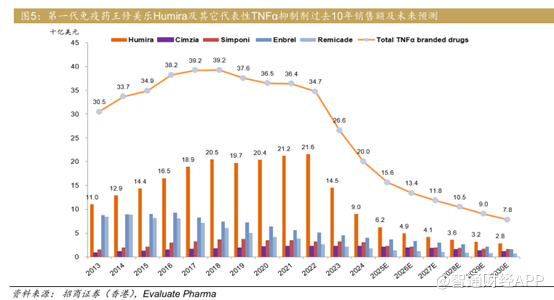

曾幾何時,免疫市場亦誕生銷售過千億美金的藥王。從2003年產品上市開始,艾伯維TNFα抑制劑修美樂(阿達木單抗)作為免疫領域當之無愧的龍頭,力壓1998年上市的類克(英夫利昔單抗,由強生/默沙東/田邊三菱負責銷售)和恩利(依那西普,由安進/輝瑞負責銷售)這兩款TNFα產品,以及諸多生物類似物。修美樂直到2023 年1月專利到期之前,累計20年整個生命周期貢獻超過2000億美元收入,大致獲批了16種適應症。TNFα抑制劑整體生物製劑市場,三家主打專利藥單年最高曾接近350億美元銷售額,可以稱得上是創新葯史上最成功的靶點。

免疫用藥市場從TNFα抑制劑開啟,吸引更多研發者投入資金,對這類型疾病的機制進行深度的醫學探索和市場開拓。

在以上三款超級單品之后,比利時UCB公司希敏佳Cimzia(培塞利珠單抗)上市,用於克羅恩病,強生繼續推出一款TNFα抑制劑欣普尼Simponi (戈利木單抗)。

但是不論是UCB公司的Cimzia,還是強生的Simponi,都未能複製曾經三款TNFα抑制劑的輝煌,目前的銷售額均在30億美元以下,峰值也並未超過35億美元。

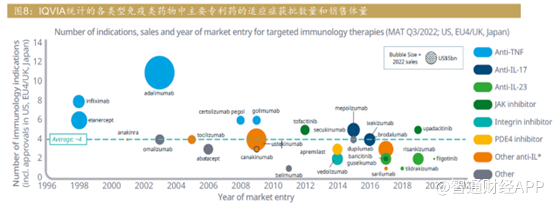

修美樂之后,免疫領域新靶點爭相涌現(白介素類、JAK/Tyk2抑制劑等),且專利藥物數量也遠多過TNFα三國時代,單款專利藥的適應症數量也很難超過8種,説明在后一階段的臨牀及商業化競爭中,市場愈加白熱化,臨牀上精準治療的理念逐漸加深。

目前單抗藥物在一些自身免疫疾病中已經表現出優異的療效,但仍有部分疾病如COPD、IBD等需要更好的治療手段,因此雙特異性抗體藥物治療自身免疫疾病的研究逐漸興起。

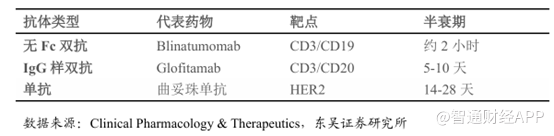

雙抗藥物的核心特點在於能夠同時靶向兩個不同的抗原或表位,更有效地抑制疾病進程,還可以設計出同時抑制過度活化的免疫細胞和促進調節性細胞的功能,更精準地恢復免疫耐受;此外,雙抗藥物還可以誘導特定的細胞間相互作用,即細胞橋接。這種「橋接」可以將效應細胞直接「招募」到靶細胞附近,實現精確的細胞殺傷或調節,在自免疾病治療中體現為招募T細胞殺傷異常活化的B細胞、漿細胞等。

雙抗藥物能夠同時靶向兩個不同的抗原或表位,如TL1A/THFα、TSLP/IL-13、IL-17A/IL-17F,產生疊加或抑制效應,阻斷多個致病通路,更有效地抑制疾病進程。這種雙重作用機制使得雙抗藥物在治療自身免疫疾病時,能夠更全面地干預病理過程,從而提高治療效果;同時T細胞銜接器(TCE)等雙抗可以發揮其細胞橋接功能,連接T細胞與異常B細胞,實現對B細胞的精準清除。羅氏研發的莫妥珠單抗(CD3/CD20雙抗)臨牀數據表示,在難治性SLE患者中,CD3/CD20雙抗單次高劑量治療可清除外周血B細胞達200天以上(高劑量組),顯著優於CD20單抗(如利妥昔單抗)數周至數月的效果。

因此,在免疫領域,雙抗藥市場亦大有可為。

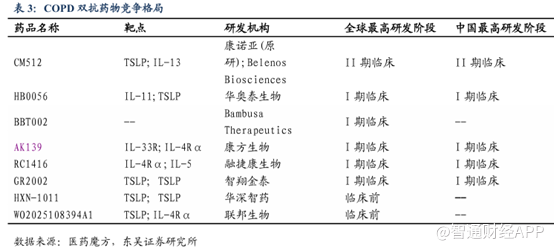

就慢阻肺(COPD)這一適應症而言,傳統的LAMA/LABA/ICS三聯療法以緩解症狀為主,但無法逆轉肺功能下降問題。單抗靶向藥(如度普利尤單抗、特澤魯單抗)精確作用於COPD炎症級聯反應中的關鍵細胞因子、受體或免疫細胞,顯著減少嗜酸性粒細胞數量,從而緩解2型炎症,長期改善患者症狀。而雙抗藥物通過抑制炎症啟動(TSLP)和下游效應(IL-13),有望比單靶點藥物(如IL-4Rα單抗)更徹底地控制2型炎症。

在競爭格局上,康諾亞研發的CM512進度最快已於今年3月25日進入Ⅱ期臨牀階段。在COPD和哮喘的動物模型中,CM512顯著降低了氣道炎症、黏液高分泌和組織纖維化等病理特徵。尤其對嗜酸性粒細胞浸潤和Th2型炎症反應的抑制效果突出。

目前雙抗自免藥物在COPD領域仍處於研發階段,需要進一步的臨牀試驗證明其可靠性與有效性。

值得一提的是,前幾天恆瑞醫藥的HRS-9821(PDE3/4抑制劑)以及其他11個臨牀前分子的大中華區以外權益授權給GSK,恆瑞醫藥獲得5億美元首付款和120億美元的里程碑付款,合計125億美元的總交易對價。倘若雙抗自免藥物在COPD領域獲得成功,那麼免疫領域有望誕生下一個超級大單品。

康諾亞:核心藥物CM310能否進醫保是關鍵

目前國內佈局自免領域的藥企眾多,康諾亞可以説是這一領域的「藥王」。在IL-4Rα、CLDN18.2、CD3等多個領域佈局了高潛力管線,其中,核心產品司普奇拜單抗(CM310)是國產首家獲批的IL-4Rα抗體藥物,已進入商業化階段。

儘管康諾亞的CM310已經商業化,但從其業績來看,2024年銷售收入僅4300萬元,扣除分銷商折扣及降價補貼后,銷售淨額為3600萬元。

作為康諾亞首個獲得監管批准上市的藥物,CM310用於治療多種過敏性疾病,其成人中重度特應性皮炎(AD)適應症於 2024年 9 月 12 日獲批上市,成為國內首個、全球範圍第二個獲批上市的 IL-4Rα 抗體藥物,慢性鼻竇炎伴鼻息肉適應症也於2024年12月獲批,CM310為國內首款獲批此適應症的生物製劑。針對鼻科的慢性鼻竇炎伴鼻息肉(CRSwNP)和季節性過敏性鼻炎(SAR)是國內唯一獲批品種,和賽諾菲旗下重磅藥物達必妥形成差異化競爭。其中,針對SAR的三期臨牀數據發表在2025年4月權威期刊《自然醫學》雜誌,這是全球首個針對SAR疾病的IL-4Rα三期臨牀研究。

就AD適應症而言,CM310的直接競爭對手為度普利尤單抗。

據智通財經APP瞭解,自從上市以來度普利尤單抗的價格總體呈現下降趨勢:2020年7月在國內剛上市時,度普利尤單抗規格為300mg/支,每支價格高達6666元;2021年3月被納入醫保目錄后,該藥同規格價格降為每支3160元;2023年1月醫保續約時,該藥同規格價格進一步降至2780元;去年11月28日,度普利尤單抗醫保成功續約,價格已降至同規格約1508元。

由於獲批較晚,CM310未能趕上去年的醫保談判,進醫保前,CM310的醫保前300mg商業化的價格為每支單價1659元。相比之下,2025年患者選擇度普利尤單抗在經醫保報銷后,自費部分每支僅450元左右,若按每月兩支的常規用量計算,月自費花銷僅900元左右,用藥成本遠低於司普奇拜單抗。因此,今年年底能否進入醫保談判,進而放量對於康諾亞而言至關重要。

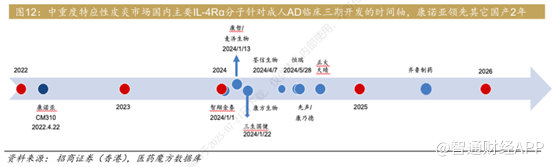

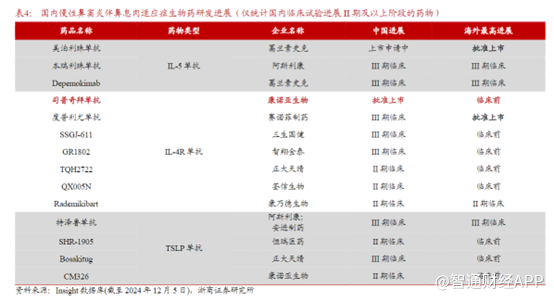

此外,國內還有康乃德/先聲樂德奇拜單抗(CBP-201),智翔金泰,麥濟、恆瑞醫藥(SHR-1819),三生國健(SSGJ-611)和康方(AK120)等多家公司針對IL-4Rα靶點在AD等領域進行開發,但無論是開發進度,還是臨牀效果,目前來看對比CM310均處於劣勢。樂德奇拜單抗(CBP-201)剛剛提交上市申請,其它IL-4Rα類單抗仍處於臨牀三期。

值得一提的是,無論是鼻竇炎伴鼻息肉還是季節性過敏性鼻炎,目前在國內CM310是獨家獲批的生物製劑,這是CM310對比賽諾菲的達必妥有較大領先的適應症,這也突出了康諾亞在臨牀開發上的側重點。

如此來看,在AD這一適應症,康諾亞的CM310在上市后2年內,國內市場上主要與度普利尤單形成正面的競爭關係,今年年底的醫保談判對其至關重要;而在鼻竇炎伴鼻息肉還是季節性過敏性鼻炎這倆適應症上,CM310短期內不會面臨市場競爭的壓力。招商證券(香港)認為憑藉目前批准的三個適應症,CM310到2030年在中國有望接近50億銷售,其管理層亦對CM310前景十分樂觀,維持此前披露的2025年CM310銷售收入5億元指引及之前所述的長期銷售峰值目標50億元。

當然,除了CM310這一核心產品外,在腫瘤領域,康諾亞亦有看點,其CMG901全球領先。CMG901是CLDN18.2靶向ADC藥物,目前全球範圍內暫無上市。國內看:康諾亞 CMG901、信達生物IBI343、恆瑞 SHR-A1904、石藥SYSA1801以及禮新醫藥的LM-302臨牀進度位於前列,最快適應症已進入III期臨牀階段。科倫博泰生物、榮昌生物等緊隨其后,進入I/II期臨牀階段,佈局適應症主要圍繞胃癌/胃食管交界處癌以及胰腺癌。海外看:康諾亞臨牀進度最快,德琪醫藥處於II期臨牀階段,恆瑞醫藥、科倫博泰、Sotio及榮昌生物進入 I/II 期臨牀階段,海外競爭格局較好。

眼下,國內創新葯BD火熱,而康諾亞對外授權收入亦不低,在2024年4.28億元的營收中,對外授權合作的收入高達3.92億元,佔比91.6%。

不過與多數創新葯License out不同,康諾亞採用的是NewCo模式,並且上述的交易額是在半年時間內完成的。

相比於傳統的License out模式,NewCo模式對國內的Biotech公司似乎更加友好。從模式上看,一方面NewCo模式可以在MNC對引進資產的嚴格把控之下,另闢蹊徑為創新葯企業提供現金流支持,促進公司自身潛力管線的研發和臨牀研究;另一方面該模式還能夠在一定程度上分散本土藥企風險。

另一方面,從過往的一級市場實踐來看,一個投后估值1億-1.5億美元的NewCo,對應融資金額在8000萬美元至1億美元,經過2-3年左右的運營,退出期望值可以達到10-15億美元。有臨牀II期數據的管線,併購價格基本都在10億美元左右。

因此,在上述估值路徑下,康諾亞連續4次達成NewCo協議,足以證明其在該模式下的出海潛力,由此為公司帶來持續的估值溢價。

綜上來看,自身免疫疾病領域憑藉其龐大的市場需求和尚未被充分滿足的治療需求,已成為醫藥行業中備受矚目、發展潛力巨大的重點領域。當前,該領域已邁入雙抗時代,首款自免雙抗藥物有望在自免領域創造下一個爆發點。作為國內自免領域的領先企業,康諾亞在自免雙抗的研發佈局中佔據領先地位。其核心品種CM310如能於年底順利通過醫保談判,在AD適應症上目前競爭者僅度普利尤,市場競爭格局良好,有望通過醫保獲得放量,為康諾亞帶來不錯的業績收益;而其在慢性鼻竇炎伴鼻息肉和季節性過敏性鼻炎等適應症上,則面臨相對更良好的市場競爭格局。此外,其在抗腫瘤ADC藥物CMG901上的全球開發進展也處於領先位置。

在國內創新葯BD熱潮的背景下,康諾亞通過NewCo的模式推進國際化戰略,這一佈局也有望為其市場估值打開進一步上升的空間。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意