熱門資訊> 正文

美國金融狀況達三年來最寬松,美聯儲降息或「火上澆油」

2025-07-25 08:23

在要求美聯儲重啟降息的政治壓力日益加劇之際,主席鮑威爾已在監管着美國自2022年初開始加息以來最寬松的金融狀況。

誠然,關於美聯儲下一步行動的複雜爭論涉及諸多議題,包括關税對通脹的潛在影響、移民限制對薪資和就業增長的作用、高抵押貸款利率以及高昂的政府融資成本。

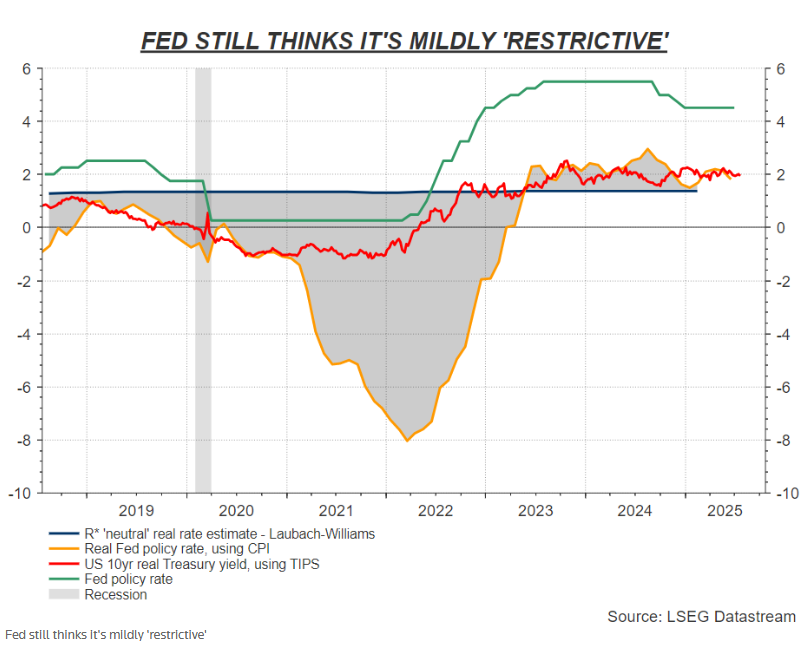

美聯儲自身模型顯示,相對於長期中性利率水平,當前政策仍略偏「限制性」——主要原因是通脹仍高於目標、失業率接近歷史低點,且實際經濟增長已從一季度的疲軟中反彈。

然而,芝加哥聯儲的美國廣義金融狀況指數已降至三年多來最低,表明經濟中的融資環境極為充裕。

該指數涵蓋大量金融指標,從短期和長期利率到股票及能源價格均有涉及。其下滑的可能原因包括:美國股市從4月低點反彈至歷史新高、美元今年大幅貶值,以及原油價格自4月以來同比下跌約20%。

當然,還有許多其他金融狀況指數,但它們大多傳遞相似信號。高盛的美國金融狀況指數已回落至去年末水平,距三年低點僅一步之遙。

這些數據帶來的啟示是:儘管貿易不確定性和借貸成本高企,整體經濟運行良好,有足夠的金融「氧氣」繼續前行——考慮到通脹仍高於目標,甚至可能「氧氣過足」。

若真是如此,即便美聯儲未如特朗普總統每日要求的那樣進一步大幅降息,該央行當前的政策立場可能也比表面看起來更寬松。

美聯儲若降息或加劇市場泡沫

如今的美國經濟中,就業崗位充足,現金持有量也居高不下。在受到4月份關税衝擊的嚴重打擊后,商業信心也出現反彈。周四,標普全球公佈的數據顯示,美國商業活動創去年12月以來最快擴張速度。

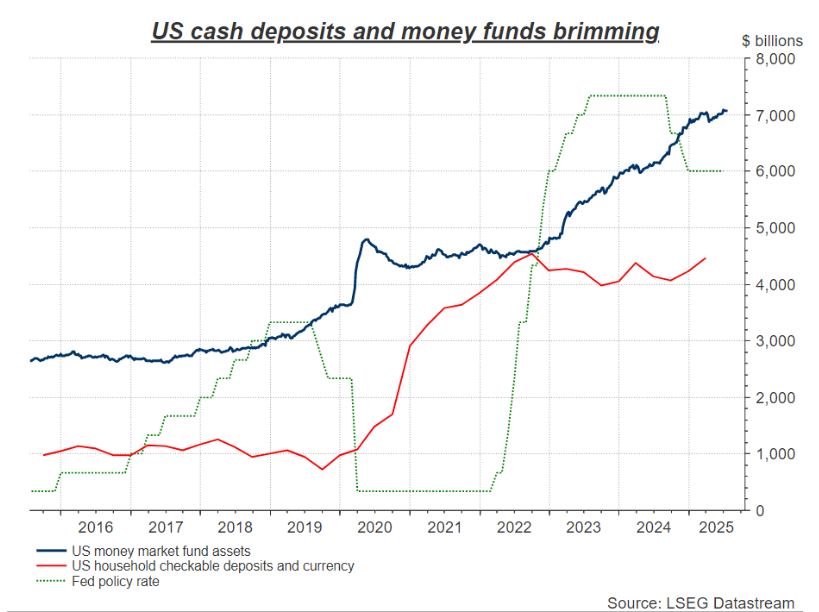

一季度末,美國家庭存款達4.46萬億美元,僅比2022年的紀錄峰值低不到1000億美元。與此同時,類現金貨幣市場基金資產本月初創下7.1萬億美元的紀錄。

美國股市持續刷新歷史高位,散户投資者被視為需求的核心驅動力。甚至美國市場中更泡沫化的領域,如「迷因股」和加密代幣,也再度流行。

此時重啟降息可能為這股重燃的熱情添薪加柴——這成為美聯儲謹慎行事的理由之一。

儘管借貸成本和信貸被視為衡量支出的關鍵指標,但股市上漲帶來的「財富效應」影響力巨大。部分估算顯示,去年投資帶來的「財富效應」為美國消費支出貢獻了高達1%的增長。這一效應由20%直接持有股票的家庭和50%以上擁有退休賬户的家庭推動。

特朗普認為美聯儲將利率維持在過高水平,應降息逾3個百分點至1%,他的理由包括:高抵押貸款利率阻礙人們購房,以及美國政府借貸成本過高。

而事實上,未來一年美國國債發行計劃可能相當龐大,這或許是白宮急於推動降息的關鍵原因。

因此,無論面臨何種政治壓力,即便關税未推高通脹,美聯儲在當前環境下可能也難以證明大幅降息的合理性。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?