熱門資訊> 正文

瑞銀策略:港股投資哪些變了,哪些沒變?(附股票清單)

2025-07-24 17:39

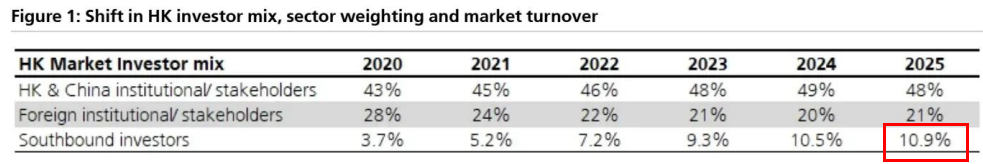

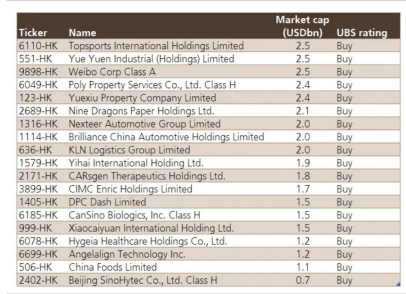

編者按:隨着南向投資者對港股的配置比例已升至港股自由流通市值的 21%,7月23日,瑞銀重新評估了港股市場的投資框架,瑞銀確定的驅動港股的關鍵因素(按重要性從高到低排序):

1)政策與監管;

2)盈利(尤其是盈利修正趨勢);

3)創新;

4)資金流動(特別是南向資金)和利率;

5)估值;

6)宏觀經濟狀況;

7)地緣政治。

在這一框架下,由於外賣等行業的競爭壓力可能導致盈利下調,瑞銀認為港股市場短期內面臨一定壓力。儘管如此,隨着 「反內卷」 行動的推進,政策調整似乎正在醖釀,同時南向資金和國際投資者可能提供資金支持,因為與其他國內資產和全球股市相比,港股估值仍具吸引力。在當前宏觀環境下,瑞銀仍然認為槓鈴策略是最適合的行業配置方式。

一、港股投資有哪些變化?

隨着南向持股比例的上升,瑞銀發現港股投資與過去相比有以下變化:

1)市場對地緣政治的敏感度降低;

2)資金流動(尤其是南向資金)和本地流動性(如香港銀行同業拆借利率)對指數表現的影響明顯加大;

3)與全球股市的相關性下降;

4)由於科技股在指數中的佔比上升,經濟因素的影響減弱。未變的是,政策和監管變化對整體市場情緒和估值水平仍很重要,而每股收益修正仍是推動股價的最重要單一因素。

圖 1:港股投資者結構、行業權重和市場成交額變化

二、更新后的框架對下半年有何啟示?

在更新后的框架下,短期內瑞銀看到以下潛在不利因素:

1)瑞銀分析師的預測顯示,恆生中國企業指數的共識盈利可能有 4% 的下行空間(尤其受外賣行業競爭影響);

2)香港銀行同業拆借利率已大幅下降,可能出現小幅反彈;

3)宏觀經濟依然疲軟,短期內對刺激政策的預期有限。儘管如此,瑞銀對港股和中國股市整體維持正面看法,並認爲鑑於具有吸引力的估值(尤其是與人工智能相關的科技股),「逢低買入」 將獲得有力支撐,這可能吸引南向資金流入(儘管低於上半年)和潛在的外資流入。

推動市場進一步大幅重估的催化劑可能來自以下幾個因素:1)「反內卷」 行動的進展;2)新的創新,特別是在人工智能領域(如深度求索模型的新版本);3)隨着經濟增長放緩,政府在四季度的政策應對。目前瑞銀對 A 股和 H 股沒有強烈的偏好。

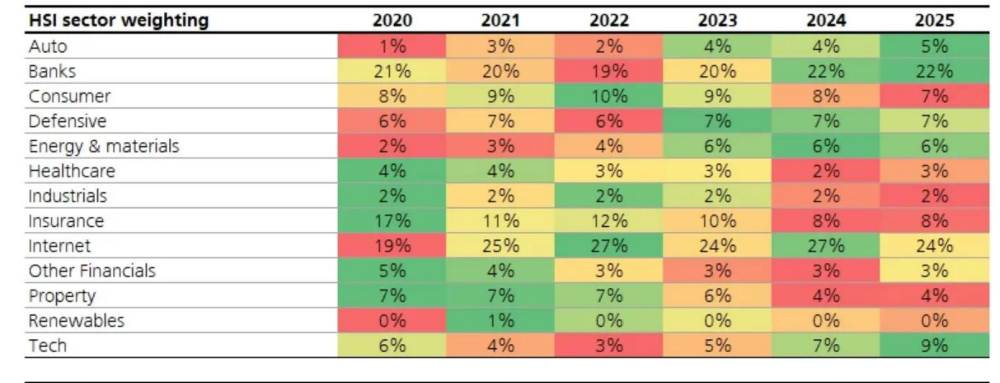

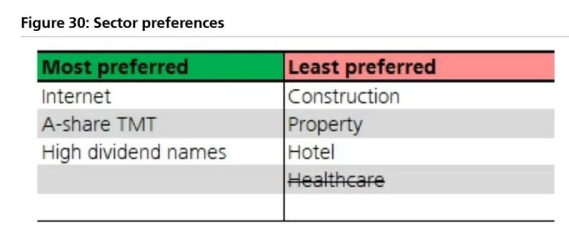

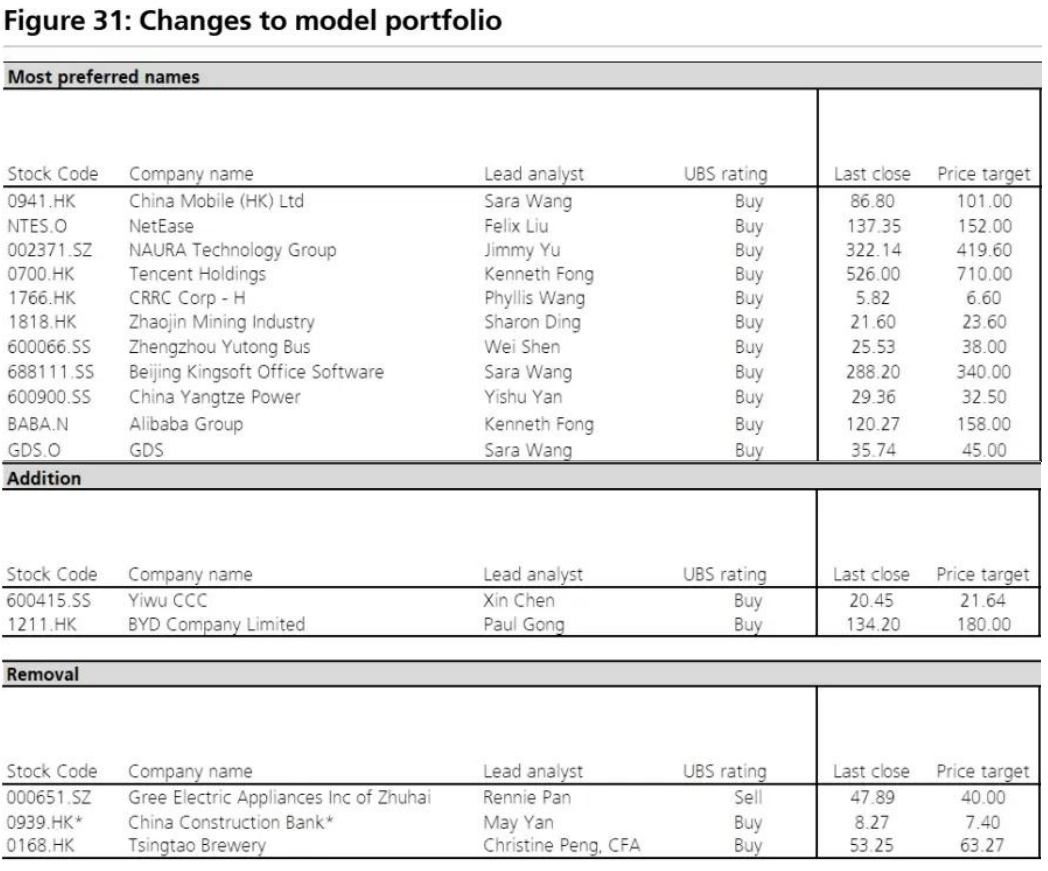

三、行業和股票選擇

在當前環境下,資金流動和創新可能仍是短期內推動股市表現的更重要因素。因此,瑞銀在行業選擇上繼續採用槓鈴策略 —— 偏好精選的互聯網和科技股,以及高股息股(圖 30 和 31)。

在香港市場,瑞銀還看到小盤股存在價值,因為近幾個月南向投資者對其關注度有所上升,且過去 5 年 A 股小盤股的表現顯著優於港股小盤股。瑞銀在圖 72 中提供了瑞銀覆蓋的評級為買入的中小盤股名單。

瑞銀在下圖中提供了行業和股票選擇框架。

在上圖中,瑞銀展示了行業配置時考慮的關鍵變量、做出的決策,以及用於表達與這些變量相關的不同觀點的行業類型 。瑞銀強調可能影響行業特定表現的關鍵因素:

監管與政策:一直是行業表現最重要的驅動因素之一,例如互聯網監管、房地產開發商的 「三條紅線」 以及供給側改革;

競爭強度:會影響利潤率,因為行業參與者往往會通過打折或擴大產能來爭取市場份額;

創新:是推動行業重估的主要催化劑,比如人工智能驅動的互聯網股票上漲;

估值:如市盈率(P/E)和市盈增長比率(PEG),可作為衡量不同行業相對吸引力的指標;

整體市場環境:也會因行業特定的周期性發揮作用,即在牛市中,成長型行業通常表現優於防禦性行業;

全球主題:在香港市場也會同步交易,例如與穩定幣相關的股票 。

四、2025 年剩余時間展望

根據修訂后的框架,瑞銀對 2025 年剩余時間的港股展望調整如下。

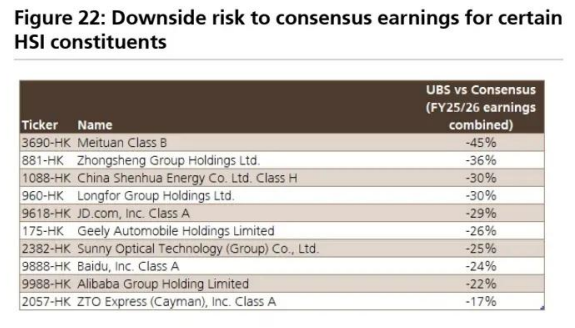

盈利修正:瑞銀認為,由於外賣行業競爭加劇以及 2025 年下半年消費補貼的高基數效應,盈利存在下行風險。總體而言,分析師對恆生中國企業指數成分股 2025 年的盈利預測比共識低 4%;

圖 22:部分恆生指數成分股的共識盈利存在下行風險

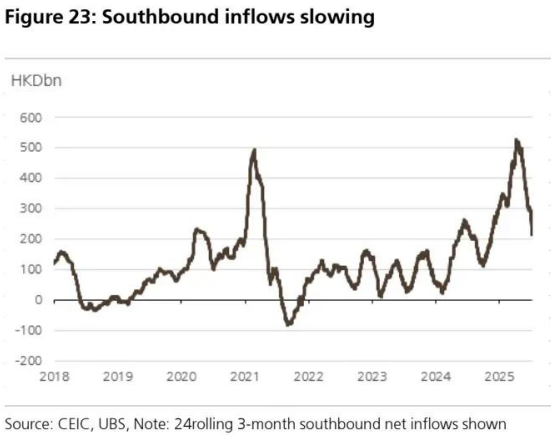

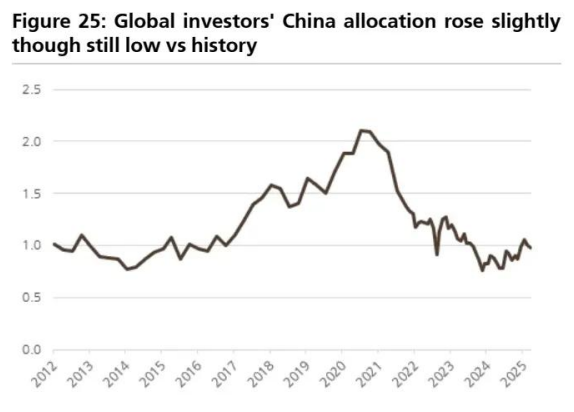

資金流動:南向資金流入可能從今年上半年的快速增長放緩,但外資流入可能在一定程度上抵消這一影響,因為目前對港股的配置較近期歷史水平仍較低;

圖23:南向資金流入放緩

圖 25:全球投資者對中國的配置略有上升,但仍低於歷史水平

來源:FactSet,瑞銀,顯示前 40 大全球投資者在中國股票中的持倉(佔投資組合的百分比)流動性:由於香港銀行同業拆借利率可能從當前低位反彈(如羅希特的報告所述),流動性支持可能減弱。然而,羅希特認為反彈可能較為温和,且由於 IPO 帶來的投資範圍更加多元化以及南向持股比例較高,流動性仍將保持充裕;全球利率:鑑於預期美國利率下降且人民幣保持穩定,全球利率可能仍會提供一定支持;政策:隨着經濟增長放緩,預計會有一些基本的經濟政策支持,同時可能會有更有力的 「反內卷」 改革;地緣政治因素和關税:儘管關税問題達成了臨時休戰,但預計相關不確定性仍將構成拖累,不過影響將較過去顯著減弱;因此,短期內瑞銀認為驅動因素相對平衡,預計港股市場將出現盤整,同時等待以下催化劑:外賣平臺巨頭之間的競爭正常化;採取更具體的措施遏制惡性競爭;人工智能領域的發展,特別是在應用和 monetization 方面;隨着經濟增長開始放緩,政府在四季度的應對措施。

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閲相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意