熱門資訊> 正文

小摩港股2025年下半年展望:在進一步重估的道路上前行(附首選股清單)

2025-07-22 14:56

智通財經APP獲悉,摩根大通發佈研報稱,將2025年底恆生指數的基準/樂觀/悲觀目標上調至13,000/14,000/11,000港元,對應回報率分別為2%/10%/-14%。首選股包括友邦保險(01299)、中銀香港(02388)、銀河娛樂(00027)、香港交易所(00388)、領展房產基金(00823)和創科實業(00669)。港股上半年表現強勁,2025年上半年創紀錄的股票回報率和融資活動迎來了温和的經濟擴張和EPS上調。主題選股機會重點關注穩定幣牌照發放、香港北部都會區發展以及本地高股息股在低收益率環境下的吸引力。

小摩主要觀點如下:

指數目標:將2025年底恆生指數的基準/樂觀/悲觀目標從之前的11,600/12,400/10,300港元上調至13,000/14,000/11,000港元,對應回報率分別為2%/10%/-14%。

行業配置:超配金融股/非必需消費品股,將地產股評級上調至中性,維持低配公用事業股。

首選股:友邦保險、中銀香港、銀河娛樂、香港交易所、領展房產基金和創科實業。

中小盤股首選:美高梅中國和中國建築國際。

2025 年上半年創紀錄的股票回報率和融資活動迎來了温和的經濟擴張和 EPS 上調。香港在 2025 年上半年的首次公開募股(IPO)/ 股票配售總額達到 1070 億 / 1740 億港元(140 億 / 220 億美元),為 2021 年以來的最高水平。

在美元指數走弱和香港銀行同業拆借利率(HIBOR)處於低位的進一步助力下,香港住宅房價在 2025 年第二季度企穩,5 月零售額同比正增長。

不出所料,摩根大通的香港季度宏觀指數(QMI)在 2025 年 6 月從放緩區間升至擴張區間,且自 2024 年 10 月以來,恆生指數的共識未來 12 個月(FTM)EPS 已上漲 7%,2025/26 年預期 EPS 同比增長率分別為 7.7%/7.3%,儘管公用事業和房地產板塊存在拖累,但金融板塊(佔恆生指數市值的 52%)的上調起到了推動作用。

即將納入互聯互通機制的港幣 - 人民幣雙櫃檯可能會提振南向資金流入,加之相對歷史水平和亞太地區的估值折讓。

今年以來,南向資金淨流入達 7780 億港元(1000 億美元),佔香港股票總成交額的 23%。將港幣 - 人民幣雙櫃檯納入互聯互通機制將降低交易成本,並提升內地投資者用人民幣購買港股的需求。截至 7 月 16 日,南向資金持有符合條件的恆生指數成分股平均比例為 2.4%,僅為所有南向資金可投資標的平均持有比例 19.7% 的一小部分。目前,恆生指數的未來 12 個月市盈率為 14 倍,較其 10 年均值低 0.5 個標準差,是除東盟外亞太地區折讓最大的市場。

上半年香港銀行同業拆借利率(HIBOR)處於低位和美元指數走弱的有利因素在 2025 年下半年可能會減弱。摩根大通預測,2025 年下半年 3 個月期 HIBOR 將升至 2-2.5%,較當前的 2.0% 高出 0-50 個基點,且美元指數到 2025 年底可能降至 94.7,較當前水平下降約 4%。在 1 個月期 HIBOR 下降超過 1.5% 的時期,恆生指數平均上漲約 14%;在美元指數下降超過 5% 的時期,恆生指數平均上漲約 20%。

主題選股:

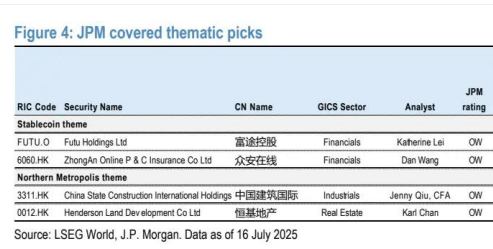

(1)穩定幣:香港將於 8 月發放穩定幣牌照,這可能會明確加密貨幣交易平臺和穩定幣發行商中的相對贏家,同時抑制市場熱情:富途和眾安在線。

(2)香港北部都會區發展這一主題已逐漸淡化,若重新受到關注,在我們覆蓋的範圍內,恆基地產和中國建築國際是與這一增長領域關聯度最高的。

(3)在境內低收益率環境下,香港本地高股息股可能會迎來增量資金流入。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?