熱門資訊> 正文

國泰海通海外:港股迎來增配時機 下半年有望跑贏A股

2025-07-20 10:16

智通財經APP獲悉,國泰海通海外策略團隊發佈研報稱,6月末以來港股受關税、匯率影響震盪偏弱,目前科技、紅利板塊熱度已低於A股,醫藥、消費熱度相對偏高。近期重要會議臨近、中美迎來緩和期,積極因素累積之下港股迎來增配時機,下半年有望跑贏A股。美國先進芯片管制放松,AI應用趨勢加速,盈利向上+熱度偏低的港股科技板塊空間或更大。

對比A股,港股水温如何

6月下旬以來港股震盪偏弱,不過本周在政策和產業等積極因素催化下行情回暖,周內恆生生物科技漲幅達12.7%、恆生科技5.5%。前期我們多篇報告指出下半年看好港股表現,港股是本輪牛市主戰場,當前港股正處增配時機。那麼站在當前視角,港股各領域水温如何?交易熱度與A股相比有何差異?本文對此進行分析。

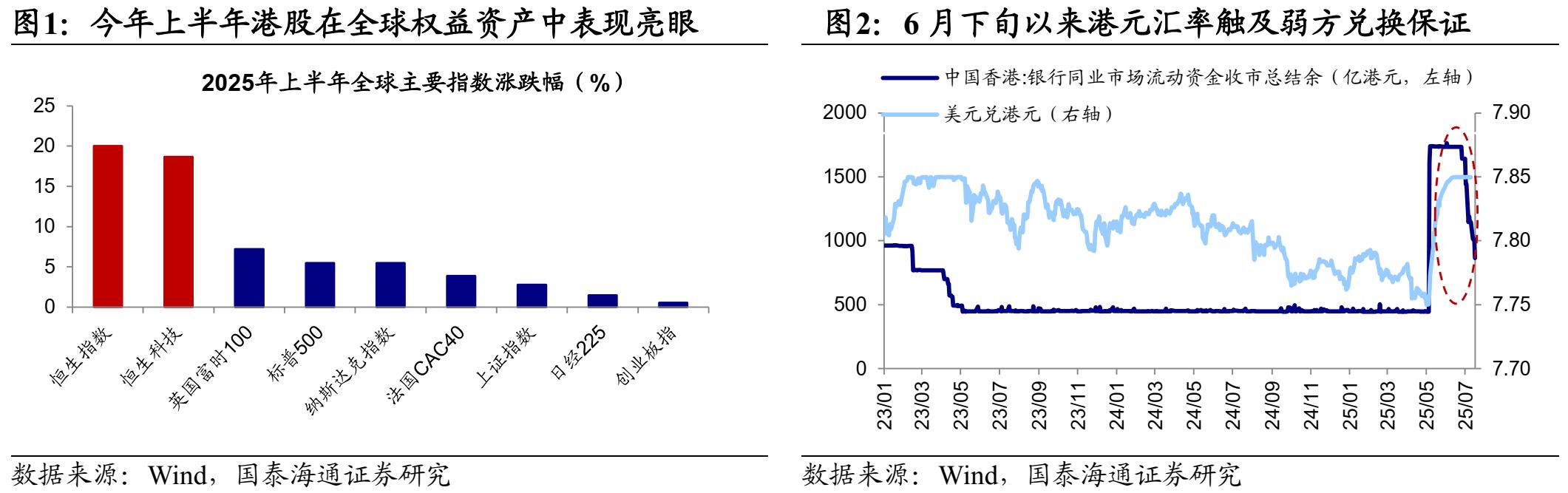

上半年港股領漲全球,六月末以來震盪偏弱。今年上半年,在港股AI應用、新消費、創新葯等板塊輪番驅動下,港股表現優異,漲幅在全球市場中居於前列,這背后是上述港股資產較A股具有獨特性優勢,詳見《港股是本輪牛市主戰場-20250608》。1-6月期間恆生指數漲幅為20%,恆生科技漲幅為19%,高於標普500的5.5%、富時100的3.9%、上證指數的2.8%、日經225的1.5%。

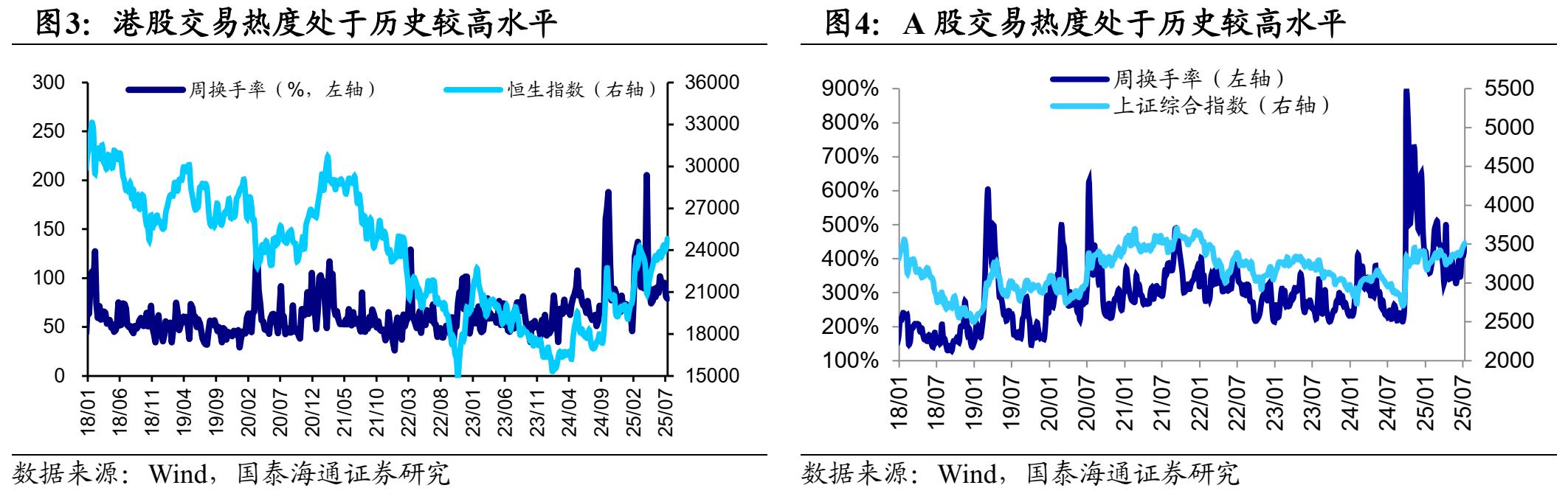

不過6月末以來,港股表現弱於A股,背后或主要受美國關税政策、港元匯率等因素擾動。一方面,7月初「大而美」法案通過后,特朗普政策重心重回關税領域。7/9特朗普宣佈自8月起對進口銅徵收50%的關税,並對巴西、歐盟、墨西哥等經濟體展開新一輪的關税施壓,7/16特朗普表示將向超過150個美國次要貿易伙伴統一徵收10%或15%的關税。另一方面,受港美息差持續走闊、套息交易活躍等因素影響下,6月下旬以來港幣兑美元匯率觸及弱方兑換保證,香港金管局回收流動性的操作對港股短期表現形成壓制。中國香港銀行同業市場流動資金收市總結余由6/25的1735.2億港元下降至7/17的864.3億港元。

6月末之后A股和港股行情分化,港股部分行業板塊有所降温。那麼站在當前視角,港股各領域水温如何?與A股對比有何差異?

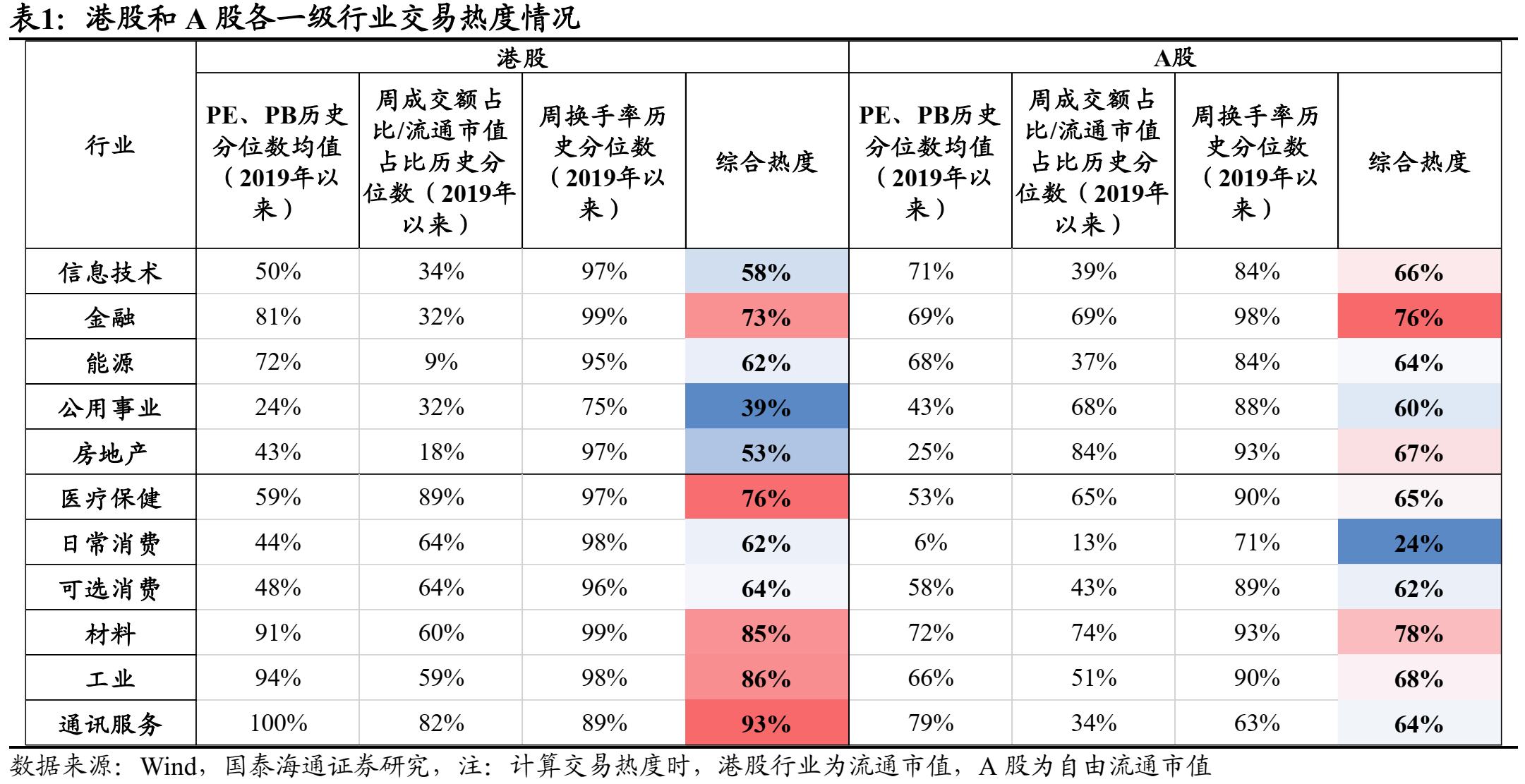

港股整體熱度處於歷史中位,略低於A股。首先看市場整體熱度情況,從估值和交易指標等來看,當前港股處歷史中位水平,並且略低於A股。截至25/07/18(下同),估值角度,恆生指數PE(TTM)/PB(LF)分別為11.0倍/1.16倍,分別處05年以來由低到高54%/36%的歷史分位水平;恆生科技 PE(TTM)為20.8倍,處有數據以來15%分位;萬得全A PE(TTM)/PB(LF)分別為20.4倍/1.68倍,處05年以來65%/28%分位。交易指標角度,港股和A股市場活躍度處於歷史高位水平,恆生指數周換手率(年化)為81%,處05年以來由低到高83%分位;萬得全A周換手率(年化)達414%,處76%分位。

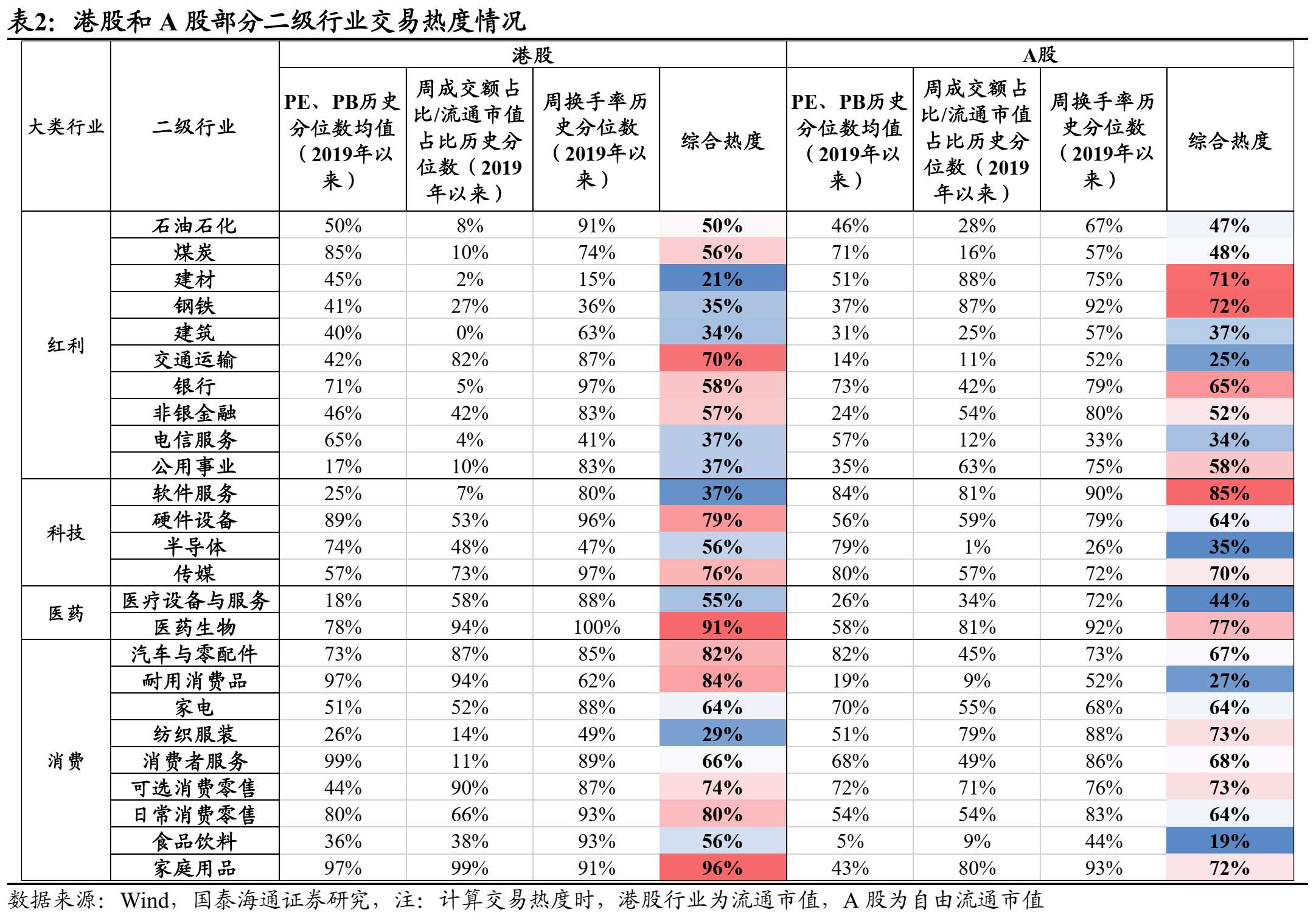

行業層面,港股科技、紅利等板塊熱度低於A股。今年一季度,Deepseek的突破推動港股科技率先走強。此外,今年以來港股紅利資產整體上行,但A股銀行為代表的紅利資產漲幅更大,目前這些板塊交易熱度已低於A股。

具體而言:我們採用行業指數PE(TTM,下同)、PB(LF,下同)的歷史分位均值作為估值指標,和行業周成交額佔比/自由流通市值佔比、周換手率歷史分位作為交易指標,來衡量行業熱度。由於2019年以來港股和A股經歷了一輪完整牛熊周期,因此我們以2019年初為起點來計算各指標的歷史分位。從一級行業來看,截至07/18,港股信息技術/金融/能源/公用事業行業綜合熱度分別為58%/73%/62%/39%,均低於A股信息技術/金融/能源/公用事業行業綜合熱度的66%/76%/64%/60%。從細分行業看,科技板塊中,港股軟件服務行業綜合熱度為37%、明顯低於A股的85%。紅利板塊中,港股建材/建築/鋼鐵行業綜合熱度為21%/34%/35%、低於A股的71%/37%/72%。

港股醫藥、消費板塊熱度高於A股。今年以來國內創新葯BD交易亮點紛呈,政策環境持續優化,AH醫藥板塊行情表現突出。其中港股醫藥股中的創新含量或更高,行情漲幅更為明顯,因此交易熱度相應較高。另外,今年以來,注重個性化、體驗化的新消費成為消費領域的亮點,而港股新消費含量更高,消費板塊漲幅和交易熱度也高於A股。

截至07/18,港股醫療保健/可選消費/日常消費行業綜合熱度分別為76%/64%/62%,高於A股醫療保健/可選消費/日常消費行業綜合熱度的65%/62%/24%。從細分行業看,醫療保健板塊中,港股醫藥生物行業綜合熱度為91%、明顯高於A股的77%。消費板塊中,港股汽車及零部件/耐用消費品/可選消費零售行業綜合熱度為82%/84%/74%、高於A股的67%/27%/73%。

當前正是港股增配時機,下半年有望繼續跑贏A股。儘管6月末以來港股表現偏弱,但近期政策、產業、資金層面的積極因素正在累積,港股迎來增配時機。①政策方面,隨着月末政治局會議的臨近,促消費、反內卷相關政策正逐漸落地,如7/16國常會要求深入實施提振消費專項行動,優化消費品以舊換新政策。②產業方面,H20芯片對華出口限制取消,隨着算力相關制約的解除,國內大模型創新迭代進展有望提速,港股科技板塊最為受益。③資金層面,7/8香港證監會行政總裁梁鳳儀表示正持續推進將人民幣股票交易櫃檯納入港股通,這將有助於進一步降低南下資金面臨的匯率風險。

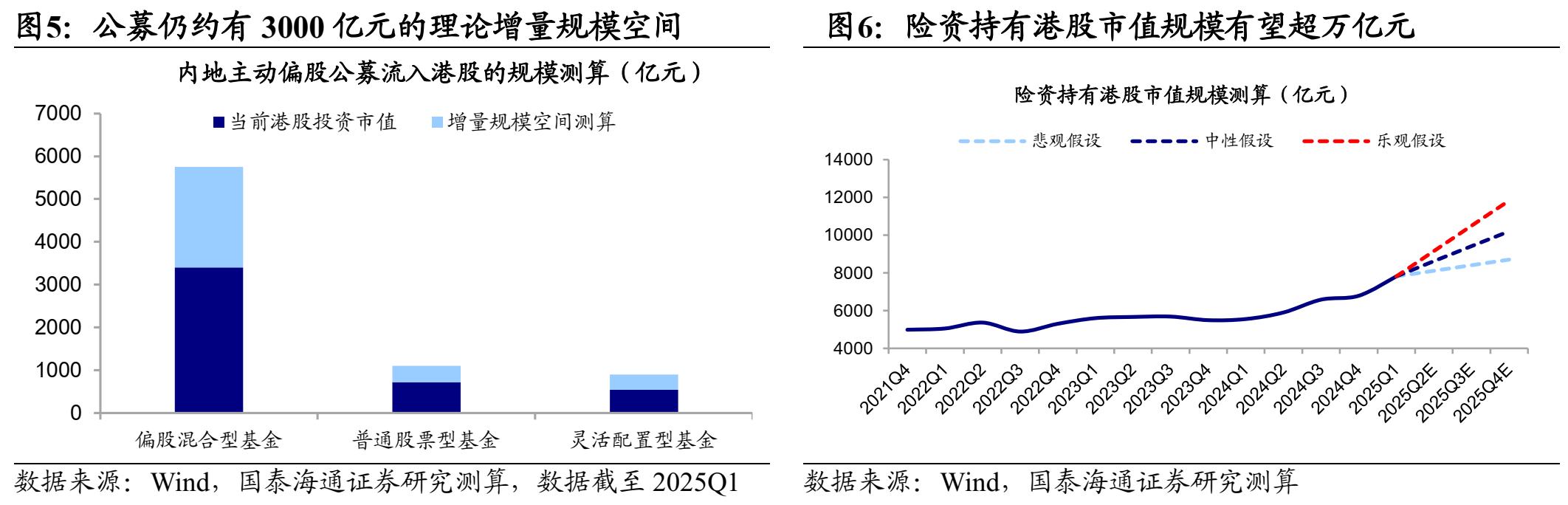

中期維度,下半年基本面和資金面積極催化下,港股有望進一步向上,相較A股或更為佔優。一是隨着穩增長政策繼續加碼,將推動宏微觀基本面修復,后續關注7月政治局會議的增量政策部署情況。二是當前外資配置港股有望邊際改善,公募、險資等有望進一步增配科技、新消費、紅利等港股稀缺性資產,內資機構端資金流入港股仍有增量空間,詳見《恆生科技牛-20250527》。

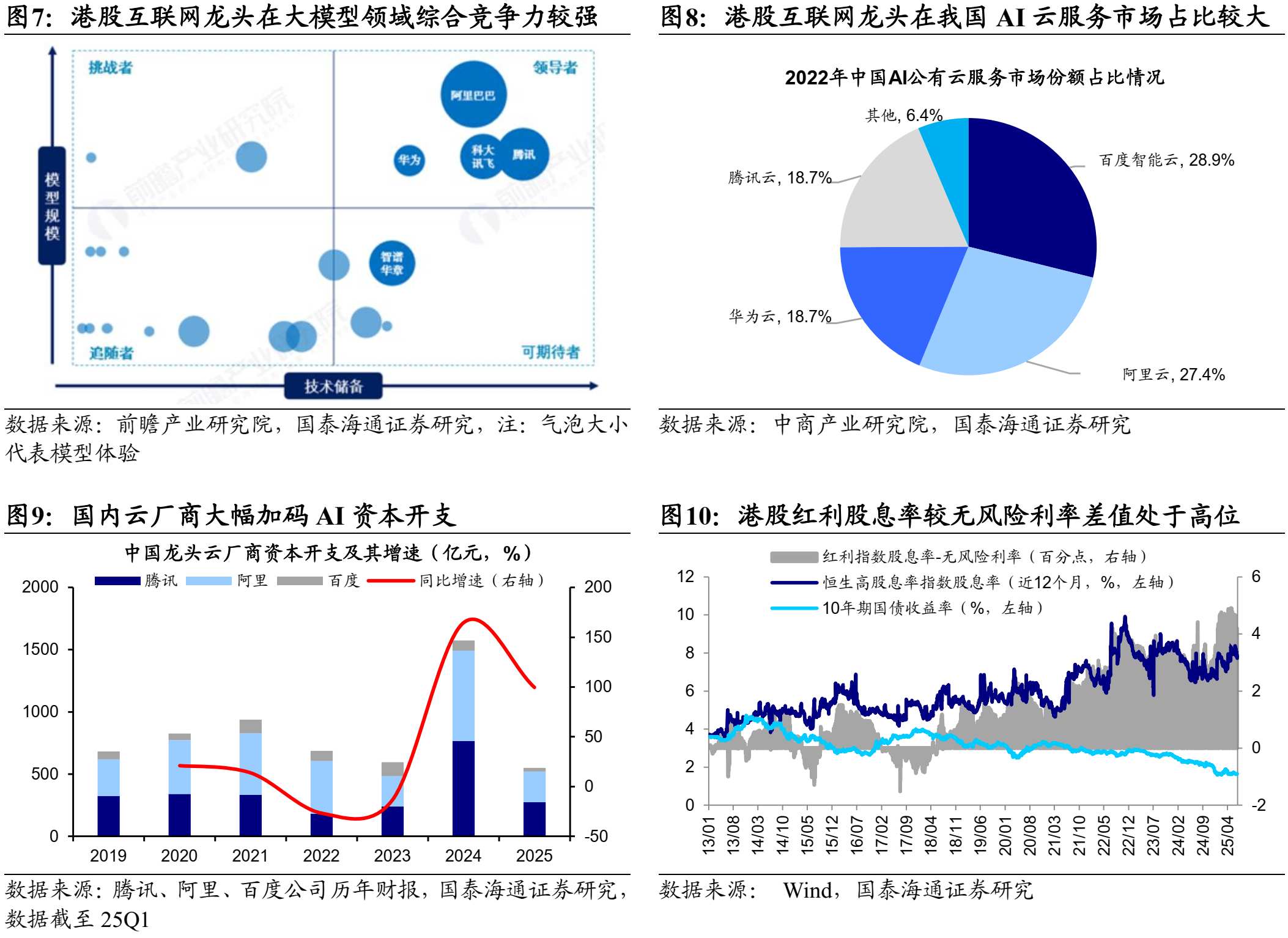

美國芯片管制松動,AI應用趨勢望加速,盈利向上的港股科技板塊或成主線。技術+政策催化下AI產業趨勢加速,港股科技龍頭廣泛分佈於AI全產業鏈,涵蓋大模型開發、商業應用及終端生態等環節,憑藉領先的技術優勢,將充分受益於AI產業變革紅利。

港股互聯網AI資本開支或再上新臺階,大模型迭代與AI應用落地進度有望提速。今年以來,受美國算力芯片出口管制影響,國內互聯網巨頭資本開支不及預期,對港股科技行情形成壓制。6月以來中美經貿關係邊際緩和,美國對華科技產品出口的管制政策也有所松動。我們預計下半年港股互聯網巨頭或將加大AI基礎設施領域的資本投入,大模型迭代與AI應用落地進度有望提速。結合上文所述,港股科技板塊整體估值不高,交易熱度也回落至合理水平。隨着本輪AI浪潮的產業周期向上趨勢進一步確認,有望推動相關的港股科技龍頭重新跑贏市場。

目前港股紅利行業的熱度也低於A股,下半年或也有階段性機會。過去1-2年紅利板塊整體表現較好,但估值抬升幅度與利率下行節奏匹配,目前港股紅利股息率較無風險利率之差仍處於歷史高位。隨着政策強化分紅監管,低利率環境下長線資金加速入市,股息率更高的港股紅利仍具備配置價值。此外,港股新消費、創新葯資產較A股同樣具有稀缺性,下半年或也值得關注。

風險提示:美國對華科技領域限制強化,國內穩增長政策力度不及預期。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?