熱門資訊> 正文

「反內卷」發酵+用煤旺季,數據告訴你煤炭板塊迎來「強支撐」

2025-07-17 13:34

近日,煤炭板塊作為常年「吊車尾板塊」終於強勢拉昇了一回。

7月14日,港股市場煤炭板塊上漲3.79%領漲板塊,中國神華H股(01088)一度大漲近5%,相關認購證的價格更是飆升超過60%。與此同時,中國神華A股(601088.SH)盤中也實現了超過3%的漲幅,而鄭州煤電(600121.SH)更是午后交易中拉昇漲停,整個板塊表現亮眼。

這一波強勢拉昇的行情背后,或於中國煤炭運銷協會於14日中午發佈的一則重要消息不無關係。

據中國煤炭運銷協會官微披露,為促進煤炭市場平穩運行和行業高質量發展,2025年7月10日,中國煤炭運銷協會在內蒙古鄂爾多斯組織召開五屆理事會第二次(擴大)會議暨上半年煤炭經濟運行分析座談會。該會議強調了當前煤炭行業面臨的供需失衡問題,煤炭企業需深入理解市場變化,確保嚴格落實電煤中長期合同制度,強化合同履約,提升煤炭供給質量,避免無序競爭,以維持市場平衡,進一步落實「反內卷」政策,

那麼,「反內卷」之風緣何驅動煤炭板塊上行,后續煤炭板塊行業又該如何演繹?

用煤旺季疊加「反內卷」,煤炭板塊觸底反彈

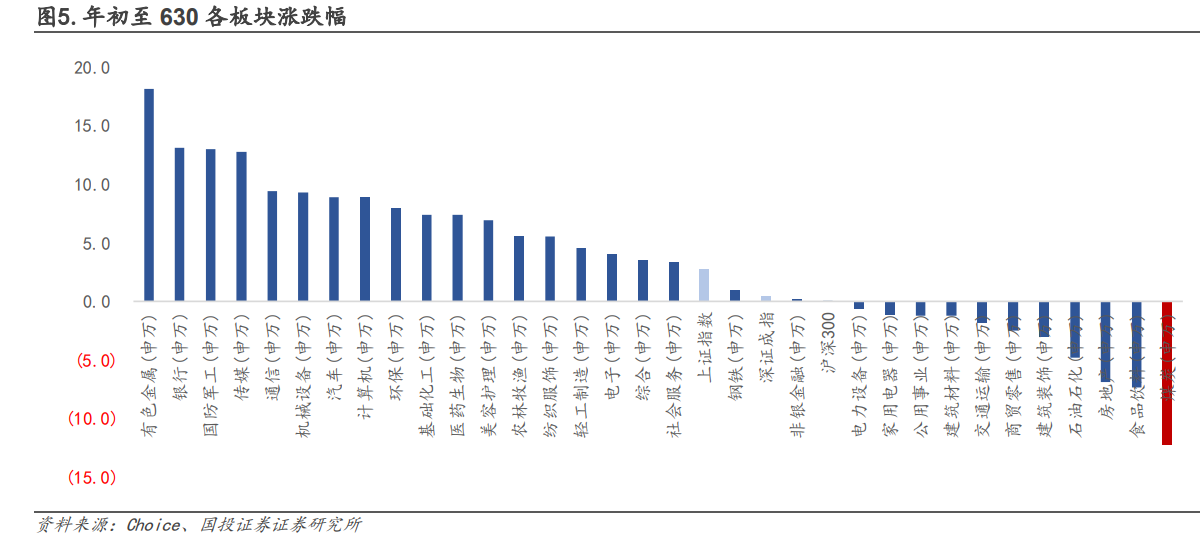

2025年上半年,受煤價持續下滑影響,煤炭板塊(申萬)漲跌幅又現「吊車尾」現象。

上半年,由於國內供應端以能源保供作為生產目標的方向並未發生改變,供應充足與下游補庫積極性放緩相互疊加使得價格持續缺乏向上動能。其中,截至2025年6月30日,秦港Q5500動力煤均價同比跌幅23%,京唐港主焦煤均價同比跌幅39%。

現貨價格的持續下跌引發投資者對於板塊業績穩定性的質疑,疊加市場對於煤炭基本面繼續供需寬松的一致預期使得股價持續承壓,截至6月30日,煤炭板塊(申萬)漲跌幅-12.29%,跑輸滬深300,並位居申萬行業跌幅最末。

煤炭板塊的持續下滑加之股息率優勢凸顯,從防禦的角度上來看,促使概念股具備一定配置優勢。然而,隨着高温天氣來臨、反內卷持續發酵,如今該板塊則上攻氣質明顯。

一分為二地看,一方面是我國已進入季節性高温區間,夏季用煤旺季已經來臨,帶動火電出力增強,六大發電集團日均耗煤量周環比明顯上漲。

具體而言,需求端,受高温天氣影響,夏季六大發電集團日均耗煤量提升趨勢明顯。截至7月4日,六大發電集團日均耗煤量周平均量是共84.27萬噸,周環比上漲3.05萬噸,明顯漲幅3.75%。供給端,煤礦生產恢復正常水平,短期供給有所增加,但「反內卷」政策端指引或使國內供給開始收緊。

截至7月4日,國內秦皇島動力煤山西優混5500平倉周平均價格615.2元/噸,環比上周漲3.5元/噸,漲幅1%;產地內蒙古烏海Q5500大卡動力煤車板含税周平均價479.4元/噸,環比上周漲1.23元/噸,漲幅為0.26%。

另一方面是「反內卷信號」持續發酵,7月1日召開的中央財經委員會第六次會議,會議直指「內卷式」 競爭治理,強調要加快建立健全基礎制度規則,破除地方保護和市場分割,打通市場準入退出、要素配置等方面制約經濟循環的卡點堵點,對「內卷式」競爭開展綜合整治。至7月14日,「反內卷信號」進一步發酵,中國煤炭運銷協會披露開會落實「反內卷」政策,煤炭板塊也因此掀起「反內卷」行情。

此次會議進一步釋放「反內卷信號」,進而促使反內卷」成一條新投資主線。煤炭行業「反內卷」主要通過限產和退出產能方式,國內煤炭供應或將開始收緊,電煤消費持續提升,同時隨着天氣轉熱,迎峰度夏的旺季需求釋放。另外,煉焦煤生產無序狀態也或將得到有效整治,相關落后產能有望出清,而疊加財政政策發力順周期需求預期釋放,煤炭價格有望迎來較強的反彈支撐。

低估值+高股息+轉型溢價或成投資主線

煤炭板塊反彈信號明顯,這其中又藴藏着什麼樣的投資機遇呢?

其中,國信證券表示「高股息價值仍存,階段博弈彈性」。該機構指出,上半年煤價摸底,下半年隨着供需格局改善,煤價尚存持續反彈潛力,中期維度看好煤炭需求韌性。從經營指標看,在業績壓力較大的2025Q1,煤炭板塊表現依舊排名靠前,如較低的資產負債率(44.7%)、較高的淨利率水平(12.7%)、以及相對較高的ROE。故此,在當前低利率的宏觀環境中,業績穩健的高股息龍頭標依舊具備較高配置價值。

需要關注的是,由於煤價下行,且二季度處於傳統淡季,預計2025Q2煤企有一定業績壓力。因此可重點關注業績穩健的煤企龍頭,即中國神華(01088,601088.SH)、中煤能源(01898,601898.SH)、陝西煤業等;以及具有業績彈性的標的,電投能源、晉控煤業、淮北礦業等。

此外,東興證券亦認為,一方面,由於夏季用電高峰已至,在供給收縮、需求季節性上升的背景下,預計煤價將維持季節性上漲趨勢,可重點推薦標的中國神華、廣匯能源;有望受益標的兗礦能源、陝西煤業、中煤能源等。另一方面,「反內卷」政策或對煉焦煤生產無序狀態進行整治,相關落后產能有望出清,疊加財政政策發力順周期需求預期釋放,有望受益標的淮北礦業、平煤股份、山西焦煤等。

結合上述券商機構建議以及行業發展態勢來看,智通財經亦認為低估值+高股息+轉型溢價或成板塊接下來的投資主線——一是,煤炭價格底部夯實,板塊迎來較強反彈支撐;二是行業自律與技術升級將帶來雙輪驅動效應,即煤炭工業協會倡導「反內卷」,抑制無序競爭;新礦法推動產能向技術+資金雙強企業集中,另外粉煤加氫氣化等清潔技術突破及研發費用加計扣除、增值税返還等政策,為轉型企業打開更多成長空間。

舉例來看,中國神華憑藉全產業鏈護城河、高分紅壓艙石等優勢,是業績穩健的高股息龍頭代表,2025年上半年,公司淨利潤同比預減超13%,主因煤炭銷量及售價雙降。但公司通過電力業務對衝風險,上半年售電量同比+8.2%,火電利用小時數高於行業平均;中煤能源則是煤化工彈性標的,公司煤化工業務佔比超20%,受益於煤制烯烴、尿素價格反彈;晉控煤業則是煉焦煤龍頭,受益於「反內卷」政策下供給收縮,6月瘦煤價格環比+12%,下半年焦企補庫周期有望驅動盈利修復。

綜合上述種種,不難看出,當前煤炭板塊處於估值底+政策底+盈利底三重支撐區間。其中,高股息龍頭適合穩健配置,彈性標的可博弈旺季行情。中長期需關注煤炭清潔技術落地進度及新能源轉型成效,具備技術儲備與資金實力的頭部企業更具穿越周期潛力。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意