熱門資訊> 正文

美聯儲結束縮表的門檻到底有多高?華爾街質疑沃勒預測!

2025-07-15 10:51

- 威廉姆斯公司(WMB) 0

- 摩根大通(JPM) 0

- 古德里奇(GDP) 0

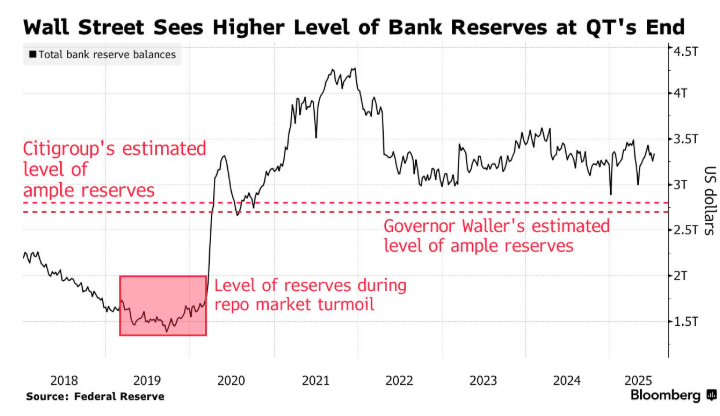

美聯儲理事沃勒上周表示,美聯儲可將銀行儲備金從當前約3.34萬億美元降至2.7萬億美元左右,從而繼續縮減資產負債表,即「量化緊縮」。

然而,摩根大通策略師本周稱,不擾亂隔夜融資市場所需的「充足儲備金」水平,可能需要更高。

花旗集團策略師傑森·威廉姆斯(Jason Williams)和亞歷杭德拉·巴斯克斯(Alejandra Vazquez)周一也表態,認為銀行儲備金可能年底降至2.8萬億美元。

市場參與者正密切關注銀行存放在美聯儲的現金規模,以判斷何時應停止縮表。如今國會已提高債務上限,華爾街正緊盯財政部現金余額上升的跡象——這會抽走金融體系的過剩流動性,使市場可能更易受突發事件(如兩年前的銀行業危機)衝擊。

「考慮到2023年3月區域銀行業危機(當時顯示存款流失風險達到頂峰),以及當前監管框架對流動性的高度強調,‘充足儲備金’的閾值可能需要更高,」摩根大通策略師特雷莎·何(Teresa Ho)牽頭在7月11日給客户的報告中稱。

紐約聯儲6月開展的「市場預期調查」顯示,量化緊縮結束時,儲備金余額的中位數預期為2.875萬億美元。

美聯儲自2022年6月起開始縮減資產負債表。今年4月,政策制定者放緩了縮表節奏:將每月允許到期不續作的國債上限從250億美元降至50億美元,抵押貸款支持證券(MBS)的上限保持350億美元不變。

政策制定者的核心目標是避免2019年9月的回購市場動盪重演。在當時的美聯儲縮表期間,儲備金短缺導致關鍵貸款利率飆升,聯邦基金利率異動,最終迫使美聯儲出手干預以穩定融資市場。

沃勒上周在達拉斯聯儲的講話中提到,2019年9月儲備金佔GDP比重降至7%以下,而2019年1月佔比8%時,銀行體系「無明顯壓力」。如今,沃勒認為需保留緩衝,將儲備金佔GDP比重的「短缺閾值」設定為9%——低於這一水平則儲備金可能不足。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意