原創精選> 正文

創233年曆史新高!華爾街大行論道:美股下半年何去何從

2025-07-02 21:13

編者按:美股再攀新高,大行如何看待近期走勢?下半年是繼續狂歡還是掉頭轉向?大行最新預測一文看全>>

美股再度創造歷史,納指、標普500指數創下歷史新高。

自上周五,本周一美股再度刷新數據。同時三大股指在在過去的6月份和上半年均錄得漲幅。美股至今約有233年的歷史,自1792年5月17日,24名紐約證券經紀人簽署了《梧桐樹協議》,約定了股票交易的最低佣金標準和交易規則,標誌着美國證券市場的雛形誕生。

在今年上半年時間,特別是二季度經歷了特朗普貿易戰引發的大幅回調,又迅速反彈抹去跌幅三個月。最能代表美股市場走勢的標普500指數,錄得自2023年第四季度以來最大季度漲幅,而納指則創下五年來的最佳季度表現。

在美股新高后,以至於特朗普也開心在社交媒體上po文,據他發佈的圖片顯示,標普500指數、納指「在特朗普的領導下」齊創新高。

儘管美國經濟衰退風險有所下降,前方仍有諸多不確定因素。特別是今年下半年,特朗普關税對美國經濟的實際影響料將更加清楚地顯示出來,經濟數據將開始全面反映通脹壓力或消費放緩的可能性。

對於再攀新高的美股,華爾街如何看待近期走勢?對與即將開啟的下半年是繼續狂歡還是轉向?一起來看下華爾街知名大行對今年下半年美股和美國經濟的看法。

華爾街大行對下半年展望

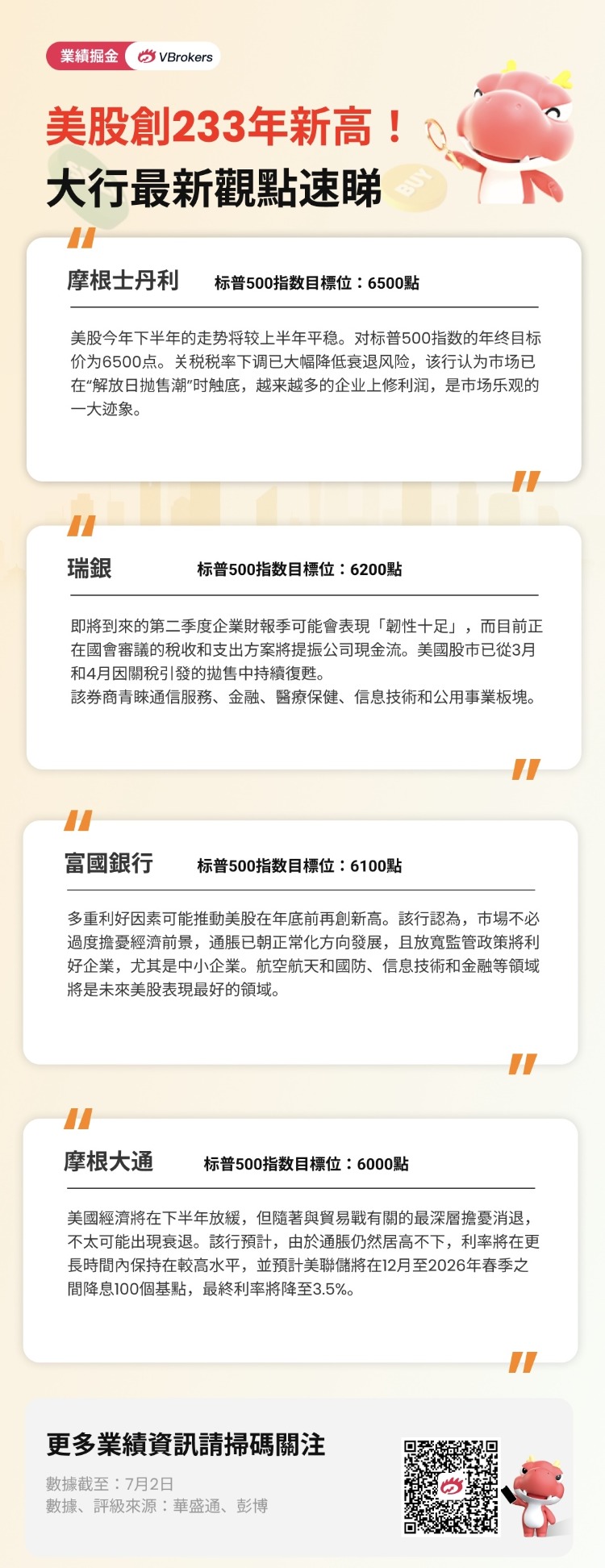

- 摩根士丹利:樂觀前景,關注盈利擴散

摩根士丹利在報告中對下半年美股持樂觀態度,並列出維持未來6-12個月看漲立場的三大關鍵理由。

首要驅動力來自企業盈利。隨着對特朗普時期貿易衝突損害企業利潤的擔憂消退,近期標普500指數成分股的盈利預測顯著上修。由於美元走弱和 「美麗大法案」 的激勵政策,企業盈利增速將超越經濟增速。同時,盈利改善趨勢正從科技巨頭向更廣泛板塊擴散,但這種擴散通常先惠及大盤優質股,而后才波及小盤股 / 低質量股票 。

第二催化劑是美聯儲政策預期的轉變。摩根士丹利經濟學家預測,隨着失業率取代通脹成為主要矛盾,2026年美聯儲可能降息七次。大摩認為股市不會坐等貨幣政策轉向的明確信號,而是會提前反應 。

第三支柱是股市消化外部衝擊的韌性。隨着伊朗與以色列緊張局勢緩和,油價從高位回落,能源成本威脅經濟周期的風險降低。此外,原計劃納入税改法案、可能阻礙外資流入的 「報復性關税」 條款有望被剔除,美債期限溢價近月持續回落,也反映出市場對財政狀況的擔憂緩解。該行維持標普500指數未來12個月6500點的目標位不變 。

- 摩根大通:經濟放緩但難衰退,關注風險因素

摩根大通預計,美國經濟將在下半年放緩,但隨着與貿易戰有關的最深層擔憂消退,不太可能出現衰退。該行預計,由於通脹仍然居高不下,利率將在更長時間內保持在較高水平,並預計美聯儲將在12月至2026年春季之間降息100個基點,最終利率將降至3.5%。

儘管人工智能交易仍火熱,且企業盈利持續強勁,但關税和地緣政治風險仍是持續的逆風。該行對標普500指數的年終目標價為6000點。該行認為,大盤通往新高的最小阻力路徑將受到科技/人工智能主導的強勁基本面、系統性策略帶來的穩定買盤以及投資者逢低買入資金流入的支撐」 。

- 富國銀行:多重利好推動,關注特定領域

富國銀行認為,多重利好因素可能推動美股在年底前再創新高。該行認為,市場不必過度擔憂經濟前景,通脹已朝正常化方向發展,且放寬監管政策將利好企業,尤其是中小企業。無論消費者或企業都將能適應關税帶來的不確定性。富國指出,美國的能源獨立降低了石油衝擊引發通脹飆升的風險 。

富國銀行認為,航空航天和國防、信息技術和金融等領域將是未來美股表現最好的領域。隨着人工智能交易持續火熱,投資者也應該把目光投向美國以外的國際市場,尋找機會。該行預計標普500指數年終將落在5900至6100點之間。

- 瑞銀:市場從關税拋售中復甦

瑞銀財富管理調整標普500指數目標點位。其將標普500指數年底目標從6,000點上調至6,200點,2026年中目標從6,400點上調至6,500點。策略師預測,即將到來的第二季度企業財報季可能會表現"韌性十足",而目前正在國會審議的税收和支出方案將提振公司現金流。

因此,他們將2025年標普500每股收益預期上調至265美元,意味着增長6%。2026年的數字則上調至285美元,較前一年增長7.5%。瑞銀表示,美國股市已從3月和4月因關税引發的拋售中持續復甦,考慮到大多數大型公司應該能夠相對較好地應對關税影響。

該券商表示,他們更青睞通信服務、金融、醫療保健、信息技術和公用事業板塊。

- 高盛:關税致波動,關注政策影響

高盛表示,關税仍將造成市場波動,並讓美聯儲對降息採觀望態度。「如果未來幾個月硬數據走弱,我們預計今年晚些時候會有幾次降息,不過風險傾向於更少、時間更晚」 。美國經濟的命運在很大程度上取決於特朗普政府推動的税收立法,這可能會抵消關税的負面影響。該行預計,由於放松管制和友好的税收政策,歐洲股票和小盤股將迎來機會 。

- 美國銀行:經濟保持韌性,關注通脹與政策

美國銀行認為,美國政策若從關税、移民管制與削減政府開支,轉向財政寬松與監管松綁,將在下半年提振投資者信心,經濟可能以平穩模式度過下半年。

該行認為,隨着貿易緊張局勢降温,美國經濟下半年將保持韌性。雖然關税仍是風險,但美銀認為關税收入將有助於降低美國國債水平,並穩定債市。美銀預估通脹高點將為3.1%,低於市場預期,因企業已提前備貨,雖然油價仍是潛在變量。

預測美聯儲今年不會降息,因為關税影響尚未全面反映在通脹數據中,除非經濟急劇惡化,否則該央行不會急於行動。同時指出,美聯儲面臨的政治壓力越大,降息機率就越小 。

各位聰明投資者下半年美股收益如何?大家對下半年美股走勢有何看法,歡迎留言討論!祝願大家下半年能有滿意的超額收益。

| 立場 | 相關ETF | 代碼 |

看多

|

3倍做多標普500指數ETF | $SPXL |

| 2倍做多標普500指數-ProShares | $SSO | |

| SPDR標普500指數ETF | $SPY | |

| 3倍做多納指-ProShares | $TQQQ | |

| 2倍做多納斯達克100指數ETF-ProShares | $QLD | |

| 1倍做多道瓊斯指數ETF-SPDR | $DIA | |

| 2倍做多道指-ProShares | $DDM | |

| 3倍做多道指-ProShares | $UDOW | |

| 看空 | ProShares做空標普500 | $SH |

| ProShares兩倍做空標普500ETF | $SDS | |

| 3倍做空標普500指數-ProShares | $SPXU | |

| 3倍做空納斯達克指數-ProShares | $SQQQ | |

| 2倍做空納指-ProShares | $QID | |

| 做空道瓊斯指數-ProShares | $DOG | |

| 2倍做空道瓊斯指數-ProShares | $DXD | |

| 3倍做空道瓊斯指數-ProShares | $SDOW |

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閲相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意