熱門資訊> 正文

「冰火兩重天」的港幣?

2025-06-16 16:29

本文來自格隆匯專欄:申萬宏源宏觀 ,作者:趙偉、陳達飛、李欣越

5月以來,港幣匯率大幅震盪,在5月2日剛觸及強方兑換保證,近日又逼近弱方兑換保證。港幣匯率「冰與火」背后的成因、后續的可能演繹與市場影響?供參考。

1.近期港幣匯率的異動?弱勢美元下仍快速貶值,由強方兑換保證轉為弱方

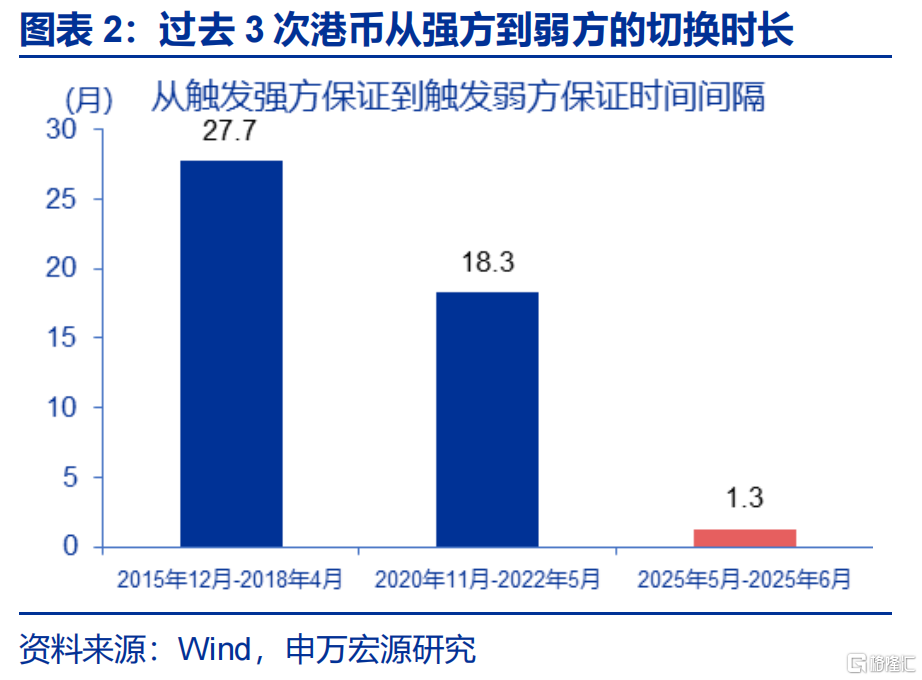

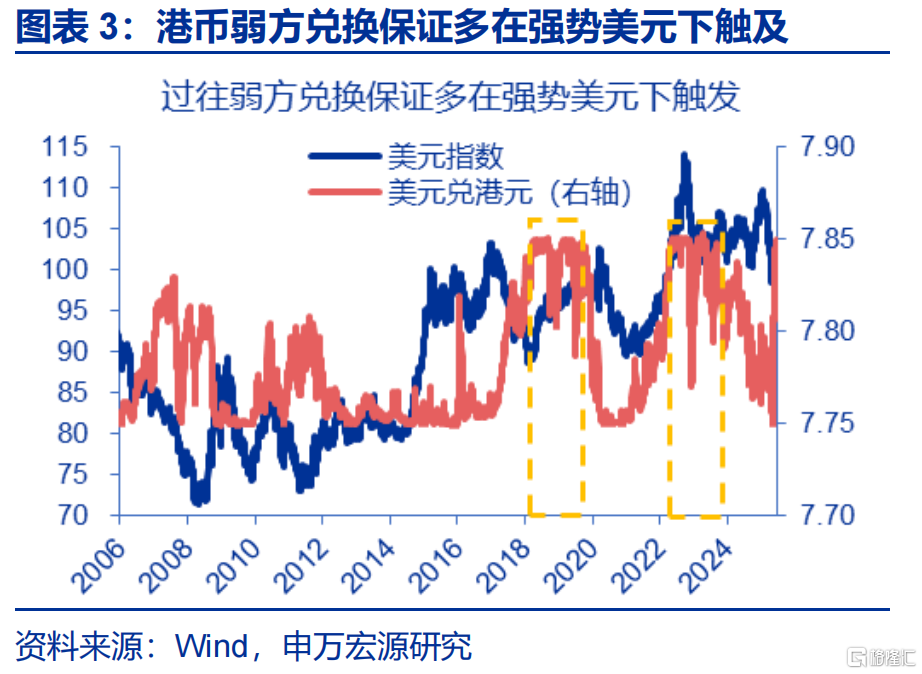

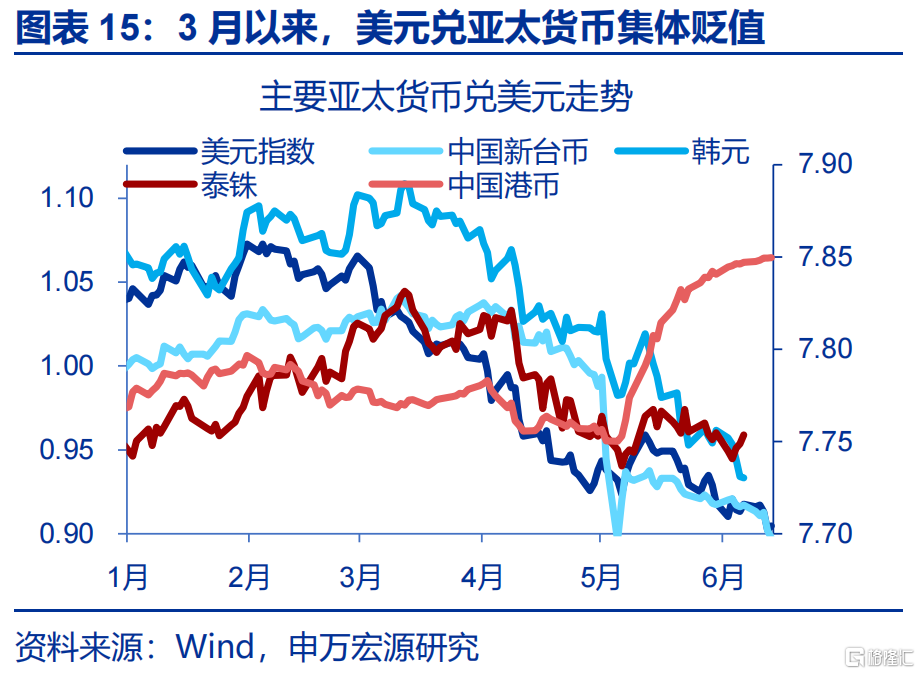

近期港幣兑美元匯率大幅震盪,在5月2日剛觸及強方兑換保證,近日又逼近弱方兑換保證。6月13日,美元兑港幣一度在盤中觸及7.85。近期港幣匯率走勢有三方面較為「特殊」:第一,從強方到弱方的切換異常迅速。2005年實施「兑換保證」機制以來,港幣有過兩次從強方兑換保證向弱方兑換保證的切換,分別用時27.7個月、18.3個月,本輪僅耗時1.3個月。第二,港幣由強轉弱發生在美元走弱背景下。歷史上弱方兑換保證多在美元強勢期觸發,但5月2日以來,美元貶值1.9%、港幣仍貶1.3%。第三,12個月掉期對應的USD/HKD匯率一度大幅下行,遠低於7.751。

1在聯繫匯率制下,USD/HKD的即期匯率不會跌破7.75;當12個月遠期跌破7.75后,理論上做多USD/HKD遠期可以實現套利,但需承擔短期掉期點進一步下行的風險。

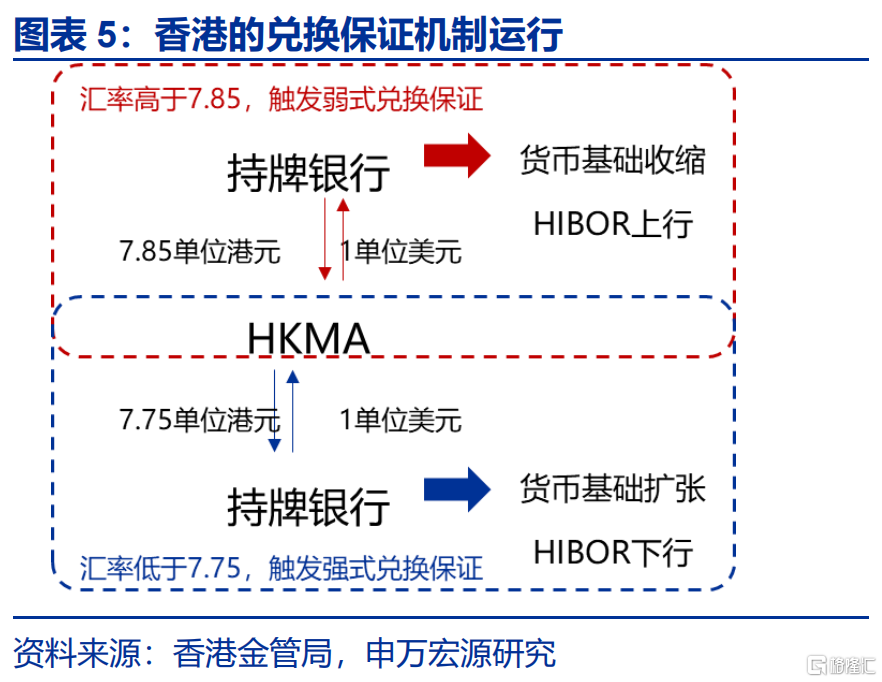

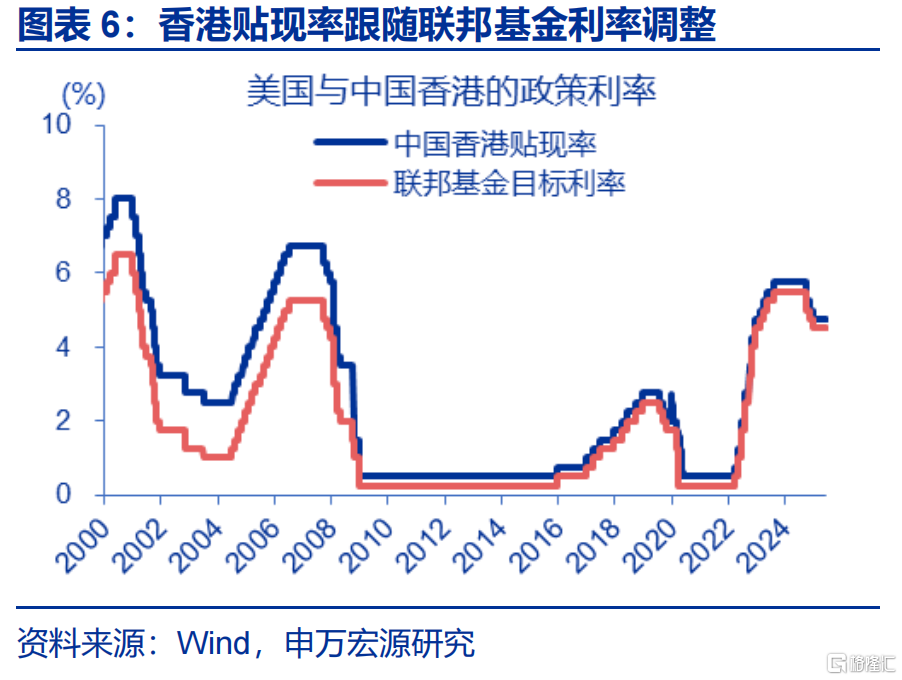

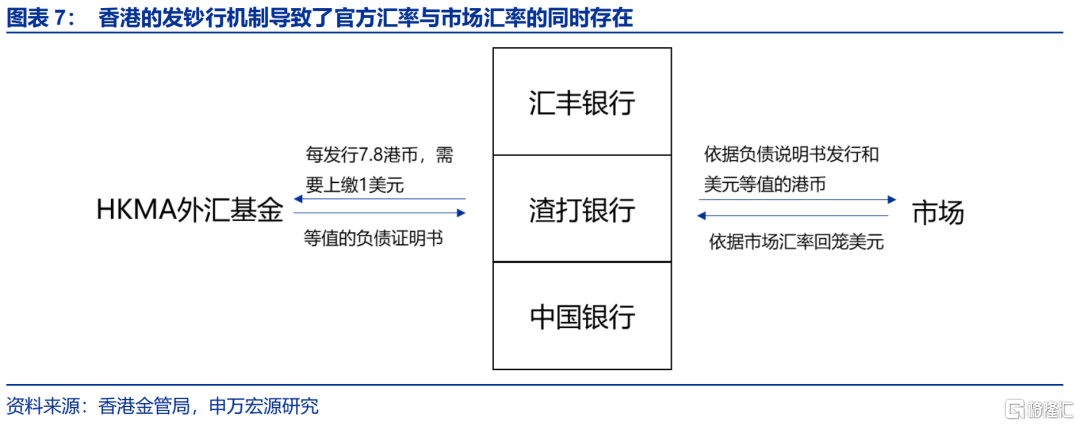

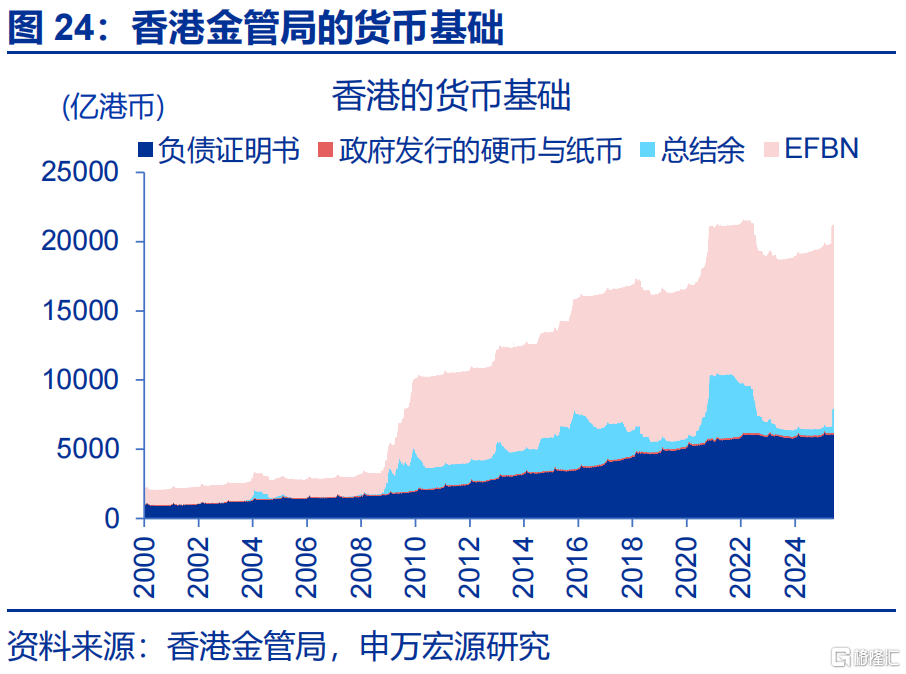

香港聯繫匯率制下,理論上政策利率掛鉤、發鈔行套利機制可基本實現匯率的「錨定」,「兑換保證」僅為兜底機制。聯繫匯率制設計上,有多重機制來實現匯率穩定。1)利差套利機制。香港政策利率被動跟隨美國聯邦基金利率,可通過套利機制維繫匯率穩定。2)發鈔行套利機制。香港發鈔行在發行紙幣時,需按1美元兑7.8港元匯率,向金管局交付等值美元以購買負債證明書。當匯率低於7.8時,發鈔行可增發港幣套利,反之亦然。23)兑換保證機制。如觸發強方兑換保證,金管局將按7.75的匯率向持牌銀行購入美元、賣出港元,導致貨幣基礎擴張,進而抵消原始資本流入。

2這一機制可以理解為香港同時存在金管局與發鈔行間7.8的固定匯率,以及發鈔行與其他市場參與者間圍繞7.8波動的市場匯率。一旦市場匯率低於7.8,發鈔行即可以套利。假設港元的市場匯率升至7.75港元兑1美元,發鈔銀行可以持美元向金管局以7.8港元兑1美元的匯率購入負債證明書發行港元,每發行7.8港元便可從中獲利0.05港元。

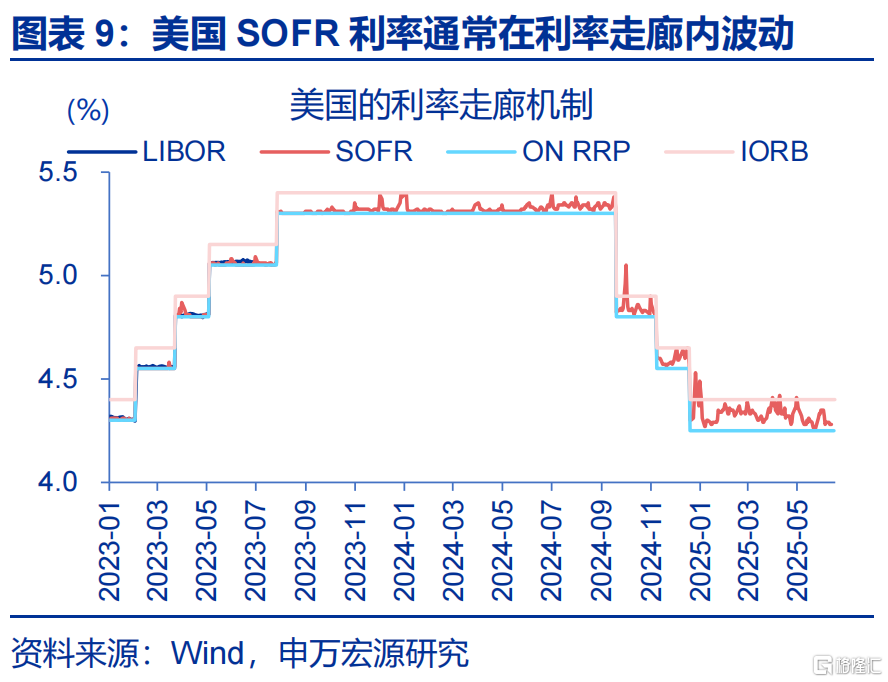

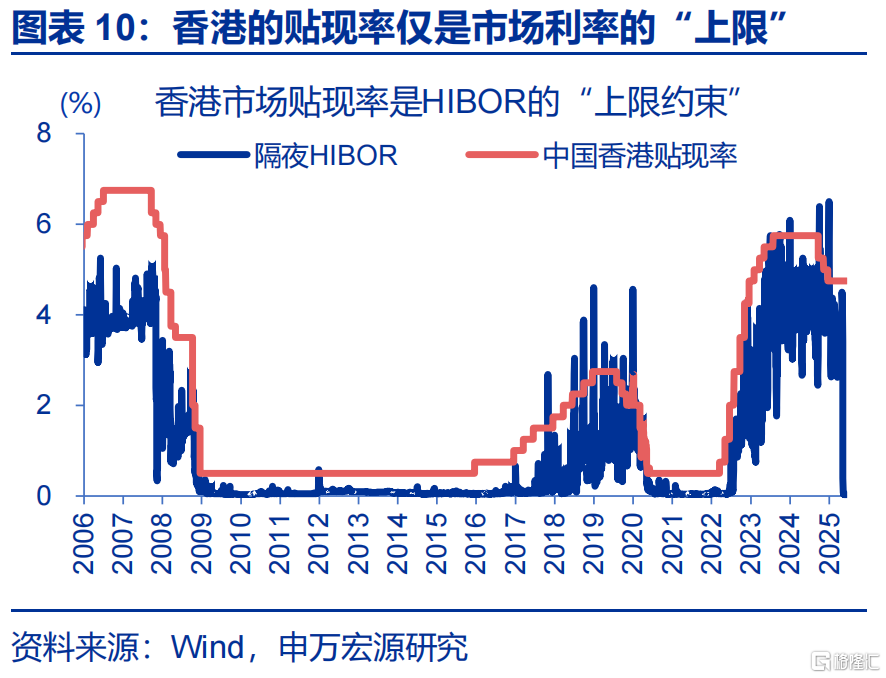

在實際運行中,發鈔行機制相對滯后、政策利率掛鉤也不意味着市場利率錨定,兑換保證機制成為香港匯率得以穩定的關鍵。 1)理論上發鈔行會在港幣偏強(接近7.75)的月份多發現鈔,而在港幣偏弱(接近7.85)月份回籠現鈔;但實踐中匯率與發行規模間的負相關性並不顯著,或因發鈔機制的需要審批、有一定時滯、且受發鈔行的美元現金規模影響。2)區別於美國實施的利率走廊機制,香港的政策利率貼現率僅是Hibor利率的「上限」3, 對市場利率影響相對有限,導致SOFR利率與Hibor利率會出現大幅背離。因而,兑換保證機制是香港匯率得以穩定的關鍵。

3由於「污名化效應」(Stigma Effect,金融機構的貼現行為可能被市場視為負面信號,因而金融機構會因擔心聲譽受損而避免通過央行貼現窗口借款),貼現率的「上限」約束也偶爾會被打破。

2.港幣由強轉弱的背后?金管局釋放大量流動性,套息交易驅動港幣貶值

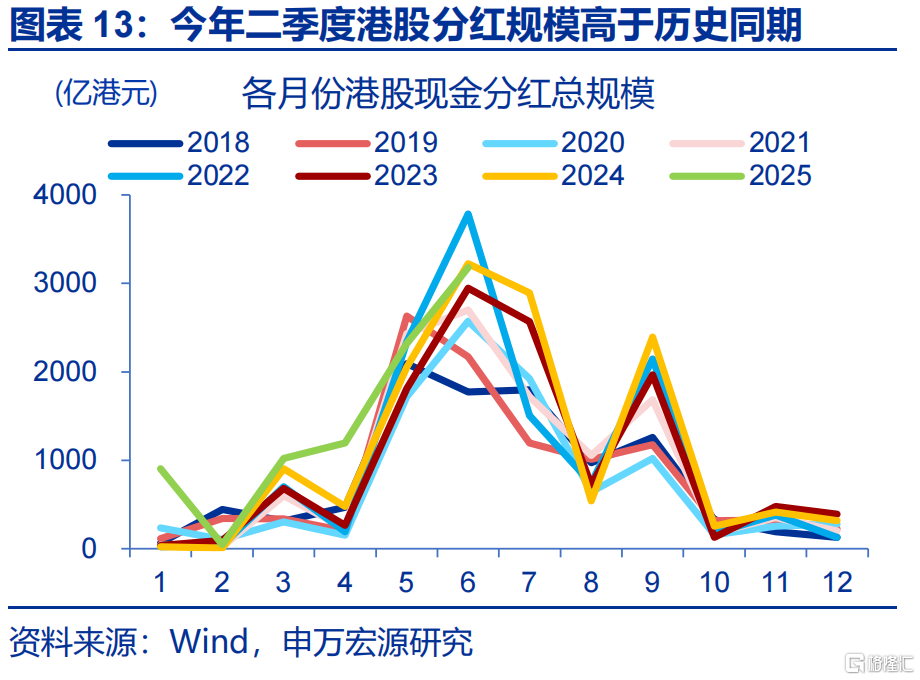

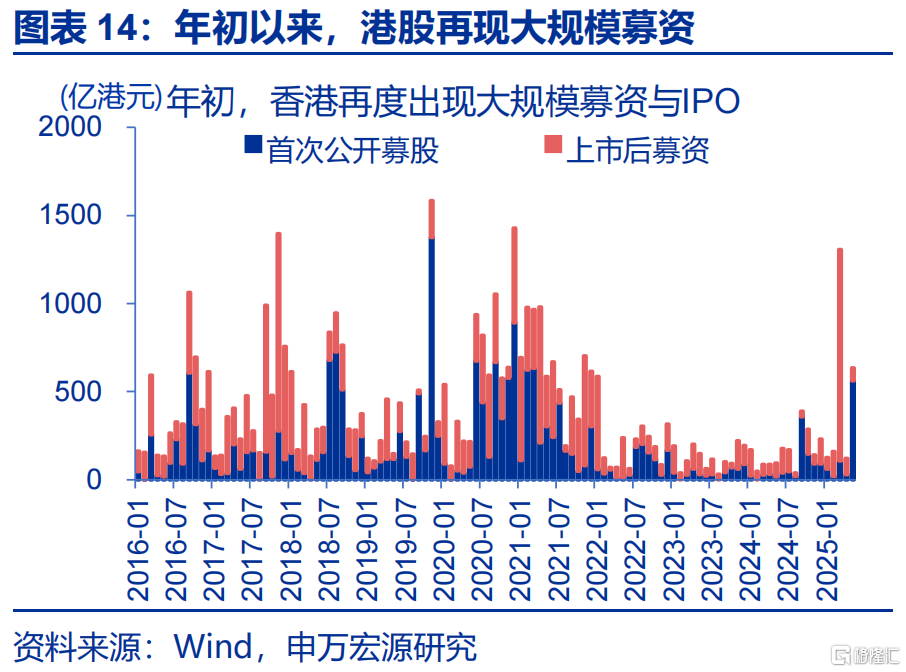

5月初強方兑換保證的觸發,主因外資流入、港股分紅、募資激增等造成的港幣流動性緊缺。1)年初以來,南下資金明顯加速,外資也在「中國資產重估」的浪潮中快速流入。截至6月13日,港股通累積流入6386億元;EPFR追蹤的外資也增加了5.1億美元。資金南下與外資流入均帶來了港幣換匯需求的激增。2)寧德時代上市等大型IPO也加劇了港幣的流動性緊缺,3月-5月,港股募資規模高達2065億港元,創2021年以來新高。3)二季度港股的大規模派息同樣導致港股流動性偏緊,6月僅過去2周,港股2季度現金分紅總規模已高達6695億港元,遠超歷史同期。4)此外,年初以來美元的疲軟,也進一步加速了港幣的升值。

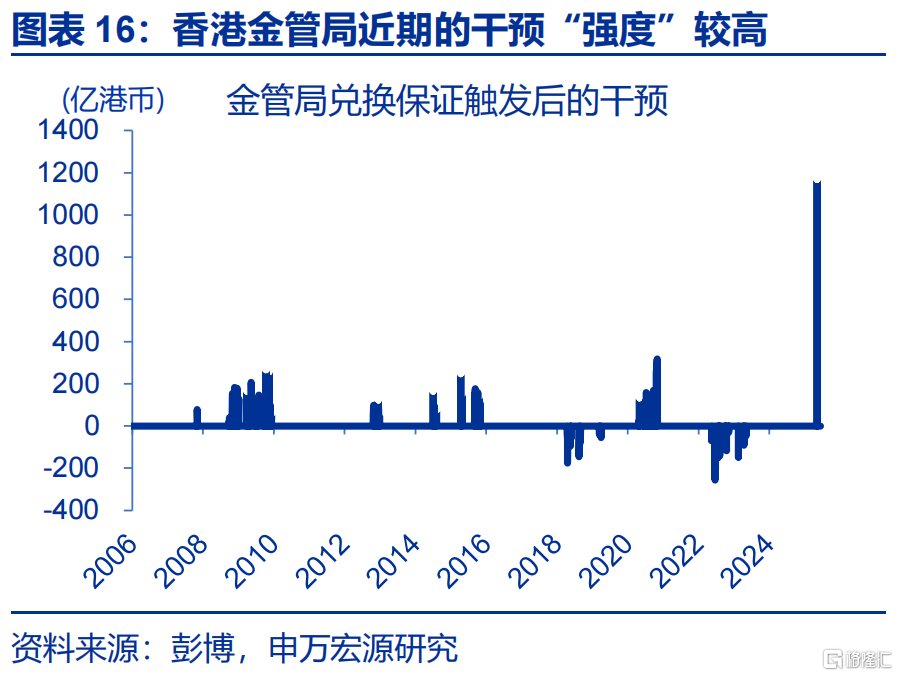

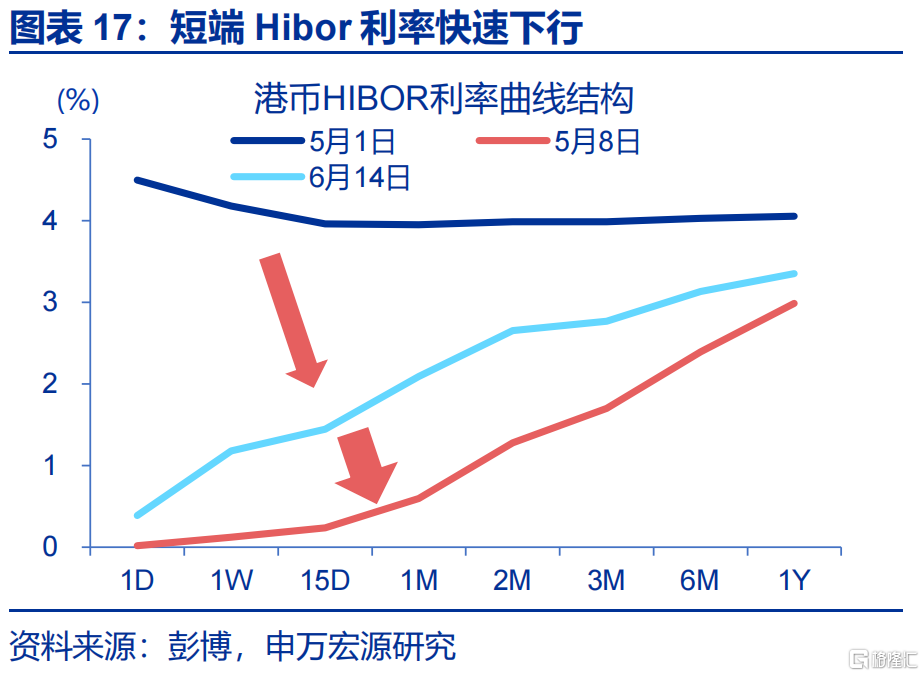

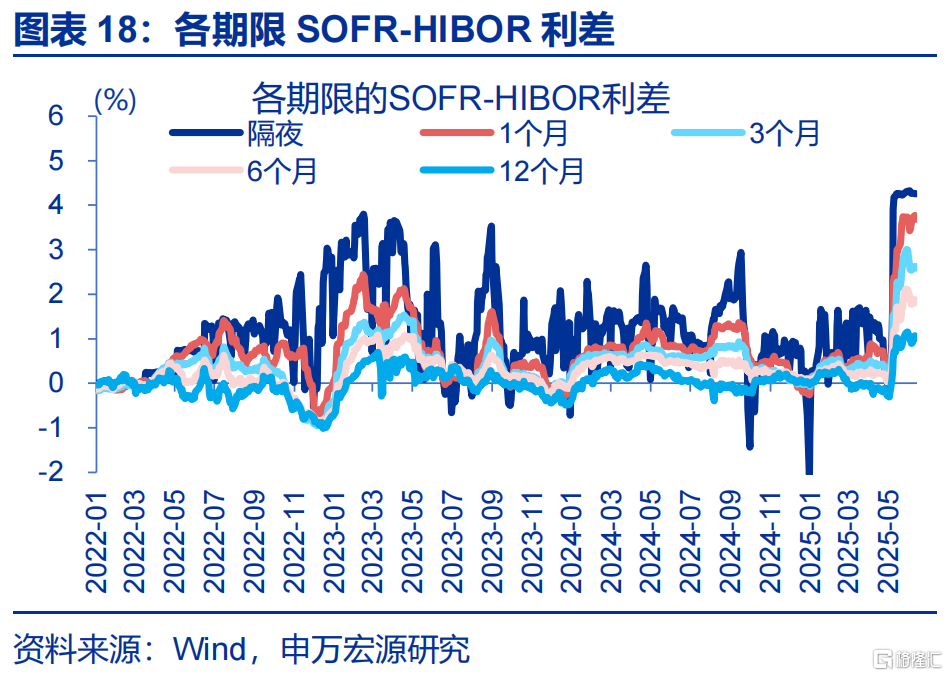

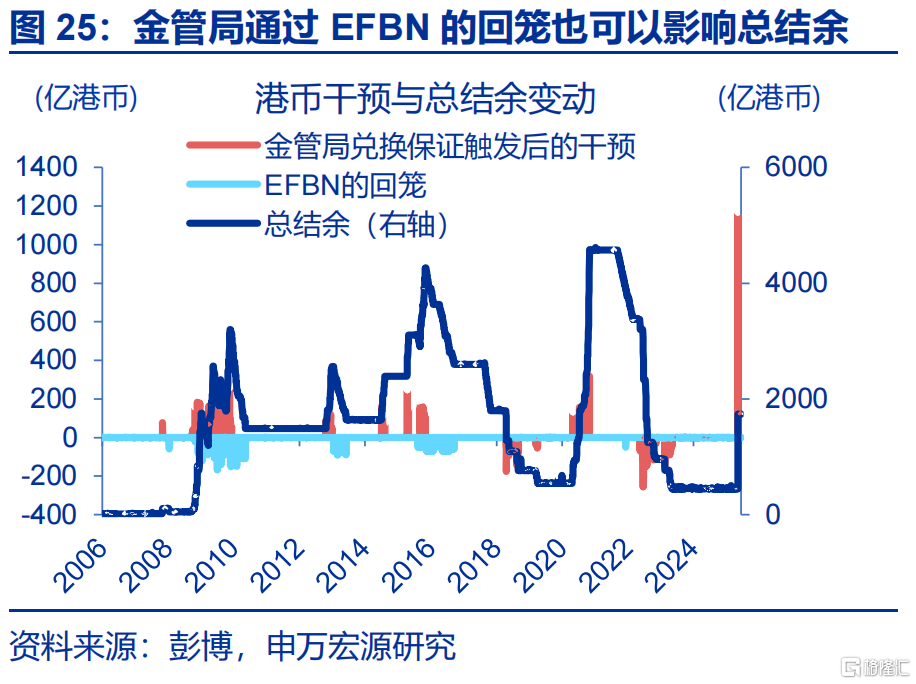

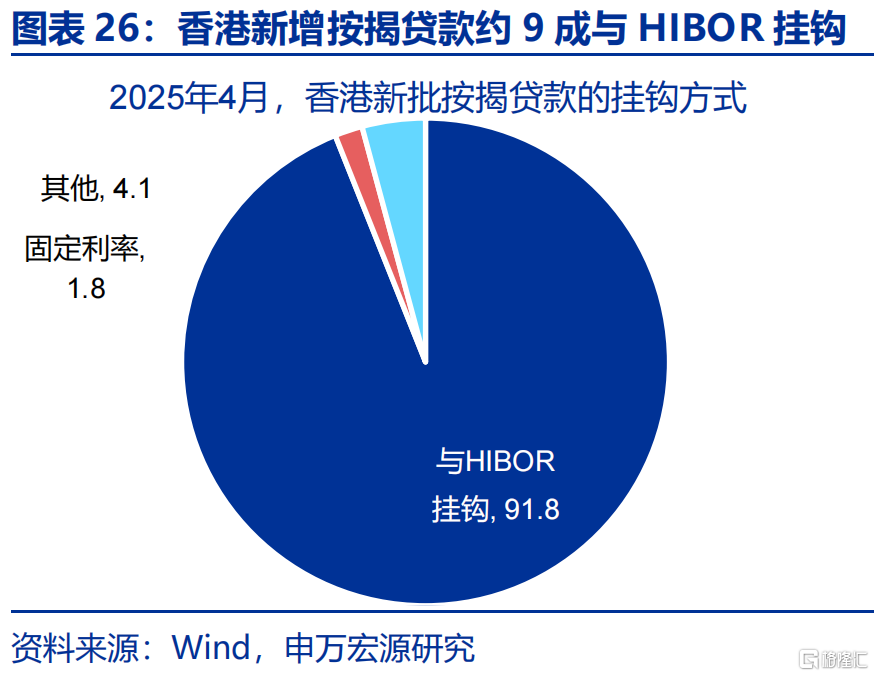

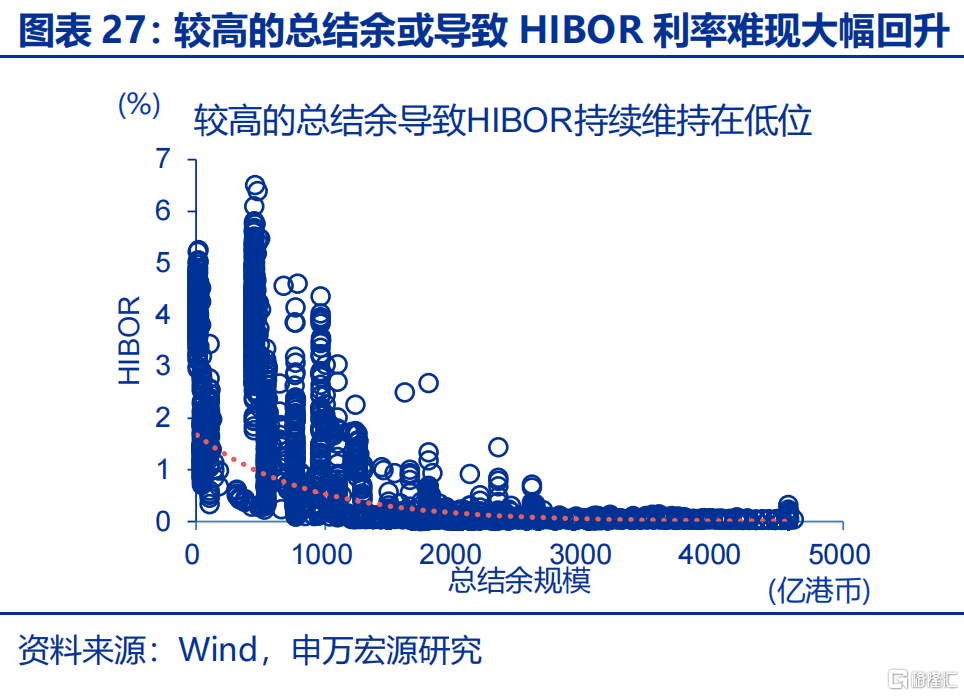

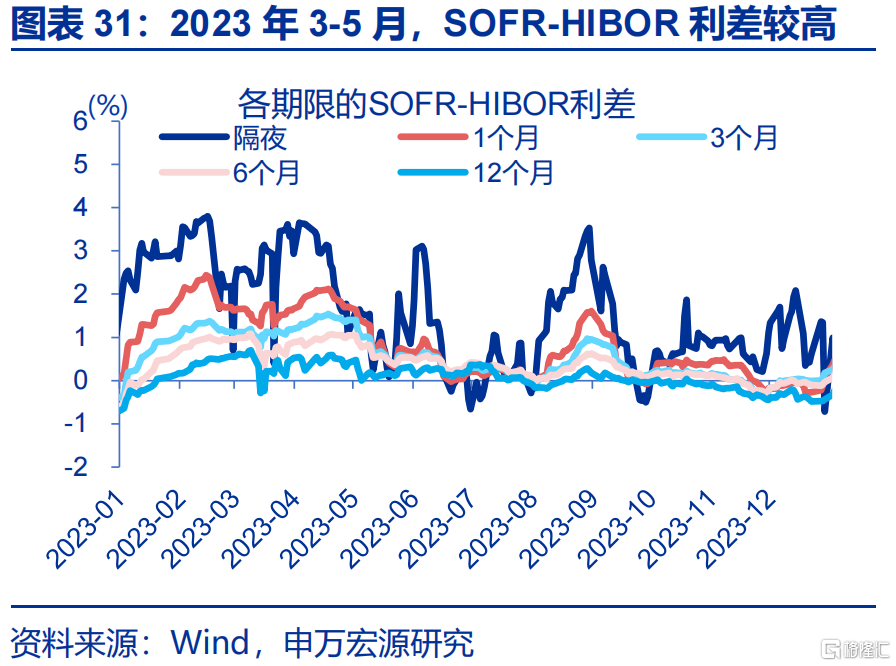

近期港幣接近弱方兑換保證,主因大量流動性釋放后的市場套息交易。5月初觸發強方兑換保證后,當周香港金管局快速投放1294億港幣,導致銀行間總結余4由5月6日的446億港元激增至5月8日的1741億港元,干預的「強度」遠超歷史同期。充裕的流動性導致Hibor利率大幅下行,其中Hibor隔夜利率由5月1日的4.5%降至0.4%,1M和3M也分別降至2.1%和2.8%,1個月與3個月SOFR-Hibor利差分別走高至3.7%和2.6%。套息交易的驅動下,美元兑港幣快速走高。

4香港持牌銀行在香港金融管理局(HKMA)開設的結算賬户余額總和,可理解為銀行間的流動性。

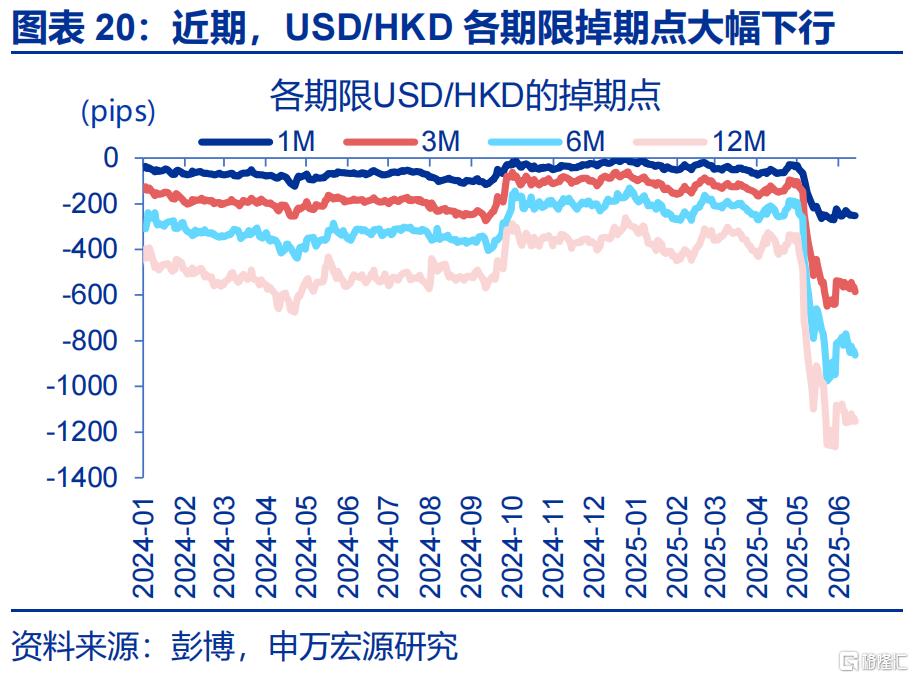

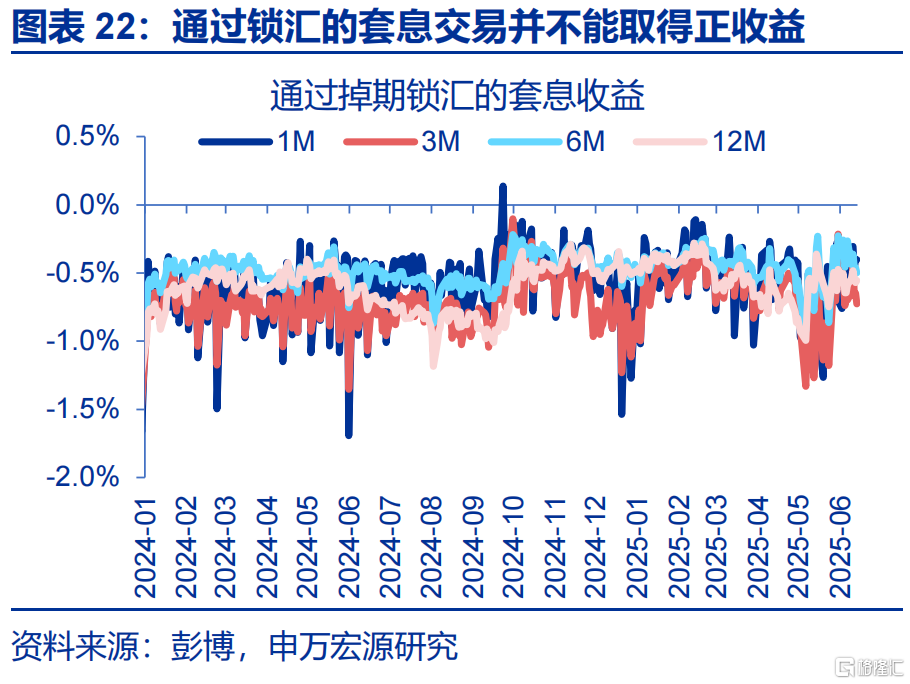

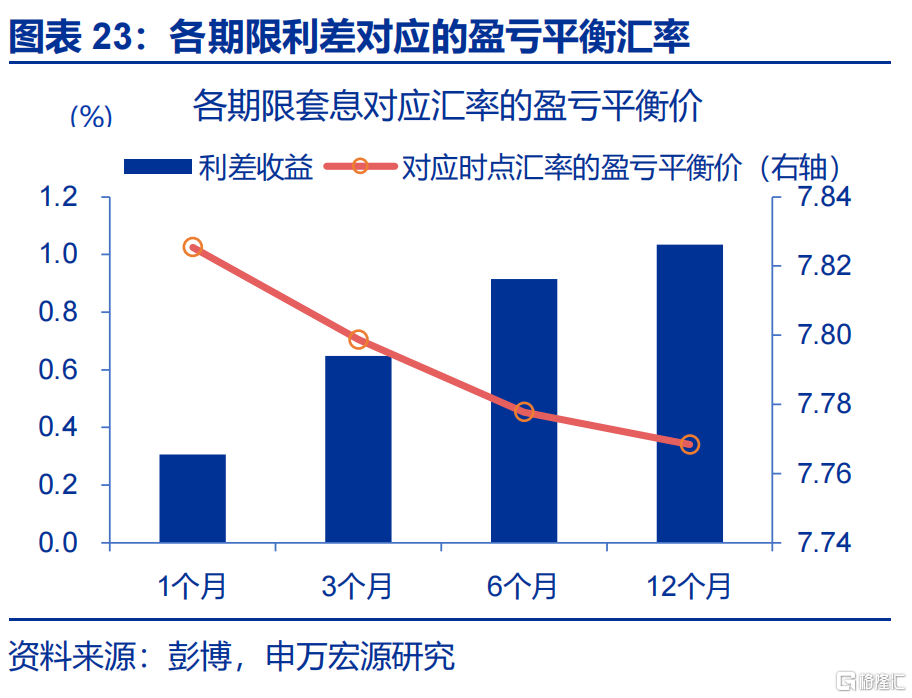

掉期點的大幅下行與對美元匯率的擔憂,使得港幣流動性未現進一步收緊,利差在高位上得到維繫。1)有套補的套息:SOFR-HIBOR的利差快速走高,導致套息交易大量展開。部分套息交易通過掉期或遠期鎖匯(買入即期美元並持有套息,同時賣出遠期美元),這類交易導致掉期點快速下行,其中12個月掉期點由5月2日的407pips快速回落至5月26日的1260pips。掉期點的大幅下行導致這類交易的鎖匯成本已高於美港息差。2)無套補的套息:當前12個月利差隱含的美元兑港幣匯率為7.77,對美元貶值下港幣相對升值的擔憂或限制了這類套息交易的進一步演繹。

3.如果再次觸發弱方兑換保證?金管局干預或相對剋制,低利率環境利好經濟與市場

從香港金管局前期操作和總裁發言來看,如果弱方兑換保證再度被觸發,金管局或也不會大幅收緊港幣流動性。一方面,除聯繫匯率制下的被動操作外,香港金管局也可以通過外匯基金票據及債券(EFBN)在強弱方兑換保證間調整市場流動性5。在2009年、2013年、2015年的幾次金管局干預后,都曾出現過增發EFBN部分回籠市場流動性,但本輪中未現這一操作。另一方面,在香港按揭利率高度綁定HIBOR的背景下,金管局總裁明確指出:「利率下調應該對香港當前經濟環境有利。」6這均或意味着,金管局或希望維繫流動性相對寬松與利率較低的貨幣環境。

5觸發強方兑換保證后,金管局在注入港元基礎貨幣的同時增發EFBN可有效吸收部分過剩流動性。

6https://www.hkma.gov.hk/eng/news-and-media/insight/2025/05/20250520/

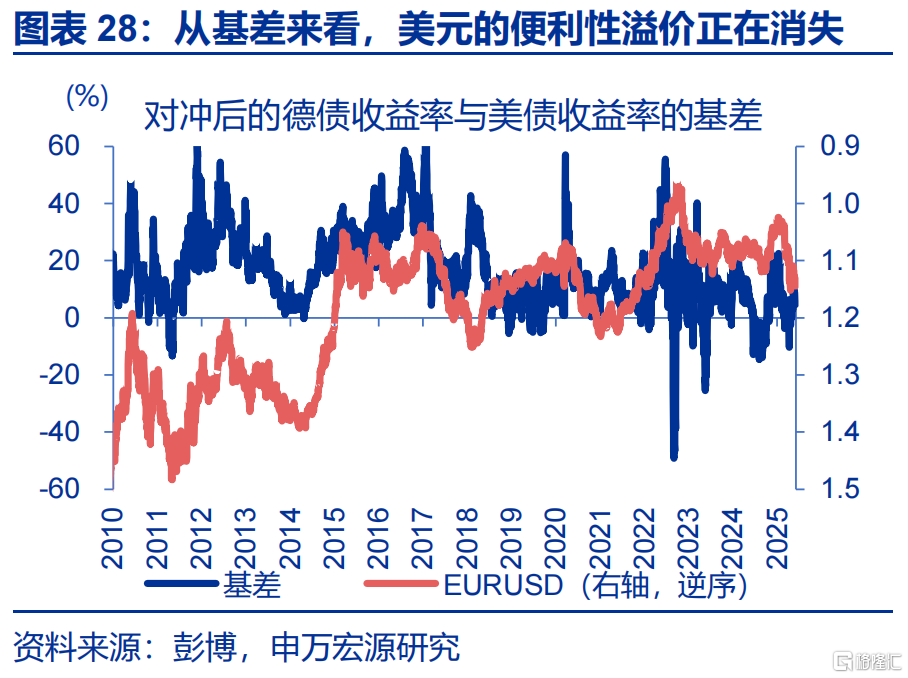

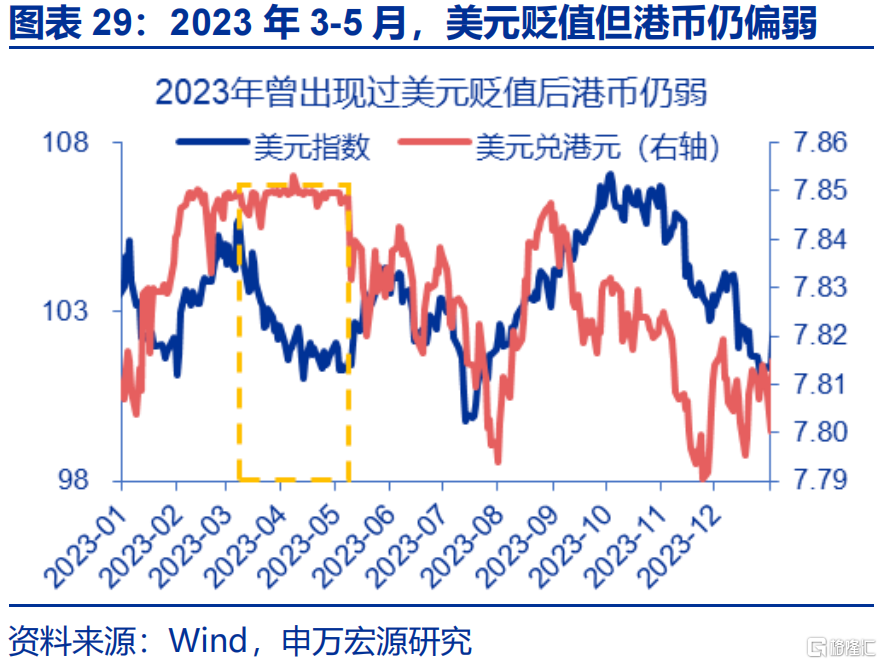

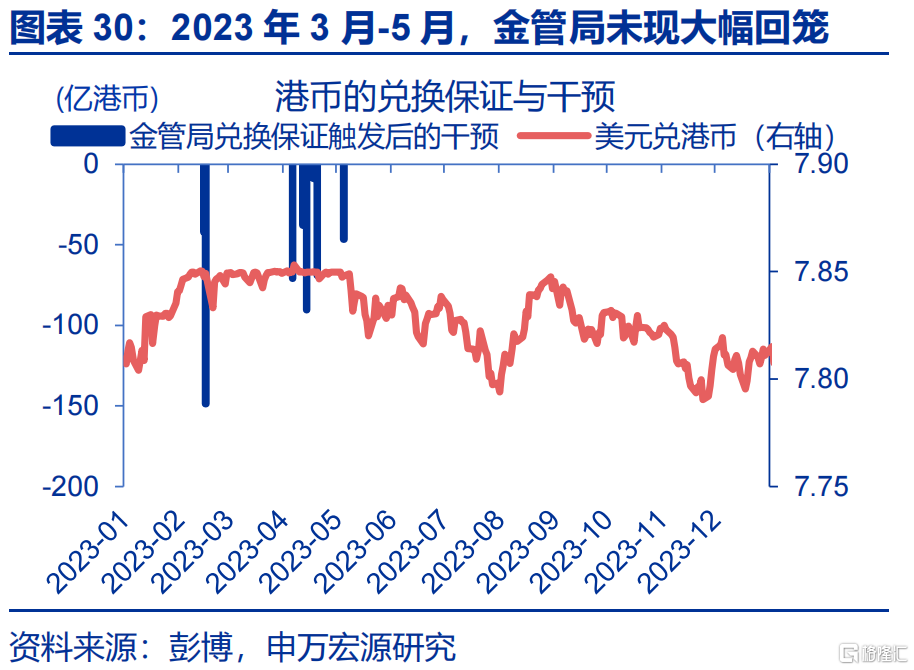

即便美元走弱,如果利差仍維繫在較高位置,港幣或也仍將處於相對弱勢的區間。向后看,美元仍有進一步走弱的可能:1)歐洲財政轉向后基本面向好,疊加「899條款」等潛在衝擊,資金或延續迴流。2)經濟壓力下,美聯儲在三季度或朝「鴿派」轉向。3)財政可持續性等擔憂,正使美元逐步失去「便利性溢價」。但即便美元走弱,觸發弱方兑換保證后相對剋制的干預,可能使得港幣仍相對偏弱。2023年3月-4月,美元顯著走弱,但在觸發弱方兑換保證后金管局對流動性的回籠相對剋制,僅回籠約278億港元,導致SOFR-HIBOR息差仍維繫在高位,港幣相對疲弱。

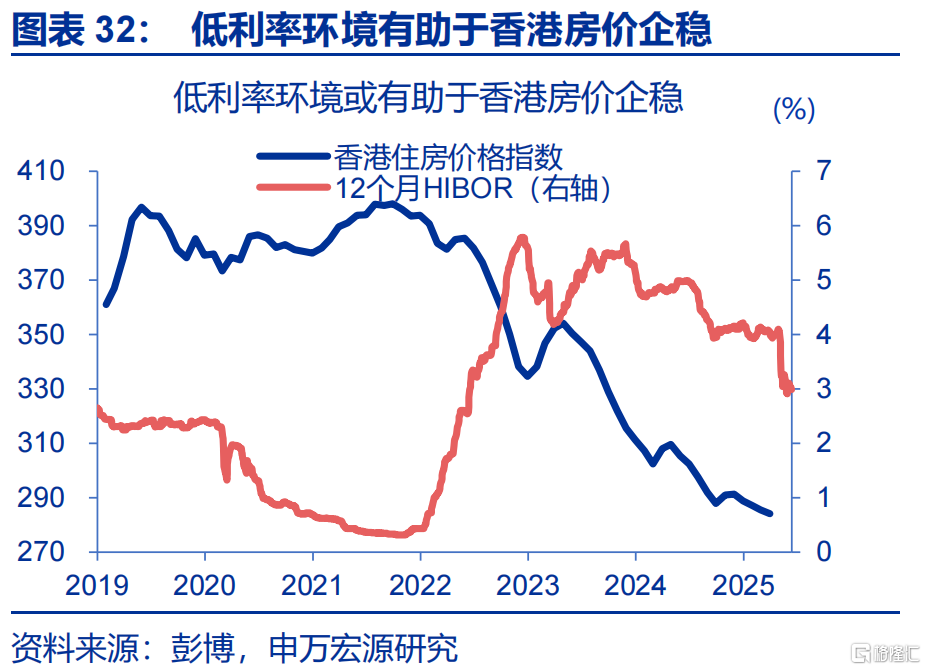

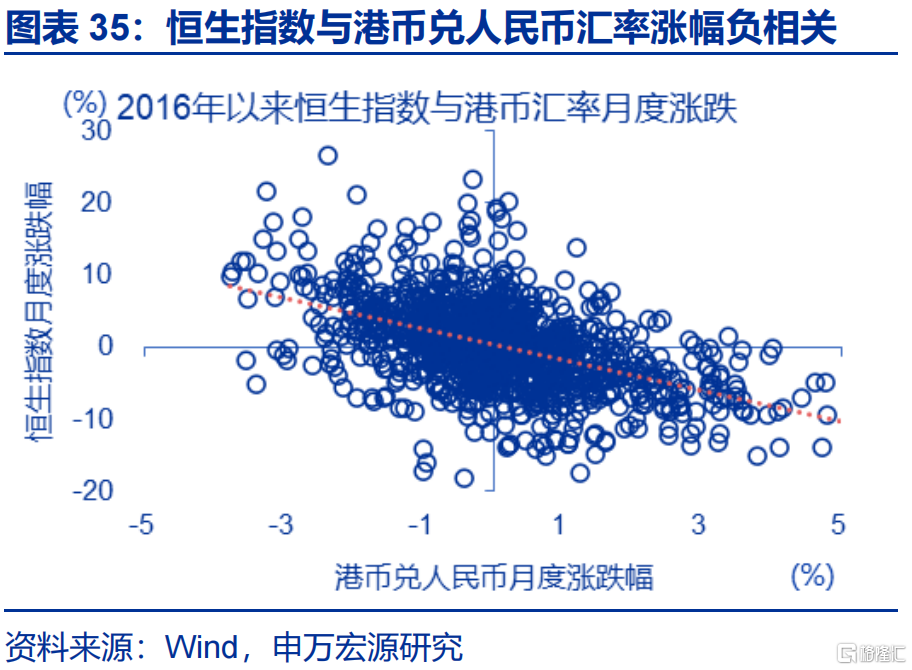

相對疲弱的港幣、相對較低的利率環境,或對香港經濟與港股市場有一定利好。1)從基本面角度來看,較低的利率環境或有利於香港經濟的投資等活動,適度疲弱的港幣對出口也有一定提振;此外,HIBOR利率帶動按揭利率大幅下行,或對房市有一定支撐,截至使得因為房價下跌而產生的2059億港元負資產規模有所削減。2)歷史回溯來看,較低的HIBOR利率有利於AH股溢價的相對收窄;港幣相對人民幣貶值期間,恆生指數的表現多相對較好。

經過研究,我們發現:

一、近期港幣兑美元匯率大幅震盪,在5月2日剛觸及強方兑換保證,近日又逼近弱方兑換保證。近期走勢有三方面較為「特殊」:第一,從強方到弱方的切換異常迅速,僅耗時1.3個月。第二,港幣由強轉弱發生在美元走弱背景下。第三,12個月掉期對應匯率一度大幅下破7.75。

二、5月初強方兑換保證的觸發,主因外資流入、港股分紅、募資激增等造成的港幣流動性緊缺。1)年初以來,港股通累積流入6386億元,EPFR追蹤的外資也增加了5.1億美元。2)寧德時代等大型IPO、二季度大規模派息進一步加劇了流動性緊張。3)美元的疲軟也加速了港幣升值。

三、近期港幣逼近弱方兑換保證,主因大量流動性釋放后的市場套息交易。5月初觸發強方兑換保證后,香港金管局快速投放1294億港幣,干預的「強度」遠超歷史同期。充裕的流動性導致Hibor大幅下行,3個月SOFR-Hibor利差走高至2.6%;套息交易驅動下,港幣快速貶值。

四、從香港金管局前期操作和總裁發言來看,如果弱方兑換保證再度被觸發,金管局或也不會大幅收緊港幣流動性。即便美元走弱,如果利差仍維繫在較高位置,港幣或也仍將處於相對弱勢的區間。相對疲弱的港幣、相對較低的利率環境,或對香港經濟與港股市場有一定利好。

風險提示

1)地緣政治衝突升級。俄烏衝突尚未終結,巴以衝突又起波瀾。地緣政治衝突或加劇原油價格波動,擾亂全球「去通脹」進程和「軟着陸」預期。

2)美國經濟放緩超預期。2024年5月以來,美國經濟數據全面不達預期,勞動力市場加速放緩,居民部分還本付息壓力趨勢性上行,消費放緩趨勢仍在繼續。

3)國內政策變化超預期。2024年11月以來,人大常委會等關鍵會議陸續召開,政策變化或超市場預期。

注:本文內容節選自申萬宏源宏觀2025.06.16發佈的《「冰火兩重天」的港幣?——「匯率」觀察雙周報系列之二 》,分析師:趙偉、陳達飛 、李欣越

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?