熱門資訊> 正文

黃金看漲警報!高盛、瑞銀、摩根大通三大頂級投行齊發

2025-04-14 11:08

- 黃金主連(GCmain) 0

- 瑞銀(UBS) 0

- 高盛(GS) 0

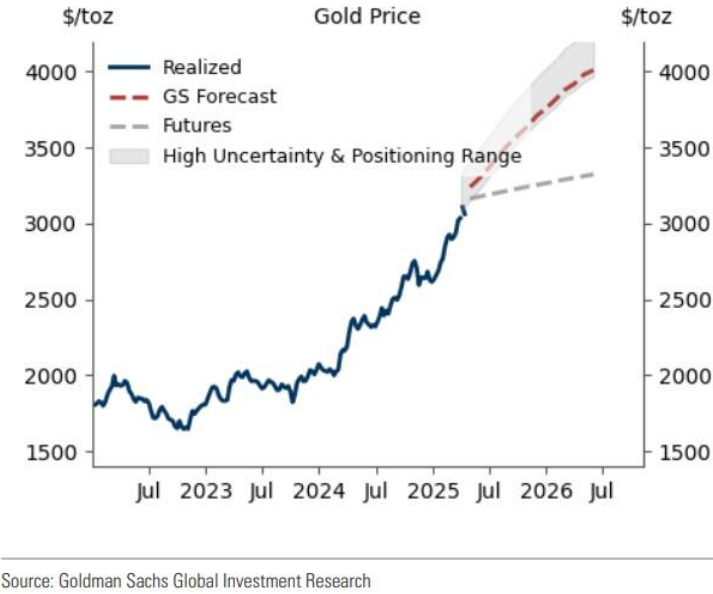

高盛大宗商品研究小組在他們的報告中將年底金價預測上調至3700美元,並指出存在上行尾部風險,最高可能達到4500美元。

現貨黃金價格在4月11日已創下3245美元/盎司的歷史新高,在4月2日美國宣佈加徵關稅后的跌幅達5% ,但之后大幅回升,此前的下跌主要是因為投資者在股市大跌時清算黃金以滿足追加保證金的要求——這與過去包括2008年和2020年在內的大市場壓力事件相一致。雖然投機性持倉急劇下降,但ETF持倉卻因經濟衰退擔憂加劇而上升,東方的實物需求似乎也隨着價格下跌而上升。

上周后半段,金價大幅回升,主要是因為投機者在不確定性持續存在的情況下買回了之前清倉的頭寸。

考慮到央行需求強於預期,以及經濟衰退風險增加對ETF流入的推動,高盛將年末黃金預測上調至3700美元/盎司(之前為3300美元),預計區間為3650-3950美元/盎司(之前為3250-3520美元)。高盛報告寫道:

「我們將央行的購買預期上調至每月80噸(之前為每月70噸),雖仍低於2022年后86噸/月的平均水平,但大大高於2022年前17噸/月的基線,因為我們2月份的預測值為106噸,遠高於我們之前假設的70噸/月。我們的央行預測顯示,在美國政策不確定性加劇的情況下,去年11月份以來的購買量回升,將11月至2月的平均購買量提升至109噸。」

高盛補充説,他們的美國經濟學家預計美聯儲將在2025年進行三次25個基點的降息,這通常是對ETF資金流入的基本預期。高盛稱:「歷史表明,在對經濟衰退的擔憂期間,ETF的資金流動往往會顯著且持續地超過美聯儲利率暗示的水平。目前,我們的經濟學家認為未來12個月美國經濟衰退的概率為45%,因此我們將這一概率納入了基於ETF利率的預測,將衰退相關的超調按概率本身的比例放大。如果經濟出現衰退,ETF的流入可能會進一步加快,並在年底前將金價推高至3880美元/盎司。」

高盛認為,從中期來看,這些上調預測的風險仍然偏向上行:

- 在央行方面,我們估計,如果在美國政策不確定的情況下,央行每月平均買入100噸(而我們的基本假設為80噸),那麼到2025年底,黃金可能會達到3810美元/盎司。

- 在ETF方面,如果出現經濟衰退,ETF的流入量可能會回到新冠疫情時期的水平,並在年底前支撐價格向3880美元/盎司邁進。

- 儘管如此,如果經濟增長因政策不確定性降低而意外上揚,ETF資金流可能會回到我們基於利率的預測,年底價格將接近3550美元/盎司。

- 在極端的尾部情景中,市場對美聯儲從屬性或美國儲備政策變化風險的關注度不斷增加,促使央行需求持續上升至每月110噸,ETF持有量到2025年底反彈至大流行病時期的水平,黃金倉位達到其歷史區間的頂部,到2025年底,黃金可能會在4500美元/盎司附近交易。我們認為這是一個概率極低的事件,但將其包括在內是爲了説明金價的非線性上升空間。

高盛得出結論:「上周美國債券市場的壓力以及黃金上周四和周五的反彈使我們更加堅信,黃金在對衝經濟衰退風險方面具有得天獨厚的優勢。」

瑞銀

瑞銀集團響應了高盛的展望,將黃金預測值上調至3500美元,並指出,他們認為中國的機構和散户投資者有相當大的強勁買入潛力——在岸投資者的情緒非常看漲,而且有跡象表明存在被壓抑的需求。

瑞銀報告稱,「我們預計,隨着當前事件(即貿易戰、美國國債拍賣不佳以及持續的去美元化趨勢)的發生,央行、機構和私人投資者的需求會增加。 此外,黃金的倉位仍低於全球金融危機后黃金多年牛市期間的峰值。」

需要關注的一個重要動態是中國的保險資金正式進入黃金市場。報告稱:「在獲准將資產管理規模最高1%的資金投資於黃金的機構投資者中,有幾家現已開始進行測試交易。這比我們預期的要早,預示着黃金行業和更多機構投資者的黃金需求前景良好。

迄今為止,獲准投資黃金的10家保險公司約佔整個行業的57%,截至2024年第三季度的總資產約為20萬億人民幣。這意味着,如果1%的允許配置全部用完,將有約2000億人民幣的資金流入黃金(按當前現貨價計算,約為900萬盎司)。若將授權範圍擴大到整個保險行業,將意味着高達約1500萬盎司的黃金。如果允許的分配比例從1%提高,還會有其他積極的發展。

我們認為,大宗交易還需要一些時間,但總體而言,這將產生非常積極的長期影響。就目前而言,這些發展有助於促進其他在岸機構和散户投資者的積極情緒。中國的黃金ETF持有量自2023年以來持續流入,遠早於全球ETF去年年中轉為積極的趨勢,這也反映了樂觀的前景。上海黃金交易所的數據也表明需求強於預期。在岸溢價重新抬頭,並已升至9個月來的最高水平......隨着市場補充庫存,我們預計未來幾個月進口量將有所改善......投資需求似乎比我們預期的要好。中國需求趨勢值得關注的另一個原因是,潛在的強勁購買力可能會加劇流動性問題,並進一步誇大價格走勢。」

摩根大通

摩根大通也同意高盛的觀點,並補充説,黃金儲備多元化仍有進一步發展的空間。

- 1971年美國放棄金本位制后,黃金用了大約38年的時間纔在2008年3月全球金融危機期間突破1000美元大關。

- 2020年8月,在新冠疫情帶來的經濟不確定性中,金價達到了2000美元的里程碑,標誌着金價從1000美元翻番的12年曆程。

- 此后,上漲加速,只用了不到5年的時間就達到了第三個里程碑:2025年3月1日,現貨金價突破3000美元大關,達到3001.10美元/盎司的歷史新高。

- 從2500美元迅速攀升到3000美元只用了短短210天,大大快於以往平均超過1700天的500美元遞增速度。

每個1000美元躍升所需的時間比前一個階段少三分之二,考慮到收益遞減規律以及投資者對整數的吸引力,4000美元大關是否指日可待?

隨着美國從「美國大同」過渡到「特朗普大同」,可能會出現更多的購買行為。摩根大通寫道:「美國霸權的衰落,表現爲美國從特朗普第一屆政府開始並在第二屆政府期間加速從全球參與中撤退;歐盟爭取戰略自主權的鬥爭;印度的影響力與日俱增;俄羅斯日益自信......所有這些都預示着這一轉變。在這些變化中,這種新興的世界秩序正在重新定義國際關係,其重點是領土安全、獲取資源、追求國家利益、維持均勢和避免直接衝突。

即使央行連續三年購金超過1000噸,我們認為央行購金增加的結構性趨勢仍將繼續。遠離美元儲備的多元化,雖然仍然温和,但正在加速。國際貨幣基金組織(IMF)最新的COFER數據顯示,儲備管理者在2024年第三季度拋售了965億美元的美元資產,使美元儲備佔比降至57.4%,比上一季度下降了1個西格瑪,創下了自新冠疫情以來相當窄幅波動后的新低。再加上政治和貿易的不確定性,以及對關税和地緣政治聯盟變化的擔憂,我們認為,2025年央行對黃金的進一步多元化購買將達到約850噸。」

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?