熱門資訊> 正文

周末讀物 | 全球暴跌!巴菲特逃頂封神屹立不倒,一文揭祕股神逃頂的真相

2025-04-05 12:28

特朗普發動全球關税戰,當市場風聲鶴唳,哀鴻遍野之時,沃倫·巴菲特掌舵的伯克希爾·哈撒,在美股暴跌中屹立不倒。

巴菲特再次震撼到了我,我再次通過親身體感,體會到了巴菲特的牛逼之處,真的是封神的角色。

本文覆盤了巴菲特最近幾年的投資成績和操作,覆盤了巴菲特為什麼能夠抄底逃頂,也通過巴菲特的持倉看到巴菲特對未來的判斷,並且再度總結了巴菲特的投資理念和策略。

本文為你帶來:

一、巴菲特伯克希爾25年表現

二、巴菲特近五年投資成績長期跑贏市場的「防禦型神話」

三、巴菲特當前的持倉

四、巴菲特減持、逃頂的原因:如何預判風險

五、通過巴菲特持倉來看巴菲特對未來的判斷

六、巴菲特投資的成功精髓

一、巴菲特25年表現

本周伯克希爾的B類股下跌了6%,相對於暴跌9%的標普500指數,伯克希爾的表現無疑堪稱出色,且在市場今年來持續回調的背景下,伯克希爾上周還繼續創新高,年內漲幅8.88%,大幅跑贏指數

去年,伯克希爾本身就取得了輝煌的業績。 運營收益較2023年增長了27%。 自2021年以來,這些收益一直在穩步增長。

在今年第一季度,標普500指數遭遇自2022年初以來最糟糕的季度表現,下跌4.6%,伯克希爾的股價卻飆升了17.3%,創下歷史新高。

在前幾年巴菲特看空比特幣的時候,巴菲特老了的言論甚囂塵上。現在看來,姜還是老的辣。

二、近五年投資成績:長期跑贏市場的「防禦型神話」

絕對收益與相對優勢

年化回報率:過去五年伯克希爾年化回報率22.1%,遠超標普500指數的17.9%。其股價在2025年繼續逆勢上漲15.3%,同期標普500下跌3.5%,凸顯其「避風港」屬性。

核心驅動力:傳統行業(如能源、消費)的穩定現金流、日本五大商社的超額收益(持倉成本138億美元,市值235億美元,回報率70%14),以及保險浮存金的零成本槓桿效應(2024年浮存1710億美元,投資收益4970億美元)。

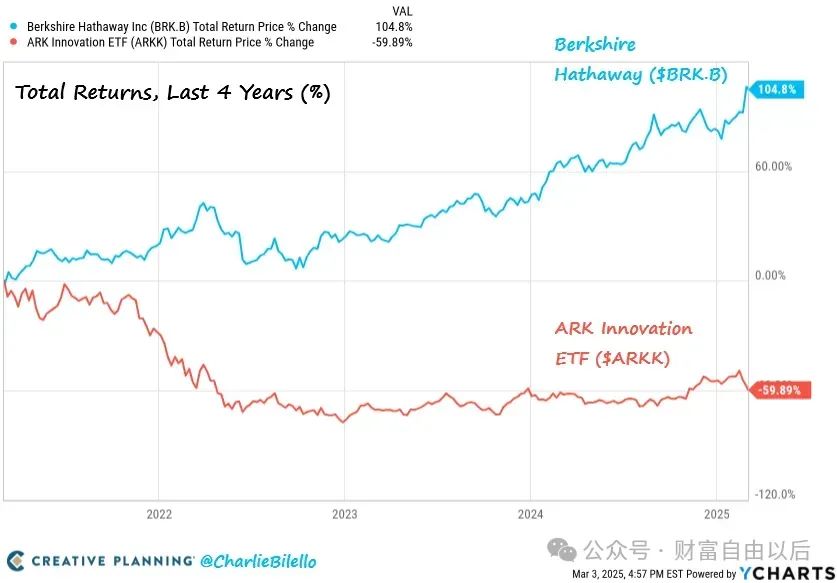

「木頭姐」凱西·伍德和沃倫·巴菲特在投資界常被視為截然相反的代表。

伍德押注於人工智能和生物科技等高風險、高回報的新興技術,而巴菲特更傾向於保險和消費品等行業中穩定的現金流和高品牌吸引力。

對比近十年來的投資回報表現,方舟投資的年平均回報率為4.87%,而伯克希爾公司的年平均回報率為9.83%。

三、伯克希爾當下的持倉結構

巴菲特構建了一套能夠穿越牛熊的持倉結構,在行情市場瘋狂時不斷賣出高估值的科技股,手握巨量現金以等待市場崩潰抄底。

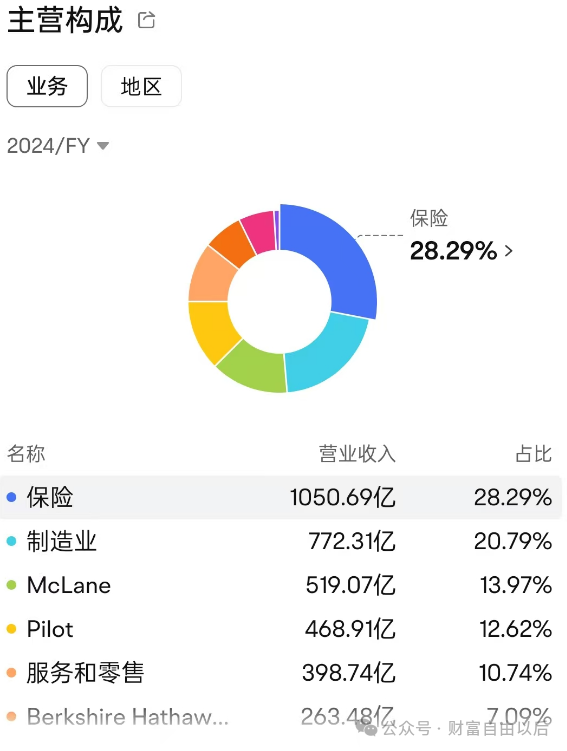

其次其仍然在持的倉位是能夠穿越牛熊周期的結構,比如保險、製造業、消費股等。

關税戰之下,保險公司可以根據市場價格變動重新調整定價,其實質並沒有受到影響。製造業和消費股也是關税戰之下能夠受益的行業。

巴菲特當前持倉分析(截至2025年4月),持倉結構中保險和製造業佔據大頭。

當前核心持倉概覽

蘋果(AAPL)

儘管2024年大幅減持,蘋果仍為伯克希爾第一大重倉股,但持股比例從6%降至2%(從9.05億股減至3億股),反映其從「絕對重倉」轉為「戰略性持倉」。

西方石油(OXY)

2024年多次加倉,現為第六大持倉。巴菲特通過「越跌越買」策略持續增持,看好其強現金流、高分紅及抗通脹能力。

傳統消費與金融股

可口可樂(KO):長期持有,分析師預計2025年股價上漲20%;

美國銀行(BAC):減持后仍為前五大持倉;

雪佛龍(CVX):能源行業核心標的,抗風險屬性強。

新興領域佈局

Liberty Latin America(電信):分析師預計未來12個月漲幅58%;

Atlanta Braves Holdings(體育娛樂):潛在收購預期推動股價預期上漲42%;

Lennar(房地產):受益美國地產復甦。

繼續增持日本5大商業

日本五大商社:通過日元債融資(利率0.5%)低成本投資,股息收入8.12億美元覆蓋利息成本1.35億美元,形成「現金奶牛」模式。

消息面上,伯克希爾正計劃在全球市場發行日元債券,公司有意增持日本五大綜合商社的股份。

四、大規模減持原因:如何預判科技泡沫和貿易戰

伯克希爾曾連續9個季度淨賣出,在24年大規模減持科技股,巴菲特當時為什麼減持科技股,是當時看到了什麼嗎?回溯巴菲特的判斷對我們以后應對市場風險有很大的參考。

2024年主要減持行為及邏輯

大幅減持蘋果(減持超60%)

直接原因:增加現金儲備(伯克希爾現金從1676億增至3342億美元)以應對市場高估值和不確定性;

深層邏輯:擔憂科技股護城河弱化(如AI競爭加劇)及潛在税負上升風險。對於全球對AI充滿幻想之時,巴菲特應了那句別人貪婪時我恐懼。

清倉Snowflake(雲計算)與派拉蒙環球(媒體)

反映對高估值科技股和傳統媒體行業前景的重新評估。

減持美國銀行(持股比例降至10%以下)

可能出於對消費信貸質量惡化(逾期率上升175基點)及金融業風險的預判。

今年2月中旬伯克希爾披露13-F文件后,標普500已經回吐了去年第四季度美國總統大選后出現的所有漲幅。

巴菲特過去也曾和市場反着來,包括20世紀90年代末互聯網泡沫期間。事實證明他的決策是正確的,這一次再次證明了巴菲特那句「我早就説過」。

我們分析,巴菲特大規模的減持為以下原因:

1.對ZZ的高敏感性,預判關税大棒

回想起來,我們應該很容易理解巴菲特為什麼在股市創下新高之際拋售股票。

美國總統特朗普對於他在第二個任期內隨自己心願制定關税政策的計劃沒有一點遮掩,而許多市場觀察人士説,特朗普「不是那個意思」,但事實證明,他就是那個意思。

2018年股市因為特朗普關税而下跌的劇情再次上演。

巴菲特可能在去年第四季度就已經關注到了貿易緊張局勢,他最近説,關税是一種「戰爭行為」,美國的通脹問題將因此變得更加嚴重。

即便是不考慮關税問題,股市也不喜歡不確定性,突然推出某項政策和各種充滿噪音的新聞是第一屆特朗普政府的特點之一,這種劇情正在再次上演。

2.通脹持續居高不下

去年秋季到來時,美國通脹率仍然高於美聯儲設定的2%目標,這説明股市已經降低了對美聯儲去年年底降息的預期。

通脹為消費者支出帶來逆風,而消費者支出是美國經濟的主要驅動力,任何有關美聯儲將「轉鷹」的跡象都會引發擔憂情緒。

去年第三季度市場的低迷表現説明,當投資者情緒發生變化時,市場會以非常快的速度下跌。

3.估值

但對巴菲特來説,促使他賣股票的最大原因可能是估值。美股在整個第四季度不斷創新高,股票變得越來越貴。

不僅相對於自身歷史水平很貴,相對於其他國家和地區的股票也很貴。美股已經「完美定價」,這不是巴菲特等價值投資者喜歡看到的現象。

五、通過巴菲特持倉看他對未來的判斷

防禦性佈局:現金為王

現金儲備翻倍至3342億美元,為2008年金融危機以來最高水平,顯示對美股估值泡沫(證券化率超200%)及「特朗普衰退」風險的警惕。

巴菲特的倉位管理是大師級的,其實投資中最大的BUG就是無限子彈,再糟糕的市場也會有底部,只要有底,行情確立,他又會大規模殺入。

大量的現金,在放在美國高息的環境下,可以持有年化4.5收益,長債也一直在漲,確定性很高,即使持有現金,每年也可以有100多億美元的收入。

偏好抗通脹與高分紅資產

能源股(OXY、CVX):加倉邏輯基於通脹預期及地緣政治對衝;

消費股(KO、Ulta):押注消費韌性,可口可樂品牌護城河與美粧賽道增長潛力兼具。

對科技股的謹慎態度

減持蘋果、清倉Snowflake,反映對科技行業高估值及護城河不確定性的擔憂,尤其是AI領域研發投入競賽的不可持續性。現在把AI估值泡沫打下來,等到進入現金流階段再進入也不晚。

結構性機會挖掘

電信(Liberty Latin America):押注全球數字化進程;

體育娛樂(Atlanta Braves):收購預期驅動的短期投機機會。

對金融行業的審慎

減持美國銀行,或預示對消費信貸風險及利率政策不確定性的預判。

六、巴菲特價值投資的精髓

總結巴菲特的策略核心邏輯就是:

1.採用格雷厄姆式安全邊際的價值投資,低估值優先,但更側重防禦性與靈活性。

2.通過減持高估值資產、增持現金流穩定的傳統行業,平衡短期風險與長期收益。

3.採用中性貨幣槓桿策略

日元債融資:通過發行固定利率日元債投資日股,規避匯率風險,實現「借低息投高息」套利。

保險浮存金運用:以保險業務低成本資金放大投資收益,2024年承保利潤90.2億美元,槓桿效應顯著。

其次,投資周期上 相對選擇長期主義, 伯克希爾平均持股周期超10年(如可口可樂、日本商社),遠高於對衝基金(平均持倉周期<2年),減少交易摩擦成本。

風險控制上,長期持有大量現金、永不滿倉,以應對市場出現黑天鵝。

這點是特別值得我們學習的,投資的第一要義就是安全。只要不死、只要不傷本金,人的一生有無窮無盡的投資機會。

還有幾十輪的周期還要經歷,沒有哪一筆交易是非要滿倉、非要上槓杆的,只要不死,長期積累下來,就是非常客觀的收益,而只不過事與願違的是,沒有人願意慢慢變富。

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閲相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?