熱門資訊> 正文

觀點 | 近期港股市場的八個重要問題

2025-03-05 19:39

興證證券發表研報稱,南下資金成為本輪做多港股的主力之一,與外資流入節奏形成鮮明對比,且在流入節奏上更為堅決。從資金流向板塊來看,AI 和醫藥等成長板塊備受青睞,同時南下資金對紅利板塊也持續流入。此外,港股當前估值雖有所上漲,但整體仍處於可挖掘區間,與美股相比,多數港股行業存在顯著折價,部分行業在估值和盈利上具備優勢。港股科技龍頭較美股科技也顯著折價,不少港股公司相對美股對標企業性價比突出。

一、誰在買港股?

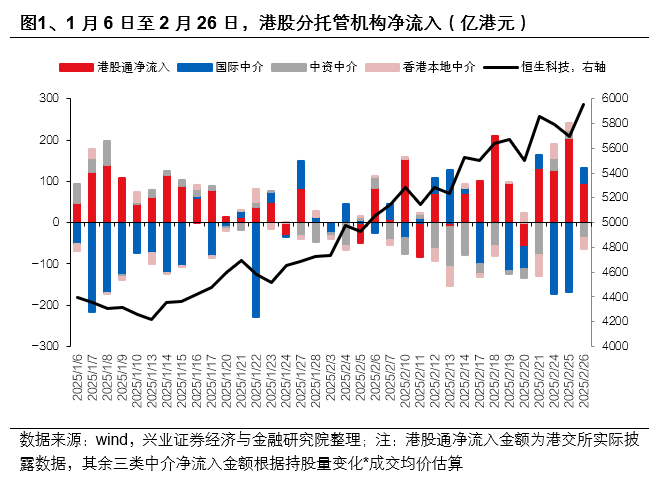

根據港股託管機構拆分來看,南下資金或是本輪做多港股的主力資金之一。1月14日至2月26日,港股通累計淨流入1672.1億港元,而同期國際中介、中資中介和香港本地中介分別減倉787.0億港元、554.6億港元、97.7億港元。

節奏上,春節前后,外資淨流入規模抬升,但又於2月中旬止盈,而內地資金持續南下。具體而言,DeepSeek引發了海外資金對於中國資產的重估,代表外資的國際中介自1月27日起轉為快速加倉港股,但又於2月17日開始轉為淨流出。與之相對的是,南下資金為港股持續貢獻增量。

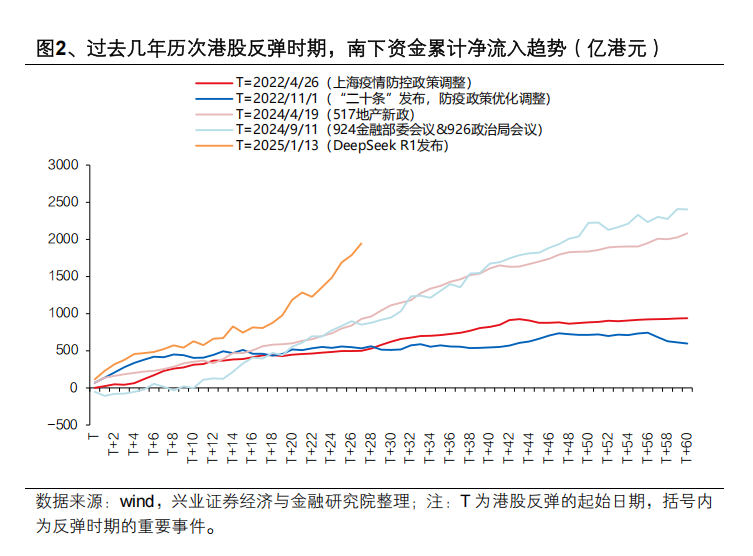

此外,相比於過去港股幾次反彈,本輪南下資金流入更堅決。和22-24年期間4次由宏觀因子驅動的反彈相比,由於本輪的改善更多源自產業趨勢迭代和企業盈利修復,疊加港股倉位和估值在大漲后仍較低,因此本輪南下資金淨流入節奏逐漸加速,尤其是在近一周震盪調整的市場環境中呈現出了「越跌越買」的特徵。

二、各類資金主要流入哪些板塊?

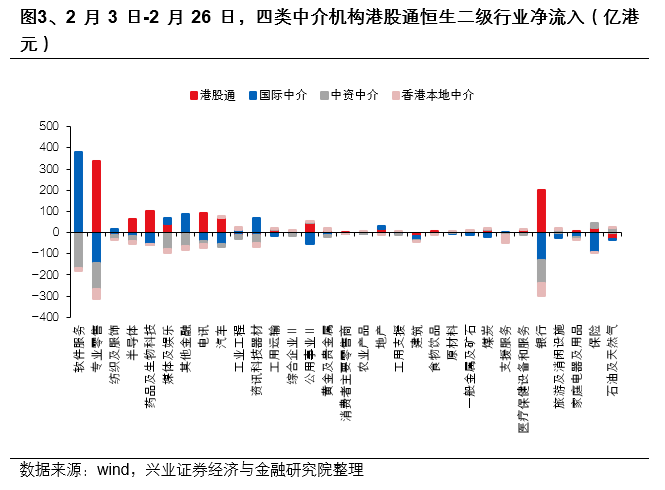

行業層面上,春節以來港股的火熱行情中,AI和醫藥等成長板塊是資金流入的主要方向,而紅利相關板塊遭減倉較多。根據測算,2月3日至2月26日,資金主要加倉軟件服務、專業零售(主要為阿里巴巴)、藥品及生物科技、媒體及娛樂和電訊等板塊,淨流出銀行、保險、建築、紡織及服飾和工業工程等行業較多。

儘管AI板塊是南下資金與外資的共識,但具體增配環節有所差異。外資大幅增配以軟件服務、資訊科技器材為代表的中上游環節,而南下資金除了增配專業零售、電訊、半導體等環節外,還廣泛增配大量「AI+」領域,包括媒體娛樂、醫療醫藥、汽車等。

並且,值得注意的是,除了「AI+」板塊之外,南下資金依然持續流入紅利板塊,並與部分中資中介和香港本地中介資金形成共振。2月3日至2月26日,南下資金依然持續流入以銀行、公用事業、保險為代表的紅利板塊,並在公用事業和保險上與中資中介資金形成共振。

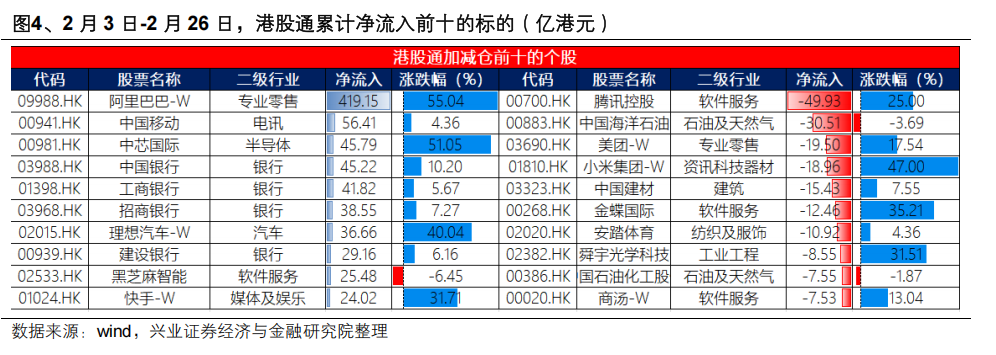

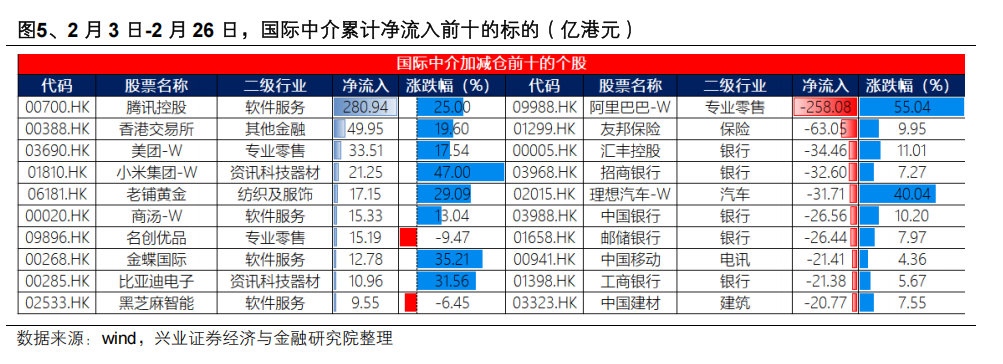

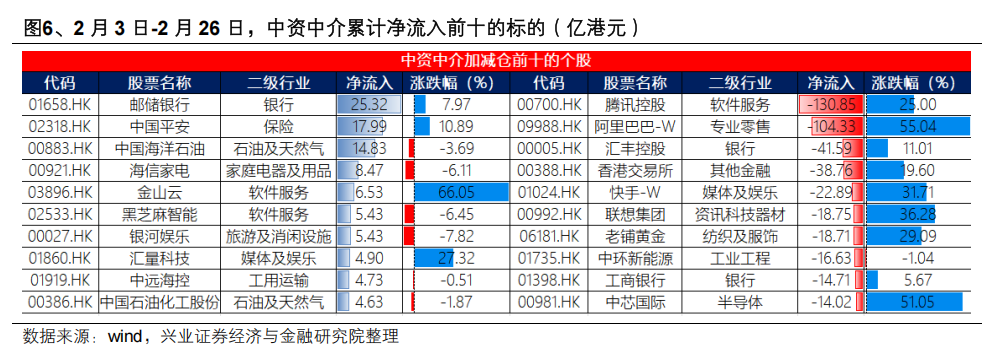

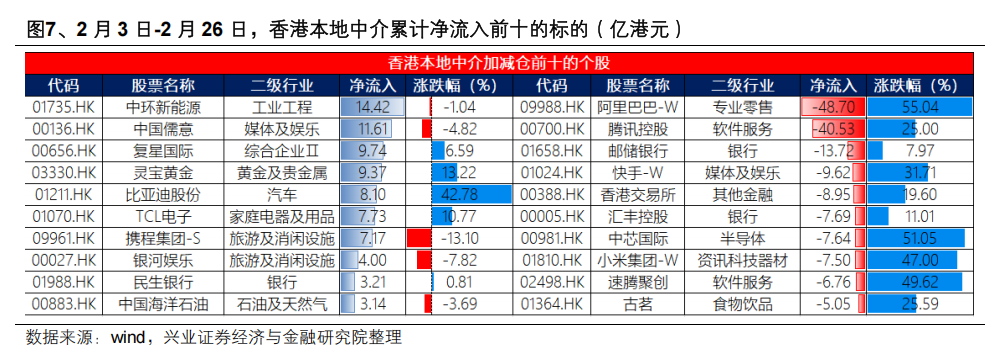

個股層面上,從四類機構淨流入前十的個股來看:

南下資金遵循「科技+紅利」的「啞鈴型」配置。不僅大幅流入以阿里巴巴、中國移動、快手、中芯國際、黑芝麻智能等為代表的AI企業,且仍在持續流入以工商銀行、中國銀行為代表的高股息個股。但是港股通對於騰訊控股、中國海洋石油和小米集團減倉較多。

外資顯著青睞具有特色商業模式的科技和消費企業,減倉阿里巴巴和金融行業較多。一方面,其大幅加倉騰訊、小米、美團、商湯、金蝶國際、比亞迪電子和黑芝麻智能等科技龍頭,另一方面,國際對於一些「新消費」企業,包括老鋪黃金、名創優品也有一定青睞。此外,外資的減倉主要集中於阿里巴巴和友邦保險、匯豐控股、招商銀行等金融股。

中資中介資金持續流入金融和石油等高股息個股,主要減倉近期熱門的騰訊控股和阿里巴巴。中資中介區間淨流入規模前三的個股爲郵儲銀行、中國平安和中國海洋石油,減倉騰訊控股、阿里巴巴和匯豐控股較多。

香港本地中介資金配置更加多元化且「小眾」,但同樣主要減倉騰訊控股和阿里巴巴。香港本地中介主要加倉中環新能源、中國儒意、復星國際和靈寶黃金,淨流出阿里巴巴和騰訊控股的規模較多。

三、各類資金港股倉位到什麼位置了?

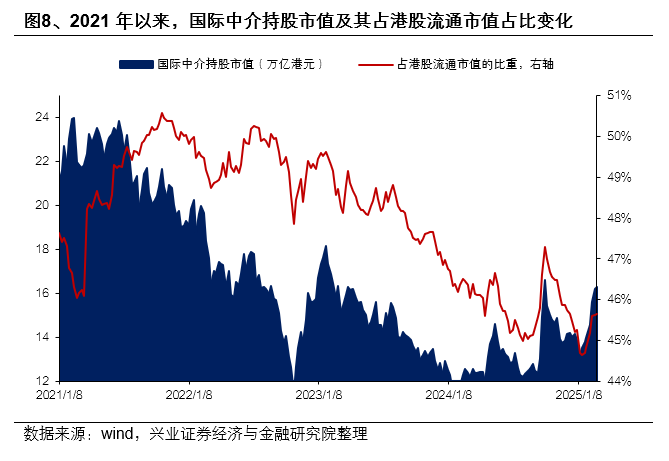

(一)外資 外資持有港股規模處於21年以來的中等水平,對港股持倉佔比則處於歷史低位。截至2月26日,國際中介持股市值為16.30萬億港元,佔港股流通市值的比重為45.65%,處於2021年以來11.1%的較低分位數水平。對標21年2月和23年1月的持股市值來看,外資持股市值或還有1.87/7.70萬億港元的提升空間。對標23年和21年的高點時期的持股市值佔比來看,在港股市值不變的假設下,外資或還有1.41/0.24萬億港元的持倉規模提升空間。

(二)內地公募基金

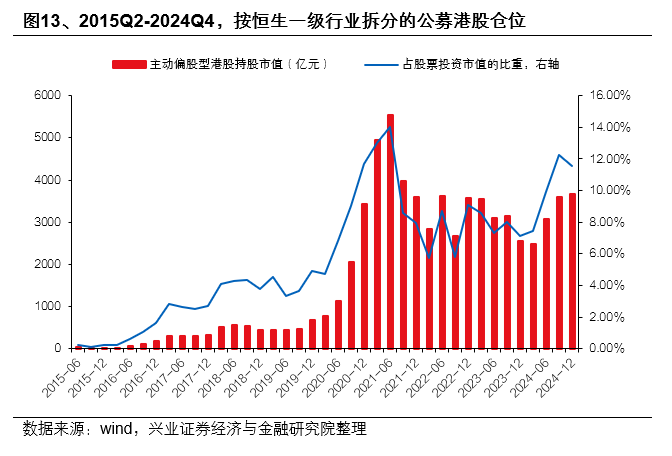

截至2024Q4,公募港股倉位為11.5%,較歷史高點仍有一定提升空間。截至2024年四季度,全持倉口徑下,主動偏股基金港股投資市值為3675.58億元,佔全部股票投資市值的比重為11.5%。假設其港股倉位回到歷史最高水平的話,根據24Q4的持股規模推算,或仍有700億以上規模的增量。

(三)非公募港股通

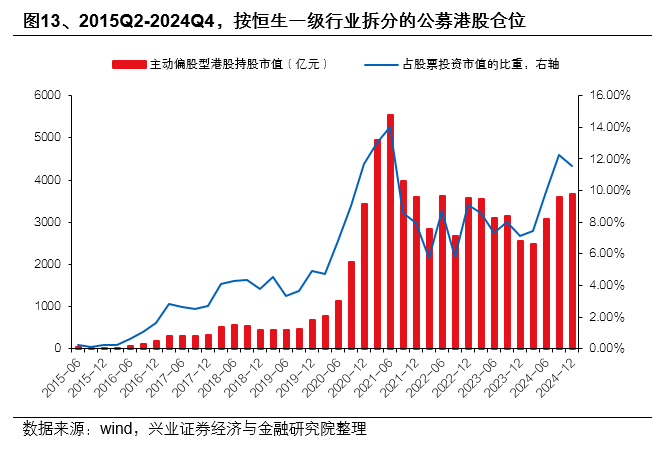

得益於過去幾年南下資金的大幅流入,去年四季度,剔除公募基金后的港股通持倉市值超3.4萬億港元。截至24Q4,剔除非QDII公募基金港股投資市值后,其余內地資金通過港股通的持倉市值為30124.8億港元,佔比為87.9%。假設24Q4險資對港股倉位為10%-30%,按照險資運用余額中股票和基金投資市值估算,則保險持倉佔港股通的比重約為13%-40%左右,這也就意味着有港股通中可能有一半及以上的資金可能來自於散户、私募和銀行理財等其他投資者。

四、各類資金港股持倉結構如何?

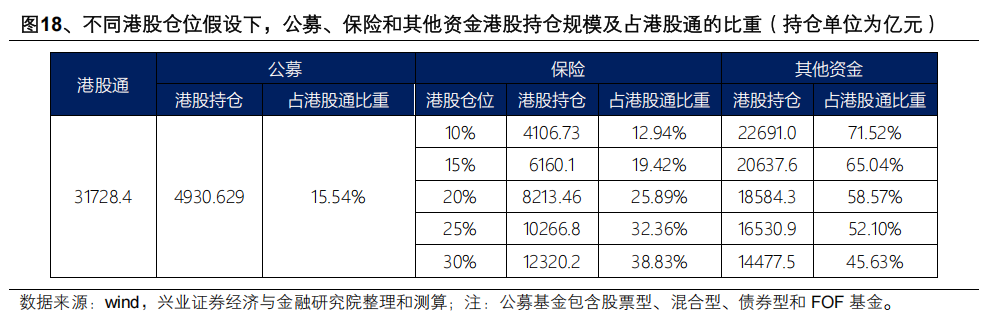

(一)外資 外資偏好資訊科技、可選消費和金融行業,合計倉位佔比近80%。截至2月26日,國際中介前5大重倉行業分別是非必需性消費、資訊科技、金融、地產建築和工業。並且拉長來看,儘管過去幾年外資流出港股較多,但資訊科技和可選消費和的合計倉位佔比卻持續上升,均與21年2月和23年1月的水平相當。

(二)內地公募基金

主動偏股基金長期重倉可選消費和資訊科技。十大重倉股口徑下,截至去年四季度,公募的港股前五大重倉為資訊科技、可選消費、醫療保健、能源和工業。但由於過去幾年對紅利板塊的增配,當前主動偏股基金在科技互聯網板塊(資訊科技行業+阿里巴巴+美團,全文同)的倉位剛回到23年一季度的水平,距離21Q1的最高點依然有2.86%的倉位提升空間。

(三)非公募港股通

非公募港股通主要重倉金融、資訊科技和可選消費。截至24Q4,剔除公募后的港股通資金前五大重倉行業為金融、資訊科技、可選消費、電訊和能源業。對比公募基金,其余南下的內地資金對紅利板塊的配置比例更為顯著。非公募港股通對資訊科技+阿里巴巴+美團合計持倉佔比為27.19%,低於21Q1和23Q1的水平,后續或還有調倉空間。

五、各類資金重倉哪些個股? (一)外資 2021年以來,外資前十大重倉股清一色為科技+金融龍頭。截至2月26日,國際中介前5大重倉行業分別是騰訊控股、阿里巴巴、小米集團、美團和友邦保險。2021年以來,外資對個股的偏好也較為固定,前十大重倉股較為穩定,尤其是騰訊控股和阿里巴巴長期佔據前兩大重倉,當前多數重倉股的倉位已經高於21年2月和23年1月的水平。但值得注意的是,2024年4月以來,國際中介前五/前十大重倉股持倉規模佔比飆升,或指向外資持股集中度持續上升、主要擁抱港股科技和金融龍頭。

(二)內地公募基金

公募港股重倉股波動相對較大,但對於騰訊和美團的偏好較穩定。截至24Q4,主動偏股基金前五大重倉股為騰訊控股、美團、中國海洋石油、小米集團和阿里巴巴。相比較於外資重倉股,公募港股重倉股的行業配置更加多元化且變化更大。此外,對比21Q1和23Q1來看,公募在騰訊控股、美團、小米、阿里巴巴等科技龍頭的倉位仍有較大提升空間。

(三)非公募港股通

非公募港股通更偏好金融、能源和運營商等高股息標的。截至24Q4,剔除公募后的港股通資金前五大重倉股為騰訊控股、中國移動、中國海洋石油、建設銀行和工商銀行。

六、上漲之后,港股當前估值水位如何?

從恆生指數絕對估值來看,截至2月26日,恆生指數PE_TTM分別為10.36,處於近五年65.1%的分位數水平,略低於23年1月27日股價高點的水平,較21年2月17日的高點還存在40.8%的折價。

從恆生科技絕對估值來看,截至2月26日,恆生科技PE_TTM分別為24.69,處於近五年29.6%的較低分位數水平,相比23年1月還有超130%的提升空間,較21年2月17日折價50.3%。 從恆生指數ERP來看,截至2月26日,恆生指數ERP(基於10年期美債利率,全文同)為5.4%,處於近五年6.7%的分位數水平,已向下突破均值-1倍標準差的水平,和23年1月的水平相當,較21年2月17日還有1%的下降空間(假設10年期美債利率不變的話,隱含的估值提升空間為11.3%)。

從恆生科技指數ERP來看,截至2月26日,恆生科技ERP為-0.2%,處於近五年30.4%的分位數水平,尚未突破均值-1倍標準差,但已低於21年2月的水平,較23年1月27日還有1.6%的下降空間(假設10年期美債利率不變的話,隱含的估值提升空間為65.7%)。 從恆指較標普500相對估值來看,截至2月26日,恆指較標普500相對PE為0.38,處於近五年38.5%的中等偏低分位數水平。按照當前美股估值推算,恆指較23年1月27日還有35.7%的提升空間,較21年2月還有13.3%的提升空間。 從恆生科技較納斯達克100相對估值來看,截至2月26日,恆生科技較納斯達克100相對PE為0.70,處於近五年32.9%的中等偏低分位數水平。按照當前美股估值推算,恆生科技較23年1月還有199.4%的提升空間,較21年2月還有69.7%的提升空間。

七、細分行業看,港股相對美股估值如何?

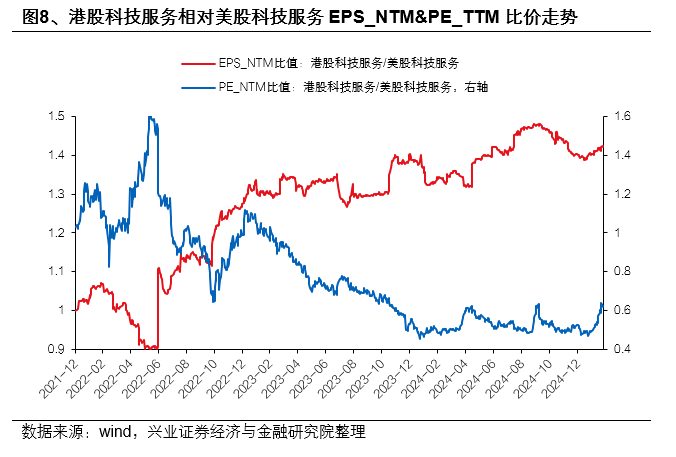

對比港股和美股25年預期PE和PB,我們發現多數港股行業顯著折價。具體而言,港股商貿零售(含阿里巴巴)、原材料、金融和能源等板塊較美股折價超50%,而電子科技、醫療服務、醫療科技等部分港股行業估值高於美國對應行業。進一步從PE-G框架來看,以互聯網為代表的港股多數行業估值相對美股折價且25年EPS增速佔優。其中,作為本輪AI行情的主線和港股最核心的科技服務行業(包括騰訊、網易、百度、阿里健康、金山雲等),其EPS優勢較美股同類(包括微軟、甲骨文、IBM、Palantir、Servicenow等)持續提升,但估值折價卻不斷擴大。此外,原材料、能源、物流服務、金融、公用事業、交通運輸商業服務等行業較美股同類行業同樣具備估值和盈利的優勢。

八、龍頭角度,港股相對美股估值如何?

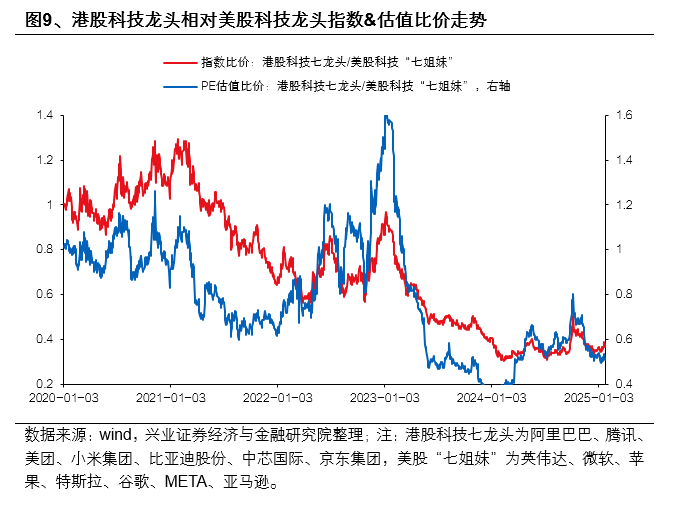

整體來看,港股科技龍頭較美股科技顯著折價。截至2月26日,港股科技七龍頭較美股科技「七姐妹」(個股名單見圖表10備註)相對PE為0.71,處於近五年44.2%的中等分位數水平。

按照當前美股估值推算,港股科技七龍頭較23年1月還有117.9%的提升空間,較21年2月還有55.8%的提升空間。 具體到個股來看,基於自下而上梳理出的各行業市值靠前且有特色業務的港股公司,無論從25年預期PB還是PE來看,其大多相對可對標美股存在一定低估。其中,理想汽車、比亞迪股份、京東、工商銀行、中石油、阿里巴巴、百度、安踏等企業較美股性價比依然較高。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?