熱門資訊> 正文

機構:哪些資金在買港股?各類資金加減倉港股結構有何特徵

2025-03-05 09:15

本文來自格隆匯專欄:興證策略張啟堯 作者:興證策略團隊

引言:今年以來港股引領中國資產,吸引全球投資者關注。那麼誰是加倉港股的主力?各類資金主要買賣哪些方向?內外資持倉結構如何?后續還有多少增量資金?詳見報告。

一、哪些資金在買港股?

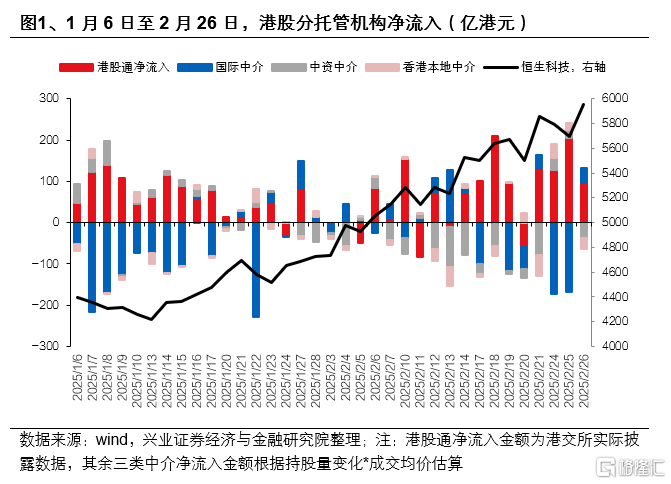

根據港股託管機構拆分來看,南下資金或是本輪做多港股的主力資金之一。1月14日至2月26日,港股通累計淨流入1672.1億港元,而同期國際中介、中資中介和香港本地中介分別減倉787.0億港元、554.6億港元、97.7億港元。

節奏上,春節前后,外資淨流入規模抬升,但又於2月中旬止盈,而內地資金持續南下。具體而言,DeepSeek引發了海外資金對於中國資產的重估,代表外資的國際中介自1月27日起轉為快速加倉港股,但又於2月17日開始轉為淨流出。與之相對的是,南下資金為港股持續貢獻增量。

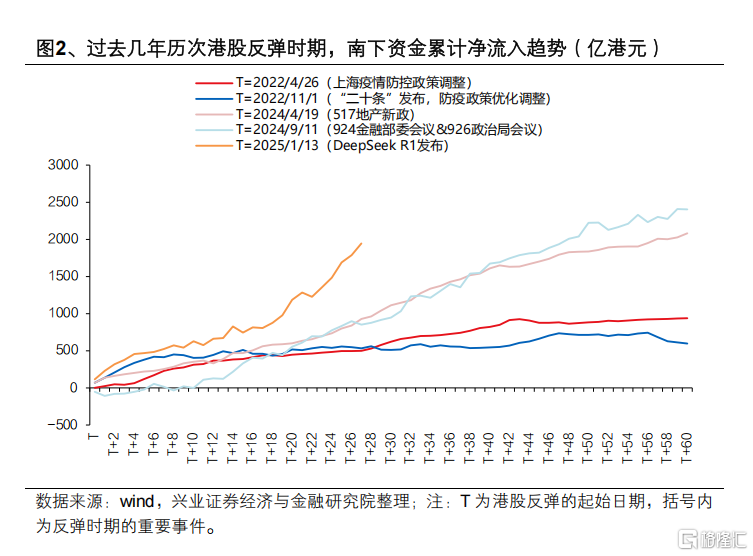

此外,相比於過去港股幾次反彈,本輪南下資金流入更堅決。和22-24年期間4次由宏觀因子驅動的反彈相比,由於本輪的改善更多源自產業趨勢迭代和企業盈利修復,疊加港股倉位和估值在大漲后仍較低,因此本輪南下資金淨流入節奏逐漸加速,尤其是在近一周震盪調整的市場環境中呈現出了「越跌越買」的特徵。

二、各類資金加減倉港股結構有何特徵?

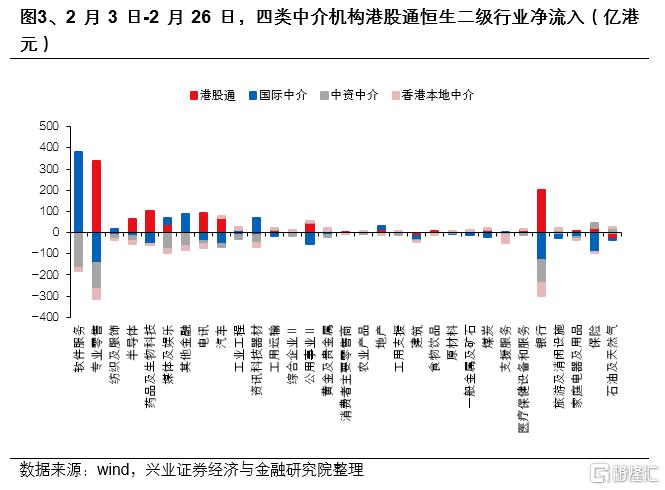

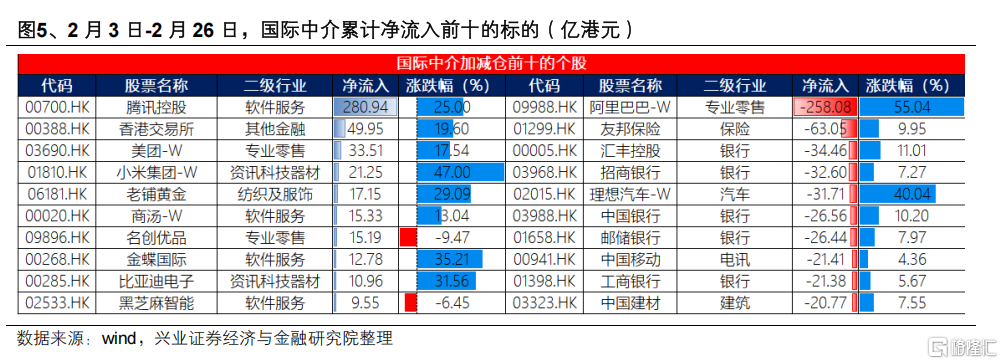

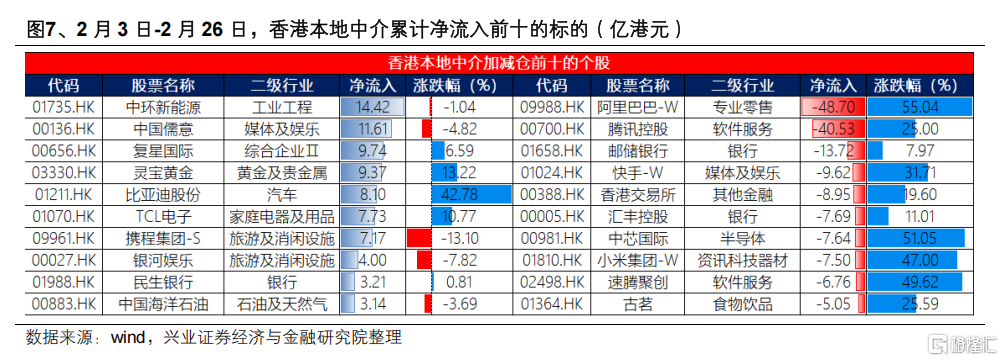

行業層面上,春節以來港股的火熱行情中,AI和醫藥等成長板塊是資金流入的主要方向,而紅利相關板塊遭減倉較多。根據測算,2月3日至2月26日,資金主要加倉軟件服務、專業零售(主要為阿里巴巴)、藥品及生物科技、媒體及娛樂和電訊等板塊,淨流出銀行、保險、建築、紡織及服飾和工業工程等行業較多。儘管AI板塊是南下資金與外資的共識,但具體增配環節有所差異。外資大幅增配以軟件服務、資訊科技器材為代表的中上游環節,而南下資金除了增配專業零售、電訊、半導體等環節外,還廣泛增配大量「AI+」領域,包括媒體娛樂、醫療醫藥、汽車等。

並且,值得注意的是,除了「AI+」板塊之外,南下資金依然持續流入紅利板塊,並與部分中資中介和香港本地中介資金形成共振。2月3日至2月26日,南下資金依然持續流入以銀行、公用事業、保險為代表的紅利板塊,並在公用事業和保險上與中資中介資金形成共振。

個股層面上,從四類機構淨流入前十的個股來看:

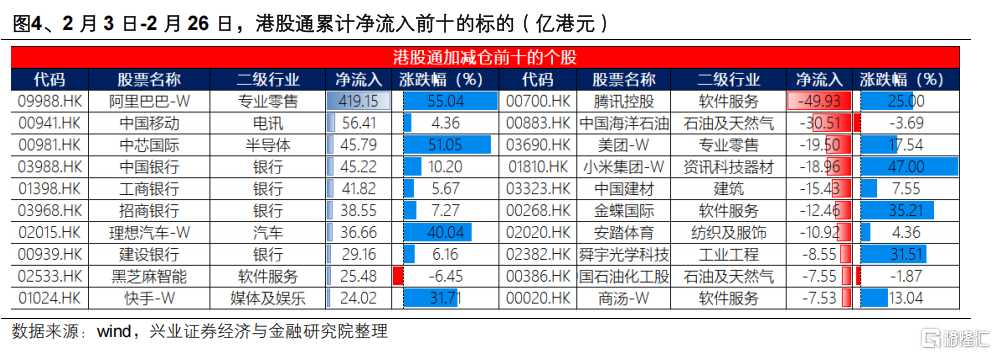

南下資金遵循「科技+紅利」的「啞鈴型」配置。不僅大幅流入以阿里巴巴、中國移動、快手、中芯國際、黑芝麻智能等為代表的AI企業,且仍在持續流入以工商銀行、中國銀行為代表的高股息個股。但是港股通對於騰訊控股、中國海洋石油美團和小米集團減倉較多。

外資顯著青睞具有特色商業模式的科技和消費企業,減倉阿里巴巴和金融行業較多。一方面,其大幅加倉騰訊、小米、美團、商湯、金蝶國際、比亞迪電子和黑芝麻智能等科技龍頭,另一方面,國際對於一些「新消費」企業,包括老鋪黃金、名創優品也有一定青睞。此外,外資的減倉主要集中於阿里巴巴和友邦保險、匯豐控股、招商銀行等金融股。

中資中介資金持續流入金融和石油等高股息個股,主要減倉近期熱門的騰訊控股和阿里巴巴。中資中介區間淨流入規模前三的個股爲郵儲銀行、中國平安和中國海洋石油,減倉騰訊控股、阿里巴巴和匯豐控股較多。

香港本地中介資金配置更加多元化且「小眾」,但同樣主要減倉騰訊控股和阿里巴巴。香港本地中介主要加倉中環新能源、中國儒意、復星國際和靈寶黃金,淨流出阿里巴巴和騰訊控股的規模較多。

三、內外資持倉結構如何?還有多少增量資金?

(一)外資

外資持有港股規模處於21年以來的中等水平,對港股持倉佔比則處於歷史低位。截至2月26日,國際中介持股市值為16.30萬億港元,佔港股流通市值的比重為45.65%,處於2021年以來11.1%的較低分位數水平。對標21年2月和23年1月的持股市值來看,外資持股市值或還有1.87/7.70萬億港元的提升空間。對標23年和21年的高點時期的持股市值佔比來看,在港股市值不變的假設下,外資或還有1.41/0.24萬億港元的持倉規模提升空間。

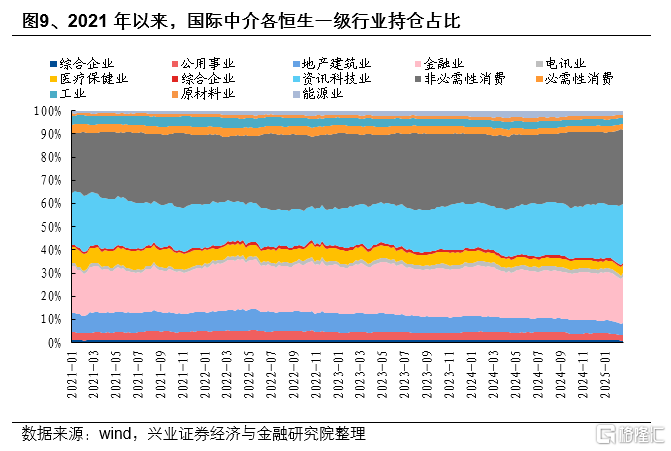

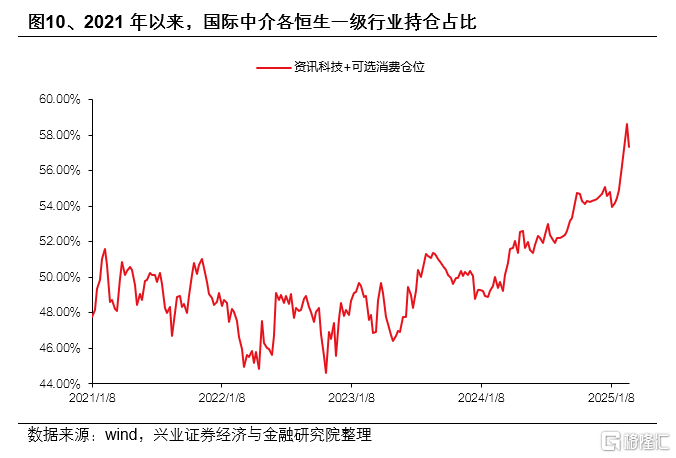

行業層面,外資偏好資訊科技、可選消費和金融行業,合計倉位佔比近80%。截至2月26日,國際中介前5大重倉行業分別是非必需性消費、資訊科技、金融、地產建築和工業。並且拉長來看,儘管過去幾年外資流出港股較多,但資訊科技和可選消費和的合計倉位佔比卻持續上升,均與21年2月和23年1月的水平相當。

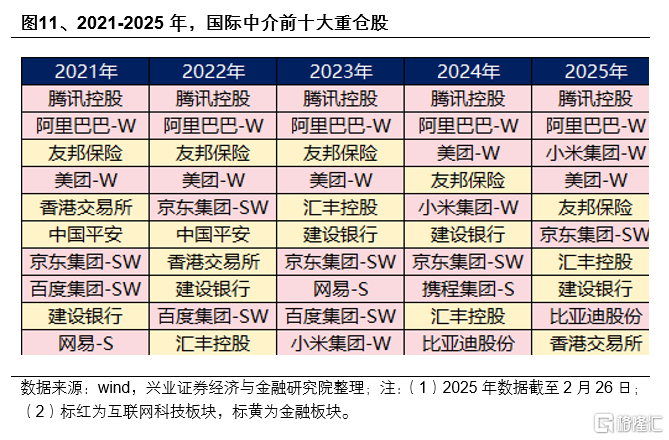

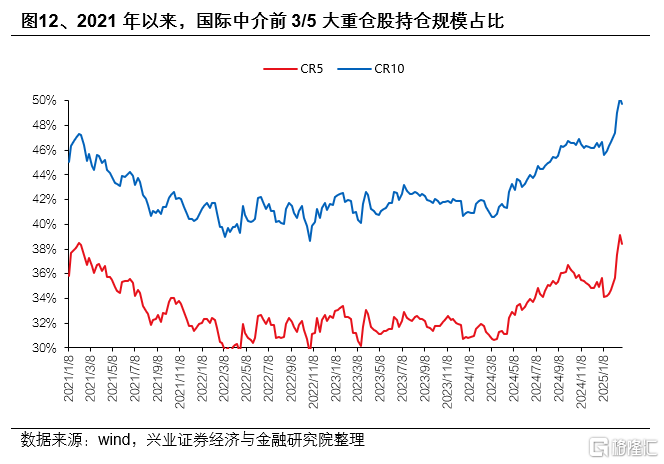

個股層面,2021年以來,外資前十大重倉股清一色為科技+金融龍頭。截至2月26日,國際中介前5大重倉行業分別是騰訊控股、阿里巴巴、小米集團、美團和友邦保險。2021年以來,外資對個股的偏好也較為固定,前十大重倉股較為穩定,尤其是騰訊控股和阿里巴巴長期佔據前兩大重倉,當前多數重倉股的倉位已經高於21年2月和23年1月的水平。但值得注意的是,2024年4月以來,國際中介前五/前十大重倉股持倉規模佔比飆升,或指向外資持股集中度持續上升、主要擁抱港股科技和金融龍頭。

(二)內地公募基金

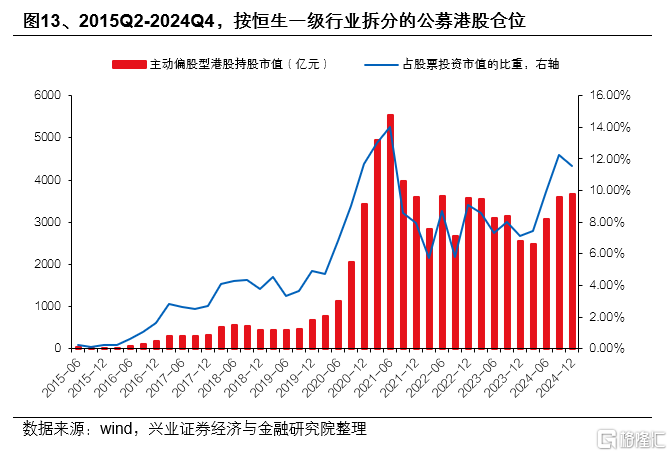

截至2024Q4,公募港股倉位為11.5%,較歷史高點仍有一定提升空間。截至2024年四季度,全持倉口徑下,主動偏股基金港股投資市值為3675.58億元,佔全部股票投資市值的比重為11.5%。假設其港股倉位回到歷史最高水平的話,根據24Q4的持股規模推算,或仍有700億以上規模的增量。

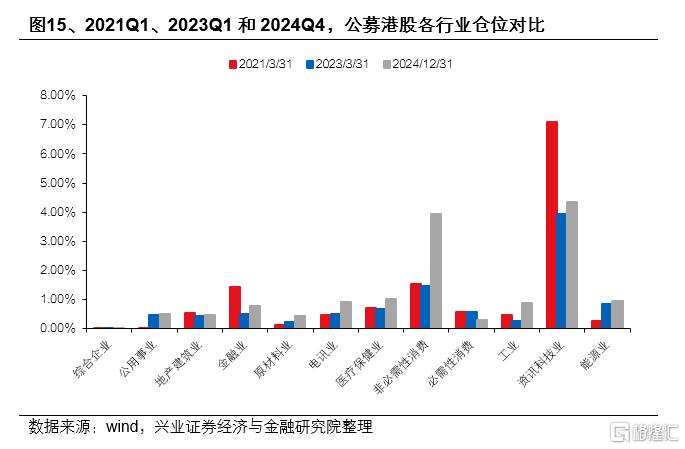

行業層面,主動偏股基金長期重倉可選消費和資訊科技。十大重倉股口徑下,截至去年四季度,公募的港股前五大重倉為資訊科技、可選消費、醫療保健、能源和工業。但由於過去幾年對紅利板塊的增配,當前主動偏股基金在科技互聯網板塊(資訊科技行業+阿里巴巴+美團,全文同)的倉位剛回到23年一季度的水平,距離21Q1的最高點依然有2.86%的倉位提升空間。

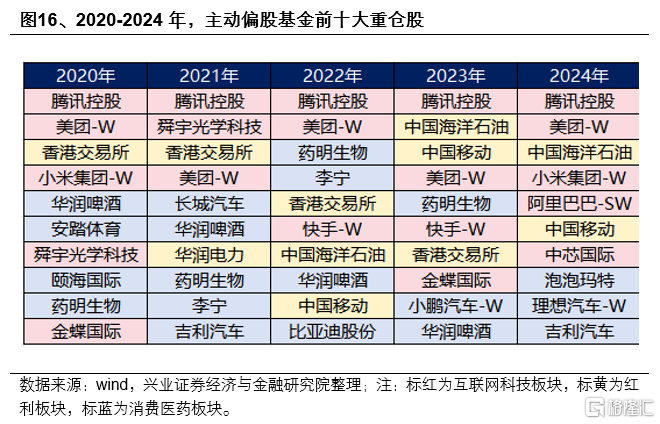

個股層面上,公募港股重倉股波動相對較大,但對於騰訊和美團的偏好較穩定。截至24Q4,主動偏股基金前五大重倉股為騰訊控股、美團、中國海洋石油、小米集團和阿里巴巴。相比較於外資重倉股,公募港股重倉股的行業配置更加多元化且變化更大。此外,對比21Q1和23Q1來看,公募在騰訊控股、美團、小米、阿里巴巴等科技龍頭的倉位仍有較大提升空間。

(三)非公募港股通

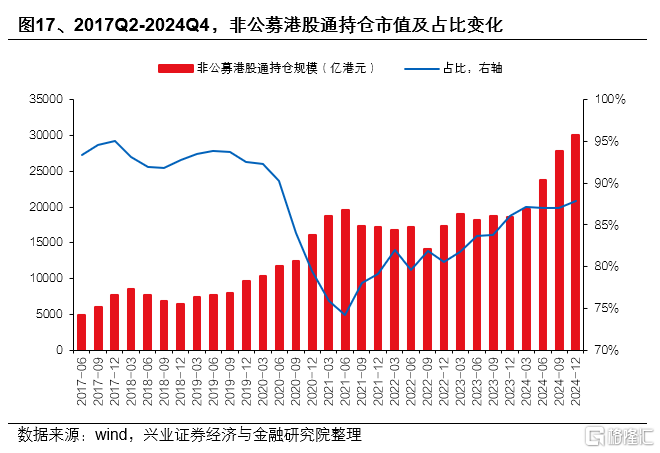

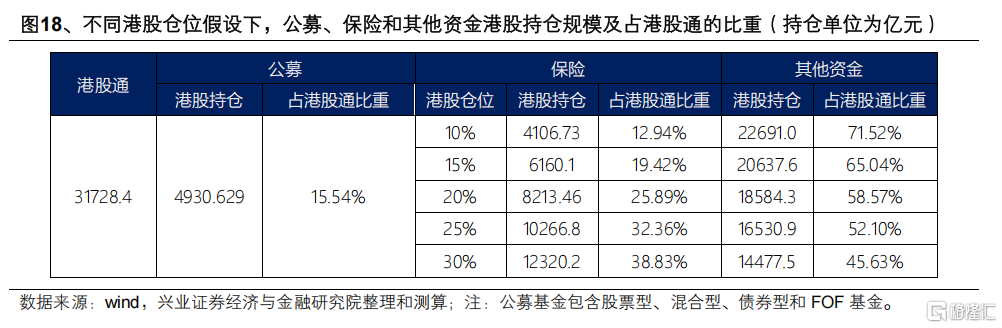

得益於過去幾年南下資金的大幅流入,去年四季度,剔除公募基金后的港股通持倉市值超3.4萬億港元。截至24Q4,剔除非QDII公募基金港股投資市值后,其余內地資金通過港股通的持倉市值為30124.8億港元,佔比為87.9%。假設24Q4險資對港股倉位為10%-30%,按照險資運用余額中股票和基金投資市值估算,則保險持倉佔港股通的比重約為13%-40%左右,這也就意味着有港股通中可能有一半及以上的資金可能來自於散户、私募和銀行理財等其他投資者。

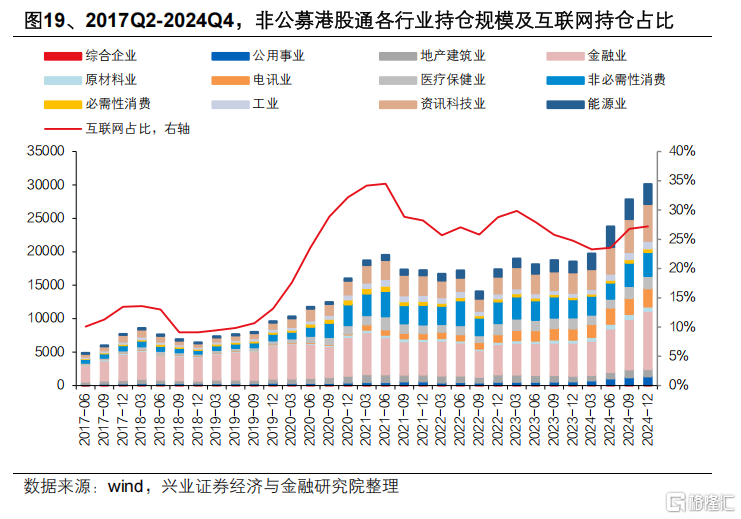

行業層面上,非公募港股通主要重倉金融、資訊科技和可選消費。截至24Q4,剔除公募后的港股通資金前五大重倉行業為金融、資訊科技、可選消費、電訊和能源業。對比公募基金,其余南下的內地資金對紅利板塊的配置比例更為顯著。非公募港股通對資訊科技+阿里巴巴+美團合計持倉佔比為27.19%,低於21Q1和23Q1的水平,后續或還有調倉空間。

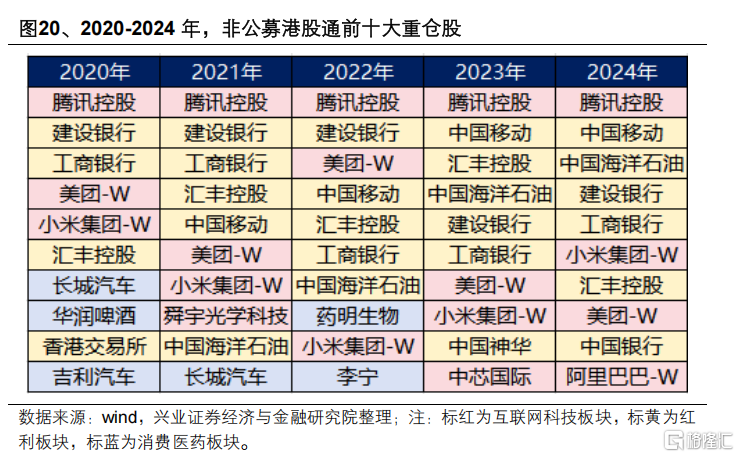

個股層面上,非公募港股通更偏好金融、能源和運營商等高股息標的。截至24Q4,剔除公募后的港股通資金前五大重倉股為騰訊控股、中國移動、中國海洋石油、建設銀行和工商銀行。

風險提示

本文為數據分析報告,不構成對行業或個股的推薦和建議

注:文中報告節選自興業證券2025年3月2日發佈的《港股資金面詳細拆解》,分析師:張啟堯 S0190521080005;陳恭懿 S0190523060001

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?