熱門資訊> 正文

日本央行1月議息會議前瞻:本周或將加息25個基點

2025-01-22 08:19

本文來自格隆匯專欄:中金研究,作者:丁瑞、李劉陽、陳健恆、楊鑫、魏儒鏑

日本央行(正式名稱:日本銀行,Bank of Japan,簡稱「日銀」)對全球金融市場有着重要影響,2022年1月以來,我們開啟「中金看日銀」相關係列報告,持續追蹤日本央行動向,目前已相繼發佈了55篇報告(詳情參考文末《中金看日銀》系列報告一覽表)。

結論:日本央行將於1月24日中午公佈議息會議的結果以及最新的經濟與通脹展望。目前市場與我們一致認為日本央行或將在本次會議中將政策利率上限由0.25%加息至0.50%。本次會議看點在於會后的記者招待會中植田行長對今后加息路徑與速率所給出的指引。

日本央行強調同市場對話。日本央行在24年7月會議稍有意外地加息(詳情參考《中金看日銀#48:24年7月會議回顧-小幅加息》)之后給包括日本在內的全球金融市場帶來明顯擾動(詳情參考《日本資產為何波動如此之大》),此后日本央行在多個場合表示「要儘可能仔細地同市場進行交流」。我們認為該表述意味着日本央行今后或避免意外修改貨幣政策,換言之,今后的貨幣政策調整之前應該會給予市場足夠預期。

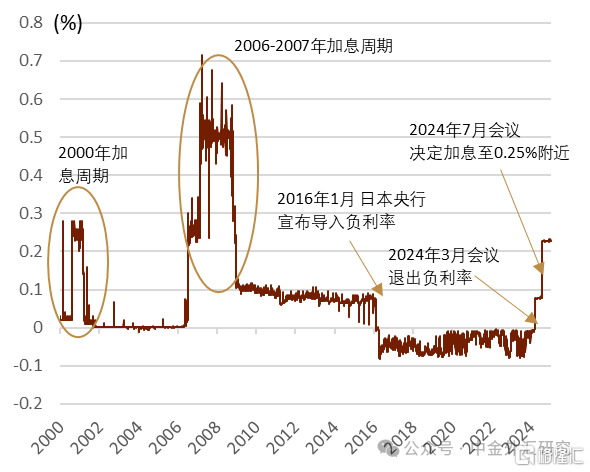

日本央行正副行長暗示1月加息。1月14日日本央行副行長冰見野表示「日本央行所重視的漲薪信息在2025年或繼續取得出色的結果,日本央行貨幣政策委員會的委員們將基於經濟與通脹的預期決定在1月會議中是否加息。同時,認為美國經濟目前相對強勁,今后也會繼續強勁下去」。1月15日日本央行行長植田表示「年初以來通過跟多方的交流得到了關於漲薪的多個積極信號,將在1月會議中討論並決定是否加息」。日本央行正副行長在表述中都使用了「加息」一詞,而非是「調整貨幣政策」,我們認為該措辭為明確的加息信號,與我們在此前報告的觀點一致,我們認為日本央行將在1月會議中加息至0.50%(圖表1)(詳情參考《中金看日銀#54:24年12月會議回顧-偏鴿的維持不變、1月會議綜合判斷》)。

圖表1:日本無擔保隔夜利率的走勢

資料來源:彭博資訊,中金公司研究部

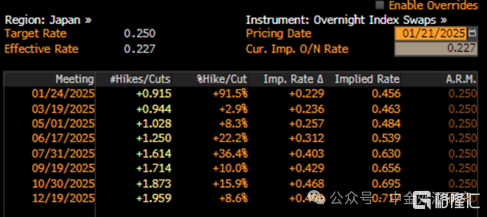

本次加息會帶來市場波動嗎?日本央行上次(24年7月)加息之后,日本在內的全球資本市場出現了明顯波動(詳情參考《日本資產為何波動如此之大》)。眾多投資者關注本次加息是否會再次給市場帶來波動,從結論而言我們認為本次加息對市場帶來的影響或有限。主要有3點原因,1)預期充分:截至25年1月21日,OIS市場顯示1月會議的加息概率已經高達90%,此外截至25年12月市場也定價了日本央行加息至0.75%的可能性(圖表2)。2)日元淨空頭頭寸有限:作為套息交易中融資貨幣的日元,其波動對全球市場會帶來影響,而與24年7月過度積累的日元淨空頭所不同,截至25年1月目前日元的淨空頭並未處於「極值」,因此出現反轉的可能性並不大(圖表3)。3)美國經濟相對堅挺:24年7-8月期間市場對美國經濟較為悲觀,定價了較多衰退的預期,但目前市場對美國經濟態度出現了明顯改善,OIS顯示美國在25年內降息的次數有限。

圖表2:OIS市場對日本央行政策利率的定價

資料來源:彭博資訊,中金公司研究部

圖表3:槓桿基金的日元淨頭寸與美日匯率的走勢

資料來源:彭博資訊,中金公司研究部

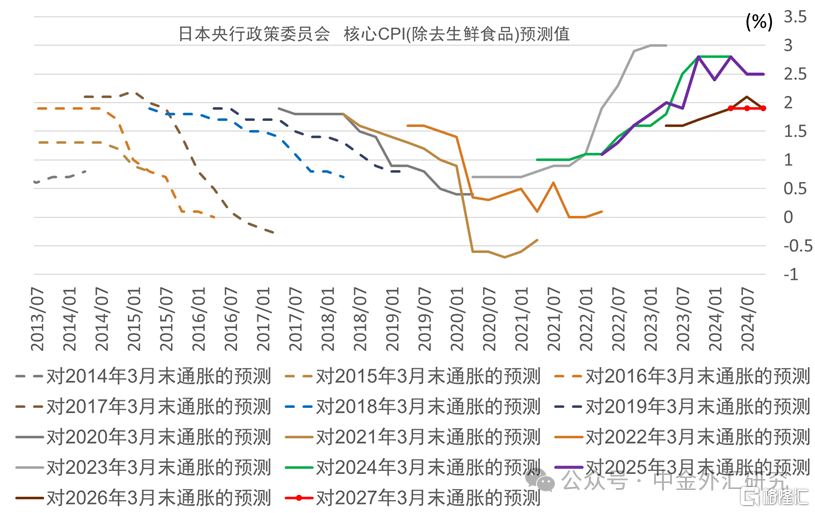

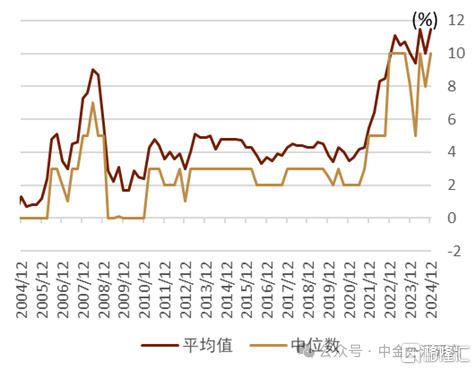

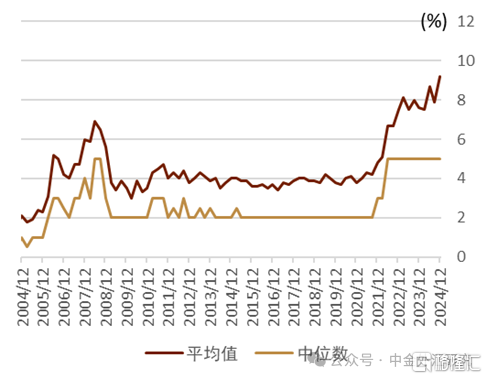

通脹預期:本次會議日本央行將公佈最新的經濟與通脹的展望。2024年10月,日本央行對2025年3月末、2026年3月末、2027年3月末的核心通脹(除去生鮮食品)的預期分別為2.5%、1.9%、1.9%(圖表4),我們認為受大米價格上漲的影響,日本央行或在1月會議中大幅上調對未來1-2年的通脹預期。整體來看,我們認為未來數年日本的通脹或繼續維持在2%以上。此外,近期日本央行公佈的數據顯示日本居民的通脹預期還在持續攀升,日本居民對1年后物價漲幅預期的平均值與中位數分別為11.5%與10%(圖表5),對今后5年每年的漲價幅度預期的平均值與中位數分別為9.2%與5%(圖表6),都分別達到了統計以來最高的水平。我們認為日本央行目前面臨一定的「落后於曲線」的風險。

圖表4:日本央行貨幣政策委員會對日本核心CPI的預測值的走勢

資料來源:日本央行,中金公司研究部

圖表5:日本居民對1年后物價漲幅的預期

資料來源:日本央行,中金公司研究部

圖表6:日本居民對今后5年每年的漲價幅度的預期

資料來源:日本央行,中金公司研究部

日本央行的ETF賣出?在24年12月所公佈的「多角度回顧」當中,日本央行陳述了購買ETF的效果的同時也表達了相關副作用,包括1)弱化企業治理的可能性、2)部分股票日本央行持股佔比較高帶來了價格扭曲、3)風險資產價格變動對央行財務面的影響。《日本經濟新聞》報導表示「日本央行所持有ETF在2024年3月末的時點賬面價值為37萬億日元、市場價值為74萬億日元」,該規模約佔日本ETF總市值的80%、日本股市總市值的7%左右。《日本經濟新聞》表示「日本央行或從2026年4月開始逐步處理ETF,但是賣出的幅度或十分有限」。我們認為今后即便日本央行賣出ETF也會是一個相當緩步的過程。

關注記者招待會植田發言。由於市場目前對加息已經基本充分定價,因此本次會議的看點在於會后的記者招待會中植田行長對今后加息路徑與速率所給出的指引。關於記者招待會植田行長是偏鴿還是偏鷹,我們認為植田行長可能是在兩難的局面中尋找一條狹窄的道路(narrow path)。如果交流過於鷹派,積極展示出今后還要繼續加息的態度,雖然可以短期內遏制日元的貶值,但是可能會如同24年7月會議一般給全球金融市場帶來波動。如果交流過於鴿派,對今后繼續加息呈謹慎態度,雖然可以避免給全球金融市場帶去擾動,但是日元可能會進一步貶值,進而今后帶來進一步的通脹壓力。我們提醒投資者留意記者招待會帶來市場波動的可能性。

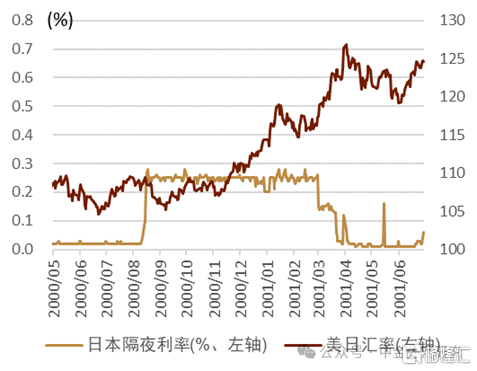

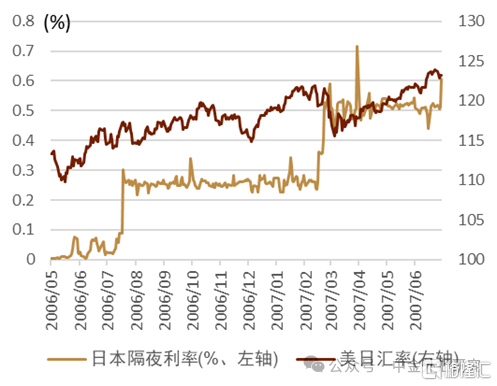

日本央行加息會帶來日元持續升值嗎?可能有難度。眾多投資者關心日本央行的加息能否帶來日元的持續走強,我們對此持有謹慎的態度。本世紀以來日本央行經歷了兩輪加息周期,在此期間美日匯率都實現了上行(發生了日元貶值)(圖表7、圖表8)。主要原因在於美國的短端利率依舊維持在高位(2000-2001年期間美國政策利率在4.0-7.0%之間、2006-2007年期間美國政策利率在5%左右),即便日本央行實施了加息,但是美日息差絕對值較大的背景之下,套息交易頻繁,日元依然貶值。我們認為在美國政策利率仍在高位的背景下,日本央行有限的加息或僅能放緩日元的貶值速度,但難以逆轉日元貶值的方向。換言之,我們認為只有當美國經濟出現衰退風險時,日元才能長期走強。

圖表7:2000年日本央行加息周期中美日匯率的走勢

資料來源:彭博資訊,日本央行,中金公司研究部

圖表8:2006年日本央行加息周期中美日匯率的走勢

資料來源:彭博資訊,日本央行,中金公司研究部

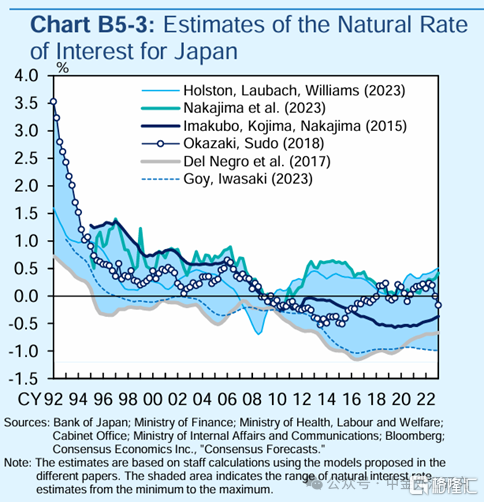

終點利率或不低於1.0%:日本央行所計算的日本自然利率(Natural Rate of Interest)的區間在-1.0-0.5%之間(圖表9),考慮到日本的通脹目標為2%,因此我們認為日本的名義的中性利率或需要在1.0-2.5%左右。我們認為2025財年的后半(2025年10月-2026年3月),日本央行或有必要將政策利率提高至名義中性利率的下限(即1.0%)。因此我們認為2025年內在外部環境(美國、中國等重要經濟體)不出風險的背景下,日本央行有望在2025年末或2026年上半年期間加息至1.0%。但是長期來看,當全球經濟出現衰退風險時,日本經濟也會受到風險,進而日本央行或會轉為降息。

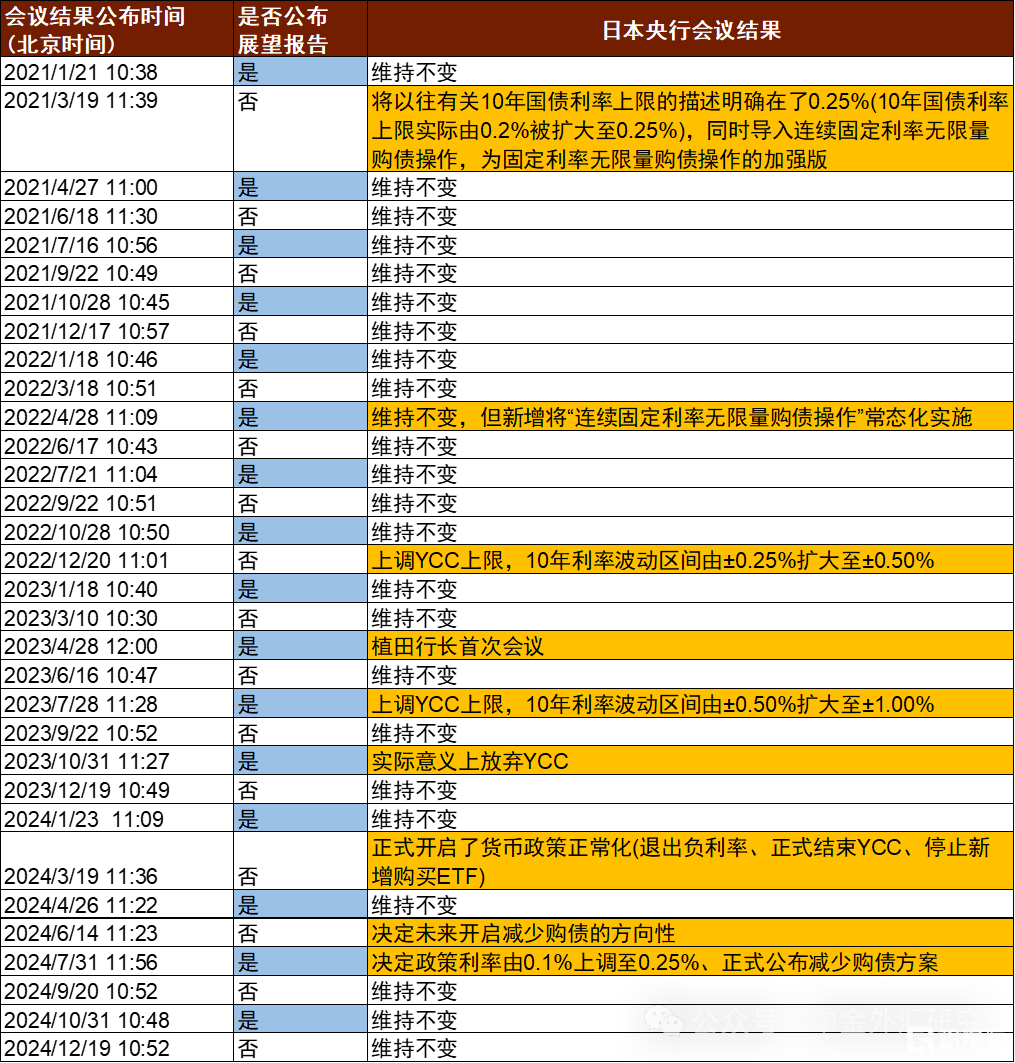

會議結果公佈時間。由於日本央行沒有公佈議息會議結果的固定時刻,因此具體幾點幾分公佈或許也是投資者的關注點之一。根據我們對日本央行的長期跟蹤發現,「公佈展望報告、貨幣政策出現調整」的會議往往公佈結果較晚(圖表10)。本次會議公佈展望報告,並大概率或加息,我們認為在北京時間上午11點00分之后公佈的可能性較大。

圖表9:日本央行所計算的日本自然利率走勢

資料來源:日本央行

圖表10:日本央行議息會議的公佈時間

資料來源:彭博資訊,中金公司研究部

注:本文來自中金公司發佈的《中金看日銀#55:25年1月會議前瞻-進一步加息》,報告分析師:丁瑞、李劉陽、陳健恆、楊鑫、魏儒鏑

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?