熱門資訊> 正文

2025黃金繼續閃耀?

2025-01-17 16:42

本文來自格隆匯專欄:中金研究,作者: 齊丁 曾燦 陳彥

中金看好2025年金價上行以及黃金礦企礦產金噸毛利的走闊。經過前期大幅調整之后,A/H黃金板塊配置吸引力顯著提升。

1. 2025年的金價依然處於牛市通道

2024年,黃金以其27%的年度漲幅,成為有色大宗商品中最為亮眼的明星品種。展望2025年,我們認為金價或依然處於牛市通道,2025年或有望突破3000美元/盎司,人民幣金價或將較之美元金價實現更大漲幅。主要驅動力有三個,一是特朗普就任新一屆美國總統,其政策綱領具有較強的通脹性,同時,美聯儲即使轉鷹,在鼓勵美國供應鏈重構的政策取向下,一味大幅提升利率扼殺通脹的概率較小,目前已處於歷史高位的美國實際利率有望有所回落,利好金價上行。二是逆全球化趨勢進一步深化,全球央行購金趨勢仍將延續,其中,中國央行在2024年11月重啟購金,有望成為2025年金價上行的重要力量。三是人民幣金價有望對衝人民幣貶值壓力,較之美元金價實現更大漲幅。

1.1 美國實際利率已處於歷史較高位置,2025年有望有所回落

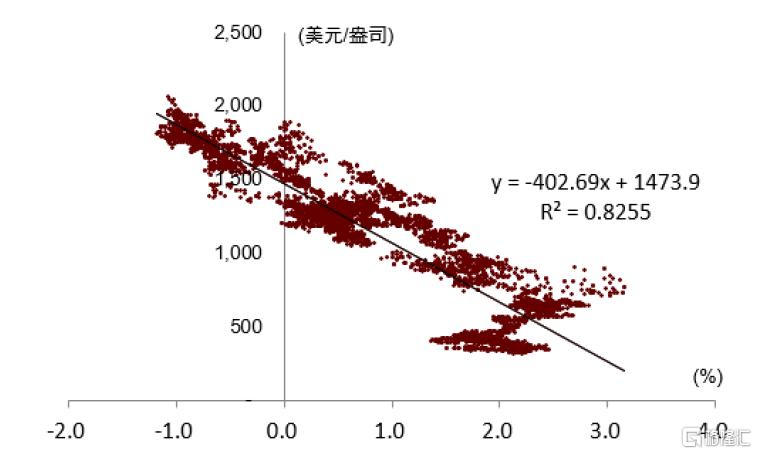

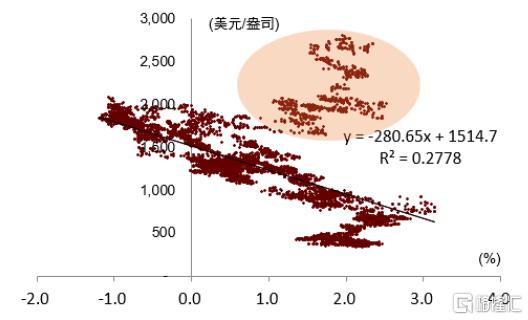

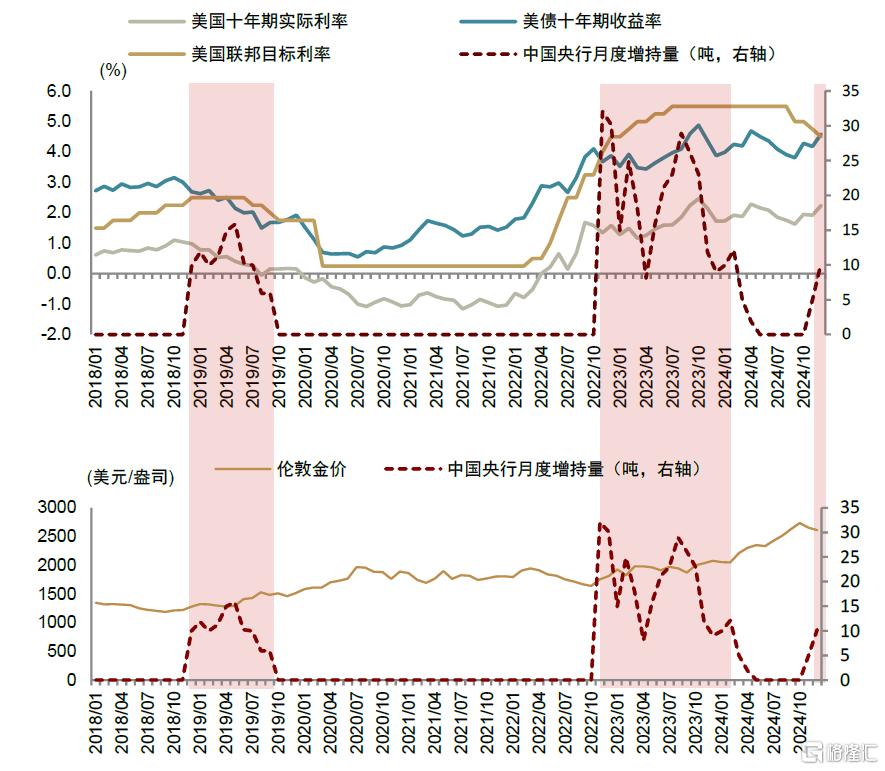

2022年2月俄烏衝突以來,美國實際利率和金價的負相關關係被掩蔽。正如我們在《黃金綻放系列之一:黃金綻放,正逢其時》深度報告中所述,作為持有黃金的機會成本,理論上講,美國實際利率與金價具有較強的負相關關係。事實上看,2022年2月俄烏衝突之前,2003年初-2022年2月美國實際利率和倫敦金價的日度時間序列的負相關關係確實較強(如圖表1)。但是,自俄烏衝突之后,2003年初到2025年1月13日的美國實際利率和倫敦金價的日度時間序列的負相關性關係出現了大幅扭曲和弱化(如圖表2),在美國實際利率持續處於高位的背景下,金價持續創出歷史新高。

我們認為,該現象並非表明美國實際利率作為持有黃金的機會成本,與金價負相關性的消失,而是逆全球化、去美元化驅動了全球央行、民間資本出於對金融資產安全的考慮,開始提升黃金實物在資產配置中的比例。由於這種行為的初衷是金融安全,而非持有黃金機會成本的考量,而且基於此邏輯,2022年以來以全球央行為代表的購金力量更大,所以較大程度上掩蔽了美國實際利率和金價的負向關係。

圖表1:俄烏衝突之前,倫敦金和美國實際利率的負相關關係較強

注:本散點圖的樣本時間範圍是2003年初到2022年2月23日俄烏衝突之前。橫軸為美國十年期實際利率,縱軸為倫敦金價。

資料來源:同花順資訊,中金公司研究部

圖表2:俄烏衝突之后,倫敦金和實際利率的負相關性顯著下降

注:本散點圖的樣本時間範圍是2003年初至2025年1月13日。橫軸為美國十年期實際利率,縱軸為倫敦金價。紅圈內數據為俄烏衝突之后的數據。

資料來源:同花順資訊,中金公司研究部

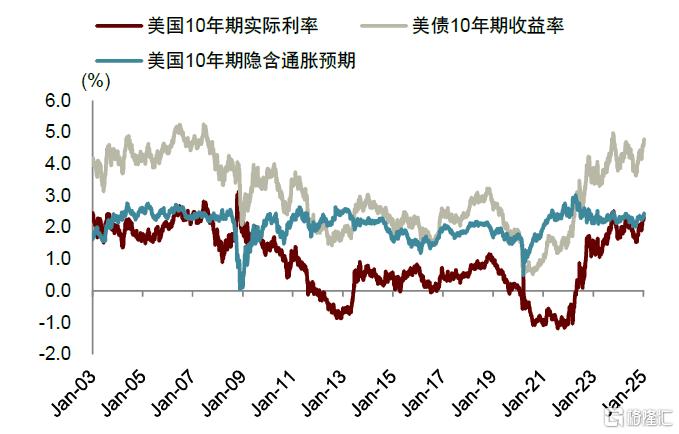

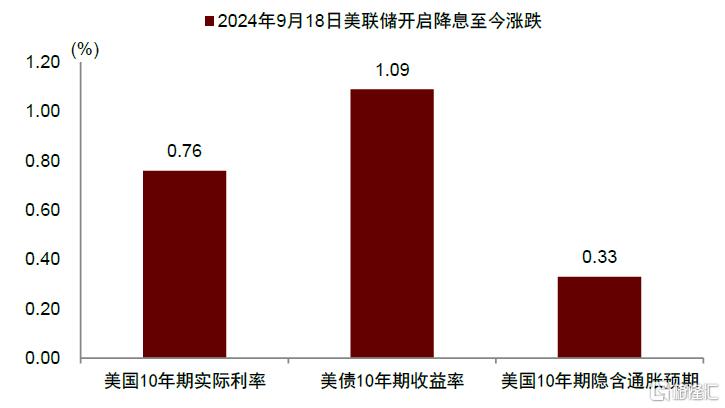

美國十年期實際利率已處於2009年以來的歷史高位。2024年9月18日美聯儲開啟降息以來,截至2025年1月13日,美債10年期收益率大漲109bp,美國10年期隱含通脹預期僅上行33bp,使得美國實際利率大幅上行76bp,達到2.46%的水平。這一水平已經是2009年以來的歷史較高位置,僅次於2023年10月的2.5%。

圖表3:美國十年期實際利率已處於2009年以來高位

資料來源:同花順資訊,中金公司研究部

圖表4:2024年美聯儲開啟降息之后,美國十年期實際利率水平顯著上升(截至2025年1月14日)

資料來源:同花順資訊,中金公司研究部

展望2025年,我們認為美國實際利率水平有望有所回落。首先,隨着特朗普就任新一屆美國總統,其嚴厲打擊非法移民、對外提高關税,對內減税的政策綱領有望得以實施,我們預計美國通脹水平或將上行。第二,考慮到其具有鮮明「鼓勵通脹」特徵的政策本質是通過提升製造業迴流的投資回報率,達到供應鏈重構的戰略目標,這使得美國貨幣政策的基本取向並非一味地扼殺通脹,而是避免通脹失控即可。這意味着,我們認為,2025年美國利率水平出現不可控大幅上升的可能性或較小。

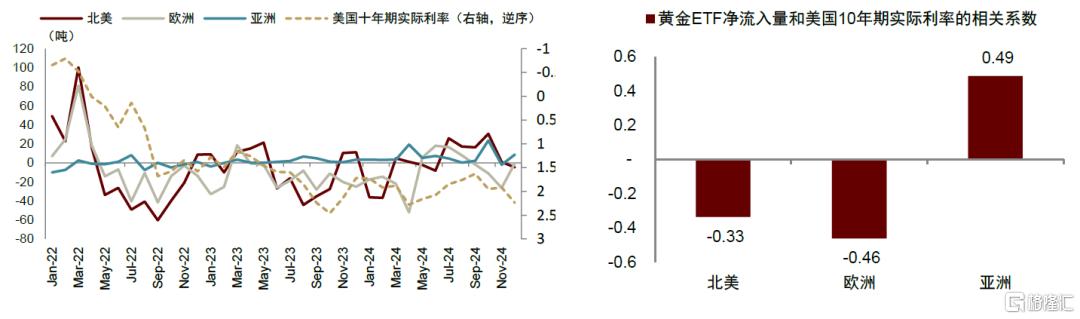

在此背景下,與美國實際利率顯著負相關的歐美黃金ETF購金有望成為支撐金價上行的重要力量。值得關注的是,雖然2022年以來金價與美國實際利率開始顯著脱鈎,但是,北美和歐洲黃金ETF的淨購買量依然和美國實際利率保持較為顯著的負相關關係。我們的測算表明,2022年初至今,北美、歐洲的黃金ETF淨流入量與美國實際利率的負相關係數分別是-0.33和-0.46,而同期亞洲的黃金ETF淨流入則由於去美元的驅動,與美國實際利率的相關係數是+0.49。如果2025年美國實際利率出現一定程度的回落,歐美黃金ETF購金有望支撐金價上行。

圖表5:北美和歐洲黃金ETF淨流入與美國十年期實際利率的負相關係數較為顯著

注:以上樣本數據時間範圍為2022年1月至2024年12月。

資料來源:世界黃金協會,中金公司研究部

1.2 逆全球化背景下,全球央行購金趨勢延續,中國央行重啟購金

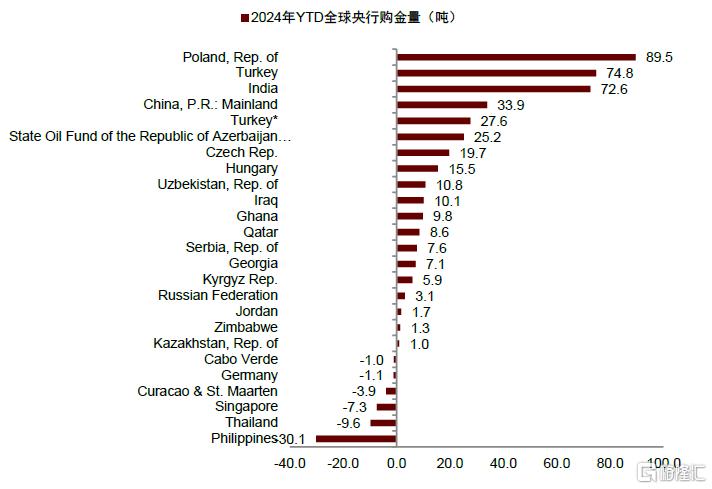

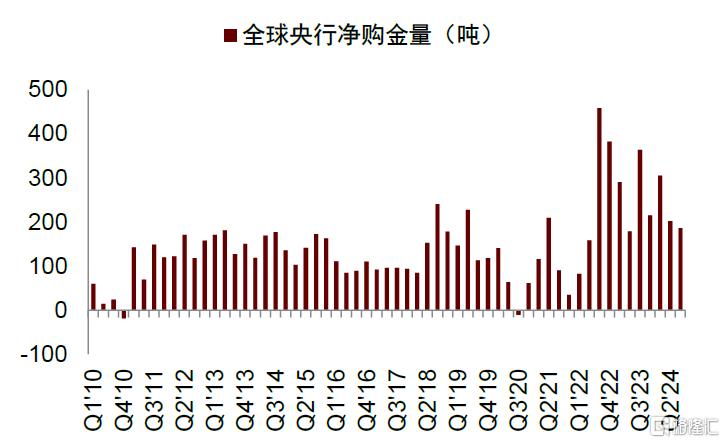

繼2022年全球央行購金創出歷史新高之后,2023-2024年,全球央行購金趨勢仍在延續。根據世界黃金協會統計,2022年、2023年全球央行淨購金量分別為1081.9噸和1049.1噸,連續兩年處於歷史高位,2024年前三季度全球央行累計淨購金693.5噸,雖然同比下降21.6%,但與2022年同期基本持平,依然維持較高位置。

圖表6:2024年初至今全球央行購金情況一覽(截至2024年三季度)

注:忽略購金或售金1噸以下的央行

資料來源:世界黃金協會,中金公司研究部

圖表7:2018年至今,全球央行淨購金量系統性提升

資料來源:世界黃金協會,中金公司研究部

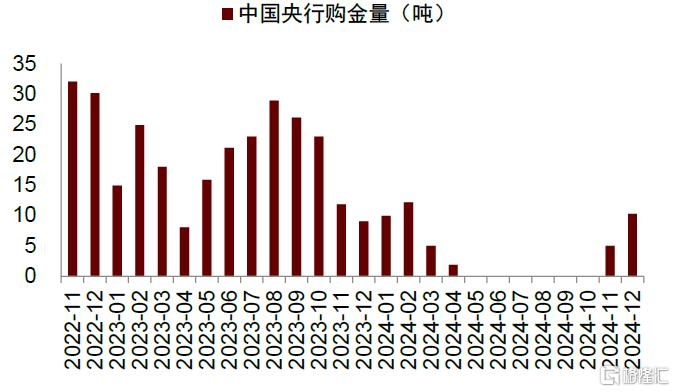

圖表8:2024年11月,中國央行重啟購金,11、12月分別購金5噸、10噸

資料來源:中國人民銀行,中金公司研究部

2024年11月中國央行重啟購金,在2025年美國經濟再通脹趨勢顯現、美聯儲表態轉鷹背景下,有望對金價上行提供有力支撐。中國央行自2022年11月-2024年4月持續增持黃金,總購買量約316噸,平均每月增持17.56噸,是2022年以來全球增持黃金量最大的央行,一度成為全球央行增持黃金的風向標。但是,2024年5月-10月中國央行停止購金,直至11月開始重啟購金,11月、12月分別增持5噸、10噸黃金。

在逆全球化持續深化的背景下,以上中國央行黃金增持行為的擺動雖然令市場頗為困惑,但我們認為,中國央行購金行為具有較為明顯的逆周期特徵,這種操作一定程度上降低了央行增持黃金的成本,同時,也對金價在實際利率上行承壓的背景下,為金價提供了有力的支撐。

考慮到2024年底以來,美國經濟韌性強於預期,再通脹趨勢顯現,美聯儲的預期管理也逐步轉為鷹派,降息預期顯著下降,美債利率大幅上行至4.8%,我們認為中國央行自去年11月、12月重新加碼增持黃金,有望復刻2019-2022年、2022-2024年的逆周期增持黃金的成功操作,並對強勢美元、美聯儲轉鷹背景下的金價上行提供有力支撐。

►覆盤之一:2019年-2022年的美聯儲降息周期中的中國央行購金

回顧2019年-2022年的美聯儲降息周期,2018年12月美聯儲加息25bp至2.5%,是前一輪美聯儲加息進程的最后一次,而中國央行正是在2018年12月開始增持黃金,當月增持9.95噸。2019年7月31日美聯儲開始降息,從2.5%降至2.25%,並在2019年9月繼續降息25bp至2%,然后直至2020年3月在新冠疫情大流行的背景下才進一步降息至0並開啟無限QE。在此過程中,中國央行的增持行為從2018年12月一直維持到2019年9月降息至2%,之后停止增持黃金。回頭看,2018年12月-2019年9月是中國央行增持窗口期,倫敦金價漲幅大約22%;而2019年9月到2020年8月,中國央行停止增持,沒有再進一步追高買入,享受了倫敦金價約32%以上的漲幅。更令人印象深刻的是,2018年12月-2019年9月,倫敦金價和中國央行月度增持量的負相關係數為-0.8,我們認為這體現了中國央行增持黃金的逆周期調節能力。

►覆盤之二:2022年-2024年的美聯儲加息周期中的中國央行購金

回顧2022年3月到2024年9月的加息周期,美聯儲2023年3月至2023年7月共加息12次,總計幅度高達525bp,而中國央行增持是從2023年11月-2024年4月,在此期間,倫敦金價漲幅大約為40.7%。而在2024年4-10月,中國央行停止增持,沒有再追高買入,享受了倫敦金價約18.5%的漲幅。同樣令人印象深刻的是,2023年11月-2024年4月,倫敦金價和中國央行月度增持量的負相關係數高達-0.87。

圖表9:中國央行購金時間窗口體現出較為明顯的逆周期特徵

資料來源:世界黃金協會,同花順資訊,中金公司研究部

長期來看,全球多極化、去美元化大勢所趨,全球央行系統性增持黃金儲備的趨勢或仍持續。[1]根據世界黃金協會截至2024年末的統計數據,全球央行儲備(外匯儲備+黃金儲備)總額約16.6萬億美元,其中,黃金儲備為36165.25噸,按照2024年11月末金價2,651.05美元/盎司計算,總金額為3.08萬億美元,佔全球央行儲備比例為18.6%。

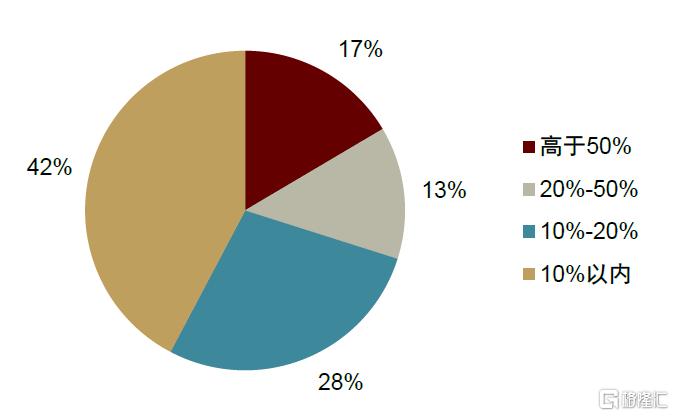

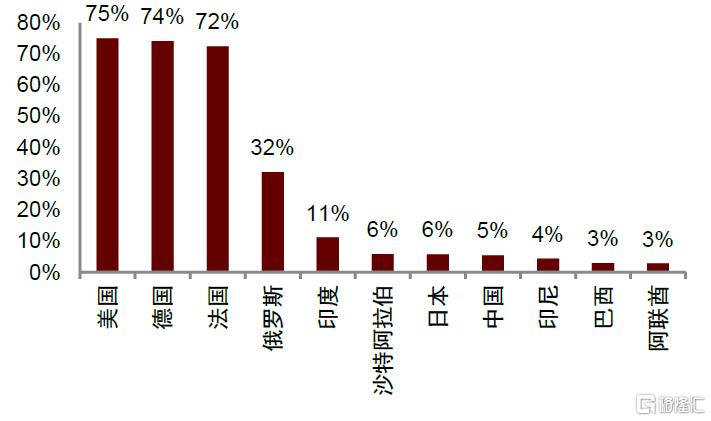

從結構角度看,全球97個國家或地區披露的黃金儲備佔央行儲備的比例冷熱不均,差異較大。截至2024年底,黃金儲備佔央行儲備比例低於10%的國家或地區佔比42%,10%-20%的國家或地區佔比28%,20%-50%的國家或地區佔比13%,高於50%的國家或地區佔比僅有17%。其中,美國、德國、法國的黃金儲備佔央行儲備比例分別為75%、74%、72%,遠高於其他國家或地區,印度、沙特、日本、中國、印尼、巴西、阿聯酋等國僅有11.2%、6%、5.8%、5.5%、4.4%、3%和2.9%。

圖表10:全球97個國家或地區披露的黃金儲備佔央行儲備比例的分佈結構(截至2024年底)

資料來源:世界黃金協會,中金公司研究部

圖表11:全球主要國家或地區黃金儲備佔央行儲備比例(截至2024年底)

資料來源:世界黃金協會,中金公司研究部

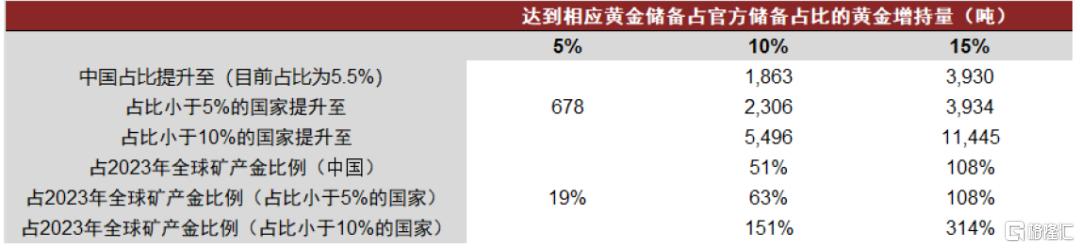

我們的測算表明,如果假定當前黃金儲備佔央行儲備總額的比例低於5%的國家,將該比例提升至5%,需要採購的黃金總量將達到678噸,相當於2023年全球礦產金產量3644噸的19%。如果假定當前黃金儲備佔央行儲備總額的比例低於10%的國家,將該比例提升至10%,需要採購的黃金總量將達到2306噸,是2023年全球礦產金產量的63%。

如果單獨估算中國央行增持黃金的潛力,根據世界黃金協會數據,截至2024年底,中國黃金儲備佔央行儲備總額比例為5.5%,如果將該比例提升至10%-15%,需要新增採購黃金總量1863噸-3930噸,分別佔2023年全球礦產金產量的51%和108%。

圖表12:全球央行增持黃金儲備的潛力匡算

資料來源:世界黃金協會,中金公司研究部

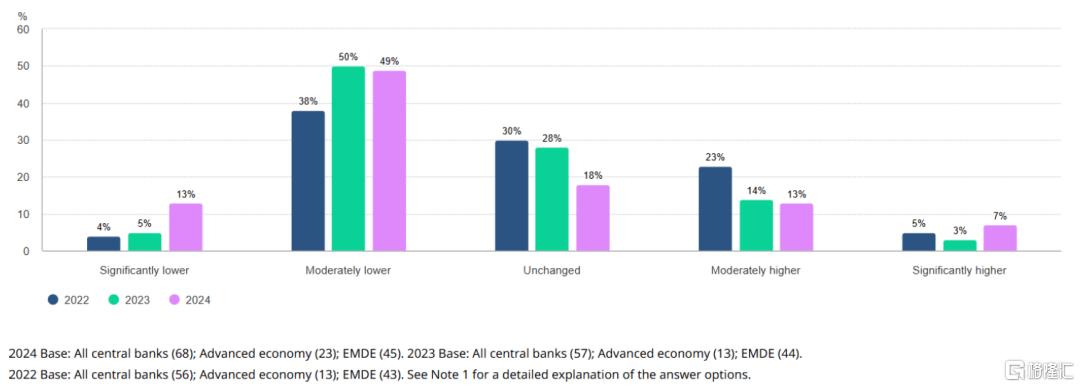

截至2024年底,世界黃金協會對全球各國央行的最新問卷調查表明,2022-2024年,關於「未來五年黃金佔官方儲備比例如何變化?」的回答,「温和提升」的佔比從46%提升至66%,「顯著提升」的佔比從0提升至3%。而對「未來5年美元佔官方儲備比例如何變化?」的回答,「顯著下降」的佔比從4%提升至13%,「温和下降」的佔比從38%提升至49%。

圖表13:[2]各國央行問卷調查結果:未來5年黃金佔官方儲備比例如何變化?

資料來源:世界黃金協會,中金公司研究部

圖表14:[3]各國央行問卷調查結果:未來5年美元佔官方儲備比例如何變化?

資料來源:世界黃金協會,中金公司研究部

1.3 人民幣黃金具備對衝人民幣貶值壓力的功能

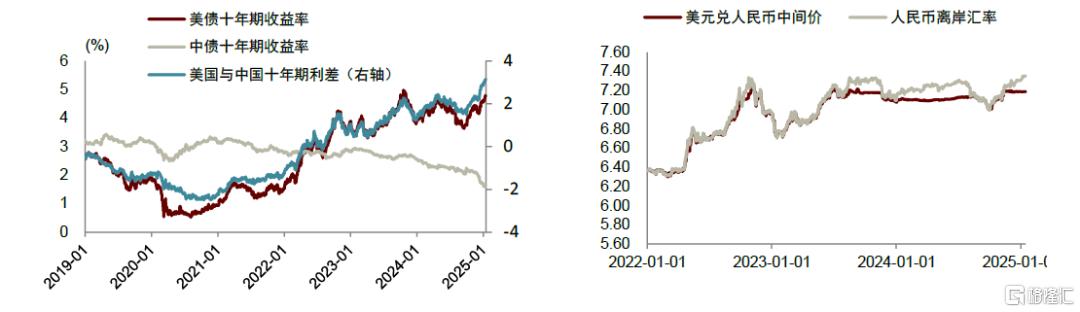

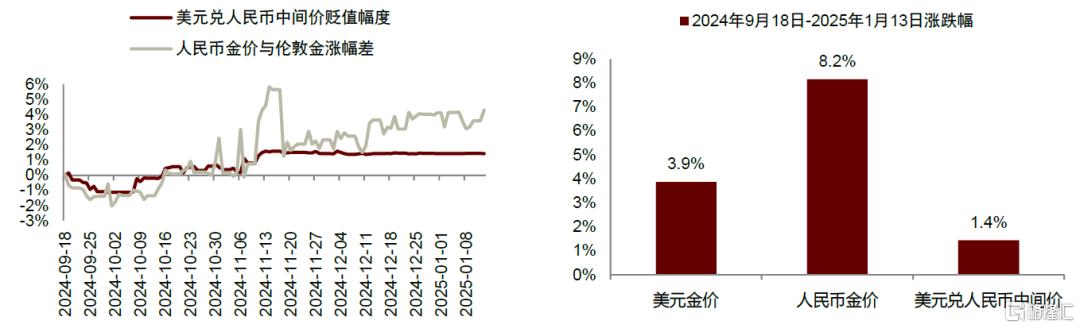

2022Q2以來,隨着美聯儲開啟加息進程,美國和中國十年期收益率的利差從倒掛開始轉正,至今仍在不斷走闊,這使得人民幣匯率承受較大的貶值壓力。2024年9月18日美聯儲開啟降息到2025年1月13日,美元兑人民幣中間價貶值1.4%,但人民幣金價、美元金價的漲幅分別為8.2%和3.9%,二者有4.3%的漲幅差顯著高於人民幣中間價的貶值幅度,一定程度上體現出黃金市場對人民幣匯率進一步貶值的預期。我們認為,黃金作為最為傳統的全球定價品種,具備對衝人民幣貶值壓力的配置價值。

圖表15:2022Q2以來,美中利差從倒掛逐漸轉正,且不斷走闊,人民幣匯率有較大的貶值壓力

資料來源:同花順資訊,中金公司研究部

圖表16:2024年9月18日美聯儲降息以來,人民幣金價與美元金價的漲幅差異顯著超越人民幣中間價貶值幅度

資料來源:世界黃金協會,中金公司研究部

2.經過大幅調整之后,黃金板塊配置吸引力正在增強

2.1 成本控制成效漸顯,國內金企礦產金克金毛利有望走闊

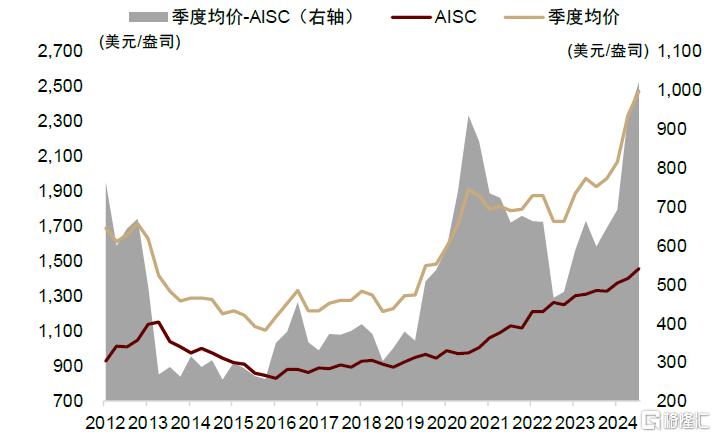

全球範圍看,全球黃金礦企平均單盎司税前利潤在2020-2023年大幅下降,1Q24-3Q24已逐步回升。我們根據世界黃金協會披露的全球黃金公司平均AISC(All in Sustaining Cost)進行測算,3Q20-4Q23,倫敦金季度均價從1909美元/盎司漲至1974美元/盎司,但在全球通脹高企的背景下,AISC成本從976美元/盎司漲至1328美元/盎司,超越了金價漲幅,這導致全球黃金礦業公司季度税前利潤從933美元/盎司降至646美元/盎司,降幅高達31%。

1Q24-3Q24,倫敦金季度均價從2069美元/盎司漲至2475美元/盎司,與此同時,隨着全球通脹水平有所回落,全球黃金行業平均AISC的漲幅也有所放緩,從1377美元/盎司上行至1456美元/盎司,漲幅達79美元/盎司,這導致單盎司税前利潤從692美元上升至1019美元,實現了327美元/盎司的上升。

展望4Q24以及2025年,我們預計全球黃金公司單盎司税前利潤有望進一步走闊。一是如前所述,金價仍有望穩步上行;二是受制於全球通脹水平整體有所回落,能源、原輔料漲價動能趨弱,我們預計全球黃金公司平均AISC成本同比漲幅有望趨緩。考慮1Q24-3Q24的AISC分別環比上行49、23、56美元/盎司,我們假定4Q24全球黃金公司平均AISC成本上行50美元/盎司,4Q24倫敦金均價2661美元/盎司,對應單盎司税前利潤為1155美元,較3Q24的1019美元/盎司仍有環比大幅上行空間。

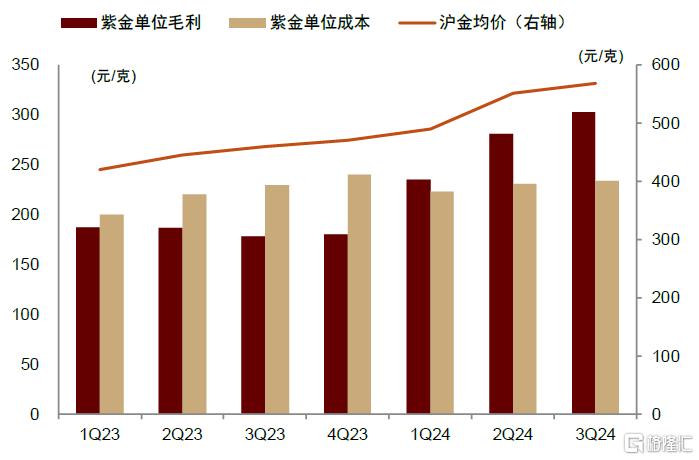

2024年,國內黃金上市公司克金毛利已現反轉回升跡象。以紫金礦業為例,2023年黃金銷售均價由1Q23的420元/克漲至4Q23的471元/克,但由於成本抬升超過金價漲幅,導致季度克金毛利由1Q23的187元/克降至4Q23的180元/克。2024年以來成本整體得到控制,克金毛利自1Q24迎來反轉拐點。1Q24克金成本為223元/克,較4Q23下降17.3元/克,同期金價為490元/克,克金毛利為235元/克,較4Q23回升54.7元/克。3Q24克金毛利為302.5元/克,年內環比持續回升。

圖表17:全球黃金公司單盎司利潤顯著上行

資料來源:世界黃金協會,中金公司研究部

圖表18:紫金礦業礦產金單位毛利正在回升

資料來源:公司公告,中金公司研究部

2.2 黃金板塊大幅調整之后,估值吸引力正在上升

本輪黃金板塊已經歷大幅調整,我們認為黃金板塊的估值吸引力正在上升。以華夏中證滬港深黃金股票ETF為例,2024年5月20日至2025年1月14日最大回撤為25.48%,整體跌幅為11.9%,已經歷大幅調整。從估值區間來看,當前國內主要黃金企業P/E TTM已整體消化至11-30x區間,中樞約20x,處於上市以來估值9%-20%區間的較低分位。同時,考慮到國內黃金上市公司在國內增儲上產和海外礦業併購方面具備較強成長性,2025-2026年相關礦企的增量項目有望漸次投產,我們認為黃金板塊的估值吸引力正在上升。

3. 風險提示

► 美聯儲鷹派超預期:據CME FedWatch,當前市場預期2025年美聯儲將於7月降息一次,若美聯儲鷹派超預期,或使得利率中樞持續維持高位。

► 人民幣匯率波動超預期:若人民幣匯率波動超預期,或使以人民幣計價的滬金價格出現較大幅的波動,導致黃金的內外價差波動超預期,進而影響到國內金價表現與黃金公司的利潤兑現。

► 黃金公司業績低於預期:黃金公司的業績不僅與金價呈現正相關,同樣受到通脹預期、人力、能源等因素對成本的影響,若成本上升超預期,黃金公司業績可能低於預期。

[1]Central Banks Gold Reserves by Country | World Gold Council[2]2024 Central Bank Gold Reserves Survey | World Gold Council[3]2024 Central Bank Gold Reserves Survey | World Gold Council

注:本文摘自中金2025年1月16日已經發布的《2025年黃金展望:繼續閃耀》。分析員:齊丁 SAC 執證編號:S0080521040002 SFC CE Ref:BRF842,曾燦 SAC 執證編號:S0080524070019 SFC CE Ref:BTO751,陳彥,CFA SAC 執證編號:S0080515060002 SFC CE Ref:ALZ159

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?