熱門資訊> 正文

英偉達市值狂飆突進3萬億美元創造歷史,華爾街不為所懼繼續押漲

2025-01-16 08:44

- 英偉達(NVDA) 0

- 特朗普媒体科技集团(DJT) 0

- 蘋果(AAPL) 0

自ChatGPT引爆人工智能(AI)狂潮以來,英偉達兩年之內市值增長了3萬億美元,歷史上沒有哪隻股票能在這麼短時間內取得如此成績。但是,對這家芯片製造商來説,當前格局正在轉變。

競爭對手和客户正在加緊努力,以求在人工智能芯片市場分得更大份額。該行業火爆的收入增長正在放緩。拜登政府着手限制英偉達最先進芯片銷往海外,不過,目前尚不清楚美國候任總統唐納德·特朗普即將上任的政府會如何處理。

聽上去很可怕?這些風險並未妨礙投資者繼續押漲,隨着對AI計算的投入狂潮持續升溫,他們押注英偉達市值2025年將再增數千億美元。

「我不擔心我們已經見到了英偉達的頂部,」Hennion & Walsh Asset Management首席投資官Kevin Mahn表示,「還會有更多增長,雖然我們應該也會看到更多波動。AI革命道阻且長。」

這種動盪最近已有顯現,首席執行官黃仁勛的演講未達投資者的高期望之后,英偉達股價重挫。截至周二,該股五連跌,自1月6日創紀錄新高以來累計跌幅12%。周三該股上漲1.7%。

投資者稱這種波動是必然的。

「英偉達的股票波動總是會大於市場波動,」Advisors Capital Management的投資組合經理兼合夥人Joanne Feiney表示;其本周早些時候上調了對該股的目標價。「我們認為該公司多年盈利增速遠高於平均水平,我們確實認為這可以解釋並維繫其估值。」

彭博匯編的分析師平均目標價顯示,英偉達的股票未來一年料上漲約30%。這意味着這家芯片製造商的市值將超過4萬億美元,或令市值最接近的同行蘋果公司和微軟公司相形見絀。預計其收入在截至1月30日的當前財年達1290億美元,高於兩年前的270億美元。

儘管如此,未來仍面臨很多潛在的危險。以下是英偉達未來一年面臨的最大問題:

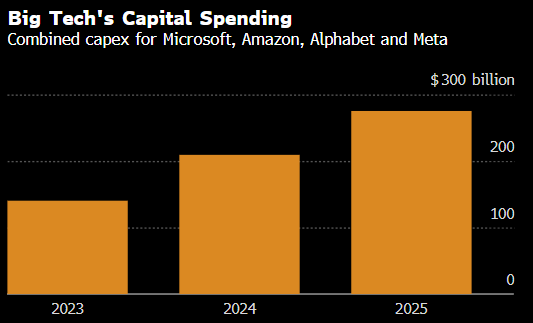

AI支出

英偉達的上漲最終取決於對AI服務的需求。其近一半的收入來自幾家急於增強計算能力的科技巨頭。微軟、亞馬遜、Alphabet Inc.和Meta Platforms Inc.當前財年的資本支出預計總計達2,570億美元,高於2024年的2,090億美元。當然,要是AI沒有給這些公司及其客户帶來所期待的大筆銷售,那麼這些計劃可能就會生變。

「在某個時候,我們需要看到新的應用推動其他公司收入加速,才能繼續這一投資,」D.A. Davidson科技研究主管Gil Luria表示。彭博跟蹤的78位分析師中只有8位未予該股買入評級,Luria即為其中之一。

除了英偉達等硬件製造商之外,最明顯的AI收入增長來自亞馬遜、谷歌雲和微軟Azure等大型網絡服務提供商。然而,跟這些公司在技術開發上的投入相比,收入仍顯得很小。

到目前為止,科技巨頭的雲計算客户中,幾乎沒人看到AI帶來收入顯著增長。對新AI產品的高期望值推動Salesforce.com Inc.股價大漲,但這家客户關係管理軟件公司的銷售額尚未出現太大增長。數據分析軟件公司Palantir Technologies Inc.表示,其AI服務正在推動收入增長。

「超大規模客户開始產生實質性回報才行,」Luria表示。

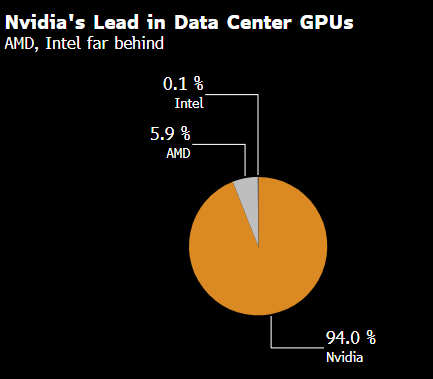

競爭

英偉達在AI加速器方面幾乎處於壟斷地位,通過加快推出新芯片產品線的步伐,公司力圖在競爭中保持領先優勢。其最新產品Blackwell一開始在製造上面臨挑戰,導致其發佈速度放慢。但黃仁勛稱現在已經滿負荷生產,本季度將開始發貨,並稱對Blackwell的需求「非常強」,預計供不應求將持續幾個季度。

Advanced Micro Devices Inc.可能是最接近於英偉達的競爭對手。但其對2024年AI加速器銷售額預期為超過50億美元,跟英偉達當前財年預計達1140億美元的數據中心收入相比相形見絀。身處轉型困境的英特爾更加落於人后,由於AI加速器的訂單弱於預期,公司稱銷售額達不到2024年5億美元的目標。

與此同時,芯片製造商博通和美滿電子科技在銷售數據中心使用的定製半導體和網絡組件方面勢頭正在增強。博通12月份曾預測,到2027財年,其設計的AI組件市場規模可高達900億美元,這推動其股價飆升,引發了對所謂的ASIC芯片可能搶走英偉達份額的擔憂。

然而,摩根士丹利分析師Joseph Moore等人認為,考慮到Blackwell的重大技術進步,這些定製芯片不太可能對英偉達造成太大損害。

然后,還有這家芯片製造商最大的客户們,他們正忙着開發自己的半導體以規避英偉達的高價。亞馬遜第二代Trainium已經開始出貨。 Alphabet旗下的谷歌十年前開始打造AI芯片,最新版本預計將在今年大範圍上市。微軟公司2023年末發佈一款名為Maia的加速器和一款中央處理器。

估值

投資者願意付多少錢買入英偉達股票取決於其增長前景。鑑於客户勢必將加大對硬件的投入,競爭對手仍在追趕,目前來看前景樂觀。彭博匯編的數據顯示,該股未來12個月預測市盈率約31倍,低於過去十年34倍的平均水平。

儘管如此,在增長放緩且Blackwell開發相關成本上升料將對利潤率構成壓力之際,這個估值要求英偉達的利潤繼續大幅增長。英偉達2025財年銷售額預計增長112%,2026財年預計增長53%,2027財年增長21%。英偉達11月份表示,當前財季的毛利率料將從上一財季的75%降至73%。不過,它預計,隨着產能爬坡,利潤率將反彈。

Truist Advisory Services股票策略董事總經理Scott Yuschak認為,對於一家像英偉達這樣快速增長的公司來説,關鍵在於合理價格。

「英偉達2025年仍有很大的增長空間,有意於該股仍有理由,」Yuschak表示,「儘管如此,這個數字取決於越來越多的支出。要是出現任何AI支出放緩的跡象,投資者願意為英偉達股票支付的價格就會下降。」

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?