熱門資訊> 正文

美國信用卡違約率創金融危機以來新高,底層消費者被「榨乾」了?

2024-12-30 16:27

- 花旗銀行(C) 0

- 第一資本信貸(COF) 0

- 特朗普媒体科技集团(DJT) 0

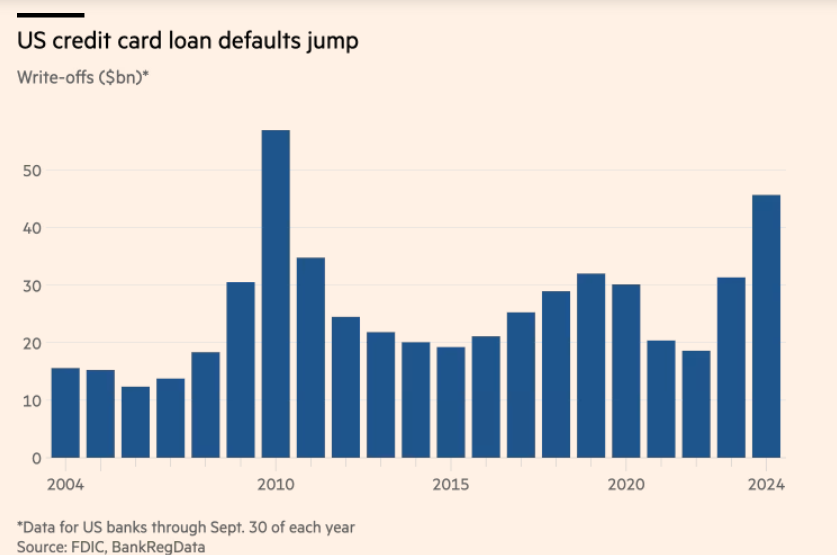

美國信用卡貸款違約率已達到金融危機以來的最高水平,這表明低收入消費者的財務狀況在經歷了多年的高通脹之后正在減弱。

根據BankRegData整理的行業數據,信用卡貸方在2024年前9個月沖銷了460億美元的嚴重拖欠貸款余額,比去年同期增長50%,為14年來的最高水平。當貸方認為借款人不太可能償還債務時,就會發生沖銷,這是衡量重大貸款困境時一個受到密切關注的指標。

穆迪分析(Moody 's Analytics)主管馬克·贊迪(Mark Zandi)表示:「高收入家庭處境良好,但收入最低的三分之一美國消費者已經沒有錢了。他們現在的存款是零。」

違約率的急劇上升表明,由於多年的高通脹,以及美聯儲將借貸成本保持在高位,消費者的個人財務狀況正變得越來越緊張。

銀行尚未公佈其第四季度的數據,但早期跡象表明,越來越多的消費者嚴重拖欠債務。繼摩根大通和花旗集團之后的美國第三大信用卡貸款機構Capital One最近表示,截至11月,其信用卡年化沖銷率(即被標記為無法收回的貸款佔總貸款的百分比)達到6.1%,高於一年前的5.2%。

「消費者的購買能力已經減弱,」消費者信貸研究公司WalletHub的負責人Odysseas Papadimitriou説。

美國消費者在疫情期間的封鎖期間現金充裕、隨時準備消費。當時信用卡貸方也很樂意提供幫助,他們簽約了過去可能根據收入並不符合資格的客户,但因為他們的銀行賬户現金充裕,所以看起來像安全的債務人。

美國消費者信用卡余額因此飆升,2022年和2023年總計增長2700億美元,並在2023年年中首次超過1萬億美元。

這些支出以及新冠疫情引發的供應鏈瓶頸導致了通脹的爆發,促使美聯儲從2022年開始提高借貸成本。

更高的債務和利率使無法全額償還信用卡賬單的美國人在截至9月的過去12個月中支付了1700億美元的利息。

這吸走了消費者銀行賬户中的一部分多余現金,尤其是低收入消費者的銀行賬户,因此,更多的借款人正在努力償還他們的信用卡債務。

在12月中旬降息后,美聯儲將在2025年迅速降息的希望破滅,當時官員們預測明年降息僅50個基點,而三個月前的預測為100個基點。

另一個表明消費者正在苦苦掙扎的跡象是,即使在過去一年沖銷了近600億美元的消費者信用卡債務后,消費者信用卡中仍有370億美元的債務已經逾期至少一個月。

根據穆迪的數據,被視為沖銷前兆的信用卡拖欠率在7月份達到頂峰,但僅略有下降,仍比疫情前一年的平均水平高出近一個百分點。

「拖欠還款預示着未來的更多痛苦,」WalletHub的Papadimitriou説。

他補充稱,美國當選總統特朗普威脅要徵收大範圍關税,這可能會推高通脹和利率,這將是「2025年消費者面臨的兩大問題」。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?