熱門資訊> 正文

【行業深度】洞察2023:中國牙膏行業競爭格局及市場份額(附市場集中度、企業競爭力評價等)

2023-12-23 11:00

【行業深度】洞察2023:中國牙膏行業競爭格局及市場份額(附市場集中度、企業競爭力評價等)

【行業深度】洞察2023:中國牙膏行業競爭格局及市場份額(附市場集中度、企業競爭力評價等)

行業主要上市公司:雲南白藥(000538);兩面針(600249);片仔癀(600436)等

本文核心數據:牙膏行業競爭梯隊;牙膏行業企業佈局等

中國牙膏行業競爭梯隊

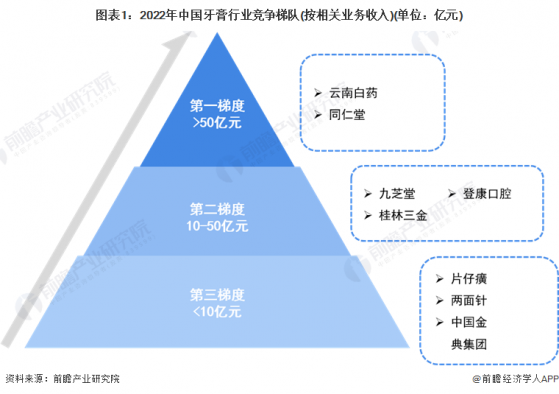

依據相關業務收入對中國牙膏行業競爭梯隊進行分析,業務收入大於50億元的企業有云南白藥和同仁堂等,位於行業競爭第一梯隊;10-50億元區間內包括九芝堂、登康口腔、桂林三金等,位於第二梯隊;小於10億元企業包括片仔癀、兩面針、中國金典集團等,位於第三梯隊。

根據企查貓以「口腔清潔用品製造」為選定行業,以「牙膏」為關鍵詞進行搜索,得到牙膏企業區域分佈。中國牙膏行業企業主要分佈在廣東、浙江、上海、天津、江蘇等地區,其余省份企業較少。

從代表性企業分佈來看,行業代表性企業主要分佈在華南地區,如雲南的雲南白藥、廣西的兩面針和桂林三金等,以及華東沿海地區,如福建的片仔癀、江蘇的金典等。

中國牙膏企業競爭格局

歐特歐國際諮詢公司統計的數據顯示,2023年4月MAT(2022年5月至2023年4月)滾動年間,包括天貓、淘寶、京東、抖音、快手等17個平臺在內的全網牙膏類產品銷售額為107.06億元。分品牌來看,雲南白藥、黑人、佳潔士零售額佔比分別為12.1%、8.6%、7.0%,位居前三。其次,高露潔、舒客和舒適達等品牌零售額佔比為5.9%、4.7%和4.2%

中國牙膏行業集中度

市場集中度方面,中國牙膏行業集中度一般,目前CR3為27.7%,CR5為38.3%,CR8為49.4%左右。

中國牙膏行業企業佈局及競爭力評價

由於中國牙膏市場格局分散,業內代表企業市場份額佔比均不高,結合代表企業牙膏業務發展概況,及企業註冊資本、經營市場等指標對其競爭力進行評價如下:

中國牙膏行業競爭狀態總結

從五力競爭模型角度分析,目前,牙膏屬於比較剛需的日化產品,目前受新興替代品威脅較小;現有競爭者數量多,競爭風險高;現階段牙膏市場原材料市場普遍被一些大公司壟斷,故對上游供應商議價能力一般;此外,牙膏行業的下游需求主要是商品流通行業,對下游議價能力較弱。同時,運用中藥等草本植物製作純天然牙膏用品越來普及,因此我國越來越多的藥企開始進入牙膏行業,潛在進入者威脅較大。

根據以上分析,對各方面的競爭情況進行量化,5代表最大(競爭激烈/威脅大/議價能力強),0代表最小(競爭小/威脅小/議價能力弱),牙膏產業的競爭情況如下圖所示。

更多本行業研究分析詳見前瞻產業研究院《中國牙膏行業市場前瞻與投資規劃分析報告》。

同時前瞻產業研究院還提供產業大數據、產業研究報告、產業規劃、園區規劃、產業招商、產業圖譜、智慧招商系統、行業地位證明、IPO諮詢/募投可研、IPO工作底稿諮詢等解決方案。在招股説明書、公司年度報告等任何公開信息披露中引用本篇文章內容,需要獲取前瞻產業研究院的正規授權。

更多深度行業分析盡在【前瞻經濟學人APP】,還可以與500+經濟學家/資深行業研究員交流互動。

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意