熱門資訊> 正文

Temu在美國殺瘋,感到最痛的不是亞馬遜

2023-12-21 03:10

- 亞馬遜(AMZN) 0

- 蘋果(AAPL) 0

- 谷歌A(GOOGL) 0

Temu在美國砍瓜切菜,如入無人之境,感到最慌、最痛的不是亞馬遜,而是各大主打低價的「一元店」。

Temu砍瓜切菜,在全世界殺瘋了。

我們經常看到Temu的勁爆消息撲面而來:Temu成為墨西哥第三大電商平臺,Temu躍居波蘭第二大電商平臺……

近日,蘋果又來添了一把火。

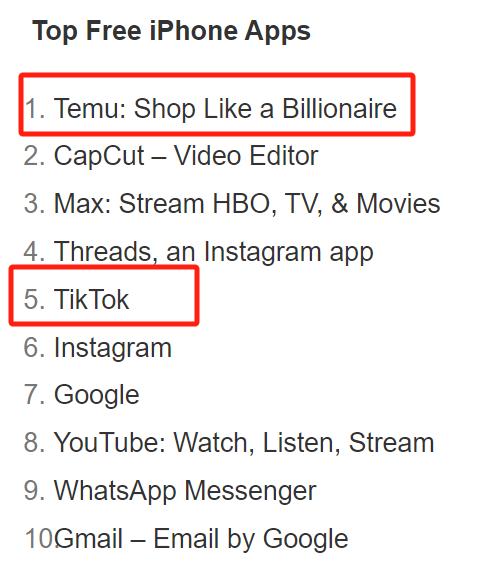

蘋果公司發佈了2023年美國App Store的應用下載量排行榜,,Temu躍升爲第一,超越了TikTok、Instagram、Google、YouTube等成為美國下載量最高的免費App。

Temu的用户平均每日使用時長達到了18分鍾,已經超了亞馬遜的10分鍾。

面對Temu的野蠻生長,不少正在經歷許多訂單量下滑的亞馬遜賣家憂心忡忡,認為是Temu搶走了大量的訂單和流量。

作為平臺方的亞馬遜,也有了實質行動,甚至咬牙做出了傷筋動骨式的大調整。

不過,面對手持低價利刃左衝右突的Temu,亞馬遜不是那個最慌的那一個,更慌更難受的是美國的其他平臺。

01 在Temu面前,亞馬遜的護城河還很深

服裝是亞馬遜非常倚重的一個類目,早在2021年,服裝超過家居就成爲了亞馬遜第一大類目,為其貢獻了巨大的GMV和利潤。

然而,在本月初,亞馬遜做了一個重大決定,在這一個大類目上讓利給賣家:從2024年1月15日起大幅度降低服裝類目佣金:一、定價低於15美金的服裝類商品,銷售佣金將由17%降至5%,定價介於15美金至20美金之間的服裝類商品,佣金將由17%降至10%。

一些服裝新賣家在入門大禮包福利的加持下,甚至可能不需要支付佣金。

很多人説,亞馬遜此舉旨在應對SHEIN的崛起。

然而,SHEIN已經運作十多年了,亞馬遜也眼睜睜地看着它爆發式地增長,但從來沒有降過佣金,如今卻咬着牙大幅度地砍削佣金,幾乎是一種傷筋動骨式的大調整。

因此,「藍海億觀」認為,亞馬遜這次的防禦對象,SHEIN當然也在其中,但以病毒式速度增長的Temu更是重中之重。

服裝天然是一個充滿粘性的電商類目,也是Temu野蠻增長的重大武器之一。據第三方統計,服裝是Temu的「銷量冠軍類目」。

亞馬遜忍痛大幅度下調服裝類目佣金,大概是要用整個裝類目作為阻擊Temu的武器,讓服裝賣家卸下包袱,以更低的價格,與Temu在市場上進行搏殺,以守住亞馬遜的流量護城河。

眾多賣家憂心忡忡,認為亞馬遜已經在Temu的進攻下節節敗退。然而,實際上亞馬遜並沒有我們想象的那麼慘淡。

目前,亞馬遜還有好幾大護城河,在相當長的時間里可以抵禦Temu的進攻:

一、線下硬件+快捷配送的護城河:十幾年來,亞馬遜砸下真金白銀,打造了完善的FBA倉儲和配送系統,這些硬邦邦的「水電煤」基礎設施,將亞馬遜的配送速度和售后服務拉昇到很高的水平。因此,在配送滿意度和售后滿意度方面,亞馬遜遠遠地將Temu甩在后面了。

GWS的一份調查表明,消費者對Temu配送的滿意度僅為30%,遠低於亞馬遜的52%。這一點上,Temu還需要很長時間來追趕。

二、服務能力的護城河:得益於龐大的線下硬件,亞馬遜的售后等服務水平達到了較高水平。比如在退款等售后服務滿意度方面,亞馬遜的滿意度為32%,而Temu僅為19%。

三、轉化率護城河:亞馬遜的轉化率會比Temu更高很多。Similarweb的數據表明,Temu的轉化率僅為4.5%,遠低於亞馬遜的56%。56%與4.5%何異於天壤之別。

這意味着,Temu的流量增長雖然很快,但有虛胖之嫌。

Temu的許多顧客依然抱着不太信任的態度,點一點,逛一逛,不會輕易下單。這可能基於這一原因:Temu是新生平臺,其作為「成熟電商平臺」的心智認知尚未植根於海外消費者的心智中,而作為「成熟且可信賴的電商平臺」的心智認知的形成,則更需要長時間來沉澱。

這導致很多用户不敢相信超低價商品的質量,也可能擔心配送服務和售后服務不到位。

四、客單價護城河:亞馬遜已經是中產階級在線上購物的第一個入口,因此其客單價一直處在較高的水平。 《連線》雜誌此前的數據顯示,Temu每單均價僅為25美元,而亞馬遜的每單均價則為47美元。這既跟Temu自己的低價定位有關,同時也跟消費者長期以來對亞馬遜心智認知有關——願意在亞馬遜上購買高價值產品,因為放心得下:配送極快,售后無憂。

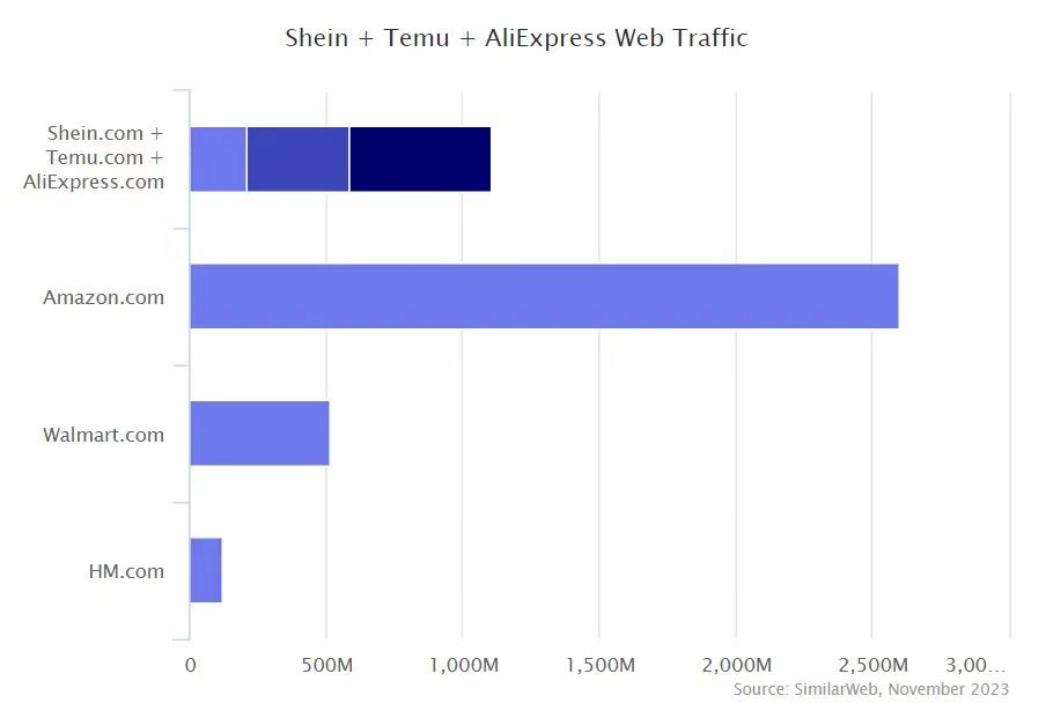

五:流量護城河:流量是會此消彼長的,因此,「藍海億觀」將這一條放在了最后面。在剛剛過去的11月,SHEIN+Temu+速賣通,三家平臺每月訪問量超10億,但僅為亞馬遜在美國的50%

這些平臺要在流量上根本性地撼動亞馬遜,還尚需時日。

圖/SHEIN+Temu+速賣通的流量

總而言之,在電商的「多」「快」「好」「省」方面,Temu目前主要解決了「省」(且在大補貼前提下),而亞馬遜較好地解決了「多」「快」「好」以及相對的「省」。

這是亞馬遜十載潛心修煉內功,構建硬邦邦的「水電煤」基礎設施以及長期培育用户心智認知的結果。

Temu要追趕上來,還需要跨越「規模化構建倉配硬件+樹立心智認知」的兩大門檻,不僅需要時日,也需要力量。

02 Temu的崛起,感到最痛的是它們

Temu在美國砍瓜切菜,如入無人之境,感到最慌、最痛的不是亞馬遜,而是跟Temu相同定位的零售平臺。它們就是是各大主打低價的「一元店」,當中的代表是Dollar General(達樂集團)和Dollar Tree(美元樹)、Five Below等。

圖/達樂的商店

其中,達樂和美元樹是經營了數十年的老牌零售商。

達樂成立於1939年,1968年就已經上市,如今市值272.24億美元,而美元樹成立於1986年,1995年上市,如今市值276.59億美元。

經營便宜商品的兩大零售商都上市了,説明美國下沉市場的空間很大。

這種便宜的「1美元店」在美國遍地開花,瞄準美國5環外的低消費市場。截2016年,美國就有3萬家線下「1美元店」。

達樂和美元樹在Temu進入之前風頭旺盛。

美國零售聯合會發佈的《2023年美國零售商百強榜》顯示,達樂和美元樹在2022年以378.7億美元、279.1億美元的成績位居第17和20名。

然而,Temu橫空出世之后,天地變了樣。(文末掃碼,入Temu交流羣)

Temu就像一個沒有師承的無名少年,一出江湖,以一套亂拳打傷一片老師傅。據Earnest Analytics的數據顯示,截至11月,Temu已經佔據美國折扣零售類別約17%的市場份額。

此長而彼消,達樂和美元樹的市場份額雙雙下跌:達樂的市場份額從今年1月份的57%跌至11月份的43%,下降14個百分點,而美元樹則從32%跌至28%,下降4個百分點。

在Temu的猛攻之下,兩個折扣巨頭的股價也紛紛下跌。今年達樂的股價跌幅為50%,美元樹則跌了24%。

Earnest Analytics營銷主管Michel Maloof認為「Temu的消費品和家庭用品的價格較低,這給實體折扣店帶來了更大的威脅」。

市場份額和股價雙雙暴跌 ,達樂和美元樹應該感受到了前所未有的挑戰和痛感。

從這個角度上看,Temu雖然是線上零售平臺,但它先革掉的是美國線下零售平臺的命。

這主要是兩個原因:第一、同樣主打低價;第二、用户畫像重疊度很高:今年摩根士丹利的一份報告描述了Temu的用户畫像:62%女性、38%男性。年收入5萬美元以下佔比55%。

關於用户畫像的重疊,達樂集團的首席執行官託德·瓦索斯提供的數據成爲了一個實實在在的證據。

瓦索斯在2017年接受採訪時描述過1元店的核心客户:一、女性;二、雙收入家庭每年税前收入4萬美元;三、工作穩定但工資增長起伏不定,她的可支配收入約為2%,即每年800美元;四、她對價格變化非常敏感;五、她可能擁有一部智能手機,但她可能沒有Amazon Prime。

沒有亞馬遜會員Amazon Prime,這是關鍵點,Amazon Prime會員費一年都要119美元,這是對於下沉消費人羣來説,是一大筆開支。

對於這些下沉消費人羣來説,很難理解,為何我一件商品都還沒有到手,卻要我先繳納119美元的年費?憑什麼?

而在亞馬遜的用户中,有相當大的比例購買了Amazon Prime會員服務,這意味着這部分用户人羣似是與「1美元店」的用户有很大的區別。

Temu以超低價商品衝上美國市場時,必然對這部分用户有很大的殺傷力。

不過,不可忽視的是,美國的中產階級的數量正在縮水。

Pew Research的數據顯示,從1971年到2015年,美國中等收入者所佔總收入份額從61%降至50%。

根據人口普查局的數據,到2021年底,至少有3800萬美國人生活在貧困中,這一數字佔總人口的11.6%。

這些人可能會成為Temu的新用户。這對於美國的各大1元店來説,都是一個挑戰。

Temu的成功,背靠的是中國的供應鏈。

但並不是所有賣家都願意在Temu上銷售。

目前在Temu上銷售的賣家,大部分銷售的是那些「薄利多銷」的款式,而對於新開發的產品,一般不願意去嘗試,此外,有相當一部分賣家是抱着清貨的態度去賣。

同時,入駐的賣家越來越多,競爭越來越激烈。Temu的買手時刻盯着1688等線上平臺,一旦監測到更低價,就要求賣家下降。

此外,Temu越來越不願意貼錢了。

早期Temu是會承擔物流費、倉儲費等費用的,如今,隨着入駐賣家的增加,Temu收緊了政策,比如物流費,賣家也要承擔一半了。

隨着Temu手上握着的供應鏈資源越來越多,入駐的賣家也越來越多,可以預見,Temu各類政策都會收緊。其中,「同款比價+最低價上架」的機制將會越來越嚴厲,也將會傷到很多賣家。

卷低價的生意,並不是想象得那麼好做。

風險提示: 投資涉及風險,證券價格可升亦可跌,更可變得毫無價值。投資未必一定能夠賺取利潤,反而可能會招致損失。過往業績並不代表將來的表現。在作出任何投資決定之前,投資者須評估本身的財政狀況、投資目標、經驗、承受風險的能力及瞭解有關產品之性質及風險。個別投資產品的性質及風險詳情,請細閲相關銷售文件,以瞭解更多資料。倘有任何疑問,應徵詢獨立的專業意見。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?