原創精選> 正文

趣説美聯儲02:美聯儲如果停止加息,意味着什麼?

2023-09-20 18:16

1、美聯儲為什麼要加息?

2、美聯儲是如何調控利率的?

3、美元加息到底有啥影響?

4、暫停加息有什麼影響呢?

北京時間9月21日(周四)凌晨,美聯儲將公佈9月份的貨幣政策決議。

目前,芝商所美聯儲觀察工具顯示,9月暫停加息幾乎「板上釘釘」的事件,概率高達99%。

在弄清楚,暫停加息有什麼影響之前?我們先學習下美聯儲是怎麼加息的。

自2022年3月開啟加息周期以來,美聯儲累計加息11次,累計加息幅度525個基點,

聯邦基金利率也從0%-0.25%上升至5.25%至5.50%。

自加息以來,美元迴流導致流動性緊縮,令全球股市承壓,一跌再跌。

美聯儲為什麼要加息?

首先你得明白,美聯儲是什麼?(可以回顧我們上一期內容)

美聯儲本質是美國的央行,印鈔機,世界上有多少美元,它說了算。

如今美聯儲之所以持續加息,主要是因為美國通脹率居高不下,2020年新冠疫情暴發,政府重啟「0利率+量化寬松」疊加俄烏衝突等原因,更是讓通脹問題愈發嚴重。

通過加息可以讓美元迴流到銀行,市場上的錢會變少,壓制消費,從而控制通脹。

其次,加息后,會減少美元流通,美元會升值,吸引製造業回到美國本土,增加美國就業率,帶動經濟鏈條運轉。

美聯儲是怎麼加息的?

由於美元是國際貨幣,全球大部分國家都把美元作為主要儲備貨幣,

一旦美元持續加息,就會擾亂許多國家的市場,甚至被帶崩。

那美聯儲宣佈要加息,到底是加的哪門子息呢?

其實美聯儲加的是美聯儲聯邦基金利率(Federal funds rate)

這個利率,你可以理解為美國金融機構之間相互貸款時收取的利率。

在中國,如果要提高利率,央媽直接就操作了;

但是美國不一樣,美聯儲雖然貴為美國的央媽,可是銀行也不全聽它的,

因為那些銀行都是私人的,自己說了算...

這個時候,美聯儲就開始放大招了——FOMC 公開市場操作

通過在公開市場上賣出手中的高利息的國債等證券,這樣就吸收了金融市場過剩的貨幣。

錢都到美聯儲口袋里了,市場上的資金就會出現緊張,市場上的錢少了,

借錢成本自然也會提高,這樣就迫使市場利率上升。

美聯儲擁有如此干預市場利率的超能力,故一旦美聯儲宣佈想提高聯邦基金利率,整個市場就會跟風而動。

而且,美聯儲往往也不需要真的在公開市場操作,只需要吹吹等,金融機構們就老老實實跟着調整利率。

就這樣,美聯儲通過設定聯邦基金利率目標,就達到調整市場利率的目的!

美元加息到底有啥影響?

1、美元加息,人民幣勢必貶值壓力增大

對民眾來説最直觀的感受就是出國留學、出國旅遊、出國購物、海外代購等成本上升。

2、美元加息,黃金價格下跌

美元加息走強后,以美元計價的黃金確實會更貴,但東西一貴,購買的人就減少,因此投資的吸引力也會降低,價格隨之下跌。這跟供給和需求影響商品價格是一個道理。

(黃金雖然短期會跌,但對長期投資者來説,也許不失為低價買入的良機。)

3、美元加息,市場流動性收緊

美元加息,意味貨幣政策緊縮,流入股市的錢就更少了。

這也是為什麼,每當加息預期加深時,市場都如臨大敵,基本的節奏就是美股跌完港股跌。

所以,美國前財政部長康納利纔會說出那句殘忍的斷言:

暫停加息有何影響?

上面我們提到,加息會抑制美國通脹;暫停加息正好相反,美聯儲暫停加息可能會導致通脹預期上升,從而推高實際通脹率。

此外,美聯儲暫停加息可能會削弱美聯儲的信譽和權威。由於美聯儲在之前一直堅持加息的立場,並表示對通脹有信心和耐心。

那麼暫停加息對美股有何影響呢?

我們考察了1990年以來至本輪加息周期之前,美聯儲歷次加息周期前后的美股市場表現。數據顯示,1990年以來,美聯儲共實施了四輪加息,具體情況請見下表。

1990年以來,美聯儲歷次加息節奏 |

||||

| 初次加息 | 1994/2/4 | 1996/6/30 | 2004/6/30 | 2015/12/17 |

| 末次加息 | 1995/2/1 | 2000/5/16 | 2006/6/29 | 2018/12/20 |

| 加息次數 | 7 | 6 | 17 | 9 |

| 歷時 | 12個月 | 11個月 | 24個月 | 36個月 |

| 累計加息 | 300bp | 175bp | 425bp | 225bp |

| 起點利率 | 3% | 4.75% | 1% | 0.25% |

| 重點利率 | 6% | 6.5% | 5.25% | 2.5% |

| 首次降息 | 1995/7/6 | 2001/1/3 | 2007/9/18 | 2019/8/1 |

| 加降息間隔 | 6個月 | 8個月 | 15個月 | 8個月 |

數據來源:美聯儲、Wind,以上為1990.01.01-2021.12.31之間的美聯儲四次加息周期。

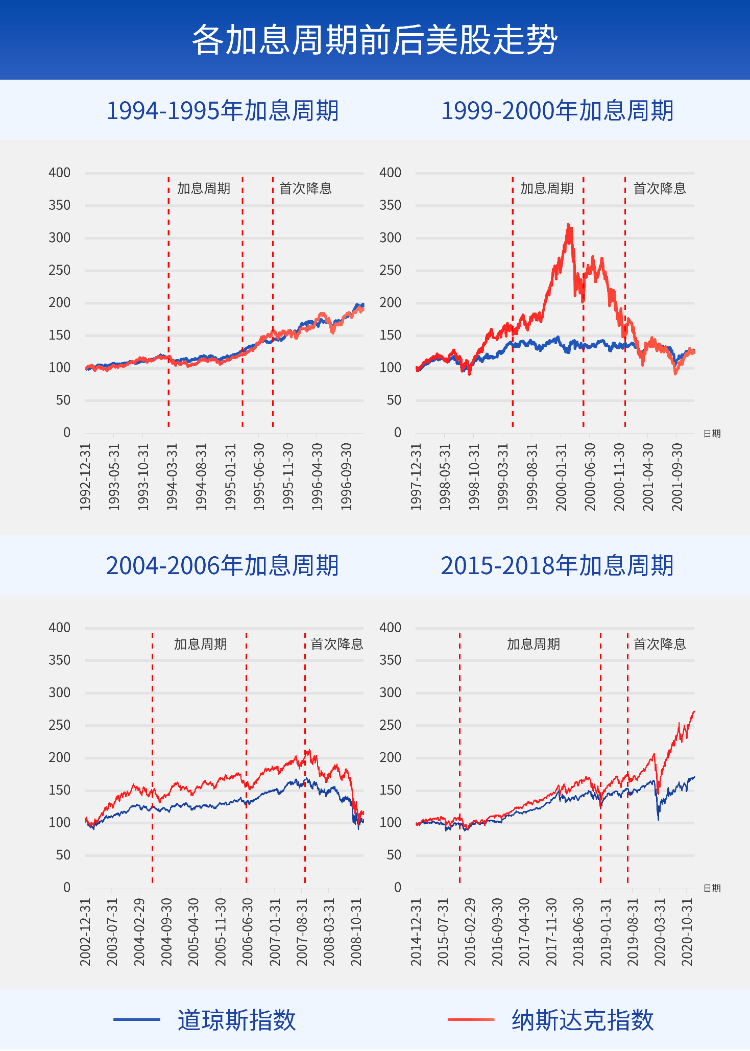

我們統計了上述歷次加息前后美國股票市場的表現,如下圖所示。從歷史情況來看,當美聯儲啟動加息后,美國股票市場指數普遍出現了一定程度的下跌。而在美聯儲停止加息后到首次降息期間的靜默期,除2000年納斯達克網絡股泡沫破滅外,市場均出現較為明顯的反彈。最后一次加息,到首次降息這個區間稱得上是美股市場的「甜蜜期」。從這個歷史數據上看,當前市場對美聯儲停止加息的時點充滿期待,或是有一定路徑依賴效應的。

數據來源:Wind,數據區間(圖示從上到下,從左至右)分別為1992.12.31-1996.12.31,以1992.12.31收盤價為100點;1997.12.31-2001.12.31,以1997.12.31收盤價為100點;2002.12.31-2008.12.31,以2002.12.31收盤價為100點;2014.12.31-2020.12.31,以2014.12.31收盤價為100點。

好啦,以上為大家介紹了美聯儲到底是怎麼加息的、加息對我們的影響,也學習了歷史上停止加息后美股的走勢。

實際上,美聯儲暫停加息是一個權宜之計,而不是一個長久之策。美聯儲在未來仍然需要根據經濟和通脹的實際情況,靈活調整貨幣政策,以實現其雙重目標:最大化就業和穩定物價。

以上就是今天的全部內容啦,實際上,暫停加息的影響還有很多,大家還知道哪些呢?歡迎在評論區留言討論哦~

想了解更多美聯儲動態和知識,關注專題【美聯儲動態追蹤】,更多美聯儲科普文請查看↓↓↓

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?