熱門資訊> 正文

比爾·蓋茨二季度首隻佈局股出爐!另有這幾隻重倉股正在創新高,背后原因曝光……

2023-07-25 13:45

本文來自格隆匯專欄:證券市場紅周刊

在A股上市公司近期披露的二季度報告中,海外重量級投資機構的持股名單也開始逐一出現,如比爾·蓋茨的比爾及梅琳達·蓋茨基金會,最新就出現在一隻化工股的股東名單中.

另外,在大洋彼岸,該基金佈局的美股近期也紛紛創出新高。在這背后,比爾·蓋茨也表現出了一些佈局偏好。那麼,有哪些公司正被其所愛呢?

二季度堅守化工股衞星化學

關注點或與新能源有關

比爾及梅琳達·蓋茨基金會(以下簡稱「蓋茨基金」)由比爾·蓋茨以及梅琳達·蓋茨創立,資料顯示,蓋茨基金曾於2004年就已獲得QFII資格,自此之后,該基金不斷出現在A股上市公司股東名單中。近期,蓋茨基金又現身了。

7月18日,化工股衞星化學披露了深市首份半年報,據其同步披露的大股東持倉中,蓋茨基金就現身其中。數據顯示,截至二季度末,蓋茨基金持倉衞星化學3181.45萬股股份,對比來看,持倉數量與今年一季度末相比未發生變化。但持倉市值由一季度末的50903萬元小幅縮水至47594萬元。

回顧歷史持倉,蓋茨基金現身持有衞星化學已超過兩年。數據顯示,蓋茨基金於2020年年報新進成為衞星化學前十大流通股股東,當時持倉數量為927.08萬股,2021年一季報增倉257萬股至1184萬股。此后,衞星化學實施了多次送轉,蓋茨基金持股數量也同步出現增加。

比爾·蓋茨堅守持倉的背后,衞星化學具體有哪些亮點?

資料顯示,衞星化學主營業務為丙烯酸、丙烯酸酯等功能化學品,其同時也具有新能源概念。近日,衞星化學公告了一項總投資約為257億元的α-烯烴高端新材料項目。從產業結構上,α-烯烴部分被用於聚合新型聚烯烴彈性體POE,而POE則是可用於替代EVA的光伏膠膜材料。近期,或受該擴產計劃刺激,衞星化學股價開始了持續反彈模式,6月以來已上漲超20%。

仔細觀察發現,具有新能源題材的個股多次成為蓋茨基金的重點關注目標。今年6月,蓋茨基金也曾耗資22399.99萬元參與了鋰電池材料公司恩捷股份定增。

另外,從公開持倉來看,蓋茨基金持倉的不少個股也均為新能源類公司。如今年一季度,除了衞星化學,蓋茨基金持有的雙環傳動主營業務涉及新能源汽車零部件,中材科技涉及風電、鋰電池隔膜業務。另外,在2022年年報時,蓋茨基金持倉的金力永磁則具有風電、特斯拉等概念。2021年三季度持有的邁為股份則為太陽能光伏概念股(見表1)。

近期,受股價超跌、基本面回暖等多方面因素影響,新能源板塊迎來低位反彈。蓋茨基金當前或曾經佈局的相關公司也多迎來上漲。如雙環傳動、金力永磁、邁為股份等,6月以來分別上漲24.95%、8.90%與17.74%。

與此同時,相關公司也透露了經營狀況正迎來改善。如金力永磁近日表示,目前公司訂單較為充足,產能利用率處於較好的水平。在新能源汽車及汽車零部件、節能變頻空調領域的訂單需求以及銷售量均有增加。

美股持倉組合聚焦多行業

減倉巴菲特旗下伯克希爾哈撒韋

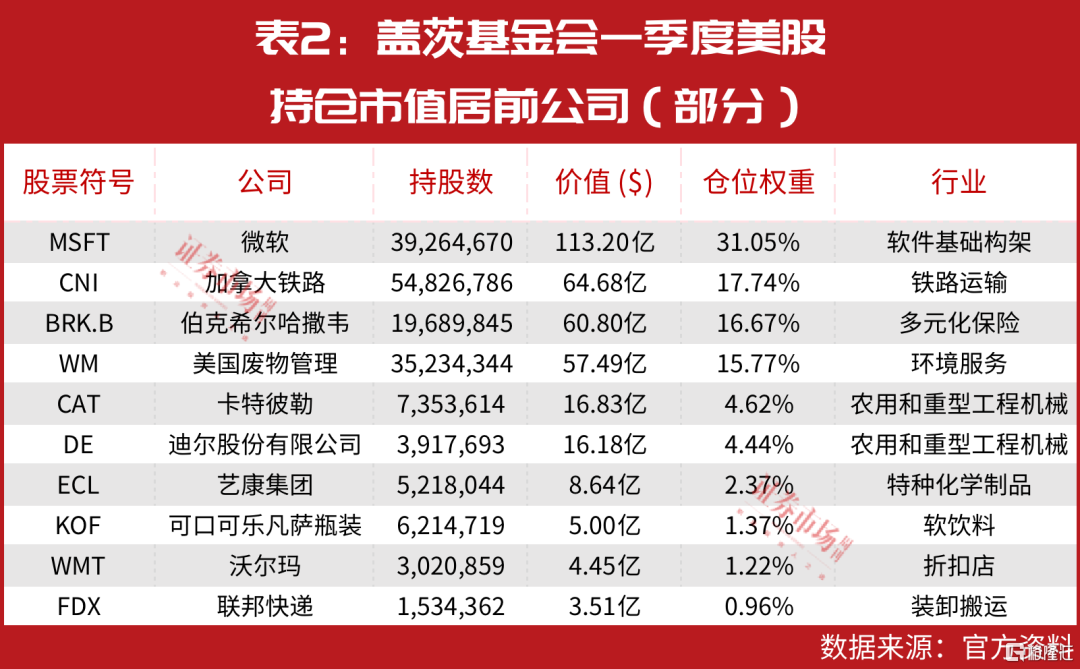

除了A股的佈局,今年5月中旬,蓋茨基金披露了今年一季度的美股持倉組合。數據顯示,截至一季度末,該基金持倉美股數量超過20只,累計持倉市值超過364億美元。從行業分佈來看,主要包括軟件、金融、工程機械等。

比爾·蓋茨與巴菲特不僅在生活中是好朋友,在事業中也有諸多關聯。

整體來看,今年一季度,蓋茨基金對絕大多數個股均持倉未變,僅對其中極個別標的給與了減倉操作。如減倉了巴菲特旗下伯克希爾哈撒韋20%的股份。至此,伯克希爾哈撒韋在該基金投資組合中的權重從21.35%降至16.67%,持股市值降至60億美元。通過減持伯克希爾哈撒韋,蓋茨基金在一季度增加了現金儲備。

回顧來看,蓋茨基金持有伯克希爾哈撒韋股份已超過10年,且多個季度均進行了加倉操作。如曾在2022年2季度時,蓋茨基金對伯克希爾哈撒韋增倉了20.93%。

十多年來,巴菲特一直是蓋茨基金會主要的鉅額捐贈者。6月21日,巴菲特再出手豪氣捐錢,將36億美元捐給了蓋茨基金。而在蓋茨基金,巴菲特也曾擔任受託人一職,不過,2021年6月,巴菲特辭去了該職位。而值得一提的是,比爾·蓋茨曾經也同是伯克希爾哈撒韋公司的董事會成員。

近日,在軟件遊戲公司動視暴雪涉及的一項收購背后,也同時有兩人「合作」的身影。

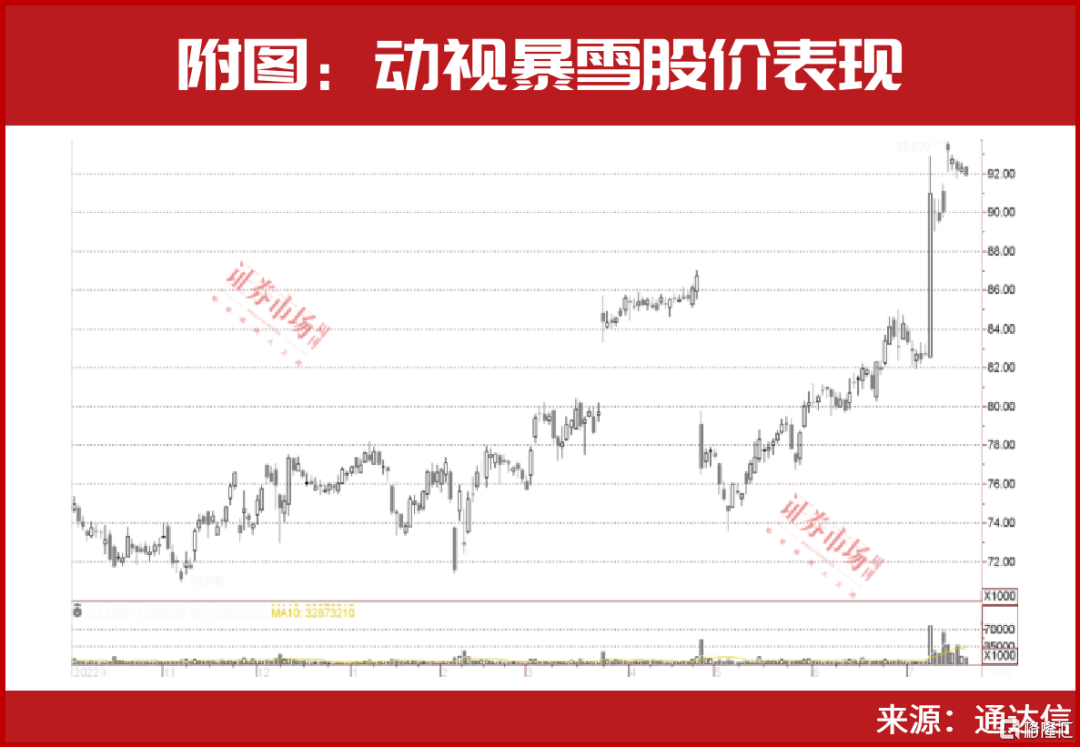

7月11日,微軟以690億美元收購動視暴雪的交易獲批准,受此刺激,動視暴雪股價當天上漲超11%(見附圖)。7月19日,動視暴雪公告表示,微軟和動視暴雪達成約定,將微軟對動視暴雪收購的截止期限延后至10月18日。分析認為,兩家公司有了更充裕的時間安撫反壟斷機構,並完成交易。而早在2022年1月,微軟就宣告了該項收購預案。

動視暴雪也正是巴菲特的重點佈局股。2021年四季度,伯克希爾哈撒韋建倉了動視暴雪,當時持倉1465.81萬股,2022年一季度、2022年二季度則均給與了進一步增倉。不過,2022年三季度、2022年四季度、2023年一季度則均實施了減持。

而巴菲特此前增持該公司正是押注微軟對其擬議收購將會完成。不過,在該筆收購完成之前,伯克希爾哈撒韋又再一次對其進行了減持。據最新披露的文件顯示,截至6月30日,其持有動視暴雪約1470萬股,相較於一季度末的4940萬股減少了7成。巴菲特曾表示,「不確定監管機構是否會批准這筆交易」。而這也表明巴菲特已經退出了該筆套利交易。

高股息刺激多隻美持倉股創新高

A股多股具有高股息特點

近期,美股各大市場指數整體震盪走高,蓋茨基金一季度持有的包括伯克希爾哈撒韋在內的多隻美股股價也同步迎來不俗上漲,部分個股股價更是超越疫情之前,創出歷史新高。

進一步來看,除了伯克希爾哈撒韋,蓋茨基金一季度持倉微軟、加拿大鐵路、美國廢物管理、卡特彼勒、可口可樂凡薩瓶裝、沃爾瑪、聯邦快遞等公司市值較高,其中,持倉比爾·蓋茨作為創始人成立的微軟公司市值最高,達113億美元,倉位佔比超過30%(見表2)。值得一提的是,蓋茨基金一季度對上述公司均給與了無變動式持有。

今年以來,上述多數公司股價均迎來上漲,如聯邦快遞、微軟、可口可樂凡薩瓶裝等年內漲幅均超過20%。另外,部分個股更是創出歷史新高。如微軟,7月18日,微軟股價創出366.78美元歷史新高;工程機械公司卡特彼勒股價在7月20日創出歷史新高。再如零售業巨頭沃爾瑪,股價也在近期創歷史新高。

仔細觀察發現,在上述公司扎堆創新高背后,有各自不同因素的刺激。如微軟近期宣佈,將推出全新的人工智能訂閲服務;卡特彼勒股價走高有工程機械需求強勁等因素帶動;沃爾瑪股價創新高則受益於銷售額等增長。

但除此之外上述公司同時還具有一個相同特徵——即每股分紅金額不斷增加,具有較高的股息率(股息與股票價格之間的比率)。

如微軟,自上市以來已累計分紅79次,平均股利支付率為47.27%。2022年度,微軟股利支付率為28.65%,股息率為1.06%;卡特彼勒自上市以來已累計分紅91次,平均股利支付率59.74%。2022年度,股利支付率為42.15%,股息率為1.93%;沃爾瑪自上市以來,已累計分紅91次,平均股利支付率46.05%。2022年,公司股利支付率為36.67%,股息率為1.58%。

放眼A股,同樣有一眾個股具有高分紅率、高股息率的特點。

據不完全統計顯示,在統計的5000余隻A股當中,股息率超過3%的公司580余家,股利支付率超過30%的公司有近2100家,股息率超過3%且股利支付率超過30%的公司則有380余家。

進一步從行業分佈來看,銀行、醫藥生物、食品飲料、汽車、煤炭、家用電器等行業較為集中,相關公司包括交通銀行、達安基因、養元飲品、冠豪高新、秦安股份、潞安環能等(見表3)。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?