熱門資訊> 正文

海爾以身涉「險」,眾淼創新能否打破行業魔咒?

2023-06-08 23:59

炒股就看金麒麟分析師研報,權威,專業,及時,全面,助您挖掘潛力主題機會!

作者:潘妍

出品:全球財説

5月25日,「海爾系」日日順供應鏈科技創業板首發上市申請成功過會。同日,另一家「海爾系」公司眾淼創新科技(青島)股份有限公司(簡稱:眾淼創新)向港交所提交上市申請,擬主板上市。

從一家「名不見經傳」的保險代理商,搖身一變成為被寄予厚望的擬上市主體,眾淼創新有什麼關竅?

01

保險行業趨向數字化

「我們的使命是推動中國保險中介行業的數字化發展」。

這句話來自眾淼創新在招股書的開頭,野心昭然若揭。志向很遠大,在保險行業中創建一個「共創共贏」生態圈。

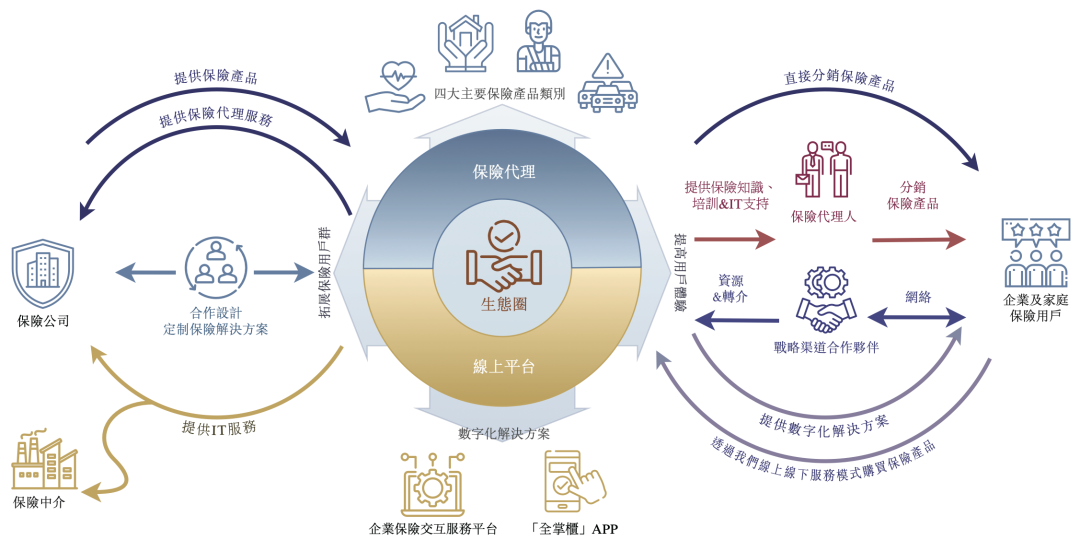

根據眾淼創新在招股書中的描述,作為一家合格的保險代理商,公司已經建立一套線上、線下一體化的服務模式,涵蓋包括風險評估、提供場景化諮詢、分銷保險產品及保險理賠等保險業務的主要流程。

有業內人士分析,在未來的保險行業中,產銷分離將成為大趨勢,保險公司設計產品,代理公司負責銷售。「自建渠道比較慢,成本又高,新興保險公司普遍會選擇與保險代理公司合作,以達到降本增效的效果。」

線下方面,眾淼創新共擁有8600名保險代理人,覆蓋山東、河北、河南及吉林四個省內10多個城市。截至2022年12月31日,眾淼創新共擁有超1.2萬名企業保險用户及2.5萬名家庭保險用户。

眾淼創新在招股書中頻繁提到數字化解決方案,目前已開發主要為保險代理人及家庭保險用户所設計「全掌櫃」APP,以及專業面向企業端的「企業保險交互服務平臺」。

此外,眾淼創新向企業端客户提供IT服務,只不過這部分業績目前佔比較小。其實,在成立初期,眾淼創新的主營業務是IT服務。直到2017年9月,眾淼創新收購海爾保險代理全部股份進行業務轉型,此后便深耕於保險代理領域。雖然目前IT業務已不是眾淼創新的主營業務,但也為數字化發展奠定了一定基礎。

不過,對於如今的保險行業來説,創建數字化平臺已絕非個例,甚至有不少「標杆」選手。

以騰訊為例,背靠微信生態多場景優勢,孵化出保險代理平臺「騰訊微保」。據騰訊微保官網顯示,除「騰訊微保」外,騰訊經營的互聯網保險業務相關的微信小程序還有5個,微信公眾號更是近50個。

02

「小而美」還是盈利乏力?

在這樣的背景下,我們再來看看眾淼創新的基本面如何。

報告期內,眾淼創新總保費從2020年的4.26億元增至2022年的10.18億元,複合年增長率為54.6%。

受益於保險代理業務的平穩增長,2020年-2022年,眾淼創新分別實現營業收入9325.3萬元、1.2億元、1.48億元,淨利潤分別為2022.3萬元、2699.2萬元、3634.9萬元。

以眾淼創新目前的營收結構來看,保險代理業務已經挑起公司業績大梁。2022年,公司保險代理業務實現佣金收入1.31億元,營收佔比88.1%。

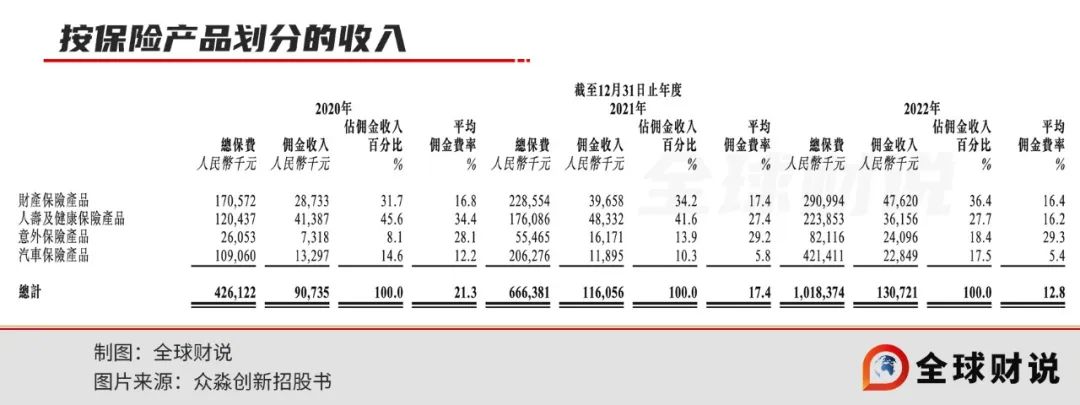

不過,細看其保險代理業務可以發現,眾淼創新保險產品實際佣金收入增長速度明顯跟不上總保費增長速度,公司平均佣金費率正在持續下滑,由2020年21.3%降至2022年12.8%。

按險種劃分,貢獻大部分佣金收入來源的「財產保險」與「人壽健康保險」在報告期內的佣金費率紛紛出現下滑,尤其是「人壽健康保險」的佣金費率在報告期內直接「腰斬」。

此外,「汽車保險」近幾年表現突出,2022年總保費在四大險種中躍居第一,達4.21億元。不過,也沒有避免佣金率持續下滑的困境,由2020年12.2%降至2022年5.4%

按用户劃分,家庭保險用户貢獻了6成的佣金收入,但佣金費率同樣由24%降至11.4%。

企業保險用户中,一半來自於「東家」海爾集團,雖佔總佣金收入不足2成,但卻是報告期內唯一一個佣金費率整體上呈增長趨勢的用户。

可以看出,目前的眾淼創新最多算上一個「小而美」企業,距離「推動整個行業發展」似乎還差了不少意思。

根據弗若斯特沙利文數據顯示,中國約有2800家保險中介公司,總部在山東省的保險中介企業數量高達近200家,其中就包括眾淼創新。

眾淼創新在招股書中提到,以2022年的全國總保費計算,在總部位於山東省的保險中介排行中,眾淼創新以總保費10.18億元的規模,排名第五。但可以看到的是,排名第一的A公司總保費已是百億的規模,為253.13億元。

若放進整個中國保險市場來看,眾淼創新的影響力更是微乎其微。按原保險保費收入計算,2022年中國保險業市場規模達4.5萬億元,並預計2027年市場規模將達到7.2萬億元,複合增長率達到9.0%。

03

扶不起的金融,以身涉「險」

目前,海爾集團共擁有家電企業海爾智家(600690. SH)、海爾電器(01169. HK),醫療企業海爾生物(688139. SH)、盈康生命(300143. SZ),以及遊戲筆記本公司雷神科技(872190. BJ)5家上市公司。

值得一提的是,2022年在上會前一天主動「終止」創業板IPO的有屋智能,在緊急撤單后幾日又再次重啟IPO計劃。若再加上近期過會的日日順,以及此次IPO的眾淼創新,海爾集團的資本版圖有望達到8家上市公司。

海爾集團的故事譜寫了近40年,也是其在金融領域排兵佈陣的第22年。

2001年,海爾出資6億控股青島銀行,隨后又參股長江證券,並於年末成立海爾保險代理公司。經過多年蟄伏準備,海爾相繼拿到信託、保險、證券、銀行等金融牌照,並在2007年正式建立海爾金融集團。

2014年互聯網金融風起,海爾也加入其中。2014年6月,海爾集團成立海爾金控,陸續收購支付和消費金融牌照,做起小貸、小金、保理、P2P等金融或類金融業務,想要在金融領域大顯身手。

雖在互金鼎盛時期,海爾金控曾被寄予厚望。但隨着監管收緊,公司業務開展屢屢受挫,集團明顯開始弱化旗下金融業務,開始強調回歸主業,海爾金控瘦身更名、去金融化,開始做起「產業投行」,更多是為海爾生態提供供應鏈金融等服務。

根據可查數據,海爾金控在2015年創出105億元的營收規模后,再沒突破百億,並連年下滑。2022年,海爾金控的營收規模已較2015年「腰斬」,實現營業收入57.05億元,同比下降12.3%;淨利潤為24.86億元,同比下降27.6%。

在此期間,許久沒有在金融領域大動作的海爾,再一次迴歸便拋出「王炸」,攜旗下保險代理公司衝擊資本市場。

近幾年,新興勢力進軍保險中介市場已成常態,除海爾外,已出現不少跨界保險圈的巨頭。不乏騰訊、阿里、京東等互聯網企業,寶馬、特斯拉、理想、比亞迪等車企,以及美年健康、微脈等大健康產業公司。

不過,隨着保險行業監管不斷趨嚴,保險中介公司的日子其實並不好過。

2022年6月,中國銀保監會中介部下發《關於印發保險中介機構「多散亂」問題整治工作方案的通知》,明確清理、清退「無人員、無場所、無業務」的保險中介機構,清退不符合現行監管要求的保險中介機構,清理對分支機構管控失序、存在「加盟」「掛靠」等行為的法人保險中介機構,並清退相關分支機構。

2023年5月,眾信易誠成為首家「踩雷」保險中介企業,其分支機構被監管部門「勸退」。

據監管意見公告顯示,因存在沒有符合現行監管要求的營業場所,長期沒有有效業務、人員失聯,無法進行正常的監管溝通和信息報送等問題,眾信易誠保險代理對山西分公司進行市場退出處理。

可以預知的是,未來隨着監管部門對保險中介機構的准入門檻經營地域、經營範圍、行爲準則等作出更加嚴格的監管,對整個保險中介行業都是不小的衝擊。

值得一提的是,眾淼創新旗下海爾保險代理公司聊城分公司,曾在2021年因經營異常被列入經營異常名錄。雖幾日后便被移除異常名錄,但難免對其信譽問題產生一定影響。

行業嚴監管態勢持續,涉險企業上市難如登天。目前為止,保險中介公司在美股、新三板成功上市居多。

美股市場中,有3家公司成功上市,分別是泛華(FANH. US)、慧擇(HUIZ. US)、水滴公司(WDH. US),但上市后表現持續低迷。

新三板市場中,正面臨着「只出不進」的尷尬處境。根據全國股轉最新數據,截至2023年4月,「保險經紀與代理服務」類別的掛牌公司僅7家,較高峰時期28家,已經減少四分之三。

A股市場則還是空白,似乎沒有給保險中介公司亮「綠燈」的意思。江泰保險十年備戰「A股保險中介第一股」的故事,還是在2021年以「主動終止」告終。彼時,江泰保險還因曾涉嫌壟斷安責險被中國應急管理部調查。

有分析指出,導致保險中介股難以成功A股上市是因其價值難以評估。保險經紀公司本質還是產品銷售商,沒有自己的內含價值。一旦保險公司不提供保險產品,其業務收入就會迅速下降。此外盈利模式也無法參考,只能看市盈率、增長率等指標。

或是A股上市渺茫,眾淼創新選擇相對來説較為寬松的港股市場。只不過,參考「過來人」的例子,保險中介在港股市場似乎也並不容易。

2022年6月,港股唯一一家從事保險中介的康宏環球宣告退市。此外,還有一些新三板公司欲衝擊港股市場,但最終都是不了了之。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?