熱門資訊> 正文

業績高增難掩研發薄弱隱憂?智雲健康(09955)的「另一面」

2023-05-01 19:50

- 微軟(MSFT) 0

- 英偉達(NVDA) 0

- 智雲健康(09955.HK) 0

2022年財報發佈后,智雲健康(09955)股價在持續兩個月的低迷后終於迎來回升,截至4月最后一個交易日已自最低價5.9港元上漲超60%。無論是市場反應,還是虧損大幅收窄的優秀業績,似乎都在表明公司已然走出低谷。

智雲健康成立於2014年,於2022年7月登陸港交所,上市市值近200億港元,有「慢病管理第一股」之稱。受益於人口老齡化趨勢,疊加「AI+醫療」的熱門屬性,智雲健康卻在上市后股價便一路下行,從30港元跌到10港元以下。

一年后,在ChatGPT重新帶火AI熱度的當下,如今的智雲健康是否已經迎來了收穫期?

營收大增70%,虧損大幅收窄

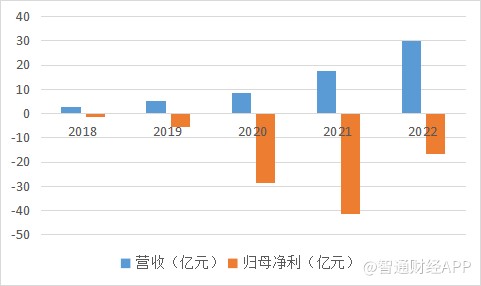

2022年財報是智雲健康上市后公佈的首份年度財報。從近年業績來看,公司在2022年延續了此前快速增長的態勢,虧損則有顯著改善。財報顯示,2022年該公司收入29.88億元,同比增長70%;年度虧損16.92億元,經調整淨虧損3.33億元,同比均大幅收窄。

據智通財經APP瞭解,營收的強勁增幅,主要得益於院內解決方案及藥店解決方案的強勁增長。據計算,公司2019-2022年間的營收復合增長率高達78.66%。

按解決方案種類及收益來源劃分,智雲健康的收入分為院內解決方案、藥店解決方案、個人慢病管理解決方案及其他。

2022年,其院內解決方案收入21.84億元,同比增長71.6%,佔總收入超六成,主要由於SaaS進一步滲透到醫院、付費醫院數量增加以及與製藥公司加強合作以提供數字營銷服務的訂閲解決方案的增加;

藥店解決方案則收入6.16億元,同比增長76%,個人慢病管理解決方案收入1.88億元,同比增長40%。

截至2022年年底,現金等價物以及短期理財6.7億元,公司現金流充裕。

這樣一份財報,表面看起來十分「美好」,不過若是細究公司的商業模式與業務內容,仍然存在一些疑點。

獨特To B商業模式,醫院是否「買賬」?

與很多互聯網醫療從C端切入、面向消費者提供藥品網售、線上問診等服務相比,智雲健康的商業模式更加偏向B端。

具體而言,智雲健康採取了「醫院為先」的戰略,要通過「觸達、部署、商業化」模式(AIM模式),首先向醫院提供以SaaS和醫療物聯網為核心的慢病解決方案,隨后逐步拓展到院外場景,並通過醫療用品和服務變現(主要為慢病相關的醫療器械和耗材)。

據智通財經APP瞭解,在醫院板塊,智雲健康為醫院提供針對慢性病診療的SaaS產品智雲醫匯,這是國內首款將院內慢病管理及治療流程數字化和標準化的產品。截至2022年末,智雲醫匯的安裝醫院數量達到2567家,較2019年的377家有顯著增長。

在藥店板塊,公司為藥店提供用於慢性病在線問診、處方開具、庫存管理等的SaaS產品智雲問診,並在此基礎上為藥店提供採購藥品的增值服務和訂閲服務。報告期內,智雲問診覆蓋藥店數量達到19.33萬家。

而針對個人用戶,智雲健康為用户提供慢病管理平臺醫雲健康,通過app、小程序以及微信公眾號等方式,有效將醫生與患者連接,滿足慢病患者的長期醫療需求。2022年,公司為終端用户開具出約1.7億張在線處方單。

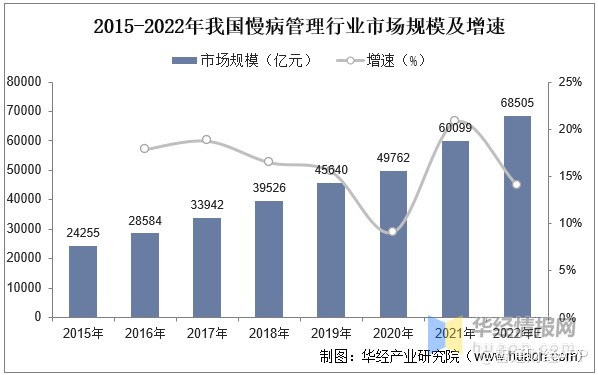

從行業前景來看,2021年我國65歲及以上老年人口占總人口比重已達14.2%,人口結構的轉變標誌着我國正式進入了「老齡社會」。隨着衞生健康服務水平不斷提升、居民人均預期壽命延長,慢性病患者數量將不斷增多,相應亦將推動慢病管理市場規模快速增長。

據華經產業研究院整理數據,按商品交易總額計,我國慢病管理市場的整體規模由2015年的24255億元快速增長至2021年的60099億元,CAGR為16.3%,並預計2022年達到68505億元。

通過大數據、人工智能、物聯網等互聯網技術,能夠長期對慢病患者的健康數據進行收集和監測,為慢病患者制定個性化治療方案,這不僅能提高慢病管理的效率,還能幫助患者減少醫療費用並有效改善疾病預后。

在國內,慢性病診療的核心場景為公立醫院,而智雲健康選擇以SaaS產品首先切入公立醫院,然后藉助公立醫院的名聲背書,提高產品在藥店場景、消費者羣體中的滲透率。

乍一看,商業模式十分合理,而公司業績的快速增長似乎也已經驗證了這種商業模式的有效性。不過若仔細分析公司的業務類別,在綜合院內解決方案中分為增值解決方案(如通過AIoT設備提供接入醫院SaaS的醫療設備及耗材)與訂閲解決方案(即提供利用醫院SaaS網絡及現有銷售人員的數字營銷服務);在綜合藥店解決方案中也包含SaaS訂閲解決方案(店內實時在線問診和處方開具服務)和增值解決方案(基於從處方服務中獲得的見解來識別藥店用品銷售機會,簡而言之就是推銷藥品)。

2022年,在院內解決方案中增值部分佔收入75%,在藥店解決方案中增值部分也佔據收入91%。簡單來説,增值業務即向醫院或患者銷售醫療設備、耗材及藥品,這部分「賣貨」業務仍佔收入大部分,而真正SaaS服務所佔的收入比例並不高。

據財報披露,2022年全年,在院內解決方案部分,每個合作製藥公司訂閲服務的平均年收入為2074.6萬元,而每家付費醫院增值服務的平均年收入為58.4萬元,可以看出醫院購買SaaS服務的收入遠小於替製藥公司打廣告的收入。

而在藥店解決方案部分,2022年19.3萬家部署了SaaS的藥店中僅有9.08萬家藥店是付費客户,付費轉化率不到一半。以此來看,公司的「SaaS科技公司」屬性,或許要打個折扣。

「AI+醫療」長期以來都被認為是極具潛力的高增長市場,AI在醫療領域的潛在應用包括輔助診斷、醫療影像、電子病歷、醫療器械、藥物設計、院內信息化佈局等多個細分領域。

研發費用「腰斬」,科技屬性存疑?

近期,智雲健康披露,公司已與「文心一言」建立戰略合作關係,可以利用「文心一言」提高公司的人工智能技術水平,並豐富醫療管理解決方案,這一合作代表着對話模型技術在慢病管理領域的首次應用。

在自研方面,公司擁有ClouDr Core、「ICloudrSign-智雲問典-AI遠程處方管理透鏡」等科研成果。2023年4月,公司在一項國際會議上展示了基於ClouDPT的數字醫療項目ClouDTx。據稱,ClouDPT是慢病管理領域的首個大型語言模型,能夠幫助形成覆蓋健康風險評估、在線問診、處方開具、用藥指導、健康隨訪的全生命周期數字化慢病管理服務體系。

不過,無論是此前的ClouDr Core,還是「蹭」了GPT熱度的ClouDTx,目前都顯得有些語焉不詳,並無具體進展與實例披露。

必須要説明的是,儘管近期國內互聯網公司相繼推出多個國產大語言模型,但ChatGPT的成功很大程度上建立在算力和數據樣本上。

據智通財經APP瞭解,目前微軟的Azure雲服務已為ChatGPT構建了超過1萬枚英偉達A100GPU芯片的AI計算集羣。有業界人士表示,雲計算界公認1萬枚英偉達A100GPU芯片是做好大語言模型的算力門檻,訓練一個垂直的大語言模型也至少需要千枚GPU芯片。在GPT大語言模型問世前,國內幾乎沒有任何應用場景需要用到如此大的算力。

而在醫療領域,醫療數據的隱私和安全問題是長期以來阻遏AI賦能醫療行業的關鍵痛點。此外,GPT大模型能否完全理解複雜的醫療知識和臨牀情況、如何保障AI能夠給出真實準確的健康建議,仍是一個重大挑戰。

值得注意的是,2022年,公司研發開支為1.15億元,相比去年同期的2.36億元同比下降超50%。研發佔收入比例則由截至2021年12月31日止年度的11.5%下降至截至2022年12月31日止年度的3.7%。作為一家以技術為核心資產的科技企業,在收入大增、虧損顯著縮窄的情況下,研發費用反而明顯「縮水」,或許是一個值得擔憂的跡象。

小結

慢病管理行業有着高確定性的廣闊前景,目前智雲健康在細分賽道內建立的領先地位、業績基本面相對改善均給了市場樂觀預期。然而從長遠來看,公司仍然需要真正構建技術護城河與核心競爭力,纔是維持業績與股價高景氣度的關鍵。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?