熱門資訊> 正文

在美國複製拼多多,TEMU的供應商難題

2023-02-27 19:56

- 阿里巴巴(BABA) 0

- 拼多多(PDD) 0

- 京東(JD) 0

半年前,當拼多多低調殺入美國市場,業界普遍並不看好,畢竟阿里巴巴、京東等巨頭在海外也收穫甚微,但TEMU的快速崛起超出預期。

從上線到訪問量7000多萬,拼多多旗下跨境電商平臺TEMU只用了5個月的時間。美東時間2月12日,TMEU的廣告片《Shop like a Billionaire》登陸NFL年度總決賽(超級碗),據推算,亮相2次的TEMU 要花費1400 萬美元,近1億人民幣。

拼多多正在美國市場像素級複製國內的打法。《Shop like a Billionaire》風格像極了此前拼多多在國內打造的廣告洗腦神曲《好想你》。

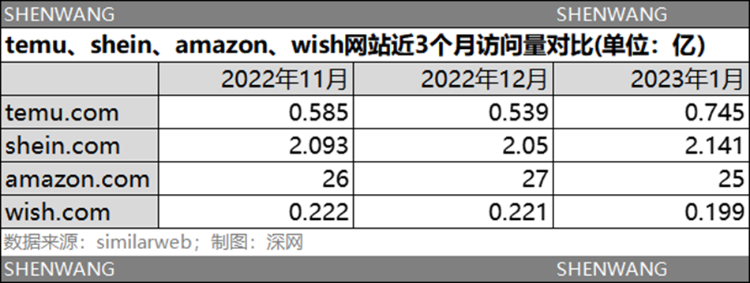

從最近三個月訪問量來看,美國老牌本土電商網站Wish如今已被TEMU和另一家來自中國的公司SHEIN遠遠甩在身后。

據《深網》觀察,拼多多前期以「低價+補貼」策略快速進入新市場,隨后通過「燒錢」(百億補貼等)的營銷手段,提高用户感知度及客單價,是其快速崛起的利器之一;從拼多多在「超級碗」上一擲千金可以看出,TEMU正通過複製這一方法論,迅速開拓美國「低價」生活消費市場。

值得注意的是,撐起TEMU發展速度的,不僅在於拼多多複製了自己過往的成功經驗,也包含背后龐大供應商羣體的配合,供應商保證了TEMU商品在價格和SKU豐富性上對海外消費者的吸引力。

由於TEMU掌控覈價權,供應商在合作中頗為被動,供貨被不斷壓低價格,賺錢並非易事,目前,已有部分商家因不賺錢對未來持懷疑態度。「前期我們上TEMU是爲了清庫存,但這僅是我們基本需求,如果賬面長期打不平甚至虧錢,慢慢就沒了運營TEMU店鋪的熱情了。」有TEMU平臺商家對《深網》表示。

「全面複製拼多多」

在快速崛起的TEMU身上,能看到拼多多的影子。

首先,通過「社交裂變」實現新用户快速增長,是拼多多的傳統手藝,TEMU也把這套玩法搬到了美國市場。

TEMU推出早期,用户邀請5位新用户下單,自己可以獲得 20 美元獎勵,后期要得到這一獎勵需要邀請7位新用户下單。現金誘惑讓TEMU的這一玩法在Facebook、Instagram上相關社區流行開來,這也為TEMU帶來了一波新用户。

新用户打開TEMU后,會發現各種折扣和優惠政策撲面而來,此時,拼多多慣用的「低價+補貼」策略開始發生化學反應。

上線之初,TEMU新用户前三單可以獲得30%的折扣,並獲得免費配送服務。而據TEMU老用户反饋,三單之后,老用户還能領取40%的折扣碼,每單最多減40美元。

在商品價格方面,大部分日用家居類商品都在10美元以下;鞋、襪、帽子等配飾類價格集中在0.49-3美元之間;大多數女裝商品價格集中在3-20美元之間。「衣架、檯燈、餐具等小物件性價比超高。」曾有TEMU美國用户對《深網》反饋。

當然,「社交裂變」僅是獲取新用户的第一步,過往的經驗證明,砸廣告「燒錢」獲客纔是用户指數級增長的直接途徑。

據similarweb數據顯示,今年1月,TEMU網站版流量大頭來自直接流量(Direct),即用户直接訪問temu.com網站,流量佔比為45.78%,而轉介紹流量最少(referrals),為1.1%。而在Google Play中,TEMU APP主要流量來自搜索(Search),佔比為60.1%;來自顯示廣告(Display Ads)的流量為0%。在Display Ads上缺乏用户感知度,這也部分解釋了TEMU為何會重金投放「超級碗」。

「超級碗」被稱作「美國春晚」。根據 NFL 官方數據,2022 年「超級碗」的觀眾總數為 2.08 億,接近美國人口總數的三分之二,廣告曝光度極高。根據諮詢公司 Kantar 測算,廣告主在 2022 年超級碗上每投放 1 美元,就能獲得 4.6 美元回報。

雖然目前不能測算TEMU此次廣告投放的ROI(投資回報率),但同行卻從TEMU的這一舉動看到了野心。

「兩家中國公司的決戰」

從訪問量看,上線僅5個多月,TEMU的訪問量已經超過同樣主打性價比的Wish。Wish 2011年成立於美國,創辦之初就以低價模式聚焦全球的下沉市場。據Wish 2022年Q3財報顯示,截至2022年9月30日,Wish註冊商家超過25萬,銷售業務覆蓋60多個國家,月活用户超過2500萬,其中85%的買家來自北美和歐洲地區。

不過,TEMU的對手從來不是Wish,在「一超多強」的美國電商市場,亞馬遜和SHEIN纔是TEMU進軍海外市場的勁敵。從GMV 比例看,亞馬遜在美國電商市場份額高達 41%。在性價比賽道,2012年成立的SHEIN的訪問量是TEMU的3-4倍。

SHEIN以獨立站起家,和供應商的合作以小單快反模式及柔性供應鏈體系為主。與TEMU對商家是否有工廠沒有硬性要求不同,SHEIN在篩選OEM供應商需要有兩次線下驗廠、線下籤約、審批等流程。

據《深網》獲悉,為招攬更多商家,TEMU的招商經理私下也會和SHEIN的服裝供應商溝通。TEMU前期甚至還研究了SHEIN的小單快反模式,不過最終被取消。面對TEMU高舉高打的進攻,SHEIN內部已經把TEMU作為一位重量級的競爭對手。

由於TEMU的殺入,SHEIN壓力陡增。有海外媒體報道,SHEIN正洽談籌集30億美元的融資,其估值已從此前的1000億美元降至640億美元。「SHEIN已經開始轉型,通過ODM模式、OEM模式、OBM模式引入更多的商家,逐步從獨立站向平臺升級,這樣才能重回千億美金的估值。」有跨境電商行業人士對《深網》分析。

對此,SHEIN官方對《深網》迴應稱:「不回覆市場猜測,信息不準確。」

儘管SHEIN的估值有所下滑,但對比Shopee等跨境電商去年市值跌幅可以看出,SHEIN估值縮水受俄烏關係及美股市場下跌等宏觀因素的影響更大。

不過,SHEIN和TEMU的競爭不會止步於美國市場。據悉,TEMU賣家中心后臺加拿大站已開始內測。未來,兩家來自中國的電商在海外市場未來必有一場硬戰。

供應商面臨洗牌:中間商、小商家將被淘汰

據《深網》觀察,TEMU和SHEIN的高速成長都離不開背后龐大供應商羣體的支持。但從定價、清退、售后等多個環節來看,TEMU的供應商合作模式仍需進一步完善,保證商家有利可圖。

與拼多多采用C2C、B2C混搭模式不同,TEMU採用類自營模式,即商家作為供應商只需備貨到倉,TEMU負責商品定價、營銷獲客、履約(由合作方提供服務)等環節。

因此,在TEMU整個跨境電商鏈條里,商家的備貨量決定了平臺SKU的豐富度,而商家能將價格壓多低,很大程度決定了TEMU的交易量和未來的利潤率。

站在TEMU的角度,把商家的報價壓得越低,對TEMU越有利。「供貨價至少要比1688網上同款便宜10%-20%。」有TEMU招商經理前期曾明確對供應商表示。

爲了降低運營成本,TEMU還調整了商家郵寄到倉的運費價格。自去年12月12日0時開始,本來由TEMU平臺承擔的郵費,變為平臺和商家各承擔一半(需在后台選擇平臺推薦服務商),自己送貨及自行委託第三方物流,需要自己付費。

站在商家的角度,清庫存、薄利多銷等是入駐TEMU的初衷。

有商家對《深網》反饋,一些跨境電商商家此前把TEMU看做清庫存的新渠道。「自去年12月開通TEMU后,店鋪日銷穩定在300單左右。單量算不上好,有賣家日銷可達2-3萬單。」曾在亞馬遜賣美粧的商家透露。

前期TEMU上的很多商品高銷量是「以價換量」的結果,對質量等把控相對較松。而當TEMU快速增長步入正軌之后,對質量的把控越來越嚴,很多商家運營壓力陡增。

在產品質量方面,今年以來,TEMU明顯加強了對商家的懲罰力度。

2月7日,已經做了4個月TEMU店鋪運營的張華收到了平臺發佈的「商品質量事故處理規則」。該規則對商家可能出現的產品質量及安全問題做出詳細的懲罰,例如,郵寄的商品有黴變、侵權等現象,一單罰款500元;大件與樣品質量有出入,產品色勞度不夠、貼錯尺碼標等一單罰款1000元;如果發現服裝里有斷針、玻璃片等危險品,每單罰款10000元。

「能明顯感知到平臺對商家的管理越來越嚴格了。扣除清退滯銷品帶來的損耗,能否賺錢還是未知數,如果沒有長期做跨境電商經驗、且沒有貨源的商家不建議嘗試。」供應商張華透露。

如張華所説,滯銷商品的清退也會給供應商造成新的損失。

「一個月沒有銷量的商品會被郵寄退還給商家,且郵費由商家承擔;如果商家同意降價處理,例如打八折甚至更低,商品可以留在TEMU倉庫,慢慢銷售。」商家林麗透露。

林麗預判,如果大量商品折扣處理,再加上本來定價就低,虧本是肯定的。「我的一些海外客户看到TEMU上的定價,會要求我降低批發價,否則就中止合作,這都需要取捨,里里外外的賬目都要算明白。」

意識到目前供應商所面臨困境,TEMU也在逐步調整商家管理政策及物流體系。但這類調整並沒有解決小商家賺錢難的問題,只要TEMU「低價+補貼」的策略不變,沒有工廠或者直接從1688選品的「中間商」就面臨被逐步淘汰的窘境。

未來能在TEMU生存的是實力雄厚的全能型商家,不僅要有供應鏈資源,還要具備產品開發及數據分析能力,這樣才能以低成本保證商品質量,避免同類型產品低價競爭和內卷。

在張華看來,現在商家想「爆單」比TEMU剛推出時更難。「只有你店鋪的商品足夠多,TEMU纔會讓你積極參與各種平臺活動。如果品類太少,買手很少會推你的店鋪和商品,避免賣爆后,商家備貨不足。」

(應受訪者要求,張華、林麗為化名)

免責聲明:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,亦並非旨在提供任何投資意見。有關內容不構成任何專業意見、買賣任何投資產品或服務的要約、招攬或建議。本頁面的內容可隨時進行修改,而本公司毋須另作通知。本公司已盡力確保以上所載之數據及內容的準確性及完整性,如對上述內容有任何疑問,應徵詢獨立的專業意見,本公司不會對任何因該等資料而引致的損失承擔任何責任。以上內容未經香港證監會審閲。

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?