熱門資訊> 正文

交銀百億級基金四季報|王崇加倉順豐,何帥新進愛博醫療,楊金金重倉電力股,多人加買廣聯達

2023-01-19 20:43

來源:六里投資報

1月19日,交銀施羅德旗下基金四季報披露完畢,有王崇、何帥、劉鵬、韓威俊、楊金金、沈楠、郭斐等多達7位百億級別的基金經理持倉浮出水面。

2022三季度時管理規模就接近200億的劉鵬、何帥,在四季度突破了200億大關,韓威俊、王崇的規模也較三季度時有所增加。

而且,不僅每人管理規模在百億以上,更難得是,交銀這批基金經理在2022的下跌市中表現穩健,淨值下跌遠低於市場指數,在同業中處於靠前位置;有的甚至還實現了正回報。

總體來看,根據投資報統計,本次四季報有如下幾大特點:

1.截至2022年末,交銀旗下管理規模逾百億的權益基金經理有7位,分別為王崇、何帥、劉鵬、韓威俊、楊金金、沈楠、郭斐;充分展示出了一家大型基金公司的整體實力。

其中,劉鵬、何帥的管理規模超過200億,韓威俊的管理規模也達到了約200億。

四季度中,管理規模增長最快的要數沈楠,

沈楠管理的3只基金,在2022年的業績表現頗為亮眼。

表現最好的交銀國企改革在2022年全年實現了4.64%的正收益;

交銀主題優選全年跌幅控制在2.33%,封閉運作的三年封閉期產品交銀瑞思跌幅也在個位數。

由於表現較好,除封閉產品交銀瑞思外,沈楠管理的交銀主題優選和交銀國企改革在2022年內規模均大幅增加。

2021年末,交銀主題優選規模為19.36億元,到2022年末,規模已經達到了37.81億元。

交銀國企改革的規模更是激增。

2021年末時,交銀國企改革規模僅有4.04億元,到2022年末,其規模增長10倍到了45.60億元,四季度就有淨申購超15億份。

另外值得一提的是楊金金,

他管理的兩隻基金在2022年基本都處於暫停大額申購的狀態,僅有幾個交易日短暫放開。儘管如此,楊金金的管理規模在2022年也增長了30億,達到了151.55億。

2.交銀這批百億級別基金經理業績優秀,在長跑中開始逐漸脫穎而出,特別是在2022年的下跌市中,經受住了考驗;

他們代表產品的淨值跑贏了市場和大部分同行。

3.從倉位來看,這批百億級基金經理中,劉鵬和何帥各有加減倉動作,其余人變化不明顯。

四季度,劉鵬管理的3只基金均有明顯的加倉動作;

劉鵬在2022年10月末對抗了市場對經濟和疫情的極端情緒,加倉了港股互聯網和白酒等「經濟總量復甦」受益品種,以及港股生物大分子 CXO 龍頭公司,

並在四季度收穫了比較凌厲的反彈,但在年底前對純粹意義上的「經濟總量復甦」受益品種進行了收益兑現,對成長型品種保留了持倉。

何帥管理的4只基金則都表現出了明顯的減倉;

最為突出的交銀持續成長,在四季度將倉位降低了13個點,從原本的92.01%降到了78.78%。

其余如韓威俊、王崇等,管理的基金倉位有增有減,楊金金的2只基金倉位幾乎沒有變化。

4.具體來看各位基金經理在四季度的調倉動向。

王崇將此前的重倉股國聯股份兑現收益,交銀瑞豐繼續提高港股配置比例;

新進重倉的個股包括順豐控股、金域醫學、洋河股份、阜博集團、華潤萬象生活。

何帥的重倉依然聚焦在醫藥和新能源兩大板塊,配置的均是各細分子行業的龍頭公司。

劉鵬的三隻基金均繼續加倉第一、二大重倉股振華科技和紫光國微,並將廣聯達和藥明生物加入了前十大重倉。

楊金金在季報中提到,看好后續上游供需反轉帶來的公用事業周期反轉機會,其持倉中也新加入了粵電力、華能國際、華電國際等電力股。

王崇:國聯股份兑現收益

堅守物業股、新進順豐廣聯達

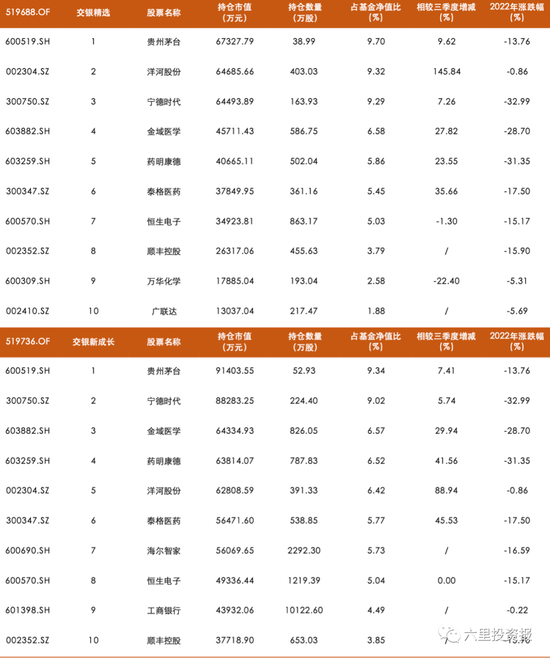

王崇目前在管的基金共3只,其中交銀瑞豐是一隻三年封閉型產品,另外的交銀精選和交銀新成長持倉上區別不大。

從倉位來看,四季度,王崇增加了交銀瑞豐和交銀新成長的倉位,調低了交銀精選倉位。

在一增一減之下,交銀精選的股票倉位僅剩79.45%,交銀新成長的倉位卻達到了89.82%,兩者之間倉位差距達到了10個點。

先來看交銀瑞豐的持倉,王崇在四季度增加了四隻重倉股,分別是金域醫學、洋河股份、阜博集團、華潤萬象生活。

同時,剔除的四隻重倉股為國聯股份、紫光國微、美團-W、碧桂園服務。

四季度中,王崇對港股的配置比例依然較高,

瑞豐的港股倉位增加了4.6個百分點,而A股幾乎沒動,相當於增加的權益倉位全部給了港股。

從具體持倉也能看到,瑞豐的前十大重倉中有5只港股標的,其中3只為港股的物業股。

中海物業、保利物業是王崇從2021年四季度時就在持有,2022年一直保持重倉。

新進重倉的港股標的是阜博集團,這是一家港股上市的專業軟件服務公司。

另外值得一提的是上季度的第一大重倉國聯股份,王崇從2021年三季度就已重倉,該股的股價在今年二季度開始迅速躥升,實現了翻倍上漲;

到四季度,瑞豐的前十大中已不見其蹤影,顯然這又是王崇一隻實現了不錯收益的個股。

再來看交銀精選和交銀新成長。

交銀精選在四季度新增重倉了兩隻個股,分別是順豐控股和廣聯達;

剔除的兩隻重倉股是國聯股份和紫光國微。

交銀新成長新增的三隻個股分別是海爾智家、工商銀行和順豐控股,

剔除的三隻重倉股是國聯股份、紫光國微和廣聯達。

對比此前半年報持倉,海爾智家、工商銀行以及順豐控股都是王崇在下半年以來新增的持倉。

此外,洋河股份、金域醫學、藥明康德以及泰格醫藥上,王崇都有相對幅度較大的加倉。

何帥減倉:前十變動少

新進愛博醫療

何帥目前管理的基金共4只,包括交銀瑞和、交銀持續成長、交銀阿爾法、交銀優勢行業。

從倉位來看,何帥管理的4只基金在四季度權益倉位均有明顯下降。

交銀持續成長的倉位下降13個點到了78.78%,交銀優勢行業的倉位下降到了77.22%;

交銀瑞和和交銀阿爾法的倉位也分別降到了86.26%和85.91%。

再來看具體持倉,

先從交銀瑞和來看,何帥在四季度沒有替換重倉股;

何帥的另外三隻基金,在四季度的變化同樣不大,新增重倉了醫療器械股愛博醫療;

交銀優勢行業和交銀持續成長中,原本在「腰部股」位置的凱立新材前進到了前十大。

在原有持倉上,何帥加倉幅度最大的要數隔膜龍頭恩捷股份,其余的原本持倉也或多或少有所加倉。

僅在愛爾眼科上,何帥的4只基金均有減持。

劉鵬:抄底總量復甦品種

繼續加倉振華科技、紫光國微

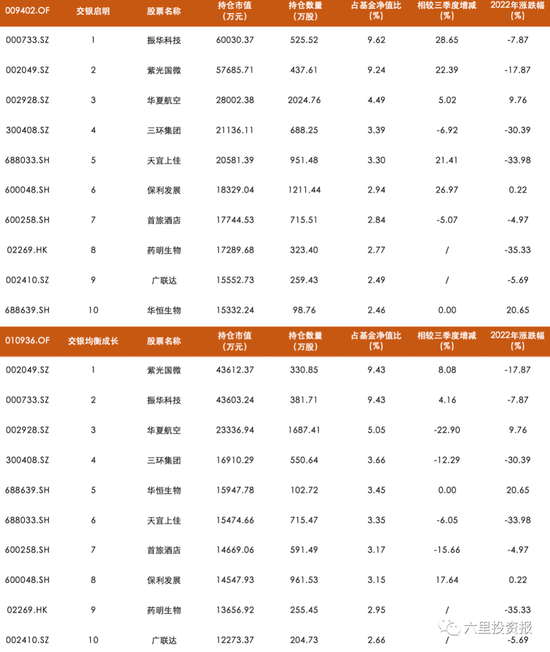

劉鵬目前在管的基金共3只,分別是交銀均衡成長、交銀啟明和交銀先進製造。

四季度中,這三隻基金的權益倉位均有明顯提升。

倉位最高的交銀均衡成長達到了88.14%,略低的交銀啟明和交銀先進製造也回到了80%左右。

雖然倉位略有差異,但這些基金的持倉股基本上相同,僅數量和佔比上略有差異。

從四季度調倉來看,劉鵬的三隻基金將廣聯達和藥明生物加入了前十大重倉,

被調出的兩隻個股是韻達股份和東方電熱,而韻達股份和東方電熱的股價在四季度均有明顯的下行。

對比半年報持倉,廣聯達和藥明生物都是劉鵬在下半年新進買入的標的。

在原有持倉上,劉鵬加倉了原本就重倉的振華科技和紫光國微兩大軍工股,

這也是其持倉中唯二的兩隻權重能到9個點以上的標的,其余重倉股權重多是2、3個點。

而對未來的機遇,劉鵬重點關注的方向是:

一是在經濟反彈前提下,「疫后經濟復甦」類型中值得關注的機會;

二是「安全」、「數據要素」等新的發展主線。

楊金金:新進重倉電力股,

繼續加倉潤豐股份

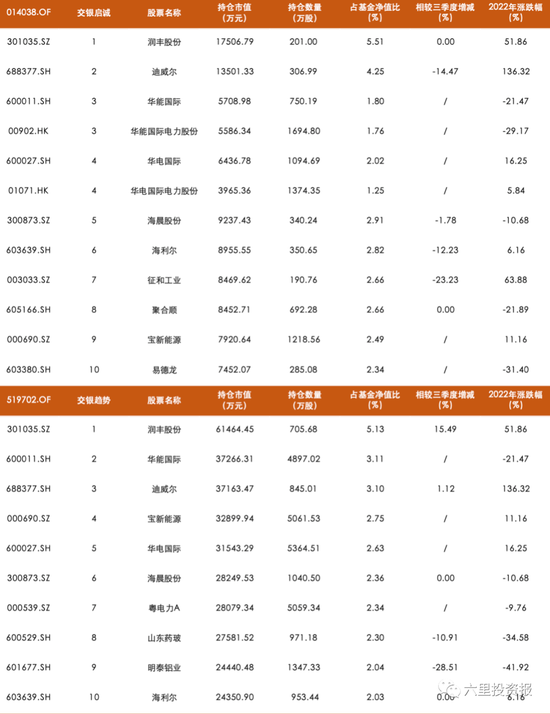

楊金金管理的2只基金,交銀啟誠和交銀趨勢,在2022年都有不錯的表現。

交銀啟誠全年實現了6.05%的正收益,交銀趨勢雖未實現正收益,但將跌幅控制在了5.98%。

從倉位來看,楊金金在四季度倉位幾乎沒有變化,兩隻基金的倉位都在81%出頭。

而從前十大重倉集中度來看,交銀趨勢的集中度從三季度的31.41%下降到了27.79%,交銀啟誠的集中度也從32.80%下降到了32.47%。

這與楊金金一貫低集中度的風格十分一致。

由於集中度低,往往,楊金金持倉中11到20位的「腰部股」也會買近2個點。

因此,每次季報僅披露前十大的情況下,很難説重倉股的變化是由於增減持。

交銀啟誠中,寶新能源、易德龍、華電國際進入了前十重倉,

退出了前十大的個股分別是山東藥玻、明泰鋁業、鄭煤機。

其中華電國際既買了A股,又買了港股,A股買了2個點,港股也買了1.25個點。

交銀趨勢不能買港股,四季度新進入重倉的幾隻個股是華能國際、寶新能源、華電國際和粵電力。

交銀趨勢在第一大重倉潤豐股份上有較為明顯的加倉,

楊金金在其2021年7月上市后就將其買到了重倉,

從股價表現上來看,這隻從事農藥製劑和原料出口的股票從上市時的30元左右最高曾漲到111.88元/股,

近期雖有所回落,但以楊金金不減反加的動作來看,楊金金對其看好不減。

針對2023年的行情,楊金金認為,明年全年比較明確的投資機會主要有三點:

1、獨立於經濟形勢,只要經濟活動恢復正常,企業經營就能有不錯表現的個股成長機會;

2、經濟見底弱復甦也能帶來供需向好、且股價和估值都在相對底部的部分周期品種;

3、上游供需反轉帶來的公用事業周期反轉機會。

深耕大消費的韓威俊:

加倉金域醫學、貴州茅臺

韓威俊管理了交銀股息優化、交銀品質升級、交銀內需增長等6只基金。

其中,交銀策略回報是靈活配置型基金,倉位偏低,僅72.72%;

其余4只偏股混合型基金和1只普通股票型基金的倉位都在90%左右。

除倉位有所不同外,這6只基金的重倉股基本一致。

韓威俊的前十大重倉中包含了4只白酒股——洋河股份、貴州茅臺、瀘州老窖和五糧液;

另一大重倉的行業是醫藥板塊,主要包括CXO中的藥明康德和藥明生物,以及愛爾眼科;

從調倉動作來説,韓威俊管理的6只基金都加倉了金域醫學和貴州茅臺,5只基金加倉了愛爾眼科。

減倉方向上,6只基金都減倉了五糧液。

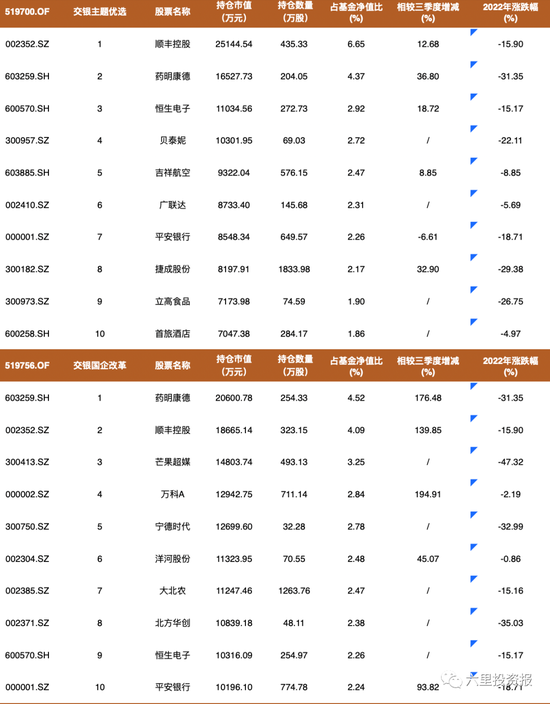

沈楠:規模激增,持倉變動大

新進貝泰妮、廣聯達、恆生等

沈楠四季度的持倉有較大幅度的變動。

交銀主題優選有4只前十大重倉進行了替換,新進的個股爲貝泰妮、廣聯達、立高食品、首旅酒店,

調出的個股爲三七互娛、榮盛石化、金山辦公、洋河股份。

交銀國企改革的動作更大,由於規模激增,保留在重倉中的每隻個股都有大幅加倉,

同時還有5只個股新進入了前十大,包括芒果超美、寧德時代、大北農、北方華創、恆生電子。

從行業配置方向上來講,沈楠的持倉依然較為分散,前十大重倉分佈在先進製造、交通運輸、TMT、食品飲料、醫藥以及金融地產上,沒有某一個行業格外多。

在季報中,沈楠就自己關注的方向寫道,

「從中長期來看,組合仍將聚焦擁有核心技術壁壘的高端製造業,受益於技術升級的電子計算機等行業,以及受益內循環的食品飲料、醫藥等必須消費品,階段性關注低估值藍籌的修復性機會。」

郭斐:翻倍增持東方雨虹

相比2022年全年規模不斷上升的沈楠,郭斐的基金管理規模2022年有明顯下降。

2021年末,郭斐的管理規模尚有137億,一季度就下降到了109.97億,到四季度末時為101.01億元。

整體來説,四季度內,郭斐的調倉幅度不算大。

交銀創新領航新進一隻重倉股,即立高食品;交銀瑞卓新進重倉藥明康德和南京銀行:

交銀成長30新進重倉三棵樹、顧家家居;交銀經濟新動力新進重倉三棵樹、工商銀行。

在原有持倉上,加倉幅度最大的是東方雨虹。

推薦文章

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

美股機會日報 | 降息預期升溫!美國1月CPI年率創去年5月來新低;淨利、指引雙超預期!應用材料盤前漲超10%

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?