原創精選> 正文

大V言財經 | 2023年港股將浴火重生,經濟下行壓力美股將走向衰退?

2023-01-06 15:35

編者按:2022年市場慘烈收官,2023年行情已經開啟!股市能否隨着新年的到來,告別至暗時期,開啟新的周期呢?《跑贏美股》第29期直播節目特邀講師言財經為大家帶來分享,以下是本次直播主要內容>>

核心觀點:

1.2022年美國通脹達到40年的最高點,而充裕的流動性疊加上地緣政治是大通脹的根源。

2.2023年美國經濟走向「滯脹式」衰退或是大概率事件,而中國經濟有望復甦。

3.2023年港股的醫藥板塊仍具備配置價值,Q1或迎來投資機會。

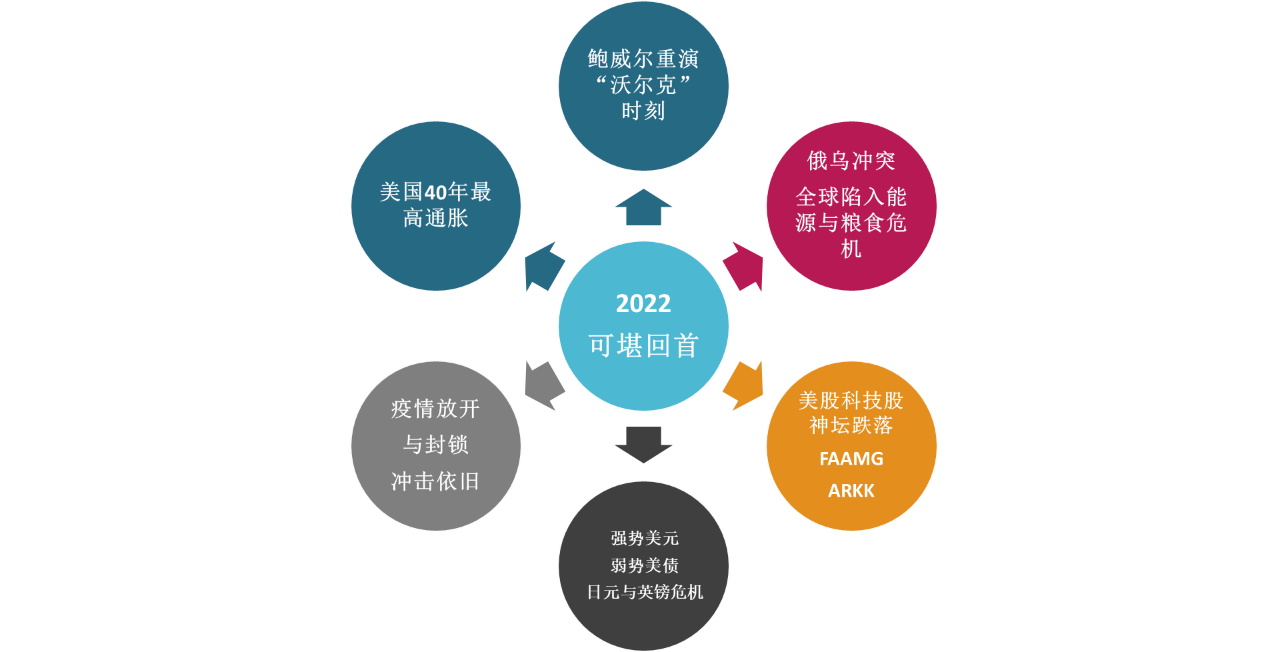

一、2022年覆盤:充裕的流動性是大通脹的根源

回首2022年,美股道瓊斯跌8.78%,標普500跌19.44%,納指跌33.1%。而最慘的莫過於港股,恆生科技指數在2021年大跌-32.7%之后,2022年又跌了-27.19%。

除了指數的慘烈外,2022年科技股更是跌落神壇,但是傳統周期卻漲幅喜人。

值得注意的是,在全球範圍內,受疫情影響全球整體的供應鏈受到比較嚴重的衝擊。即便在如此棘手的背景下,從今年的資產表現來看,美元依然強勢攀升,漲幅較大。但是美元上漲導致了也匯率危機,進而美股的科技股面臨大跌的局面。

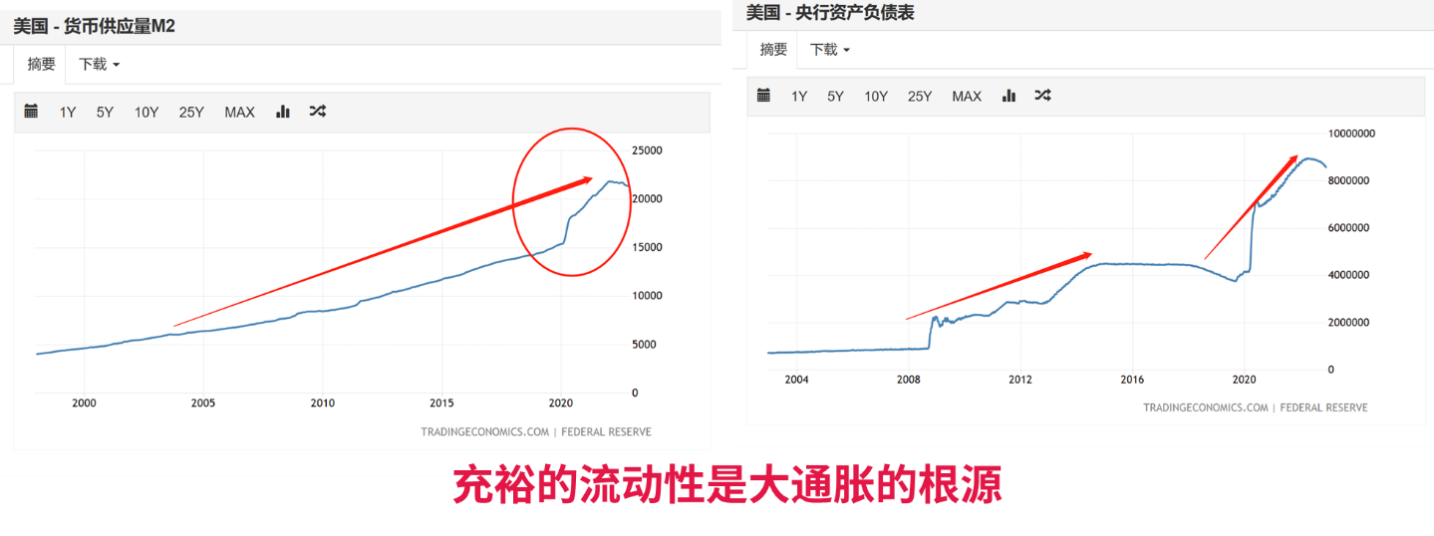

對此,言財老師梳理美聯儲資產負債表的相關事件:

- 2008年金融危機爆發以來,美聯儲的資產負債表走上了擴張的道路。2016年縮表了一輪,但是幅度有限,不足20%,並於2019年再度開啟QE。

- 2020年以來,資產負債表再度翻倍,擴張至8.9萬億美金之鉅額。

- 2008年以來,美國的M2也是在不斷擴張之中,並於2021年超過20萬億美元。

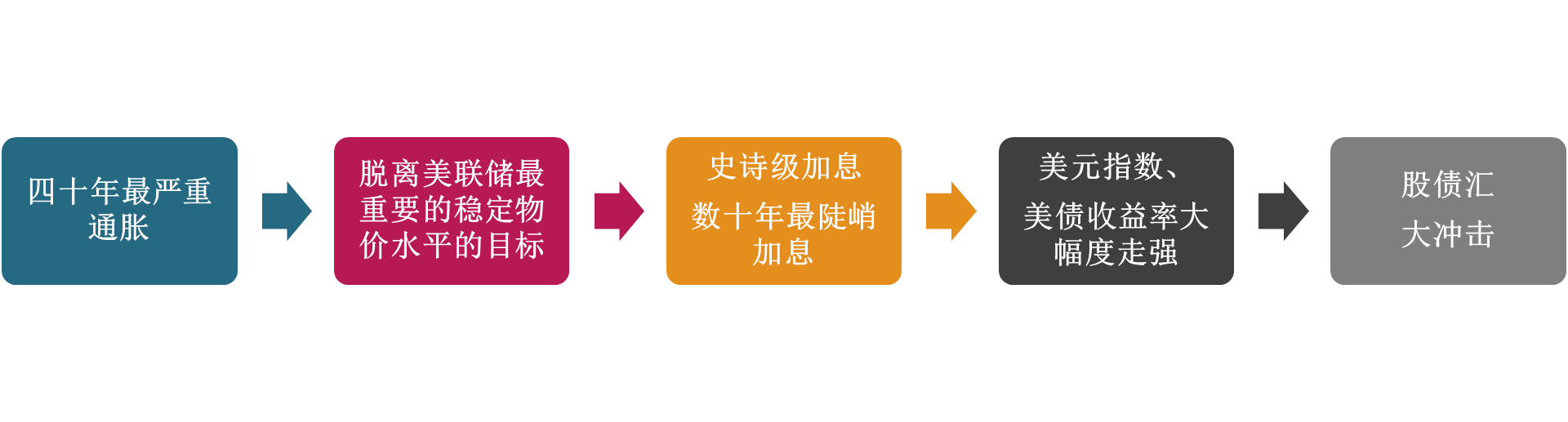

此外,充裕的流動性疊加上地緣政治的因素,是40年最嚴重通脹的罪魁禍首。爲了壓制通脹,美聯儲進行了幾十年以來最陡峭的加息。激進的加息對全球資產表現產生了重大影響。

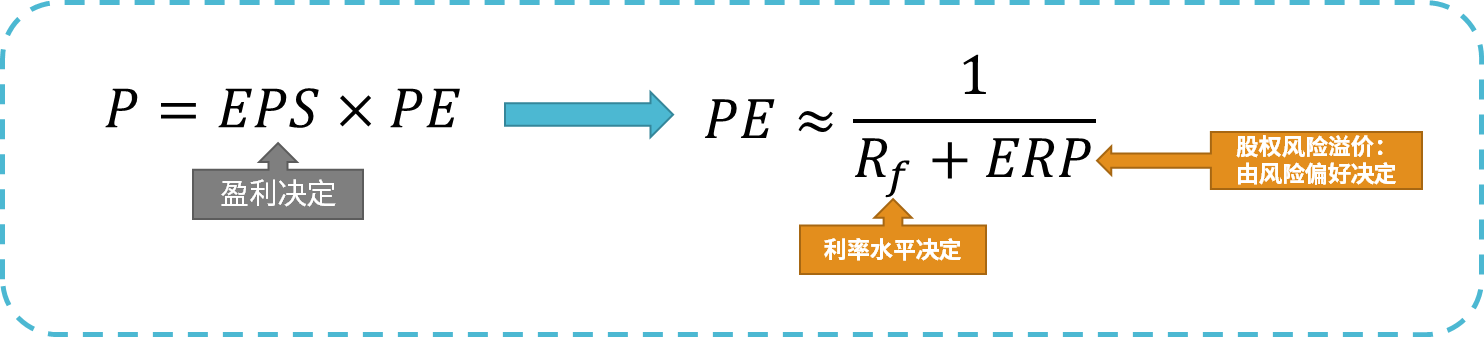

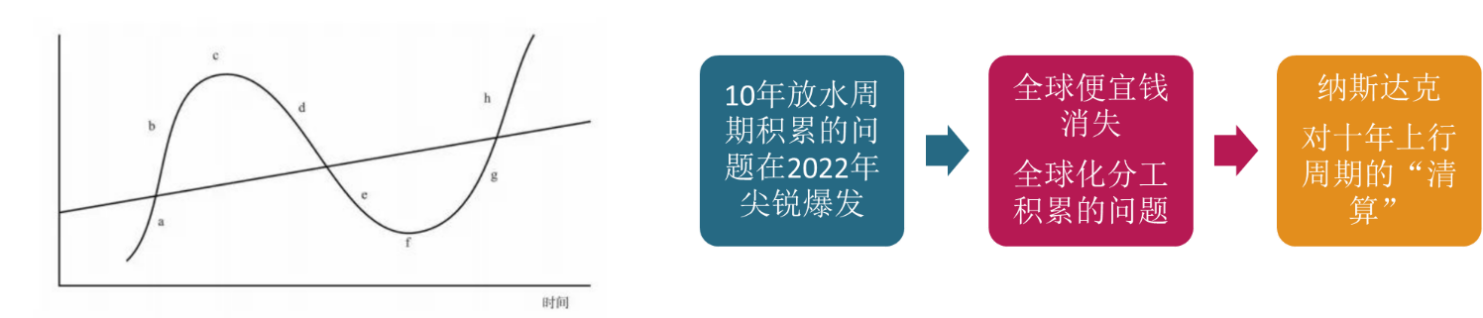

因此,言財老師認為,2022股市暴跌的根源是從殺估值到殺盈利,轉變的五個時間節點如下:

- 2009-2016年:盈利與估值雙升,新經濟高速增長,美元QE,主導一輪十年轟轟烈烈的大牛市

- 2016-2018:盈利上行,加息與縮表周期,估值波動不明顯,美股科技股牛市持續

- 2018年Q4:縮表后期,經濟衰退,盈利下行, 股市大幅度調整

- 2020-2021:史詩級放水,PE提升佔據主導,轟轟烈烈的科技股牛市

- 2021-11-至今:美聯儲緊縮,Rf走強,PE下降主導交易,表現爲股市殺估值

二、2023年全球宏觀展望:沉舟側畔,千帆競發?

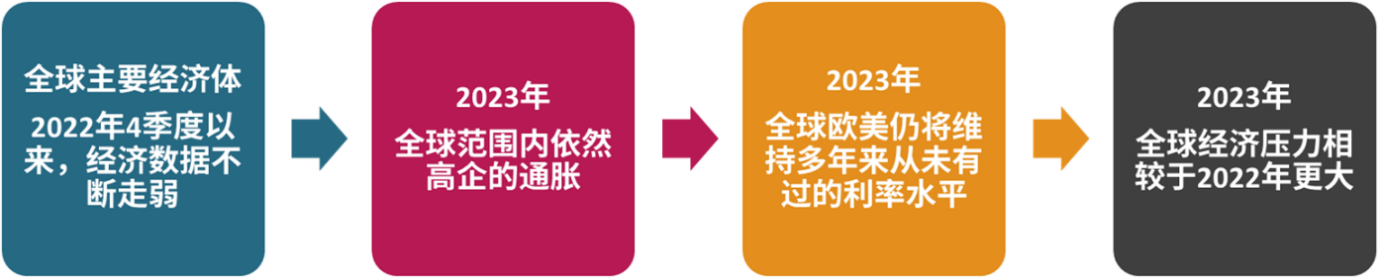

雖然2022年又是一年大熊市,尤其是美國經濟數據持續走弱,但是到2023年言財老師認為,全球通脹的逐步回落是大勢所趨,但是還是遠高於長期目標,全球化紅利尾部期,加劇了通脹的波動。歐美經濟將在2023年大多時間內繼續維持多年來未有過的高利率水平。全球經濟將從滯脹走向衰退。

高於基準的通脹數據仍將推動美聯儲繼續加息,加息壓制通脹的同時將導致美國經濟的陷入困境。

美國貨幣政策拐點或尚未到來,美聯儲或將繼續加息至5%以上,持續加息將加大經濟下行風險,2023年走向「滯脹式」衰退或是大概率事件,現在幾乎已經成為華爾街的一致共識。

2023年,中國放開進程遠超預期。在經濟下行的壓力之下,逆周期刺激會不斷強化,形成穩定的增長態勢,內循環託底經濟。

言財老師預測,2023年上半年,中美經濟與貨幣周期仍錯位。中國將在從衰退中走向復甦,經濟有望逐季度改善。在此期間,美國仍處於加息周期中,衰退與經濟負增長壓力不斷增大,經濟將從滯脹中走向衰退。

三、2023年,港股醫藥板塊仍具備配置價值

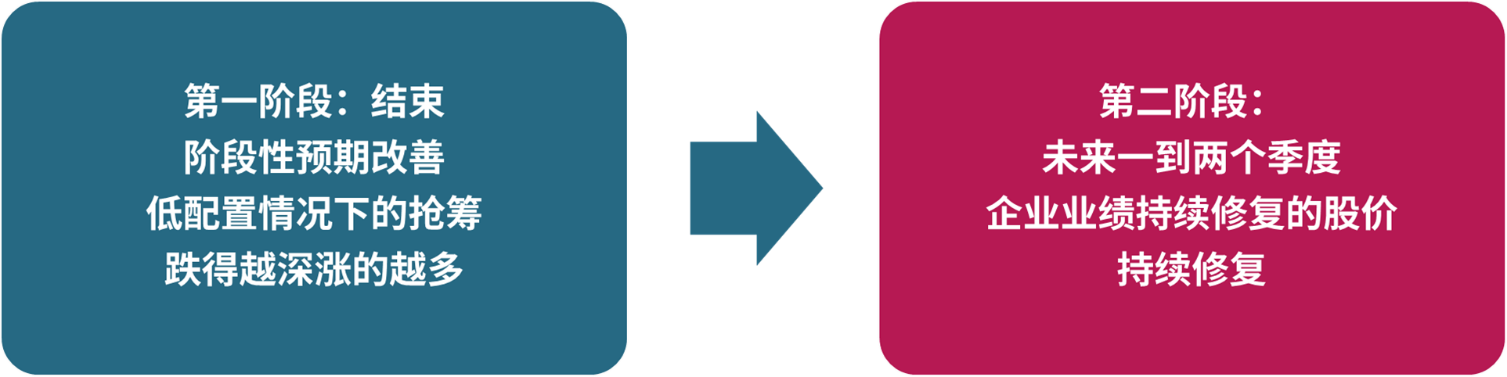

言財老師認為2023年中國從衰退中走向復甦,因此今年投資港股是個不錯的選擇。而當下投資路線主要分為兩個階段:

- 第一階段,首先需要重點關注的是疫情相關受益類:線上問診與醫藥電商(平安好醫生、阿里健康、京東健康)。其次是線下復甦類:電商SaaS、零售、餐飲、廣告(看好名創優品MNSO/微盟/移卡/九毛九/海底撈/海倫司/京東物流)。然后是服務性消費復甦類:博彩(澳博控股)。最后是供應鏈擔憂緩解類:新能源汽車(零跑、吉利)

- 第二階段需要重點關注有三方面,分別是:消費互聯網類:騰訊、美團、快手;2B產業互聯網類:微盟、金蝶國際、金山軟件;零售類:電商SaaS、零售、餐飲、廣告(看好名創優品MNSO/微盟/移卡/九毛九/海底撈/海倫司/京東物流/高鑫零售)

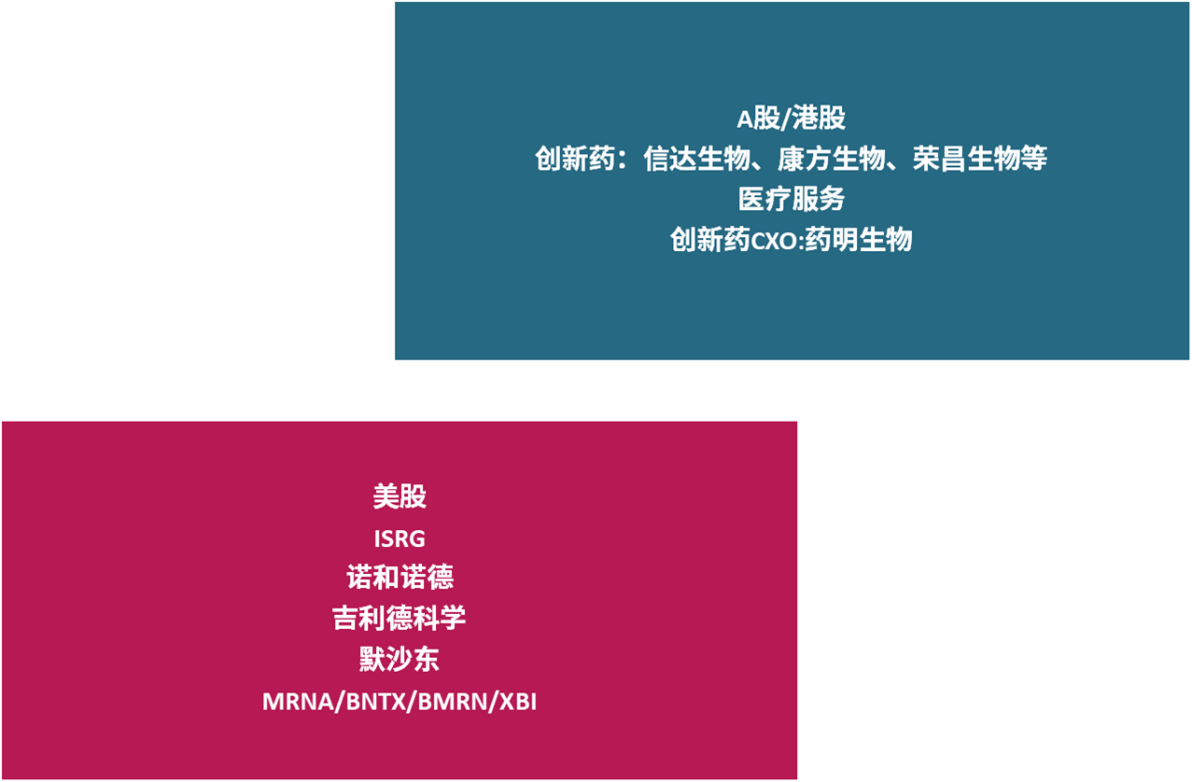

言財老師預測2023年,港股重點方向是醫藥,以下三個領域值得關注:第一是創新葯(創新葯械/創新葯出海/國內行業集中度提升:biotech轉biopharma /港股貝塔修復);第二是醫療服務(疫后復甦:眼科、牙科、腫瘤治療等/醫美);最后是自主可控(醫療器械/國產替代:醫療影像設備、IVD等)

針對2023年Q1階段,重點配置方向有哪些呢?

言財老師認為,Q1階段港股的機會更多。原因是國內的經濟處在一個復甦的情況,並且美國經濟是處於衰退階段。換句話説,中國是處在一個放水的周期里,而美國是處在一個仍然加息的周期里。

- 港股Q1可以重點關注消費互聯網:騰訊,美團,快手;2B產業互聯網:微盟,金蝶,金山軟件;零售,電商:看好名創優品MNSO/微盟/移卡/九毛九/海底撈/海倫司/京東物流/高鑫零售);生物醫藥:藥明,信達,康方等。

- 對於美股來説,言財老師建議是均衡配置,首先關注的是受益於中國供應鏈的修復,可關注標的:蘋果,星巴克,耐克。第二是醫藥配置領域,可關注標的:諾和諾德,默沙東,吉利德科學。最后是超跌出清的科技龍頭,可關注標的:特斯拉,AMD,奈飛。

風險及免責提示:以上內容僅代表作者的個人立場和觀點,不代表華盛的任何立場,華盛亦無法證實上述內容的真實性、準確性和原創性。投資者在做出任何投資決定前,應結合自身情況,考慮投資產品的風險。必要時,請諮詢專業投資顧問的意見。華盛不提供任何投資建議,對此亦不做任何承諾和保證。

推薦文章

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

一周IPO | 賺錢效應持續火熱!年內24只上市新股「0」破發;「圖模融合第一股」海致科技首日飆漲逾242%

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?