熱門資訊> 正文

大健康博弈,京東阿里誰是贏家?

2022-12-12 12:22

「買N95了嗎」「囤藥了嗎」,近期,親友間這樣的問候代替了「吃了麼」的寒暄。

線下藥店、外賣送藥、網上購買,買藥途徑變得豐富,也算是一份心安。

互聯網與電商的結合要從醫藥分離説起。2014年前后,隨着「醫藥分離」政策的深入,醫院用賣藥衝收入的模式被改變,也給藥品經營帶來了商機。

2020年后,常態化的出行限制給實體店帶來不小的負面影響,醫療電商的發展出現了新的勢頭,京東健康、叮咚快藥先后上市,老玩家阿里健康也觸到盈利線,淨利潤開始轉正。

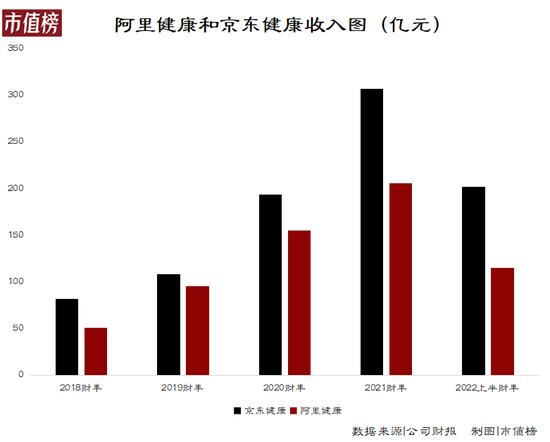

截止9月30日的六個月,阿里健康實現營收115億元,同比增長22.9%,淨利潤為1.62億,同比實現扭虧。京東健康前三季度營收為307.5億元,淨利潤為3億元,自上市后首次三季度實現盈利。

8年過去了,互聯網醫療的巨頭為什麼無法穩定盈利?流量更豐沛的阿里健康為什麼收入規模反而更小?收入體量更大的京東健康為什麼賺錢能力更不穩?近期的扭虧,是盈利的開端還是偶發事件?本文將回答這些問題。

流量並不為王

醫改加上醫藥行業放寬了對互聯網企業准入限制,互聯網頭部企業將目光放在了這個黃金賽道上。

在劉強東看來,大健康這事兒做好了,規模相當於再造一個京東。阿里則通過收購主做藥品追溯的中信21世紀入局,雲峰基金也參與了這次收購。

阿里和京東開始以熟悉的方式佈局醫療電商,並依託自身流量,快速帶動收入增長,也奠定了阿里健康和京東健康在業內的領先地位。

8年的時間,儘管醫藥已經與互聯網融合,卻沒有服從於互聯網行業流量為王的規律。

從業務模式上看,阿里健康和京東健康高度相似,都強調「藥+醫」的經營模式,具體業務包括自營醫療商品零售,線上平臺服務、問診服務等。自營醫療商品零售是兩家企業的主要收入來源,佔京東健康收入的86.44%,阿里健康的87.66%。

略有差異之處在於,阿里健康繼承了中信21世紀公司的追溯業務,可以為藥品和疫苗等產品附上追溯碼。同時,在B2B、廣告等業務模式上,二者的收費模式略有不同。

從流量入口上看,阿里生態下的淘寶、淘特、支付寶、餓了麼、夸克等等都是阿里健康的流量來源,為藥品附追溯碼也是流量入口之一,京東以及京東健康的流量就遜色不少。

反映到用户數量上,截至2021年3月末的財年,阿里健康年活躍用户量達到2.8億,遠超2020年京東健康年活躍量0.9億。

但同期,京東健康營業收入為193.83億元,比阿里健康營收高出1/4。

在此后的財報中,阿里健康以線上自營店的年活躍用户量,代替了全平臺數據。截至2022年9月的六個月中,阿里健康自營店每位用户平均貢獻收入為77.55元,只有2022上半年京東健康用户貢獻收入的一半。

為何二者的差距會這麼大?

第一,京東健康的非藥收入佔比更高。

零售藥房市場具體可以細分為兩類,一類是藥品,另一類是保健品、醫療器械等非藥品。其中非藥品的單價高、購買壁壘小,對企業收入影響更大。

據京東健康招股書,2020上半年,公司自營業務非藥品銷售收入佔比達71%。同年3月~9月,阿里健康非藥品收入只有38.3%。

財通證券研報顯示,此前京東健康自營業務中,補腎壯陽藥銷售額佔比達20.1%,風濕骨傷藥佔比為16.2%、補氣養血藥佔比為12.1%,是銷售額最高的三類產品。

第二,京東健康的物流速度踩中了急需患者的剛需。

京東健康物流體系中,最快的配送服務30分鍾內可達,2021年,80%的自營藥品訂單實現次日達。另外,對於需要特殊保存的藥物,冷鏈物流已經涵蓋全國240多個城市。

此前阿里健康的物流主要依靠通達系和菜鳥,配送速度相對較慢。

對於一些急需的商品,如急性藥或成人用品等,用户對配送要求高,對價格的敏感程度低,即便是京東健康上的藥品價格會略貴一些,患者也不會太在意。

截至2022年3月,阿里健康完成十七地二十九倉,以及冷鏈物流等物流體系建設,自營藥品訂單次日達比例從50.1%提升至76%,補上了時效性的短板,但目前對客單價的影響還不明顯。

第三,京東健康自營產品品類更精選。

東興證券研報表示,京東健康自營業務的商品品類更精選,客户忠誠度更高,而阿里健康天貓醫藥平臺的SKU雖然更豐富,但客户忠誠度相對較低。

另一方面,醫療產品具有明顯的品牌效應,大眾會更樂意買品牌知名度高的產品,使得長尾部分的SKU雖然充實了平臺的品類,但實際購買率並不高。

賽道廣闊不代表好賺錢

據叮噹健康招股書,2021年互聯網醫療市場規模已經達到4674億元,並預計在2025年達到1.6萬億元。

醫療電商是互聯網醫療市場佔比最大的細分板塊,2021年達56.18%,是目前少數盈利模型能跑通的賽道。

其他主打線上醫療服務的企業,如平安好醫生、微醫、好大夫在線等,仍在虧損的泥潭里。

回到醫療電商,京東健康和阿里健康即使已經做到頭部,也仍在盈利線上掙扎。

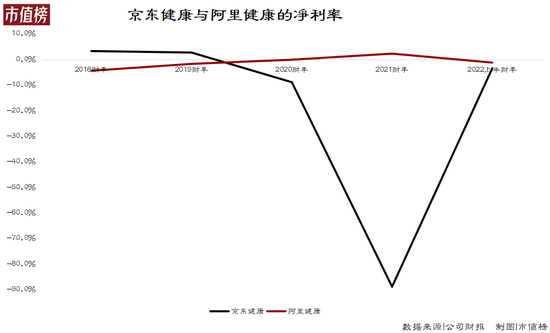

從上圖也可以看出阿里健康的利潤穩定性好於京東健康,近半年的時間里,淨虧損率也低於京東。

阿里健康和京東健康盈利難主要有兩個原因。

第一,線上零售藥房的毛利率本就不高。

上文提到,自營藥品零售是兩家企業的主要收入來源,佔收入比重均在85%以上。然而線上零售藥房的毛利率並不比線下高。

在平臺、問診、廣告等高毛利率業務拉動下,近五年京東健康毛利率最高為25.94%,阿里健康最高為26.12%,而七大上市線下連鎖藥房的平均毛利率,最低也在31%以上。

這部分由於線上零售價格常有促銷,價格更優惠,其次線下購藥時,藥房的醫師或導購推薦毛利率的藥品幾乎是潛規則,而線上購藥用户擁有更多選擇權。

近年來,由於毛利率較高的平臺業務收入佔比下滑、爲了提高自營零售業務市佔率加大促銷力度、以及低毛利處方藥佔比提升等原因,阿里健康的毛利率從2018財年的26.12%下滑至今年上半財年的20%。

京東健康的毛利率下滑幅度相對較小,相近時間段內只下滑了2.4個百分點,主要是毛利率較高的非零售業務收入佔比從2018年的11.19%提升至13.56%。

第二,費用率還有待進一步攤薄。

相較線下零售店,阿里健康和京東健康依託平臺本身的知名度,銷售費用率下降10個百分點左右,但多了一筆履約費用。

履約費用是兩大企業佔比最高的一項費用,主要包括物流及倉儲服務開支、支付服務開支,以及相關人員薪酬福利等。

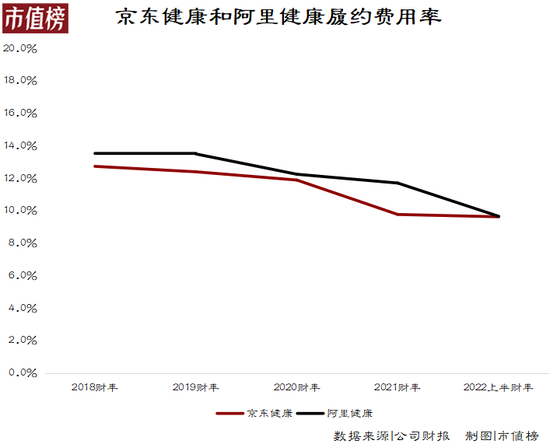

履約費用具有一定的規模效應,會隨收入規模擴大,佔比逐漸下降。這也成為線上零售藥房盈利的關鍵。

得益於京東物流體系的發展優勢,京東健康的履約費用佔自營藥品收入比重一直比阿里健康低。

補齊短板后的阿里健康,這部分費用佔比也明顯改善,到2022上半財年,阿里健康履約費用佔比已經降至9.66%,略高於京東健康的9.63%。

不過,京東健康的物流優勢已有被追平之勢。

銷售費用主要是平臺推廣費、給商家及用户的優惠補貼等。一直以來,阿里健康在這方面的投入都比京東健康大,佔收入比重均在7.5%以上,最高2021年為9.63%,而京東健康最高為7.4%。

2022上半財年,兩家企業均有降低成本的意向,京東健康的銷售費用率降至4.61%,阿里健康降至7.47%,是導致兩家企業上半財年淨利潤扭虧的原因之一。

從毛利率和上述兩項費用佔比來看,京東健康的盈利能力本應比阿里健康更強,然而2020年京東健康上市后,高額股權激勵導致一般行政費用激增,成為京東健康近兩年淨利潤虧損的主要原因。

如果去掉股權支付費用,非通用會計準則下,2022上半財年京東健康淨利潤達12.1億元,淨利率5.98%,阿里健康淨利潤3.5億元,淨利率為3.04%。

目前來看,沒有東風壓到西風,阿里健康和京東健康在財務指標上各有優劣。在接下來賽程中,誰能實現穩定盈利,就要比拼深層次的服務質量了。

服務質量決定最終贏家

想要持續穩定地盈利,擺在互聯網醫療企業面前的只有兩條路,一條是在處方外流趨勢下,尋找利潤率更高的賣藥場景,另一條則是針對現有醫療服務體系痛點,培養用户醫療服務付費習慣。

處方藥是阿里健康藥品零售的一大重點。阿里健康自營業務中,藥品收入佔比為64%,其中處方藥佔比40%,自營處方藥收入在截至今年9月的六個月中,增幅46.2%。

京東健康招股書也表示,零售藥房的盈利能力主要取決於處方藥的利用率。新的、成熟的處方藥引進,可以帶動藥品消費增長,而低價的原品牌藥替代品一般具有更高的毛利率。

爲了讓大眾能去更優惠更方便的地方買藥,成為醫改趨勢,但其發展快慢與相關政策聯繫緊密。

尤其是當下互聯網醫療政策並不完善,網售處方藥作為監管的重點,仍將面臨較大的監管風險。

而且線上零售藥房滲透率並不高的情況下,處方外流的最大受益方仍是與基本醫療保險掛鉤的醫院或者院邊店,互聯網企業想分一杯羹,仍需有足夠規模的用户帶動藥品銷售。

從新增流量來看,目前兩大企業依託生態流量帶動活躍用户增長已經到達一定瓶頸。

據財通證券研報,截至2022年3月末的財年,阿里健康年活躍人數佔阿里零售市場年活躍人數的32.3%,同比下滑2.2個百分點。

雖然2021年京東健康對於京東生態流量的滲透率僅有21.6%,但2022上半年年活躍用户量環比增幅僅有6%,不及去年同期的20.9%。

因此,服務場景的多元化以及服務質量的提升,是互聯網企業用户增長和盈利的核心。

由於目前醫療服務的盈利模式尚不清晰,阿里健康和京東健康的服務方向,主要以增加用户黏性、可導流到藥品銷售的服務為主,比如慢病管理、新葯研發等。

截至2022年8月,京東健康已經擁有心腦血管、神經系統等27個專科中心,而阿里健康的健康關愛中心有15個。除此之外,基於家庭保健、夜間急診、寵物醫療等不同場景,京東健康均有佈局,阿里健康則在中醫方面做了更多準備。

截至2022年3月,阿里健康簽約提供健康諮詢服務的執業醫師、藥師和營養師有16萬人,日均諮詢量達到30萬次,而到2022上半年時,京東健康日均諮詢量為25萬次。

從這些佈局不難看出兩家企業「由藥轉醫」的趨勢,但目前這些措施仍存在許多漏洞。比如如何保證醫生的在線回覆效率?如何對醫生的服務進行標準化評定?在好醫生永遠都是稀缺資源情況下,如何提高資源利用率?

這些真正觸及用户核心痛點的服務問題解決方案,最終將決定互聯網醫療企業誰會勝出。

結語

傳統醫療體系中有一個著名的「不可能三角」理論,即對於患者來説,看病的時間效率更高、價格更便宜以及看病過程享受更優質的服務,三者最多滿足其二,不可同時共存。

原理並不複雜,因為一定時期,社會的醫療需求是無限的,而優質的醫療資源供給相對有限。

我國基於人口眾多且人均收入水平較低的國情,醫療體系犧牲了服務,偏向高效和便宜,且這一趨勢將隨着人口老齡化等社會問題的突出,更加明顯。

線上醫療服務並不改變醫療資源的總量,但在一定程度上能夠調節供需錯配,增加資源管理效率,這也決定了互聯網醫療企業的潛力遠非「賣藥」這麼簡單。

強監管環境下,互聯網醫療註定是個慢熱的行業,龍頭企業不僅得「活下去」,還承擔着探尋出路的責任。

— END —

參考文獻

[1]《互聯網醫療之醫藥電商行業報告》,財通證券;

[2]《互聯網醫療的價值與成長》,東興證券;

[3]《數字化推動醫療零售和服務變革》,華泰證券;

[4]《京東健康CEO金恩林專訪:「斷舍離」,打掉互聯網醫療的泡沫》,八點健聞

推薦文章

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意

財報前瞻 | 英偉達Q4財報放榜在即!高盛、瑞銀預計將大超預期,兩大關鍵催化將帶來意外驚喜?