熱門資訊> 正文

十倍股捕手、「股勇者」、最早賽道股基金經理,上投摩根杜猛:用11年證明自己就是追漲殺跌大散户

2022-11-28 17:57

原標題:十倍股捕手、「股勇者」、最早賽道股基金經理,上投摩根杜猛:用11年證明自己就是追漲殺跌大散户 丨 基金人物誌(八)

每天刻苦鑽研龍頭戰法、覺得十年百倍只是起步的小散注意了:認真看完這篇報告。

作者 |紫楓

編輯 |小白

A股有不少「股勇者」都想着與巴菲特在A股較量一番,看看誰纔是真正的股神。

儘管巴老爺子已經取得舉世矚目的投資成績,但你要是給中國股民灌輸巴菲特的價值投資理念,大部分股民可能會拿口水噴你一臉。

他們會這麼説:

年化收益率才20%?在A股一個20cm大長腿就能賺到了!

持股十幾二十年?那我收租不香嗎?這樣炒股真無聊!

價值投資?這些年在A股暴雷的白馬股還少嗎?俺給你説,巴菲特親自來炒A股也得被揍趴下,我大A專治各種不服!除非他也安裝一個市值風雲APP,學會買股之前搜一搜!(最后這句話是老闆買了一個雞腿賄賂我才加上的)

買可口可樂?一聽就沒什麼想象力,還是信創、工業母機概念股來得香,漲得猛!

在大A股民的心中,真正的股神應該是能在妖股剛出現第一個漲停板時就all in,吃上10個漲停板后從容而去,然后在股壇發交割單,再配上幾句似是而非的市場哲理,就能讓一眾小散奉為圭臬。

風雲君經常看到其他人分享炒股養家、涅槃重升等遊資的語錄,甚至還有編輯成書放在網上賣的。

當然,這些小散在市場摸爬滾打過幾年后,就會發現拿別人的隻言片語來構建自己的交易系統,跟嫌私房錢太多想盡快消費出去沒啥區別。

實際上,如果投資者能在大牛股剛開始漲的時候買入並一直持有,能在股價高位區間離場,其投資水平在A股已是鳳毛麟角。很多投資者貪早摸黑地研究市場、公司資料,不斷找人打聽消息,不就是希望抓一隻未來大牛股嗎?

公募基金里,有那麼一小撮基金經理在這方面干得不錯,今天,風雲君打算分享其中一位;並以他為例,讓各位老鐵看看,即使你能抓到大牛股,投資收益就一定很高嗎?

當然,如果風雲君列舉的這些基金經理們,拿着基民幾十億數百億的資金(別人的錢可以沒有情感,交易不受牽絆,盡情揮刀)、靠着散户絕對難以企及的上市公司資源和信息渠道、憑自己的真本事摔得鼻青臉腫虧得哭爹喊娘,證明了不可行的方法和路徑,卻依然有無數散户趨之若鶩,「爺不服,爺會飛」,那風雲君也只能慨嘆一句:

一路走好啊~基金經理排行榜第八位

杜猛,是證券市場的一名老將,2002年進入證券行業,擔任券商研究員。

2007年10月起加入上投摩根基金,歷任行業專家、基金經理助理、總經理助理。

2011年7月起任基金經理,2016年起擔任上投摩根投資總監,管理權益投資團隊,后兼任公司副總經理。

他目前管理的基金有:

上投摩根新興動力混合A(377240.OF、簡稱「新興動力」)

上投摩根中國優勢混合A(375010.OF、簡稱「中國優勢」)

上投摩根遠見兩年持有混合(010610.OF、簡稱「遠見兩年」)

上投摩根沃享遠見一年持有期混合A(014261.OF、簡稱「沃享一年」)

4只基金(含不同份額),目前總規模為192.62億元。

(來源:Choice數據)

其中,新興動力是杜猛在市場名聲鵲起的代表作。自2011年7月至今(11月18日),新興動力的累計收益率為448.1%,在市值風雲APP的基金經理排行榜中位列第8名。

(來源:市值風雲APP「吾股」基金評級)

從業時間已有11年,從業年化回報為7.64%,在前十名中僅高於第四名的李巍。

(來源:市值風雲APP「吾股」基金評級)

下面,我們以新興動力為例,研究杜猛的投資表現和理念。牛市型選手

衡量一名基金經理干得好不好,最簡單粗暴的辦法就是看歷史收益率和跑贏指數的比例。

新興動力已經運作11年,穿越了至少兩輪牛熊,足以充分反映杜猛的主動管理能力。

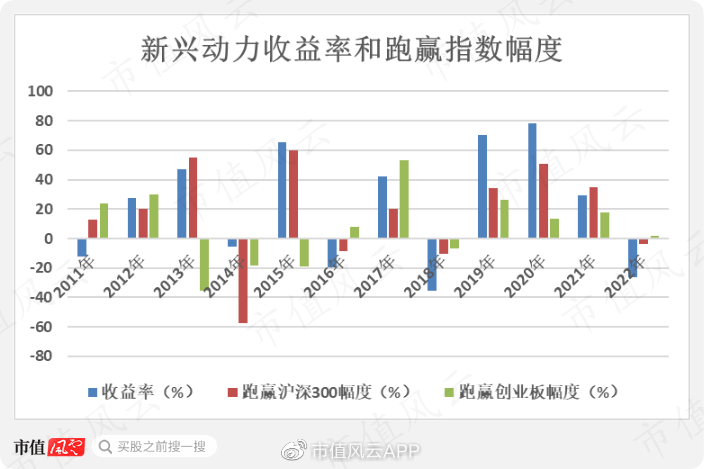

下圖是新興動力的歷年收益率和指數比較,我們可以從這張圖中得到很多信息。

在2011-2012年的指數下行期,杜猛剛開始管理基金就取得不錯的成績,收益率為-12%和27.7%,跑贏滬深300指數13個和20個百分點;

2013年憑藉47.2%的收益率獲得當年收益率前十,但跑輸創業板35.5個百分點,后者在沉寂2年多后2013年暴漲82.7%。

然而,已調整4年的滬深300指數在2014年迎來久違的暴漲時,杜猛表現很差,全年虧損5.5%,超過一半的基民罵罵咧咧地割肉。

隨后,2015年H1,杜猛彷彿從迷茫中恢復過來,取得72.4%的收益率,但相比同期創業板大漲94.2%仍跑輸超20個百分點。基金淨值全年上漲65.4%,跑輸創業板19個百分點,但跑贏滬深300指數59.8個百分點。

綜合來看,2013-2015年的創業板牛市中,新興動力僅取得1.3倍收益,同期創業板指大漲2.8倍。

這輪牛市收益最大的是各路資本大鱷和遊資,基民們反而比較難受。與同行相比,同期整個市場只有5只基金能跑贏創業板指。

風雲君看了一下,這5只基金的基金經理有3位如今已是「一方諸侯」,即興證全球基金的王牌謝治宇、集元資產的任澤松和泓德基金副總經理的王克玉。

2016年以后,杜猛繼續加強基金的進攻性,2016年和2018年兩次大盤下行期均取得較差的收益,其中2018年基金淨值大跌35.7%,分別跑輸滬深300和創業板10.4個和7個百分點。

然而,在市場上行期,杜猛創下的收益率相當亮眼!2017年淨值大漲42.2%,跑贏滬深300指數20.4個百分點;2019-2021年收益率達2.93倍,大幅跑贏上漲64%的滬深300和上漲1.6倍的創業板指。

當然,這3年是公募基金吃得滿嘴流油的好光景,淨值不翻個2、3倍都不好意思大聲説話。經統計,同期收益率比新興動力還高的有80多家,但大多成立時間還不到6年,見過大風大浪的基金經理太少,管理規模也不大。

而在今年大盤下行期,杜猛延續其在2016年和2018年的表現,截止11月18日,新興動力的淨值下跌了26.5%,小幅跑輸滬深300指數3.5個百分點,跑贏創業板指1.6個百分點。

綜上所述,根據歷史表現判斷,杜猛是不折不扣的牛市型選手:只要指數上行,市場交投較活躍就能獲得超額收益,是基民組合投資中負責進攻的較佳選擇;但是在熊市的回撤幅度可能讓基民晚上睡不着覺,連跑平指數都比較困難。

對了,説難聽點,這就是典型的看天吃飯。十倍股捕手是如何煉成的

如果有小夥伴説自己買到一隻十倍股,周圍因為補倉而餓得臉黃肌瘦的小散都會投來羨慕的目光。

杜猛在行業內有一個外號,「十倍股捕手」。有券商做過統計,截至2022年3月底,A股過去十年十倍股共84只,新興動力曾持倉其中的61只,比例超七成。

杜猛曾表示,權益投資實際上是投未來,任何一筆投資都是投資一個時代,投資這個時代優秀的行業。

他在每一期定期報告的「簡要展望」都會寫下這句話。

從更長期看,新興產業的崛起有望成為中國未來10-20年經濟增長的最大動力,證券市場最大的投資機會或也將來源於此。我們將充分深入研究,尋找新興產業中能夠長期成長的公司,力爭為基金持有人創造持續穩定收益。

他的投資理念有兩個關鍵詞,一個是「新興產業的優質公司」,另一個是「長期持有」。

(一)炒賽道的先行者

「新興產業的優質公司」的説法過於文質彬彬,用現在最流行的説法,就是買賽道核心股。

現在我們對一些基金的前十大持倉聚焦一到兩個行業的情況已經習以為常,但在2015年牛市以前還是相當罕見。

當時最流行的策略是分散買入大白馬,基金大多重倉金融、房地產、建築、食品飲料和醫藥生物行業,朱少醒、劉彥春、董承非等頂流在當時都是這種策略的忠實擁躉。

杜猛是A股最早運用賽道股思路投資的基金經理之一。

他曾表示,真正的超額收益來源於長期對社會經濟發展趨勢的觀察,知道長期趨勢后,在趨勢里選好的公司,最喜歡短期看不到天花板的行業,不會關注那些明顯與時代潮流相悖的行業。

接下來,我們簡單來看看杜猛重倉過哪些行業。

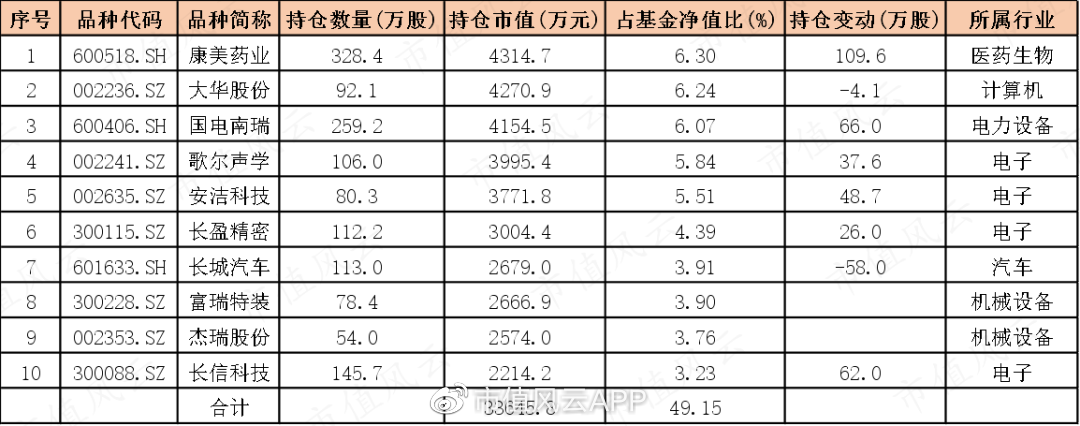

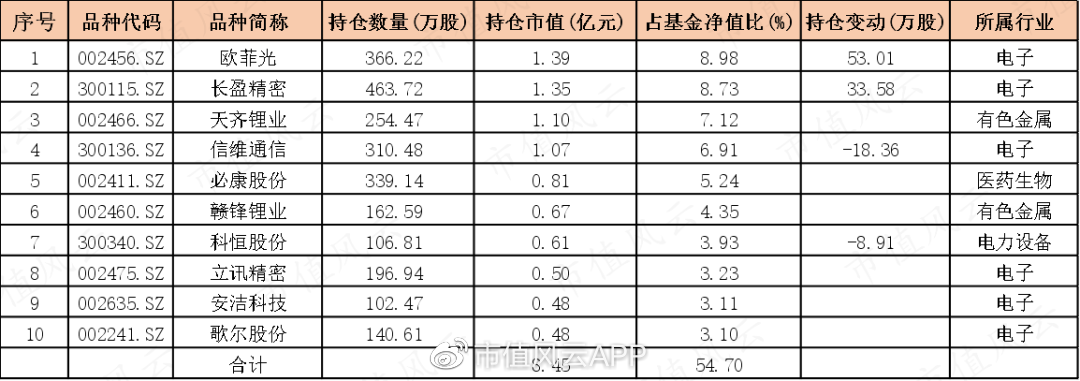

根據新興動力2012年Q4的前十大重倉股顯示,杜猛重倉消費電子製造行業,歌爾股份、安潔科技等4股佔基金淨值比例接近20%。

(來源:Choice數據)

消費電子製造行業是杜猛在2012年Q2-2013Q3、2016年Q2-2018年Q3的重倉行業,主要持倉標的有歌爾股份、安潔科技、長盈精密、長信科技、立訊精密、信維通信和歐菲光等。在2017年Q1,新興動力前十大重倉股有6只是上述股票。

(來源:Choice數據)

而且,杜猛可能也是公募基金中比較早察覺並重倉新能源行業的基金經理。

早在2017年,杜猛就陸續買入天齊鋰業、贛鋒鋰業、華友鈷業和先導智能4家公司,其中天齊鋰業在2017年Q2-2018年Q2期間有3個季度是第一大重倉股,2017年Q4則是華友鈷業。

2018年Q4,上證指數下跌至2500點以下,市場情緒降至冰點,此時杜猛大舉建倉隆基股份、比亞迪、通威股份、先導智能和當升科技這些后來大熱的新能源股。

(來源:Choice數據)

后來,杜猛在2019年還相繼建倉了億緯鋰能、寧德時代等大牛股,並自2020年起保持前十大持倉4-5只股票屬於新能源板塊。

截止2022年Q3,新興動力前十大持倉有7只票屬於新能源板塊,其余3只是養豬的牧原股份、做打印機的納思達和做PCB的東山精密。

(來源:Choice數據)

綜上所述,消費電子和新能源行業是杜猛這11年來兩大重倉行業,是其獲得超額收益的主要來源。

(二)主題類機會出現,他也不放過

除了買賽道股,杜猛還喜歡參與主題類炒作。限於篇幅,本文僅舉兩個例子。

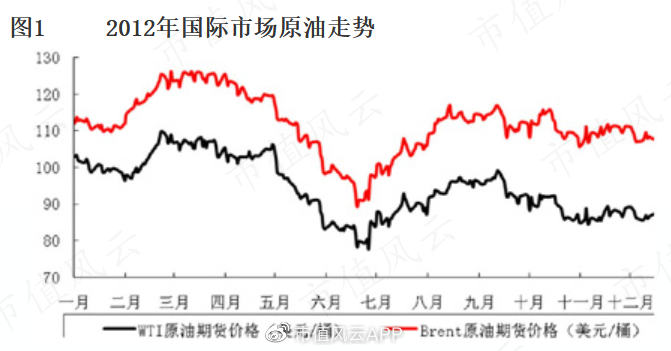

WTI原油期貨價格從2009年初約40美元/桶上漲至2011年近120美元/桶,2012年,由於中東局勢緊張,各國央行貨幣寬松政策支持油價走強,原油期貨價格維持在80-110美元的高位。

油價高企對油氣產業鏈的公司形成較大利好,2012年Q4,杜猛建倉富瑞特裝和傑瑞股份,前者生產天然氣液化和LNG儲運設備,后者從事油氣田設備及技術工程服務。

(註冊制看研報,上市值風雲APP)

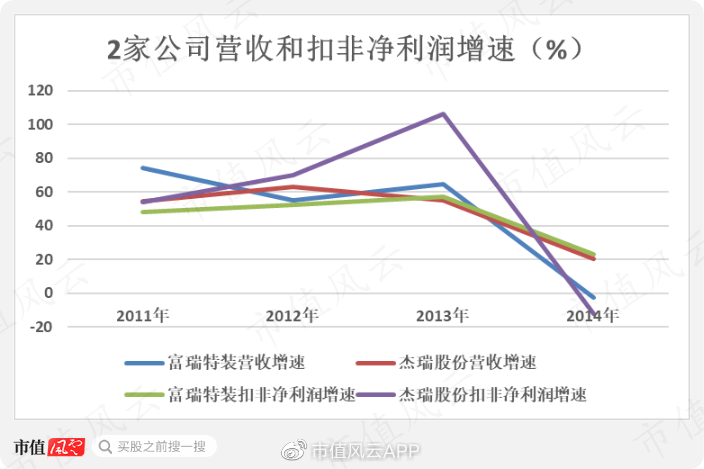

兩家公司的營收和扣非淨利潤增速自2011年起出現快速增長,2013年富瑞特裝和傑瑞股份的扣非淨利潤增速分別達106.2%和57.4%,表現亮眼。

然而,總體來看,這兩筆操作都不算成功。杜猛在2家公司的建倉位置很精準,並隨着股價大漲一路加倉,在傑瑞股份的股價頂部減持一半倉位,但在回調時再度加倉,在富瑞特裝則逐季減倉。

最后,由於在2014年下半年2家公司業績增速大幅下滑,股價繼續下挫,杜經理不再硬扛,選擇大幅減倉。

(註冊制看行情,用市值風雲APP暗夜模式)

杜猛做得比較出色的有2019年的豬肉股行情。

2019年初最受市場矚目的板塊就是豬肉板塊,豬肉指數飆漲60%,杜猛反應很快,大手筆買入正在單邊上漲的正邦科技、天邦股份和牧原股份共5.3億元,分別成為第一、第七和第九位重倉股。

(來源:Choice數據)

正邦科技持有至2019年三季報就快速減倉,而牧原股份一直持有至今。

(註冊制看行情,用市值風雲APP暗夜模式)

下圖為杜猛在牧原股份上的操作,2019年受限於基金規模,一季度加倉后再無大動作。在2020年上半年隨着股價上漲再度加倉,在2021年3月的股價高位仍持有315萬股。

后來,牧原股份快速回調,接近腰斬,杜猛再度大手筆加倉,從2021年Q1的315萬股增加至2022年Q1的864萬股,為第三大重倉股,持倉市值達4.9億元,2022年Q3持股不變,市值下滑至4.7億。

但是,必須要diss的是:杜猛曾經還持有過較長時間的康美藥業,在2011年-2013年,康美藥業一直是杜猛的愛股。

如果説只買了康美藥業還能説是一時看走了眼,但新興動力還買過康得新、華訊退(當時叫華訊方舟)、ST中利、全通教育、*ST必康、歐菲光等臭名昭著的暴雷、造假股,足以證明在杜總監的引領下,上投摩根基金的投研團隊只看所謂的行業趨勢和公司業績情況,對財務真實性缺乏(或至少長期裝作缺乏)識別能力。

(市值風雲獨立第三方研報。來源:市值風雲APP)

細心的小夥伴可以觀察一下這幾篇研報的發表時間,都是在這些公司爆雷之前的一兩年、甚至三四年就做出了精確預判,是遙遙領先的預言!

當然,造假在覈準制時代問題不大,一旦被發現,交個60萬鉅額罰款,然后自罰三杯就差不多平安落地了;如果民憤實在太大,大不了先停牌半年,然后賣殼走人。要知道那個時代一個殼還值得七八十億呢。有這麼好的退路還怕個錘子,燥起來啊老鐵們。

但是在全面推行註冊制的今天,散户都知道挑食了,作為承擔巨大受託責任的公募基金,卻依然瀰漫着不管不顧隨便亂買的投研風氣,是真有可能使基金被釘在市場的恥辱柱上,例如下面這位。

(看研報,上市值風雲APP)

要解決這個問題,上投摩根基金老闆們唯一的出路就是購買全市場最牛逼哄哄,實力吊打各券商研究所的市值風雲研報,虛心向市值風雲取經。

來,杜總監,掏出手機,現在就下載一個吧~

(三)右側交易,既是利潤之源,也是虧損之始

對於看好的股票,杜猛會非常耐心地持有。

舉兩個例子,杜猛在2018年Q4建倉隆基股份和通威股份,成本價大約是16.6元/股和7.63元/股(前復權價),當時建倉的隆基股份直至2021年Q1才大幅減倉,通威股份一直持有至今。

(看行情,用市值風雲APP暗夜模式)

杜猛也非常看好新能源車板塊。在2019年Q2以平均約26.6元/股(前復權價)建倉億緯鋰能,在2020年Q4以平均19.9元/股(前復權價)建倉天華超淨,2只股票均持有至今,收益早已翻幾倍。

(看行情,用市值風雲APP暗夜模式)

從上述例子也能看出,杜猛非常擅長右側投資,他找「上車」點很準,經常買在股票開啟主升浪之前,建倉位置大致在上漲中繼的區間振盪期或者是股價從底部突破前高的位置,是許多散户每天刻苦鑽研但又容易虧得頭皮發麻的技巧。

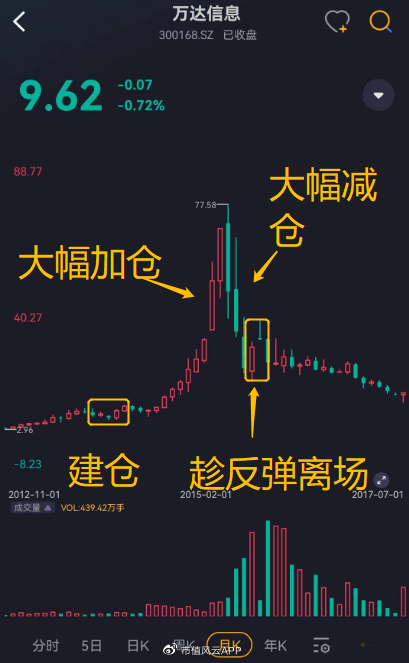

以萬達信息為例,當時熱炒「互聯網+」概念,杜猛在2013年下半年建倉萬達信息,在2015年上半年大舉加倉,不料遇到股災,只能在下跌中不斷拋售,並在2015年Q4市場反彈時徹底離場。

(看行情,用市值風雲APP暗夜模式)

當然,偶爾的翻車是難以避免的。在上漲時建倉的最大問題是無視估值,一旦成長證偽,上漲繼隨時變成頂部區域,成為大幅虧損的開始。

以石頭科技為例,杜猛在2021年Q1建倉石頭科技,當時股價上漲至1061.6元/股(前復權價),買入后不久便掉頭大跌,杜猛一路小幅加倉,最后在2022年Q3扛不住了,石頭科技退出前十大重倉股,此時已經從高位暴跌了74%。

(看行情,用市值風雲APP暗夜模式)

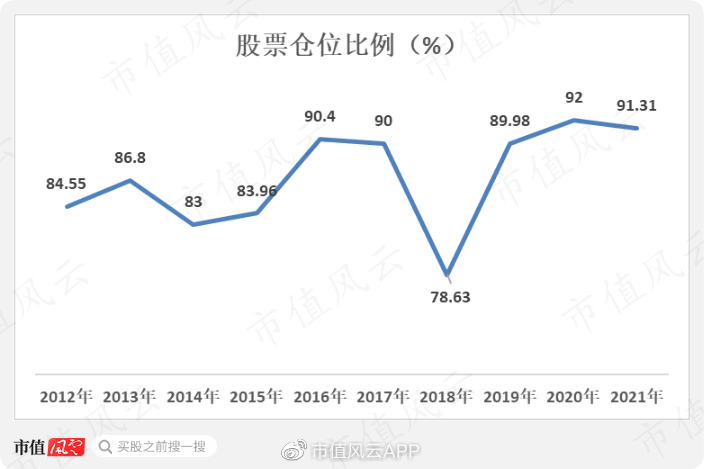

由於A股波動較大,長期持有標的必然會面臨股價大幅回調的問題,而杜猛長期滿倉,2016年以后股票倉位基本在90%以上,買的又是成長類資產,在市場下行期容易出現大幅回撤。

有意思的是,2018年Q4股票倉位比例鋭減至78.6%是因為有機構扛不住退出,反倒是無所畏懼的基民短期加碼申購所致。

他曾表示,通過行業對衝是控制回撤比較好的做法,但是因市場下跌而賣股票,波動看似是控制住了,但可能犧牲了未來的收益。

他主張,波動本身不是風險,選錯資產纔是真正的風險,在錯誤的時點去投資一個錯誤的資產,那可能纔是最大的風險。

因此,從眾多案例可看出,杜猛對股價下跌的容忍度很高,一般在股票出現利空消息使他認為選錯資產時,他纔會選擇割肉。

但由於成長股的回調實在太猛,杜經理又不可能判斷出什麼時候才跌到底,爲了所謂的「不犧牲未來的收益」而持倉大致不動。

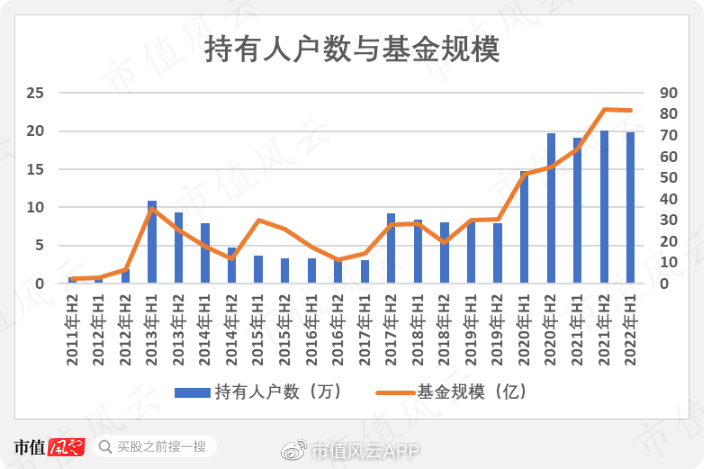

基民被動虧錢,先是罵罵咧咧地割肉,隨后在指數上行期又被杜猛良好的收益率吸引進來,最后又割肉離場。這種輪迴在過去11年反覆上演。

再加上基金淨值高,從不分紅等特點,使杜猛的基金規模很難快速做大。

杜猛有許多小散夢寐以求的技巧,例如常抓十倍股,買在主升浪之前,能無視波動長期持有,從而獲得豐厚利潤等。

風雲君長期在百樂門代客泊車,深知有很多囊中羞澀的小散懷着發財的貪婪,每天刻苦研究各種網上傳播的抓牛股技巧。

看完這篇文章,各位散户可以叩心自問:自己所擁有的所謂抓牛股的技巧和買入時機是否能比得上杜猛,如果不能,那麼杜猛這種牛市大賺、熊市大跌的收益率曲線是你們真的想要嗎?

至少,杜猛這種投資策略在市值風雲APP「吾股」基金評級的評價相當低,以前還能勉強守在1000名左右,最新排名已經大跌至2603名,處於主動混合型基金的中下游水平。

(查基金,用市值風雲APP)

免責聲明:本報告(文章)是基於上市公司的公眾公司屬性、以上市公司根據其法定義務公開披露的信息(包括但不限於臨時公告、定期報告和官方互動平臺等)為核心依據的獨立第三方研究;市值風雲力求報告(文章)所載內容及觀點客觀公正,但不保證其準確性、完整性、及時性等;本報告(文章)中的信息或所表述的意見不構成任何投資建議,市值風雲不對因使用本報告所採取的任何行動承擔任何責任。

以上內容為市值風雲APP原創

未獲授權 轉載必究

新浪聲明:此消息系轉載自新浪合作媒體,新浪網登載此文出於傳遞更多信息之目的,並不意味着贊同其觀點或證實其描述。文章內容僅供參考,不構成投資建議。投資者據此操作,風險自擔。責任編輯:石秀珍 SF183

推薦文章

美股機會日報 | 估值8500億美元!傳OpenAI最新融資規模將破千億美元;黃仁勛稱將發佈幾款世界前所未見的新芯片

美股機會日報 | 凌晨3點!美聯儲將公佈1月貨幣政策會議紀要,納指期貨漲近0.5%;13F大曝光!巴菲特連續三季減持蘋果

美股機會日報 | 阿里發佈千問3.5!性能媲美Gemini 3;馬斯克稱Cybercab將於4月開始生產

港股周報 | 中國大模型「春節檔」打響!智譜周漲超138%;鉅虧超230億!美團周內重挫超10%

一周財經日曆 | 港美股迎「春節+總統日」雙假期!萬億零售巨頭沃爾瑪將發財報

從軟件到房地產,美國多板塊陷入AI恐慌拋售潮

Meta計劃為智能眼鏡添加人臉識別技術

危機四伏,市場卻似乎毫不在意